Что такое еврооблигации

Облигации – это долговые инструменты. То есть покупатель и владелец этой ценной бумаги дает «в долг» компании-эмитенту свои деньги под процент. Процентом по этому инструменту является купонный доход. Дополнительно можно получить доход от продажи, так как эта ценная бумага свободно обращается на вторичном рынке, ее цена растет и падает так же, как цена акций.

Что нужно знать про облигации перед покупкой

Еврооблигации или евробонды – облигации, выпущенные в валюте, которая считается иностранной для покупателя. Для россиян – доллары, евро и иные валюты, отличные от рубля.

При приобретении евробонда инвестор по сути получает 4 вида дохода:

- Прибыль от курсовой разницы в случае роста стоимости иностранной валюты и падения рубля;

- Доход при продаже облигации по цене выше приобретения (номинала);

- Купонный доход (проценты на вложенные средства);

- Дополнительную прибыль от реинвестирования купонного дохода (на полученные от заемщика средства можно приобрести те же бонды или вложить их в другие инструменты).

Отзывы инвесторов

В основном участники рынка позитивно отзываются об этом инструменте. Связано это в первую очередь с тем, что при сравнении с банковскими депозитами евробонды выглядят намного привлекательнее, ведь они не только обеспечивают большую доходность, но и позволяют сохранить накопленный купонный доход за счет возможности биржевой продажи.

Т.е. целесообразнее держать деньги в более сильной валюте и с возможностью моментально забрать накопленную прибыль и переложиться в другие финансовые активы.

Еврооблигации на Московской бирже

Для того, чтобы стать владельцем еврооблигации, необходимо открыть брокерский счет или ИИС. Московская биржа предлагает государственные (эмитированные Министерством финансов) и корпоративные (эмитированные частыми или государственными юридическими лицами).

По срокам обращения:

- Бессрочные (например, VTB; у таких бумаг не определена дата погашения);

- От 2 месяцев (MTS, VEB);

- До 17 лет (Gazprom).

Стоимость евробондов варьируется от 0,3815$ на 11.03.2020 (за 10-летнюю еврооблигацию Минфина) до 1 706,10$ (за 8-летнюю государственную долговую бумагу). 14-летний Газпром, например, стоит 1 479,5$.

Примеры еврооблигаций от российских эмитентов:

Некоторые из бумаг торгуются лотами (например, лот 8-летних Минфиновских долговых инструментов – 100 штук, то есть минимальная покупка по номиналу – 340$), однако, основная масса бумаг российских эмитентов торгуется поштучно (то есть 1 лот = 1 облигация).

Доходность 8-летних государственных еврооблигаций:

Наивысшая доходность по еврооблигациям российских эмитентов — 7,71% (Freedom Finance на 2 года 10 месяцев).

Наиболее ликвидные еврооблигации на Мосбирже:

Полный перечень государственных еврооблигаций, торгующихся на Московской бирже:

https://www.moex.com/s729

Параметры выбора евробондов

Выбор конкретной бумаги зависит от стратегии инвестирования и целей конкретного покупателя. При долгосрочном пассивном инвестировании (то есть без осуществления сделок с бумагами в течение срока их действия) подойдут еврооблигации на срок от 5 лет, эмитированные Минфином. Они принесут стабильный доход практически без риска потерь.

Если предполагается более активная стратегия, то стоит определить выгодную облигацию по следующим параметрам:

- Надежность эмитента. Корпоративные бумаги более доходны, но и несут в себе более высокие риски. Снизить вероятность потерь можно, выбрав стабильного эмитента (например, банк с государственным участием или нефтегазовую отрасль, которая регулярно дотируется из средств бюджета даже при неблагоприятной ситуации на рынке). Для определения надежности можно воспользоваться рейтингами специализированных агентств (например, ГТЛК имеет кредитный рейтинг BB+ от Fitch с прогнозом «Позитивный» (https://www.gtlk.ru/investors/ratings/); «Роснефть» — BBB- с прогнозом «Стабильный» от S&P (https://www.rosneft.ru/Investors/instruments/Ratings/)).

- Уровень ликвидности. Возможность быстрой продажи без потерь в цене от номинала (как правило, это возможно в течение первой половины срока действия, когда у будущего покупателя будет возможность получить существенный купонный доход). https://bcs-express.ru/novosti-i-analitika/likvidnye-evroobligatsii-na-mosbirzhe. Наиболее ликвидные облигации:

- Наличие амортизации. Это погашение номинала частями в дату выплаты каждого купона (своеобразный аналог графика погашения кредита). Такой инструмент даст возможность инвестору более гибко реагировать на изменение конъюнктуры рынка, переводя часть вложенных средств в более доходные или менее рисковые инструменты. К примеру, амортизация есть у еврооблигаций ГТЛК (RU000A0JY023) с периодичностью выплаты 91 день; из государственных облигаций – у 10-летних (XS0114288789).

- Налогообложение. НДФЛ не взимается с дохода по государственным евробондам. По корпоративным бондам может взиматься налог 13% от прироста курсовой стоимости (при продаже) плюс 13% от купонного дохода.

- Доходность. Ставка купона обратно пропорциональная уровню риска. Исходя из стратегии инвестирования, стоит найти оптимальный баланс между доходом и возможностью потерь.

- Возможность дефолта эмитента в случае снижения собственного капитала. Этот параметр предусматривается условиями выпуска. Если такая возможность предусмотрена, то организация-эмитент вправе в случае банкротства списать долги.

Сколько можно заработать

Доходность евробондов в первую зависит от эмитента, выпускающего бумаги. А точнее от его кредитного рейтинга. Чем он выше, тем под более низкий процент доходности эмитент может разместить выпуск.

И наоборот, компаниям с низким кредитным рейтингом (не самым надежным) приходится давать дополнительную премию за риск, повышая размер купонных выплат, чтобы заинтересовать инвесторов покупать их бумаги.

Самые надежные бумаги — государственные, за счет высокого кредитного рейтинга могут устанавливать практически самый низкий процент доходности.

Крупнейшие топовые компании (Газпром, Лукойл, Альфа-банк) — дают чуть повыше.

Менее надежные — платят еще больше.

В итоге:

годовая доходность в процентах у еврооблигаций может варьироваться от скромных 2-3% до 8-10%. Именно в долларах.

Второй важный параметр — это срок до погашения. Как правило, бумаги с более длительным сроком обращения имеют доходность выше.

Самые доходные еврооблигации показаны в таблице. Имеется в виду именно доходность к погашению.

Пример выбора конкретной бумаги для портфеля

Представим, что гипотетический инвестор с рублевым портфелем на сумму 1 500 000 рублей (то есть в нем есть и акции, и облигации ОФЗ в рублях, и вклады). Портфель акций диверсифицирован по отраслям:

Портфель более чем на 60% состоит из акций российских компаний, поэтому инвестор планирует снизить совокупный риск путем вложения в еврооблигации суммы 20 000 долларов США. В таблице ниже приведен сравнительный анализ возможных вариантов из разных отраслей на 2020 год:

| Отрасль | Номинал, $ | Купон, % | Доходность, % годовых | |

| Лукойл | Нефть | 1000 | 6,66 | 2,93 |

| Альфа-банк | Банк | 1000 | 7,75 | 2,26 |

| Норникель | Металл | 1000 | 6,62 | 3,17 |

| ОФЗ2030 | — | 0,38 | 7,5 | 4,1 |

| ГТЛК | Лизинг | 1000 | 5,95 | 2,41 |

При этом:

- Лукойл имеет самую низкую долговую нагрузку в отрасли, имеет господдержку и зависит от цен на энергоносители;

- Альфа-банк является системообразующим банком, показывает стабильность показателей деятельности;

- Облигации Норникеля обладают потенциалом роста стоимости в связи с ограниченностью запасов меди и палладия;

- Еврооблигации государства не облагаются НДФЛ;

- ГТЛК занимается лизингом транспортных средств и оборудования. В связи с высокой напряженностью на рынке международных перевозок возможно падение стоимости облигаций. Высокий рыночный риск.

При необходимости долгосрочных вложений с минимальными рисками портфель еврооблигаций будет следующим:

| Эмитент | Номинал, $ | Вложения, $ | Доля в портфеле |

| Лукойл | 1000 | 4000 | 20,00% |

| Альфа-банк | 1000 | 1000 | 5,00% |

| Норникель | 1000 | 6000 | 30,00% |

| ГТЛК | 1000 | 1000 | 5,00% |

| МинФин | 0,38 | 8000 | 40,00% |

Представим более наглядно на диаграмме:

При такой структуре портфеля инвестор:

- Получает средневзвешенную доходность портфеля в размере 7,003 на горизонте 12 месяцев (до погашения Альфа-банка);

- Сокращает риски инвестирования в Лукойл и ГТЛК путем вложения в растущий Норникель и стабильный Минфин;

- Вводит в структуру портфеля долгосрочные инвестиции за счет еврооблигаций Минфина;

- Диверсифицирует суммарный портфель путем увеличения доли вложений в сырьевую промышленность, причем с уменьшением суммарного риска по отрасли (Норникель).

По аналогичному принципу можно составлять портфели с различным уровнем риска и сроков инвестирования, подчиняя структуру вложений действующей инвестиционной стратегии.

Помимо указанных в таблице облигаций, высокой доходностью обладают бессрочные бумаги ВТБ (8,63%), однако они сопряжены с высоким уровнем риска: долг субординирован, то есть требования кредиторов будут удовлетворяться после вкладчиков и владельцев срочных облигаций.

Помимо российских компаний, возможны инвестиции в облигации иностранных эмитентов.

Процедура покупки и продажи при этом остается такой же. Но есть нюансы налогообложения. Как правило, налог на доход уплачивается стране, в юрисдикции которой находится заемщик.

Если говорить о рисках, то основной – риск дефолта эмитента. Для снижения риска стоит обращаться за информацией в рейтинговые агентства: Moody’s, JCR (Япония), Dagong Global Credit Rating (Китай).

Сравнения валютных вкладов и еврооблигаций

| Параметр | Евробонды | Валютные вклады |

| Сроки вложений | До 10-15 лет | До 5 лет |

| Средняя доходность | Около 7% | Около 1% |

| Досрочное погашение | Возможно без потерь | Возможно с потерями процентов. По вкладам с возможностью досрочного снятия ставка ниже. |

| Реинвестирование | Возможно (самостоятельное реинвестирование) | Возможно (капитализация вклада) |

| Минимальная сумма | От 1000$ | Не ограничена |

| Налоговый вычет | При покупке через ИИС | Нет |

| Страхование | Не страхуется | Страхуется АСВ |

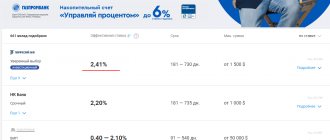

Ниже представлены основные параметры самых доходных вкладов в валюте в российских банках:

Что такое высокодоходные облигации

Варианты инвестирования

Помимо прямой покупки одной или нескольких еврооблигаций, возможно вложить средства следующими способами:

- Покупка пая ПИФа (например, ВТБ-Фонд Еврооблигаций https://www.vtbcapital-am.ru/products/pif/opif/vtbeurobonds/investment_strategy/). В этом случае снижается сумма взноса каждого участника ПИФа, а управляющая компания аккумулирует средства и вкладывает их в рынок евробондов. Крупнейшие управляющие компании ПИФов: Сбербанк, ВТБ, Альфа-капитал, Атон, Открытие. Вложения в ПИФ снижают риски пайщика, так как в портфеле оказываются бумаги разных отраслей экономики, которые не коррелируют друг с другом. Доходность ПИФов сответствует средневзвешенной доходности на рынке еврооблигаций. Например, динамика стоимости пая ПИФа ВТБ:

Доходность ПИФа Сбербанка https://www.sberbank-am.ru/individuals/fund/opif-obligatsiy-sberbank-evroobligatsii/:

- Инвестиции в ETF. ETF – индексный инструмент, вложиться в который можно через открытый у брокера счет. На московской бирже они представлены индексом FinEx. В него входят следующие ETF: долларовый FXTB – инвестиции в ценные бумаги, эмитированные казначейством США;

рублевый FXRU – инвестиции более чем в 25 еврооблигаций российских class=»aligncenter» width=»638″ height=»341″[/img]

У инвестора, приобретающего долю в таком фонде, отсутствует необходимость вкладываться в индивидуальные облигации, отслеживая их риски и доходность. При этом в составе фонда может меняться соотношение бумаг в зависимости от динамики их доходностей. Тем самым поддерживается доходность всего фонда в целом.

Преимущества инвестирования в евробонды

- Высокий уровень доходности (в среднем около 7% годовых в валюте; учитывая волатильность курса, может достигать 20% в рублях);

- Оптимальное сочетание размера прибыли и уровня риска;

- Возможность снижения налоговой нагрузки ( за счет отсутствия НДФЛ по гос.облигациям);

- Регулярные выплаты купона;

- Прозрачность ценообразования;

- Высокая ликвидность.

Недостатки вложений в валютные облигации

- Валютный риск;

- Ограниченное количество эмитентов на рынке;

- Отсутствие страхования от возможных потерь;

- Относительно высокий порог входа для индивидуальной покупки облигации (не через фонд; минимальный порог входа для большей части бумаг – 1000$, а через ПИФЫ – от 2000 рублей).

Обзор стратегий инвестирования в облигации

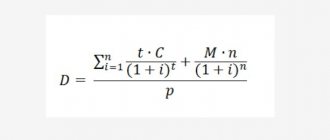

Расчет доходности облигаций

В торговых терминалах доходность облигации рассчитывается автоматически. Приблизительно рассчитать доходность без учета валютных рисков можно по формуле:

Д = ( (Н — Ц) / П + (Н * К) ) / ( (Н + Ц) / 2 ), где

Д- доходность;

Н – номинал;

Ц – цена приобретения;

П – период обращения;

К – купонная ставка.

Также для расчета доходности можно использовать калькуляторы на сайтах moex.ru https://www.moex.com/ru/bondization/calc или rusbonds.ru.

Рассчитаем доходность по 2-м вариантам инвестирования в долларовые бумаги:

- Государственные облигации на 10 лет. Номинал 0,34$. Цена продажи на дату написания статьи – 0,38$. Ставка купона 7,5% с периодичностью выплат 180 дней (2 раза в год). Сумма купона 0,01$ на каждую облигацию.

То есть, купив 100 облигаций (1 лот) сегодня за 38$ мы получим доход 2 раза в год по 1$:

1 * 2/38 * 100% = 5,26% годовых

- 14-летние облигации Газпрома номиналом 1000$ принесут купонный доход 43,13$ (8,62%). Сейчас они торгуются по 1478,5$. То есть при покупке 1 облигации мы получим доходность:

43,13 * 2 / 1478,5 * 100% = 5,83% годовых.

Вклады в валюте для сравнения

Максимальная процентная ставка по валютным вкладам – 3% годовых. То есть, если банку предоставить 1000 долларов, то через год получится 1030 долларов. То есть, итоговый финансовый результат составляет 30 долларов в год.

Правда, не каждый сможет получить такую доходность. Например, для некоторых регионов это предложение недоступно. Помимо этого, по данному вкладу не предусмотрена возможность капитализации, которая гораздо более важная, чем процентная ставка в долгосрочной перспективе.

Более того, очень часто такие предложения требуют использования промокода, который есть не у всех. А в целом, реальная процентная ставка будет около 2 процентов без капитализации. Есть также несколько других причин, почему еврооблигации лучше валютного банковского вклада:

- Лимиты.

Максимальное количество денег, которые можно застраховать – 1,4 миллиона рублей. Это чуть меньше 20 тысяч долларов состоянием на конец сентября 2022 года. - Конвертация.

В случае банкротства банка или отзыва лицензии средства будут возвращаться в рублях по курсу на день банкротства. - Инфляция доллара

в 2016 году была 2,07%, а в 2022 году – 2,4 процента годовых. Поэтому покупательная способность доллара все равно будет утрачена, даже если открыть вклад под 2,3% годовых.