Здравствуйте, дорогие друзья! Те, кто хранит сбережения в валюте и хочет заставить деньги работать, сталкиваются со сложностью – банковские проценты лишь ненамного обгоняют инфляцию. Положив доллары или евро в банк, через год вы получите реальную доходность меньше 1%. Еврооблигации в такой ситуации становятся настоящим спасением. Можно получить доходность на уровне 5-8% с надежностью, сопоставимой с банковской. Сегодня подробнее разберемся в том, как организовать инвестирование в еврооблигации и на какой результат стоит рассчитывать. Присоединяйтесь к обзору.

Что такое еврооблигация

Приставка «евро» не меняет суть этого инструмента. Смысл еврооблигации в том, что ее эмитент привлекает заемные средства, гарантируя покупателю определенный процент (купонный доход) как награду за использование денег. Если разобраться в том, что из себя представляют евробонды, то есть, что это такое простыми словами, их можно назвать займом в иностранной валюте.

Еврооблигация отличается от обычной только тем, что она номинирована в иностранной для заемщика валюте. Это единственное, чем еврооблигации отличаются от российских облигаций. Для других стран сохраняется та же зависимость. Если, например, в Японии выпускаются бонды в иенах – это простые облигации. Если в той же стране выпустят бонды в рублях, то они будут считаться еврооблигациями для японского заемщика.

Ключевое преимущество евробондов – доходность, превышающая банковский процент в разы. На момент подготовки обзора в долларах максимальная ставка составляет 2,41% (по данным banki.ru). Другие предложения намного хуже, есть заявленная доходность в районе 0,3-0,4%.

Для сравнения – в США в 2022 г. инфляция по итогам года составила 2,28%. То есть с учетом снижения покупательной способности доллара реальная доходность по вкладу составила бы в лучшем случае 0,1-0,2%. Облигации в долларах даже с учетом инфляции могли принести более 5% дохода.

Сколько можно заработать

Доходность евробондов зависит от кредитного рейтинга эмитента (того, кто выпустил евробонд). Чем выше надежность эмитента, тем ниже доходность евробонда.

Самые надежные бумаги — государственные, за счет высокого кредитного рейтинга.

Крупнейшие топовые компании (Газпром, Лукойл, Сбербанк) — дают доходность повыше.

На момент написания данной статьи доходность по корпоративным (негосударственным) евробондам составляла от 3 до 8% годовых в долларах.

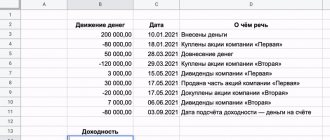

Как правило, чем длиннее срок обращения евробонда, тем выше доходность этой бумаги. Вот пример:

Что лучше? Валютные вклады VS еврооблигации

Сравнение проведем по 4 ключевым пунктам.

- Процентная ставка. У еврооблигаций выше как минимум в 2-3 раза по сравнению с лучшим предложением банков. По корпоративным бондам доходность может быть выше в 3-5 раз и даже больше.

- Лимит Агентства Страхования Вкладов. В банках деньги защищены. Пока что верхняя граница страховки установлена на отметке 1,4 млн. руб. (не исключено, что в ближайшем времени порог будет увеличен до 10 млн. руб.). В случае с облигациями можно работать с эмитентами, по надежности не уступающим банкам. Риск неисполнения обязательств по бондам, выпущенным, например, системообразующими корпорациями, почти нулевой.

- Конвертация средств. Если банк обанкротится, то АСВ компенсирует стоимость вклада (до 1,4 млн. руб.), но деньги будут выплачены в рублях. При этом как расчетный принимается курс рубля в момент наступления страхового случая. Если банк до этой даты успел добавить проценты к телу вклада, страхуются и они, но малая доходность может не перекрыть убыток из-за невыгодного изменения курса. В нашем примере вкладчик за счет этого мог потерять больше 20%. Страховка АСВ компенсировала вклад в долларах, убыток обеспечило укрепление рубля в паре с долларом.

- Инфляция. Доллар, евро и прочие валюты также со временем обесцениваются. В 2022 годовая инфляция в США достигла 2,28%, лучшее предложение от банков на 0,1-0,2% перекрывает ее – это и есть реальный доход.

- Досрочное закрытие вклада. Банки подстраховываются и вводят штрафные санкции, обычно при таком сценарии ликвидируется большая часть дохода. Вам вернут тело вклада + мизерный процент по сравнению с тем, на который вы рассчитывали. Облигации же можно перепродать в любой момент, накопленный купонный доход никуда не денется.

Для удобства сравню оба инструмента в табличной форме.

| Банковский вклад | Еврооблигации | |

| Процентная ставка | Потолок – 2,0-2,4%, с трудом перекрывает инфляцию | Даже по сверхнадежным процент в 2-3 раза выше. Например, по ВЭБ.РФ-10-2023-ев (эмитент – Внешэкономбанк) купон 5,95% в год |

| Страховка АСВ | До 1,4 млн. руб., высока вероятность повышения | АСВ не страхует ценные бумаги |

| Конвертация средств | Происходит принудительно при наступлении страхового случая | Точно известна дата погашения |

| Инфляция | Практически на 100% «съедает» процент по депозиту | Прибыль в несколько раз превышает обесценивание валюты |

| Досрочное закрытие | Банк возвращает лишь тело вклада | Накопленный доход не теряется, перепродажа евробондов не ограничена |

Интересно!

Одним из лучших инструментов инвестирования для простого инвестора являются ETF-ы. Именно ETF-ы позволяют «обычному человеку» победить инфляцию и более того — научиться зарабатывать значительно больше, чем можно заработать на еврооблигациях.

В 2007 году, легендарный инвестор Уоррен Баффет заключил пари на 1,000,000 долларов с одним из управляющих хедж фондами о том, что хедж фонды (управляют которыми одни из самых крутых инвесторов в мире) не выиграют по доходности у индекса S&P 500 (к которому привязаны некоторые etf-ы) на промежутке в 10 лет! И он выиграл этот спор!!!

Вот тут я подробно рассказываю про ETF-ы — кому интересно: Гид по ETF — 15 главных вопросов: Что такое ETF фонды, Как они работают, Как на них заработать и др.

Именно на таких ETF-ах я зарабатываю 12-15-20-30 и более процентов в долларах в год!

Однако выбрать «правильные» ETF-ы из почти 6 тысяч имеющихся — это целое дело! Поэтому, по многочисленным просьбам подписчиков, я записал нереально недорогой мини-курс по выбору ETF-ов.

Мини-курс «Как выбрать лучшие Американские ETF-ы». Получите пошаговую инструкцию с десятками скриншотов того, как я выбираю ETF-ы для себя лично (!!!) и для клиентов. ETF — это именно тот инструмент, который позволяет зарабатывать от 10-20% (и выше) в долларах в год! Цена — всего 1,800 руб.! Узнайте больше здесь.

Типы евробондов и их параметры

Разбираться с тем, как купить евробонды физическому лицу, будем чуть позже. Пока что подробнее разберемся в особенностях этого типа инвестиционных инструментов.

Классификация евробондов

Разделение на группы определяется выбранным критериям. В зависимости от эмитента выделяют:

- Государственные евробонды. Занимать деньги таким образом могут и отдельные субъекты РФ. Как правило, объем ограничен 30% доходов бюджета.

- Муниципальные.

- Корпоративные еврооблигации. Их выпускают отдельные компании. По ним доходность выше, чем по государственным, но пропорционально растет и риск. Еврооблигации российских компаний чаще всего выпускаются в долларах и евро.

По типу погашения евробонды делятся на:

- Бумаги с невозможностью досрочного погашения. Срок, когда заемщик вернет долг, устанавливается в момент эмиссии облигаций. До этой даты погашение невозможно.

- С опционом на покупку или продажу. В первом случае эмитент имеет право (опцион) на досрочное погашение займа (его выкуп) у вас. Во втором – держатель облигации может в установленные заранее временные промежутки требовать возврата долга. Есть подвиды с опционами только на покупку/продажу.

- Самый редкий тип – с возможность досрочного погашения из спецфонда. Эмитент регулярно делает отчисления на спецсчет и затем выкупает облигации.

В зависимости от частоты начисления купонного дохода бывают:

- Варианты с начислением прибыли раз в год.

- Реже это происходит дважды в год.

- Ежеквартальное начисление характерно для бумаг с плавающей процентной ставкой.

По типу купона еврооблигации классифицируют на:

- Бумаги с фиксированным доходом. Его размер оговаривается заранее.

- Облигации с нулевым купоном.

- Евробонды с плавающей ставкой. Обычно рассчитывается как LIBOR + определенная надбавка.

Если купон равен нулю, то прибыль покупателя формируется за счет разницы между ценами покупки и погашения:

- Deep discount bond – в этом случае бумаги покупаются по цене намного ниже стоимости при погашении. В зависимости от срока дисконт может достигать 60-70%.

- Capital growth bond – цена во время покупки равна номиналу, но погашение гарантированно будет происходить по большей цене.

Будет полезным!

——————-

Куда и как (успешно) инвестирует семья MoneyPap-ы (PDF). В этом документе я честно рассказываю в какие доходные инструменты инвестирует деньги моя семья. Скачайте PDF бесплатно — здесь.

——————-

20 Финансовых Форм, Таблиц и Калькуляторов для Самостоятельного Тотального управления Финансами. Я создавал эти формы много лет. Отдаю по цене пары чашек кофе — 179 руб.! Бестселлер! Смотрите здесь.

Основные параметры облигаций

При оценке евробондов обращайте внимание на следующие параметры:

- Номинальная стоимость. Это та выплата, которую вы получите при погашении евробондов эмитентом. Например, по государственным еврооблигациям rus-28 номинал равен $1000. Если у вас есть 10 бумаг этого типа, то помимо регулярно выплачиваемых купонов вы получите и $1000 x 10 = $10 000 при погашении евробондов.

- Дата погашения – указывается, когда эмитент выкупит еврооблигации и вернет займ.

- Годовая доходность. Задается в процентах от номинала, для нашего примера (rus-28) она равна 12,75%, то есть в год держатель этих евробондов получает $127,5. Так как выплата купонов происходит 1 раз в полгода, то размер одного равен $63,75.

- Накопленный купонный доход. Показывает какая сумма причитается держателю еврооблигации на текущую дату, постоянно пересчитывается по формуле НКД = N x C x T / B. В ней N – номинал, С – годовая доходность в долях единицы, Т – время в днях с момента начисления прошлого купона, В – количество дней в году. Для нашего примера прошло 165 дней с 24.12.2019 (дата предыдущего начисления купона), а годовой доход равен 0,1275, значит НКД = $1000 x 0,1275 x 165 / 365 = $57,63. То же число видим и в описании евробонда, небольшое различие объясняется округлениями при расчетах. Если бы держатель бумаг продал их прямо сейчас, то НКД не был бы потерян и деньги были бы зачислены на его брокерский счет.

- Дата выплаты купона. В этот день на счет держателя еврооблигаций зачисляются деньги.

Понятие

Звучание термина «еврооблигации» (на профессиональном сленге – евробонды) навевает на мысли о долговых обязательствах европейских компаний. Но это не совсем так. Евробонды – это долговые обязательства, выпущенные компанией-эмитентом на иностранной для нее валюте. Другими словами, это облигации, являющиеся иностранными как для самого эмитента, так и для инвестора.

Приставке «евро» этот термин обязан своей историей. Первые еврооблигации были выпущены в 60-х годах 20 века в Италии, и с тех пор этот новый финансовый инструмент приобретает всю большую популярность на фондовой бирже. Сейчас множество российских компаний ищут инвесторов за бугром, а некоторые местные инвесторы предпочитают вкладываться именно в зарубежные корпорации.

Принцип работы евробондов такой же, как у обычных облигаций . Инвестор приобретает их по номинальной стоимости на определенный срок. В течение этого времени он получает купонный доход (обычно 1-2 раза в год). По истечению срока жизни облигации инвестору возвращается номинальная стоимость ценной бумаги.

Основные понятия, касающиеся еврооблигаций:

- Номинальная стоимость

– цена единицы ценной бумаги. - Купонный доход

– периодическая выплата текущему владельцу бумаги. Обычно выражается в процентах и означает сумму дохода, которую держатель получит за единицу облигации в год. - Дата погашения

– срок, когда облигация предъявляется эмитенту для погашения. Промежуток с момента выпуска ценной бумаги и до ее предъявления является периодом жизни облигации. Пока он не закончится, эмитент должен производить инвестору выплаты по купону. - Рыночная стоимость

– текущая цена на фондовом рынке . Еврооблигации могут реализовываться по цене выше или ниже суммы номинальной стоимости и купонного дохода. Чем больше времени до даты погашения, тем более высокая рыночная цена у ценной бумаги. - Текущая доходность

– прибыль от облигации, выраженная в процентах и рассчитанная с учетом цены бумаги на рынке на данный момент.

Чтобы было нагляднее, приведем пример. Пусть номинальная стоимость, по который держатель приобрел еврооблигацию, составляет 10 000 руб. Сумма купонного дохода по ней равна 8% годовых, значит, за год она составит 800 руб. Дата погашения ценной бумаги наступает через пять лет. То есть весь срок жизни облигации, держатель будет получать по 800 руб. в год, что в итоге составит 4 000 руб. за пять лет. Через год держатель, получив 800 руб., решает продать еврооблигацию по цене 10 800 руб. – это будет рыночная цена ценной бумаги. Новый держатель, приобретая ее, будет иметь уже меньшую текущую доходность, поскольку рыночная цена бумаги выше номинальной.

Несмотря на общие черты, евробонды имеют некоторые отличительные особенности:

- Выпускаются на срок от 1 года до 40 лет. Но в последнее время стали появляться бессрочные еврооблигации. На территории России до недавнего времени они были доступны только очень ограниченному кругу лиц из-за высокого риска.

- Номинал ценной бумаги выражен в долларах США.

- Валюта евробондов является иностранной как для эмитента, так и для инвестора.

- Еврооблигации могут выставляться на фондовых биржах нескольких стран одновременно.

- Доход по купону выплачивается держателю в полном размере, без удержания процентов налога на доход, как это бывает с обычными облигациями.

Установленная минимальная стоимость одной еврооблигации составляет 1 000 долларов. Сумма вроде небольшая и вполне доступна рядовому вкладчику. Правда, существует один маленький нюанс – большинство евробондов реализуются лотами. А в одном лоте может быть и сто, и двести единиц ценных бумаг. Поэтому сумма становилась значительной, что отсеивало большую часть вкладчиков, интересующихся данным финансовым инструментом. В 2015 году ММВБ разрешила делить лоты, обеспечив доступ к ним более широкому кругу лиц.

Налогообложение и евробонды

С 2022 г. РФ облегчила налоговое бремя для инвесторов, вкладывающих средства в бумаги Минфина РФ. По таким инструментам НДФЛ с купонного дохода не взимается. После погашения налог начисляется только на возможный профит, образовавшийся за счет изменения курса.

Например, куплено 10 государственных еврооблигаций с номиналом $1000, при курсе USDRUB равном 67,00. За 3 года получено купонов на $1500, а в момент погашения курс USDRUD вырос до 70,00. За счет этого к $1500 добавилось 30 000 RUB прибыли, с них и нужно будет заплатить 13%. В этом примере НДФЛ составит 3900 RUB.

Если бы в тех же условиях курс упал до 65,00 RUB, то НДФЛ не нужно было бы платить. Если евробонды были не государственными, а корпоративными, то НДФЛ начисляется и на купоны, и на возможный профит из-за изменения курса, и на дисконт. Это компенсируется большей доходностью корпоративных евробондов.

Есть ряд лазеек:

- Если корпоративные бумаги куплены на Московской бирже и удерживались на протяжении 3+ лет, то НК РФ предусматривает налоговый вычет. Он распространяется на доход, полученный от реализации ценных бумаг, рассчитывается по формуле N x 3 млн. руб., где N – число лет владения ЦБ. То есть после 3 лет доход от продажи евробондов на сумму до 9 млн. руб. не облагается НДФЛ.

- Если открыт ИИС типа Б, то по нему от НДФЛ освобождается весь доход, полученный за счет торговых операций.

Сказанное выше справедливо для резидентов РФ. В противном случае налог:

- Может быть нулевым, если при выплате дохода не задействован налоговый агент РФ (брокер). Получатель средств сам будет разбираться с налоговиками своей страны.

- Может достигать 30%, если задействован российский брокер, являющийся налоговым агентом РФ.

Еврооблигации невыгодно часто перепродавать. Что касается того, с какими бумагами лучше работать, то с точки зрения налогов оптимальный выбор — те, в которых эмитентом выступает Минфин РФ. Раньше публиковалась статья, какие есть государственные облигации, обязательно прочтите ее.

Классификация

Всего существуют 2 основных вида еврооблигаций:

- Евробонды

- Евроноты

Отличительные черты и особенности данных видов еврооблигаций рассмотрены в таблице:

Сравнительная характеристика Евробондов и Евронотов

Название вида еврооблигацийЕвробондыЕвроноты

| Тип ценных бумаг | Предъявительские ценные бумаги | именные ценные бумаги |

| Пользуются популярностью | У развивающихся стран | У стран с рыночной экономикой |

| Наличие резервируемого обеспечения | отсутствует | Предусматривает |

Помимо деления на виды, еврооблигации так же имеют и иные классификационные признаки. Например, делятся на подтипы в зависимости от способа выплаты дохода или от способа погашения.

Еврооблигации, как и любой вид облигаций, могут быть краткосрочными (от 1 до 5 лет) и долгосрочными (вплоть до 40 лет!). Средний же срок действия подобных инвестиций – 10 лет.

А так же еврооблигации классифицируются и по качеству. Делятся на «старшие» и «субординированные» (или «младшие»). Последние, являются как бы ценными бумагами второго плана (более второстепенными). Они, в первую очередь, защищают компанию-эмитента, а вот держатели таких облигаций поддаются рискам. К тому же, при повышении роста ставок, такие облигации будут сильнее варьироваться в цене. А вот держатели «старших» еврооблигаций максимально защищены от рисков.

Простым языком, субординированная облигация – это заем компании, который будет находиться на ранг ниже других кредитов и займов, если компания будет ликвидироваться или обанкротиться.

Примеры евробондов и расчет потенциального заработка

Начнем с примеров государственных и корпоративных еврооблигаций, для удобства приведу их в формате таблицы.

| Наименование | Номинал, $ | Частота выплат, раз в год | Доход, % в год | ISIN |

| Россия-2028-7т | 1000 | 2 | 12.75 | XS0088543193 |

| Россия-2035 | 200 000 | 2 | 5.1 | RU000A1006S9 |

| Роснефть-2-2022 | 1000 | 2 | 4.199 | XS0861981180 |

| Газпром нефть-05-23 | 1000 | 2 | 6 | XS0997544860 |

| Evraz-11-2022 | 1000 | 2 | 6.75 | XS1405775377 |

| ВЭБ.РФ-10-2023 | 1000 | 2 | 5.942 | XS0993162683 |

Предположим, капитал инвестора составляет $10 000. Оценим ориентировочный заработок для 3 разных евробондов и начнем с rus-28:

- Для удобства расчетов предположим, что бумаги покупались 25 декабря 2022 г., сразу после выплаты купона. Цена составляла +74% к номиналу или $1740 за 1 бумагу. На стартовые $10 000 приобретается 5 еврооблигаций.

- Если инвестор будет держать бумаги до погашения, то успеет получить 17 купонных выплат по $63,75. Всего за этот период заработок составит $5418,75.

- На покупку облигаций было потрачено 5 х $1740 = $8700, но при погашении инвестор получит лишь 5 x $1000 = $5000, убыток – $3700.

- Итого доход в этом сценарии составил бы $1718,75. Не самый прибыльный вариант. Основной недостаток этого примера в том, что евробонды слишком дорогие, а до погашения осталось не так много времени.

Переходим к корпоративным (Evraz-11-2022), стартовая сумма та же – $1000:

- Предположим, на самом старте куплено 10 бумаг с номиналом $1000 каждая.

- До погашения инвестор успеет получить 11 купонов по $33,75 каждый.

- За это время прибыль составит $3712,50 или 26,93%.

И еще один пример, теперь с евробондами Газпрома:

- Бумаги покупаются не сразу после размещения, через 6 лет. В момент покупки котировки превышают номинал на 12,5%, на $10 000 приобретено 8 еврооблигаций.

- За оставшийся до погашения срок инвестор получит 8 купонов по $30 каждый. Совокупный доход равен $1920.

- При погашении образуется убыток в $125 x 8 = $1000. В итоге заработок составляет не $1920, а лишь $920.

Отсюда пара выводов. Учитывайте не только процент, предлагаемый эмитентом, но и срок, оставшийся до погашения, цену евробондов. Может оказаться так, что бумаги с высокой доходностью окажутся невыгодными из-за того, что торгуются с большой наценкой, а до погашения осталось мало времени.

ТОП-10 самых доходных

10 самых доходных евробондов вне зависимости от сроков погашения.

| Эмитент | Выпуск | Доходность в год, % | Ст-сть 1 шт, $ | Номинальная ст-сть, $ | Дата погашения |

| Газпром | Газпром 2034 | 5,62 | 1325 | 1000 | 28-04-2034 |

| ВЭБ | Внешэкономбанк 2025 | 5,34 | 1099,9 | — | 22-11-2025 |

| ВЭБ | Внешэкономбанк 2023 | 5,01 | 1047 | — | 21-11-2023 |

| ВЭБ | Внешэкономбанк 2022 | 4,72 | 1049,99 | — | 05-07-2022 |

| Роснефть | Роснефть 2022 | 4,47 | 1000,5 | — | 06-03-2022 |

| Минфин РФ | Россия 2028 | 4,47 | 1622,7 | — | 24-06-2028 |

| Норильский Никель | Норникель 2022 | 4,45 | 1073,5 | — | 14-10-2022 |

| Газпромнефть | Газпромнефть 23 | 4,45 | 1090 | — | 27-11-2023 |

| ВЭБ | Внешэкономбанк 2020 | 4,35 | 1031 | — | 09-07-2020 |

| Трубная металлургическая компания | ТМК 2020 | 4,01 | 1027,4 | — | 03-04-2020 |

Как купить евробонды

Что касается того, как инвестировать в еврооблигации, то покупать этот тип ценных бумаг можно и в Квике, и через собственные приложения брокеров. Например, Тинькофф не использует специализированное ПО, но евробонды все равно доступны.

Работа с Тинькофф Инвестиции

Инструкция выглядит так:

- Нужно открыть брокерский счет (подойдет и ИИС) и авторизоваться.

- Выбрать из каталога нужный актив. Список сплитированных евробондов доступен здесь. Указывается доходность, дата погашения.

- Объем лота равен 1 облигации.

Цена будет завышена на 0,3%. Это делается для того, чтобы заявка гарантированно исполнилась независимо от колебания цены. Для подтверждения сделки нужно подтвердить покупку, введя код из СМС сообщения.

Купить евробонды можно и с помощью смартфона. Функционал тот же, в перечне доступных активов нужно просто выбрать раздел с еврооблигациями, указать объем сделки и подтвердить ее.

Купить еврооблигации через Тинькофф

Покупка через QUIK и приложение «Мой брокер»

В терминале Квик покупка евробондов ничем не отличается от работы с обычными акциями. Единственный нюанс – нужно не ошибиться с выбором ценных бумаг, в таблице текущих торгов нет соответствующего пункта. Вместо этого столкнетесь с обозначением «Облигации (расч. в USD)» или в EUR, эти инструменты и нужны.

Далее все стандартно:

- Выбираем актив.

- Открываем биржевой стакан.

- Отправляем заявку. Цена при этом указывается не в валюте, а в процентах от номинала, например, 100,5.

Также покупки возможны через мобильное приложение «Мой брокер». Для покупки нужно перейти в раздел «Котировки», выбрать нужный инструмент, задать объем покупки и подтвердить сделку. Деньги списываются с карты.

Открыть счёт в БКС

Новичкам рекомендую пройти ликбез, где лучше открыть брокерский счет. Хороших компаний много. Я, опираясь на собственный опыт, могу посоветовать Тинькофф или БКС. Основные условия по ним сведу в таблицу.

| Компания | БКС | Тинькофф инвестиции |

| Минимальный депозит | от 50 000 руб. | Не ограничен, купить можно даже 1 акцию, рекомендуют от 30 000 руб. |

| Комиссия за сделку | На тарифе «Инвестор» – 0,1% от суммы сделок, на тарифе «Трейдер» снижается до 0,015% | 0,3% для тарифа «Инвестор» |

| Дополнительные сборы | Если на счету меньше 30 000 рублей — 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK, | — |

| Стоимость обслуживания счёта | 0 руб./мес. на тарифе «Инвестор», на других тарифах, средства списываются только если по счету была активность в этом месяце | Бесплатно для тарифа «Инвестор» |

| Кредитное плечо | Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 | Рассчитывается для разных инструментов, расчет привязан к ставке риска |

| Маржин колл | Рассчитывается на основе риска для каждой бумаги | Зависит от актива |

| Торговые терминалы | Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 | Покупка акций реализована наподобие интернет-магазина, профессиональное ПО не используется |

| Доступные рынки для торговли | Валютный, фондовый, товарный рынок, есть выход на зарубежные площадки | Американский и российский фондовые рынки |

| Лицензия | ЦБ РФ | ЦБ РФ |

| Открыть счёт | Открыть счёт |

Отзывы инвесторов

Отзывы инвесторов на ресурсе Forbes.

- Инвестиционный департамент банка Уралсиб.

- Велес Капитал.

- ФГ БКС.

Инвестирование в ПИФы

Паевые инвестифонды удобны тем, что их состав подбирается управляющим. Инвестору остается лишь покупать паи и ждать.

У БКС есть 2 основных ПИФа, в состав паев которых входят еврооблигации. Первый – БКС Основа, довольно старый фонд, работает с 2003 г. Цена пая этого ПИФ выросла более чем на 400%. Стратегия управления не отличается высоким риском. Стоимость пая стартует с 50 000 руб.

БКС Еврооблигации специализируется на евробондах и позиционируется как замена валютного депозита. ПИФ молодой, запущен в июне 2022 г. В период пандемии цена пая сильно просела, но затем началось уверенное восстановление. Здесь установлен высокий входной порог – от $15 000 за пай.

У БКС есть и другие интересные ПИФы, условия по ним приведу в табличной форме.

| Название ПИФа | Основа | Российские акции | Перспектива | Российские еврооблигации | Международные облигации |

| Начало работы | 26.12.2003 | 21.02.2005 | 10.05.2000 | 04.06.2019 | 04.06.2019 |

| СЧА по состоянию на 23.04.2020, млн. руб. | 872,07 | 506,459 | 527,129 | 138,73 | 593,314 |

| Рост пая с момента основания к 23.04.2020 | 400,34% | 454,38% | 1032,04% | 4,43% (в USD), порядка 20% в RUR | -4,69% (USD), прирост 8,62% в RUR |

| Комиссия управляющего | 1,5% | 3,9% | 3,9% | 1,0% | 1,5% |

| Комиссия за депозитарий | 0,3% | 0,3% | 0,3% | 0,5% | 0,5% |

| Минимальная сумма инвестирования | 50 000 руб. первый раз, 10 000 руб. – второй и последующие | 1 млн. руб. или $15 000 | |||

| Открыть счёт в БКС | |||||

Покупка

Различают два вида еврооблигаций:

- Корпоративные – эмитентами выступают коммерческие банки и компании. Например, Газпром, Новатэк, НорНикель, Лукойл, Алроса, Альфа-Банк, ВТБ и другие. По состоянию на декабрь 2022 года в списке допущенных к торгам на Московской бирже 134 наименования. Номинал – от 1 000 в валюте. Лот равен 1 бумаге.

- Государственные, в которых эмитентом является Минфин России. Сейчас на Московской бирже в обращении 14 инструментов. Из них доступными для большинства инвесторов являются всего два: RUS-28 и RUS-30. Остальные стартуют от 100 000 и 200 000 долларов и евро.

Оба варианта сегодня доступны к покупке квалифицированным и неквалифицированным инвесторам. Несмотря на то что номинал некоторых бумаг достигает 200 000 долларов, даже рядовой инвестор может выбрать наиболее приемлемый для себя вариант, чтобы инвестировать деньги в валютные активы.

Вариант 1. Самостоятельная покупка.

Площадкой в этом случае выступает биржа, а посредником – брокер. Возможные схемы покупки:

- инвестор со своего валютного счета в банке переводит деньги брокеру, а тот покупает ценные бумаги на бирже;

- инвестор со своего рублевого счета переводит деньги брокеру, тот покупает на валютной бирже валюту и на фондовой – облигации.

Вариант 2. Покупка акций ETF.

Напомню, что ETF – это биржевой индексный фонд, в который входит сразу много ценных бумаг. Он копирует определенный индекс. Главными преимуществами для инвестора при покупке ETF являются диверсификация и низкий порог входа. На Московской бирже сегодня есть 3 фонда на еврооблигации: FXRU, FXRB и RUSB.

Первые два от компании Finex. В них входит по состоянию на декабрь 2022 года 28 ценных бумаг. RUSB от компании ITI Funds включает 14 евробондов. Доходность за год составила 14,53 %, рыночная цена на 26.12.2019 – 1 740 руб.

Вариант 3. Покупка паев ПИФа.

ПИФ – паевой инвестиционный фонд, который не торгуется на бирже. Представляет собой портфель из ценных бумаг, собранный управляющим. Купить паи можно в управляющей компании.

Примеры таких ПИФов:

- “ВТБ – Фонд Еврооблигаций развивающихся рынков”. Один пай стоит всего 25,76 руб. За год доходность составляет всего 2,43 %, за 3 года – 24,69 %.

- “ВТБ – Фонд Еврооблигаций”. Стоимость пая – 13,86 руб. Доходность за год – 0 %, за 3 года – 17,96 %.

- “Сбербанк – Еврооблигации”. Доходность за 3 года – 14,85 %., за год – -0,05 %. Стоимость пая составила 2 552,1 руб.

Вариант 4. Покупка БПИФа.

БПИФ – этот тот же ПИФ, только он торгуется на бирже. То есть его состав формирует управляющая компания, а купить и продать можно через брокера в рабочее время биржи, как любую ценную бумагу. Биржевые фонды недавно появились на нашей бирже, поэтому составить объективную картину их доходности пока нельзя.

Пример. Фонд SBCB от управляющей компании Сбербанка 26 декабря торговался за 1 036 руб. за акцию. Он следует за индексом МосБиржи по самым ликвидным еврооблигациям. Состав фонда включает 10 наименований ценных бумаг. А теперь попробуйте определить, сколько бы вам потребовалось денег, чтобы самостоятельно собрать такой портфель.

Риски при инвестировании в евробонды

Могу выделить несколько опасностей, подстерегающих инвестора в еврооблигации:

- Технический дефолт – выплаты сохраняются, но нарушается график.

- Полный дефолт – самое неприятное, выплаты прекращаются.

- Изменение курсов валют. При неблагоприятном стечении обстоятельств доход в USD может превратиться в убыток в рублях.

Полностью риски убрать не получится, но мы можем хотя бы снизить их. Я рекомендую исключить из портфеля субординированные облигации – бумаги, которые выпускают банки.

Вспомните 2022 г., тогда Бинбанк, Промсвязьбанк и Открытие попали под санацию. Согласно действующим правилам, если достаточность капитала снижается ниже порога или АСВ начинает работать с финучреждением, чтобы предотвратить банкротство, то суборды просто списываются. В теории они могли быть конвертированы в акции, но большая часть субординированных облигаций РФ неконвертируемые. В итоге те, кто в них вложился, просто потеряли деньги полностью. Отфильтровать такие бумаги можно rusbonds.com и через ММВБ. Прочтите описание облигации и не связывайтесь с субордами.

Часто задаваемые вопросы

Можно ли покупать евробонды на ИИС счет?

Даже нужно. Для более-менее значимых сумм лучше использовать тип Б, по которому дается освобождение от НДФЛ на прибыль, полученную за счет торговых операций. Пополняете счет в рублях, далее RUB переводится в валюту, за нее покупаются евробонды. Затем они продаются либо погашаются и USD или EUR превращаются в RUB и выводятся обратно на банковский счёт.

Как происходит налогообложение для физлиц?

Для государственных евробондов НДФЛ платится только если сформировался доход за счет курсовой разницы. Для корпоративных – и с купонного дохода. Можно получить налоговый вычет при удержании бумаг больше 3 лет.

У меня есть достаточная сумма в EUR, хочу купить евробонды, номинированные в EUR, как избежать конвертаций?

Откройте валютный счет в банке, затем переведите средства на брокерский аккаунт (открытый в той же валюте). При такой схеме лишних конвертаций не будет.

Будет ли конвертация, если деньги в евро, а покупаю бонды в долларах?

Если валюты отличаются, то без конвертации не обойтись.

Резюме

Евробонды нельзя считать решением всех проблем инвестора. Сохраняются риски дефолта эмитента, изменение курсов валют также может сильно сказаться на доходности. Но еврооблигации – единственный способ получить максимальную доходность в валюте. По этому критерию банковские депозиты уступают более чем в 2 раза. Учитывая поведение рубля в последние годы, считаю оправданным как минимум часть средств перевести в валюту и вложить в евробонды. Велика вероятность, что в будущем получите прибыль и за счет купонов, и за счет очередного ослабления рубля. Причем, для этого не нужно ни быть квалифицированным инвестором, ни обладать многомиллионным капиталом.

Новичкам рекомендую прочесть пост, как купить акции физическому лицу в России. Работать с еврооблигациями будете по той же схеме. В комментариях обязательно поделитесь своим опытом работы с евробондами. Если что-то осталось непонятным, задавайте вопросы – постараюсь ответить каждому. И не забывайте подписываться на обновления блога, так вы не пропустите выход новых материалов. На этом прощаюсь с вами. Всего хорошего и удачи в инвестировании!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Недостатки

- Возможный дефолт эмитента. Например, вы купили высокодоходный евробонд компании, а эта компания обанкротилась.

- Изменение рыночной цены еврооблигации. Как я уже говорил, цена еврооблигаций может меняться, в отличие от депозитов, где «тело» депозита неизменно. Может так получиться, что вам срочно понадобятся деньги, а рыночная цена вашей еврооблиигации, по Закону Подлости упадет. Тогда вам придется продавать ваши евробонды с убытком. С другой стороны, рыночная цена может быть и выше.

- Нет страхования капитала на счетах брокера, подобно страхованию банковских вкладов. А брокеры могут банкротиться.