Поделись полезной страницей:

Облигации федерального займа – это надежный инструмент инвестирования для физических лиц. Ценные бумаги ОФЗ-н, выпущенные в оборот государством в 2022 году, можно приобрести в банках ВТБ или Сбербанк с 15 марта по 14 сентября. При условии приобретения государственных облигаций в этот период и удержании их на протяжении 3-х лет, доходность ОФЗ-н превысит выгоду от любого депозита в российский банк на аналогичный период.

Что такое ОФЗ простыми словами

Прежде чем разобраться с тем, чем отличается ОФЗ от ОФЗ н, напомню основные моменты. ОФЗ – это облигации федерального займа. Представляют собой ценную бумагу, приобретая которую, вы даете государству Российская Федерация в долг определенную сумму. Спустя заранее оговоренный срок заемщик возвращает вам вложение вместе с начисленным процентом, который называется купоном.

Сегодня существует несколько видов ОФЗ, например:

- ОФЗ ПД – с постоянным доходом, который известен заранее;

- ОФЗ ПК – с переменным купоном, который заранее неизвестен;

- ОФЗ ИН – с индексируемым номиналом, который постоянно увеличивается в соответствии с инфляцией.

Среди этих разновидностей есть и ОФЗ н. Это облигации для населения, которые также часто называют народными. Они также являются ценными бумагами, дающими купонный доход. Но довольно сильно отличаются от обычных гособлигаций. А чем именно – рассмотрим прямо сейчас.

Что это такое и зачем они нужны

Используя облигации федерального займа, государство привлекает средства в долг у физических и юридических лиц. Эмитентом таких бондов от лица государства выступает Минфин РФ. Частные инвесторы могут купить и продать облигации федерального займа на вторичном рынке. Крупные игроки, помимо этого, могут также участвовать в первичных аукционах размещения, приобретая большие лоты облигаций.

На российском рынке для физических лиц не представлено инструментов надежнее, чем государственные бонды федерального займа. В 2022 году, на фоне выхода нерезидентов из ОФЗ, активное распространение стали получать специальные виды облигаций федерального займа, ориентированные конкретно на физических лиц. Но об этом немного позже.

Успей воспользоваться удвоением налогового вычета до 31 декабря 2022 г.

Цели государства

Первоочередная задача выпуска бондов федерального займа – это сохранение баланса и покрытие дефицита бюджета. Кроме этого, целью может быть гашение долга перед другими государствами. Развитие инфраструктуры также входит в список целевых назначений при эмиссии бумаг федерального займа. В последние годы, например, большое количество привлеченных от физических лиц средств пошло на масштабные инфраструктурные проекты.

Срок действия

Облигации федеральных займов выпускаются с различными сроками обращения. В 2022 году превалирующее число выпущенных инструментов, ориентированных на физических лиц, имеют срок обращения 3 года. На московской бирже можно найти выпуски как с меньшим, так и с большим периодом обращения. Часто бонды федерального займа подразделяют на кратко- , средне- и долгосрочные.

Понятие и виды

Напомню, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем. Эмитентами могут быть коммерческие предприятия из всех сфер экономики, банки, региональные правительства и даже государство. Именно последнее в лице Минфина и выпускает ОФЗ.

ОФЗ расшифровывается как облигация федерального займа. Покупая ее, вы даете в долг государству. Оно обязуется через заранее оговоренный срок вернуть вам номинальную стоимость (1 000 руб.) и регулярно выплачивать за срок владения ценной бумагой купоны (процент от номинальной стоимости).

Почему гособлигации считаются низкорискованным инструментом? Потому что вариант неполучения инвестором вложенных денег и купонов может быть только в случае дефолта эмитента, т. е. государства. Конечно, и такое может случиться, но это крайняя мера для любой страны. Сегодня экономика в России стоит намного крепче на ногах, чем в конце прошлого века.

У любого долгосрочного инвестора в портфеле есть ОФЗ. В первую очередь в качестве защитного механизма от качелей на фондовом рынке, когда котировки акций могут сильно упасть. Какую долю от общего капитала они должны составлять, каждый для себя определяет самостоятельно. Но общая рекомендация – чем короче срок инвестирования, тем выше должна быть эта доля.

Из книги вы узнаете, как устроен мир прибыльного инвестирования Скачать книгу

Например, вы копите на пенсию. Когда до нее 15 – 20 лет, то вы смело можете рисковать и вкладывать деньги в акции, корпоративные облигации. Еще есть время отыграться. Но когда остается всего 5 – 10 лет, вы не можете рисковать деньгами. В этом случае лучше увеличить долю низкорискованных активов в портфеле, например, с помощью ОФЗ.

На рынке сейчас обращаются следующие виды гособлигаций.

- С постоянным купонным доходом (ПД) – самый распространенный вид на Московской бирже

Вы заранее знаете, какой купон вам выплатят. Например, ОФЗ-26212-ПД. По ней вы будете получать каждые полгода 35,15 руб. по ставке 7,05 % годовых. И так до самого срока погашения, до 19 января 2028 года. Достоинством облигаций с постоянным купоном является их предсказуемость, инвестор заранее знает размер прибыли и доходность своих ценных бумаг. Можно так подобрать ценные бумаги в свой портфель, чтобы каждый месяц получать купоны. Вот вам и пассивный доход.

- С переменным или плавающим купонным доходом (ПК)

Размер купона меняется в зависимости от ставки RUONIA. Главный недостаток – невозможность рассчитать прибыль заранее. Преимущество – защита от резких колебаний (волатильности) ключевой ставки Центробанка. Этот процесс влияет на доходность ОФЗ.

РУОНИА (RUONIA) – это средневзвешенная ставка, по которой крупные банки страны выдают друг другу кредиты на 1 день. Ее значение ежедневно рассчитывает ЦБ РФ по специальной методике, но не уходит далеко от ключевой ставки. Привязка ОФЗ к RUONIA выглядит так: очередной купон будет равен средней ставке RUONIA за 6 месяцев до даты определения купона, плюс небольшая премия.

Рассмотрим на примере ОФЗ-29006-ПК. Последний известный купон выплатят 5.02.2020 в размере 8,73 % годовых или 43,53 руб. Например, 10.02.2016 он был равен 14,48 % или 72,2 руб. Купоны определяются как средняя за 6 месяцев RUONIA + 1,2 %.

- С амортизацией долга

Инвестор не получает купонных выплат в течение срока обращения ценной бумаги. Минфин постепенно погашает номинал ОФЗ. Тоже все вполне предсказуемо. Например, по ОФЗ-46011-АД амортизация выглядит так:

- С индексацией номинала (ИН)

По облигации выплачивают небольшие купоны (2,5 %), но ежегодно увеличивают номинал на величину инфляции. На МосБирже по состоянию на декабрь 2022 года обращается всего два выпуска: ОФЗ-52001-ИН с погашением в августе 2023 года и ОФЗ-52002-ИН с погашением в феврале 2028 года. Вот так выглядят купонные выплаты:

Как зарабатывать на них

Для физических лиц, которые готовы покупать ОФЗ, главный вариант извлечения прибыли – регулярные купонные выплаты. Здесь удачным решением может быть стратегия реинвестирования купонов.

Другие виды облигаций федерального займа обращаются на бирже, а значит, есть способ извлечь выгоду из рыночной цены бонда. Приведу реальный пример. Госбумага серии 26207 в сентябре 2022 года стоила 95 % от номинала, а в конце 2022 и начале 2022 торговалась уже около 100 % от номинала. Инвесторы, купившие эту бумагу в тот период, помимо купона могли заработать на приросте стоимости.

Как рассчитывается ставка ОФЗ

Ставка по облигациям федерального займа тесно коррелирует с ключевой ставкой ЦБ. К примеру, в период с 17.09.2018 г. по 16.12.2018 г. ключевая ставка была на уровне 7,50 %, а с 17.12.2018 года она подросла до 7,75 %. Представители ЦБ заявляют, что в дальнейшем ставки могут развернуться и пойти на снижение. Учитывая эту информацию, можно прогнозировать будущие доходности по бондам федерального займа.

Для долговых расписок типа ФД (с фиксированным доходом) величина купона устанавливается только один раз на весь срок обращения. Для гособлигаций с плавающей ставкой купон постоянно меняется.

В качестве примера возьму облигацию ОФЗ 29006. Она предполагает плавающий купон и погашение в 2025 г. Регулярность выплат каждые 182 дня, предыдущий купон был начислен 06.02.2019 по ставке 8,25 % годовых.

Следующая выплата намечена на 07.08.2019 г., но ставка купона, связи с повышением индекса RUONIA, теперь уже будет составлять 8,48 % годовых. Для расчета ставки и доходности по инструментам физические лица могут использовать специальные калькуляторы доходности облигаций, расположенные на сайтах cbonds и rusbonds.

Какова доходность

Купонная доходность по облигациям федерального займа будет на пару процентов превышать ставку по депозитам для физических лиц. Для примера: вклад в Сбербанке в 2022 году гарантировал ставку 5–5,5 % годовых. А ставка по ОФЗ, ориентированным на физические лица, которые предлагал тот же Сбербанк также с приобретением в 2018 году, составляет 7,25 %. К тому же здесь предполагаются более регулярные выплаты, реинвестирование которых поможет физическим лицам увеличить процент заработка от инвестиций в федеральные расписки.

Риски

Среди российских активов облигации федерального займа имеют наивысший рейтинг надежности. Выплаты по ним гарантируются не частными лицами, а государством. Многие инвесторы причисляют такие госбумаги к безрисковым активам.

Облагаются ли налогом

Все виды облигаций федерального займа освобождены от начисления налога на купонный доход. Однако 13 % НФДЛ все же придется уплатить, если имеется прибыль от прироста стоимости тела долговой расписки. Но это относится только к продаже на вторичном рынке и не затрагивает народные ОФЗ, ориентированные на физических лиц.

Выгодно ли покупать

Выгоды приобретения ОФЗ по сравнению с депозитом очевидны. Многие физические лица при прочих равных уже начали предпочитать стандартным депозитам облигации, и это хороший знак для общего финансового менталитета. Более высокая доходность, ликвидность и регулярность выплат, комбинированные с наивысшим уровнем надежности, дает этим инструментам безоговорочное преимущество.

Можно ли покупать на ИИС

Индивидуальный инвестиционный счет – это еще один инструмент, который физические лица начали активно брать на вооружение в настоящее время. На этот счет можно покупать любые типы облигаций федерального займа. С одним лишь ограничением: максимальная сумма пополнения счета в год составляет 1 млн руб.

Где посмотреть список доступных для покупки

Те ОФЗ, которые обращаются на Московской бирже, можно отслеживать через специальные сайты по инвестиционной тематике: rusbonds, cbonds и др. Доступна информации в режиме онлайн через интерактивные терминалы брокеров. Если нужна информация по ОФЗ-Н для физических лиц, которые реализуются только в банковской системе, то ее следует искать в актуальных предложениях банков.

Сколько стоит 1 штука

В большинстве случаев номинал одной облигации федерального займа установлен в размере 1 тыс. рублей. Однако приобретение народных бондов для физических лиц сейчас имеет минимальный финансовый порог в размере 30 тыс. рублей.

Подробнее об облигациях федерального займа

Один из самых надежных способов получения дохода от инвестиций — покупка облигаций Мин Фин РФ, или облигаций федерального займа (ОФЗ). Главное отличие таких ценных бумаг — заёмщиком в этом случае выступает государство, следовательно, риск дефолта сведен к минимуму. С 26 апреля 2022 года Минфин начал выпускать «народные» ОФЗ — облигации, предназначенные не для компаний, а для частных лиц. Для государства это возможность привлечь дополнительные средства, а для инвесторов — получать доход с гарантией возврата вложений.

Облагаются ли налогом?

Единственными комиссионными удержаниями, которыми облагается народная облигация, являются банковские издержки. Банки-агенты, которыми выступают ВТБ и Сбербанк, взимают комиссию при закрытии облигации. При сумме до 50 тысяч рублей она составит 1,5% сделки, от 50 до 300 тысяч – 1%, а от 300 тысяч – 0,5% от общей суммы. Налогообложение относительно данного вида ценных бумаг государством не производится.

Читайте в отдельной статье, все особенности налогообложения ОФЗ, корпоративных и валютных облигаций.

Основные характеристики гособлигаций

Основные характеристики Эмитент тот, кто выпустил облигацию. Эмитентами могут быть крупные компании или государственные структуры. У них инвестор покупает ценные бумаги. Номинал эта та сумма, которую инвесторы получают в дату погашения облигаций. Срок погашения это временной промежуток (год или несколько лет), когда эмитент пользуется деньгами инвесторов. Срок погашения известен сразу и одинаков для всех. Купон это процентные выплаты от эмитента всем держателям облигаций. Выплаты регулярны, чаще всего график определён и известен заранее. Чтобы получить деньги, нужно владеть облигацией на дату выплаты купона. Эмитент устанавливает размер купона. Он может быть неизменным или привязанным к инфляции и межбанковским ставкам.

Особенности эмитента

Такие ценные бумаги выпускаются только в цифровом виде, для их приобретения потребуется воспользоваться брокерскими услугами. Брокеры — это биржевые посредники, за определенное вознаграждение предоставляющие доступ к специальным счетам. После оформления сделки покупатель становится владельцем государственных ценных бумаг, минимальное количество для покупки составляет 30 штук.

Со 2-ого квартала 2022 года Мин Фин начал выпускать облигации в новом формате: в отличие от первого выпуска, клиентам не придется платить крупные брокерские комиссии, все расходы эмитент берет на себя. Кроме того, у держателей появится возможность получать кредиты в банках под залог таких ценных бумаг. Первая версия не позволяла проводить такие операции.

Облигации Мин Фина — это возможность привлечь широкий круг инвесторов по всей стране и получить дополнительный капитал на реализацию различных государственных проектов. Покупателей привлекает возможность получать доход по плавающей ставке: чем дольше облигация будет на руках у покупателя, тем выше по ней будет доходность, такая схема выгодна именно тем, кто планирует долгосрочные инвестиции.

Покупка без посредников

Выпуски ОФЗ-н проводятся Минфином для физических лиц, не знакомых с биржевой торговлей. Покупка ценных бумаг напрямую у банка-агента требует осуществления меньшего объема операций, достаточно только завести счет и заключить договор. С другой стороны, приобретение ОФЗ-н в банке снижает доходность из-за комиссии до 1,5%.

Для получения предельной выгоды от облигации можно использовать брокерские услуги, такие компании работают как отдельными структурами, так и дочерними организациями тех же банков-агентов.

Оформление брокерского счета не сложнее заведения банковского, при этом отсутствуют крупные комиссии на приобретение ценных бумаг. Неудобство представляет необходимость установки торгового терминала на свой компьютер и самостоятельная покупка через него облигаций. К положительным сторонам относятся экономия на услуге, и возможность покупки любого количества облигаций и их перепродажи без финансовых потерь.

Преимущества инвестирования в ОФЗ

Вложение в облигации федерального займа — это возможность гарантированно не потерять инвестированные средства. Коммерческий сектор подвержен различным экономическим факторам, даже самые надежные компании могут неожиданно столкнуться с финансовыми трудностями и не справиться со своими обязательствами. Государство же выступает гарантом погашения долга.

Дополнительные плюсы инвестирования:

- Увеличенная доходность, по сравнению с банковскими вкладами. Можно получить более крупную пассивную прибыль.

- Средние сроки возврата. Долгосрочные программы интересуют не всех инвесторов, вложение на 3 года станет оптимальным вариантом.

- Относительно небольшой порог входа. Это делает ОФЗ доступными для частных лиц.

- Заранее известная прибыль — важное отличие от вложения в акции крупных компаний. Они могут не выплатить дивиденды, а государство гарантированно выполнит свои обязательства по купонному доходу.

Минусом ОФЗ можно назвать относительно невысокую процентную ставку. Такой вариант подходит для тех, кто предпочитает консервативные, а не рискованные стратегии инвестирования.

Отзывы инвесторов

Многие опытные инвесторы используют этот инструмент и отзываются о нем по большей части позитивно. Участники рынка отмечают высокую ликвидность расписок федерального займа. Вместо того чтобы хранить деньги в кэше, большинство трейдеров паркует свой капитал в коротких госбондах. Также, по словам активных инвесторов, последние годы были хорошими в плане возможностей для заработка, который предоставил рынок государственных бумаг.

Условия приобретения облигаций

Общий объем первой государственной эмиссии 2022 года составил 15 миллиардов рублей. Номинал 1 облигации — 1000 рублей, следовательно, для минимальной покупки потребуется инвестировать не менее 30 тысяч. У таких ценных бумаг есть несколько особенностей:

- Невозможность перепродажи третьим лицам. В отличие от обычных облигаций, ценные бумаги Мин Фина не допускается перепродавать на бирже.

- Возможность предъявления к выкупу в любой момент. Владелец может потребовать досрочно вернуть долг — в этом случае он потеряет только не выплаченный за остаток срока купонный доход.

- Растущая процентная ставка. Чем дольше ценные бумаги остаются на руках владельца, тем выше будет их прибыльность. Стартовая ставка равна 7,5%, вторая выплата — 8%, третья — 8,5% и т.д.

- Периодичность выплат — 2 раза в год.

- Продолжительность возврата — 3 года.

Средняя доходность облигации Мин Фина находится в районе 9% годовых, это существенно больше, чем средний доход по предлагаемым банковским вкладам. Из-за этого ОФЗ станут выгодным приобретением для широкого круга покупателей.

Цена сегодня

Цена для покупки ОФЗ-н меняется каждый день. Они вывешиваются на официальном сайте Министерства финансов РФ на этой странице. Чтобы посмотреть, нужно перейти в документ «цены размещения». Цена будет указана в процентах от номинала. Номинал равен 1000 рублей. Т.е. если указано 98%, значит одна облигация обойдётся вам в 980 рублей, и 1010 рублей, если 101%. Кроме того, нужно будет заплатить поверх и накопленный купонный доход (НКД) за каждую бумагу, если он не нулевой.

ОФЗ и ОФЗ н: в чем отличия

На первый взгляд, особой разницы между ОФЗ и ОФЗ н нет:

- ОФЗ дают вам право на получение купонного дохода (в среднем 6-7%) от вложенной суммы. Приобрести их можно на брокерском или индивидуальном инвестиционном счете (ИИС).

- ОФЗ н – все то же самое. Но приобрести эти ценные бумаги можно только в крупных банках. Причем открывать ИИС для этого не нужно – достаточно прийти в офис или даже купить ОФЗ н онлайн.

Принципиальная разница

Однако на самом деле разница есть. Обычные ОФЗ – это классические рыночные облигации, которые свободно торгуются на Московской бирже. Это означает, что в любой момент вы можете купить и продать их по рыночной цене, и благодаря этому заработать на положительной разнице. В этом смысле ОФЗ ничем не отличаются от акций, индексов, ETF и других ценных бумаг.

А вот народные ОФЗ н можно приобрести не на бирже, а только в 4 банках:

- Сбербанк.

- ВТБ.

- Промсвязьбанк.

- Почта Банк.

Причем не по рыночной цене, а по номиналу (1 штука = 1000 рублей). И продавать их при досрочном погашении вы тоже будете по номиналу, потому что в этом случае выплаты купонного дохода, т.е. тех самых процентов, не будет. А если погасите в срок, то получите и номинал, и купон.

Получается, что это ОФЗ н – это облигации для массового потребителя, который не хочет вдаваться в тонкости биржевой торговли, а просто желает вложить определенную сумму и получить гарантированный процент не ниже, а то и выше банковских вкладов. В этом смысле они ничем не отличаются от обычного депозита: пришли в отделение, положили деньги, и спустя оговоренный срок получили заведомо известный процент.

Таблица сравнения

Чем же еще отличаются ОФЗ от рыночных облигаций? Основные моменты описаны ниже.

| параметр сравнения | ОФЗ | ОФЗ н |

| цена 1 шт. (номинал) | 1000 рублей | 1000 рублей |

| купонный доход* | известен или неизвестен заранее | всегда известен заранее |

| величина дохода** | 6-7% годовых | 6,5-7,5% годовых |

| минимальное количество штук для покупки | 1 | 10 |

| досрочное погашение | продажа по рыночной цене | возврат номинала |

| комиссия за сделку | от 0,035% | не взимается |

| покупка через ИИС | да | нет |

| покупка в банке | нет | да |

| передача по наследству | да | да |

| передача другому человеку*** | нет | нет |

| открыть на ребенка | нет | нет |

*Купонный доход – это и есть выплата по процентам, как на банковском вкладе. Он устанавливается по-разному для каждого выпуска облигаций. Но в среднем (по состоянию на декабрь 2022 г.) составляет 6-7% годовых. У обычных ОФЗ он также часто известен заранее – например, у облигаций с постоянным доходом ОФЗ ПД. А у народных облигаций ОФЗ он известен всегда.

**Сравнивать доходность довольно трудно, поскольку она периодически меняется в зависимости от конкретного выпуска, срока обращения облигаций, рыночной ситуации и других факторов. Поэтому в таблице представлены средние значения на декабрь 2022 г.

***Передать (подарить, продать) эти ценные бумаги другому человеку у вас не получится. Но вы сможете предоставить нотариально заверенную доверенность на доступ к счету супруги, совершеннолетних детей и других.

Как купить ОФЗ физическому лицу

Сделки купли-продажи ОФЗ осуществляются на Московской фондовой бирже. Однако покупка облигаций физическим лицом проводится через посредника – брокера.

Поэтому первый шаг – выбор брокерской компании и заключение договора. На текущий момент существует много различных организаций, наиболее надежными из них являются ВТБ-Капитал, Сбербанк, Открытие Брокер, а также Финнам, БКС.

Последовательность действий:

- Скачать дистрибутив программы-терминала Quik. Через нее инвестор выбирает облигации, анализирует котировки и совершает сделки купли-продажи.

- Внести деньги на брокерский счет. Минимальная цена лота – 1000 рублей, поэтому стартовать можно с небольших сумм.

- Подготовка к первой покупке. Удобнее сначала создать сводную таблицу, добавив класс «Т+Облигации». В терминале отобразятся все ключевые параметры: цена номинала, дата погашения, рыночная стоимость, объем торгов.

- Покупка. Цены покупки обозначены в процентах относительно номинала (например, 90% – это 900 рублей) и отмечены зеленым маркером, стоимость продажи – красным. В окне заявки можно указать цену и количество.

- Программа сообщит, сколько нужно оплатить за покупку, с учетом комиссионных сборов и накопленного КД. Чтобы завершить операцию, нужно кликнуть по кнопке «Да».

После всех манипуляций купонный доход и выплата номинала осуществляется на именной счет – банковский либо брокерский.

Важно: С ИИС выводить деньги до закрытия счета нельзя. Если инвестор планирует выводить деньги, следует предупредить брокера о том, что выплаты нужно осуществлять на банковский счет.

Плюсы ОФЗ

Основных плюсов обычных ОФЗ можно выделить минимум 4:

- Их можно продать досрочно по более выгодной рыночной цене.

- Доход по некоторым из них тоже заранее известен – речь идет об ОФЗ ПД.

- Более того – некоторые облигации гарантированно сберегут ваши вложения от инфляции. Речь идет об облигациях с индексируемым номиналом ОФЗ ИН.

- Наконец, приобретение ОФЗ, равно как и других ценных бумаг на ИИС, позволяет вам получить налоговый вычет по типу А, что увеличит доход на 13% годовых. В этом и заключается принципиальная разница между ОФЗ и ОФЗн.

На последнем преимуществе стоит остановиться более подробно, поскольку налоговым вычетом могут воспользоваться почти все вкладчики, а значит, это позволит вам гарантированно увеличить доходность. Допустим, вы открываете в декабре 2022 г. ИИС, вносите 300 тыс. и покупаете облигации ПД с заранее известным купоном 7,0% (на самом деле купон будет увеличиваться каждые полгода, но для простоты примем, что он не меняется).

Тогда уже в 2022 г. вы вправе подать заявление на возврат (вычет) 13% от взноса 300 тыс., т.е. 39000 рублей. Благодаря этому вы получаете дополнительные 13% годовых – итого доходность составит 13+7 = 20% годовых. На следующий год вы опять сможете получить вычет (если, конечно, снова пополните ИИС). И так может продолжаться сколь угодно долго до тех пор, пока действует соответствующая норма закона.

3 условия для получения вычета

Однако получение вычета возможно только при соблюдении условий:

- Вы вносите на счет определенную сумму (максимум 400 тыс., потому что с большей суммы вычет не предоставляется).

- Вы получаете доход, облагающийся НДФЛ (например, зарплату), поскольку вычет предоставляется в виде возврата ранее удержанного подоходного налога.

- Ваш счет просуществует минимум 3 года. Если вы закроете его досрочно, право на вычет теряется. А если раньше вы получали выплаты из налоговой, их придется вернуть вместе с пеней.

Важно!

Также вы можете выбрать вычет Б вместо вычета А. В этом случае весь доход по ИИС освобождается от НДФЛ 13%. Но купонный доход по облигациям в любом случае не облагается подоходным налогом. Поэтому в данном случае выгоднее окажется вычет А.

От чего зависят рыночная цена и доходность ОФЗ

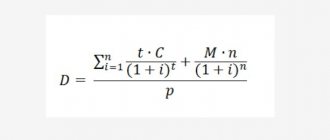

Новичка может ввести в ступор большое количество ОФЗ на бирже. Как выбрать из такого многообразия? Во-первых, вы должны определиться со сроком инвестирования. Можно подобрать облигации, погашение которых придется на тот год и месяц, когда вам понадобятся деньги. Во-вторых, обратите внимание на доходность. Она бывает разная:

- текущая – доходность за текущий купонный период;

- текущая модифицированная – доходность с учетом купона и разницы в цене на момент покупки облигации;

- простая к погашению – сумма текущей доходности от купона и от разницы в цене, не учитывает реинвестирование купонов;

- эффективная к погашению – среднегодовая доходность с учетом всех выплат инвестору, погашения номинала и реинвестирования купонов.

Если вы не предполагаете реинвестировать купоны, то при выборе смотрите на простую доходность. Если будете реинвестировать, обращайте внимание на эффективную к погашению.

Рыночная цена облигации может быть выше или ниже номинала. От чего это зависит? От ключевой ставки ЦБ, рисков, срока до погашения, спроса и предложения на рынке. Первые два фактора наиболее существенно влияют на цену.

Например, Центробанк поднял ключевую ставку. Значит, давать в долг экономике России станет выгоднее. Новые выпуски ОФЗ будут с повышенной доходностью. На них вырастет спрос, и цена повысится. А старые выпуски инвесторы начнут продавать, чтобы вложить деньги в более доходные новые. Растет предложение, цена падает. И так до тех пор, пока цены на новые и старые выпуски не выровняются.

Доходность облигации пропорциональна цене. Чем выше цена, тем ниже доходность и наоборот. Такие качели характерны в большей степени для долгосрочных облигаций, у бумаг с коротким сроком погашения волатильность проявляется слабее. Чем больше сроки погашения и выше риски, тем доходнее ОФЗ.

Доходность гособлигации можно увеличить с помощью ИИС. Рассмотрим на примере, как это сделать:

- Открываем ИИС по типу “А” и вносим в течение 3 лет по 400 тыс. рублей каждый год.

- Ежегодно покупаем ОФЗ. Два раза в год получаем купоны. В начале года, следующего за отчетным, подаем документы на возврат подоходного налога в размере 13 % от инвестируемой суммы. И снова их вкладываем в покупку ОФЗ.

- Идеально – подобрать бумагу со сроком погашения через 3 года, когда можно будет закрыть ИИС. Например, ОФЗ-26220-ПД. Ставка купона – 7,4 %. Погашение – 7.12.2022.

То есть доходность складывается из доходности к погашению (5,6 %, если без реинвестирования, и 5,799 %, если реинвестируете купоны) и возврата 13 % от государства.

Налогообложение купонного дохода по всем видам ОФЗ, в том числе и народных, отсутствует. А вот с положительной разницы между ценой продажи и покупки придется заплатить 13 % НДФЛ. Но это произойдет только в случае продажи ценной бумаги до срока погашения.

Способ первый: ОФЗ-н через банк

Первое, что обычно приходит на ум, обратиться в банк, там-то должны знать, что такое облигации и как их купить. В этом есть логика и с недавних пор, например, в сбербанке действительно можно приобрести облигации федерального займа, но есть нюансы, о которых мы сейчас и поведаем.

Народные ОФЗ и их отличия от остальных

В упоминании облигаций ОФЗ, к ним часто применяется прилагательное «народные». Это слово настолько «прилипло» в обиходе к облигациям федерального займа, что многие стали считать народными все эти ценные бумаги. Однако термин относится только к одному виду таких облигаций, а именно ОФЗ-н. Эта маленькая добавочка в виде буквы «н» и означает народные. Продажей ОФЗ-н занимаются определенные банки.

Справка. ОФЗ-н были выпущены правительством РФ весной 2022 года для привлечения инвестиций граждан с целью погашения государственных долгов и развития экономики.

При этом самыми активными покупателями становились, как правило, люди с небольшим финансовым опытом, а то и без него вовсе. Эти облигации стали альтернативой банковским депозитам и позволяли разнообразить финансовый портфель. Народные облигации были отлично популяризированы, поэтому первые их выпуски разлетелись, как горячие пирожки. Со временем народ поостыл и задумался. Почему?

Комиссии при покупке ОФЗ-н

Когда ажиотаж вокруг ОФЗ-н поутих, первые покупатели этих бумаг с течением времени обнаружили некоторые неприятные нюансы. Они касались банковских комиссий.

Момент № 1.Оказалось, платить их надо будет дважды:

- при покупке облигации;

- в случае её досрочной продажи.

Или как вариант — не торговать облигациями вовсе, а ждать момента их погашения через три года (облом).

Момент № 2. Комиссия у банков снижается при увеличении входящей суммы на рынок. То есть, чем больший объём облигаций будет куплен, тем комиссия меньше (так выгодно банку). Границы комиссий — от 0,5 до 1.5 %. Следовательно, велика вероятность, что основное преимущество — «сливки» ОФЗ-н в виде премии к средней доходности в 0,5% комиссия «скушает».

Момент № 3. Минимальным порогом вклада в ОФЗ-н является сумма в 30 тыс. рублей (30 облигаций по 1000 рублей). Но чтобы избежать потерь по комиссии, вкладчику скорее всего необходимо будет приобрести эти долговые бумаги на сумму не меньшую, чем 300-500 тыс. рублей (300-500 облигаций!). Ничего себе. Таким образом, «народные» облигации «плавно» переходят в облигации для «обеспеченного народа», потому что при нынешнем уровне дохода такие вклады недоступны для большинства рядовых граждан.

Ну и – Memento morі (что по-латыни «все мы смертны»). Правительство назвало «народные» облигации – инструментом «повышения финансовой грамотности населения», так как механизм этот недостаточно «обкатанный». (Что учитывая 2%-ную активность в покупке облигаций обывателями, действительно, может стать «набиванием шишек»).

Где приобрести ОФЗ-н?

Купить ОФЗ-н физическим лицам можно через крупнейшие банки, которые предоставляют подобные услуги. Для этого нужно просто обратиться в любое из отделений, за соответствующей услугой, лучше всего у самых надежных и популярных:

- Сбербанк;

- ВТБ24.

Там же потенциальных капиталовкладчиков обязательно и проконсультируют, какие ОФЗ лучше, в зависимости от целей, ими преследуемых. Но если вам будут объяснять, что те или иные облигации выгоднее, не забудьте спросить: «Кому»? Относитесь к полученным рекомендациям критично, не забывая, что банковские работники обязаны исполнять приказы менеджмента в работе с клиентами.

Важно! Поймите правильно. В упомянутых банках есть выход и на фондовую биржу. Но это уже будет брокерское обслуживание и другое юридическое лицо. У Сбера и ВТБ есть даже удобные приложения на смартфоны для торговли на бирже. Там можно покупать любые облигации и другие инструменты.

Кто имеет право приобрести?

Приобрести ОФЗ-н могут совершеннолетние граждане РФ, выступающие физическими лицами. Приобретенные ценные бумаги нельзя передавать на учет в другие банки и депозитарии, продавать и передавать любым иным образом, а также использовать как обеспечение залога. Облигации народного займа можно будет только сдать в тот же банк, где они были приобретены.

После истечения 3-х летнего срока, стоимость с добавочными процентами будет зачислена на личный счет клиента, после обращения, либо автоматически. Сдать облигации можно до истечения срока их действия, потеряв часть инвестиционного дохода.

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- выбрать брокера для торговли на фондовом рынке: БКС, Тинькофф Инвестиции (<- рекомендуем), ФИНАМ, Сбербанк Инвестор, ВТБ Инвестиции;

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера.

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта. При работе напрямую с брокером (

внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент.

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

Преимущества и недостатки

Конкретные виды инструментов федерального займа имеют свои плюсы и недостатки. Скажу об общих положительных моментах. Если сравнить ставки ОФЗ и депозитов году, то станет понятно, что доходность первых выше. Помимо этого, уровень надежности бондов выше.

Облигации можно купить и продать на вторичном рынке без потери доходности за период. Оговорюсь, что этот пункт не относится к народным ОФЗ, которые активно предлагались к покупке физическим лицам через государственные банки.

Минусов у госбондов немного, хотя отмечу, что они сильно недотягивают по доходности до корпоративных бондов.