Что значит лонг и шорт позиции?

Понятия long (лонг) and short (шорт) в прямом смысле означают «длинный» и «короткий». Это одни из ключевых терминов в биржевой торговле. Для чайников объяснение сущности операций лонг и шорт состоит в следующем:

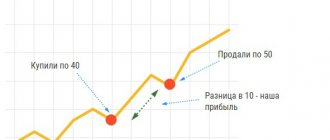

- Long: приобретение актива для его дальнейшей продажи по более высокой цене.

- Short: извлечение прибыли благодаря снижению цены актива. То есть, если спрогнозировано падение акций, то человек берет их в долг у брокера, продает на бирже и ожидает их непосредственного падения. После этого выкупает упавшие в цене бумаги и возвращает обратно брокеру. Разница между стоимостью продажи и откупа и есть прибыль.

Покупать или продавать?

Даже никогда не имевшие опыт торговли знают принцип «купил дешево — продал дорого». Долгие годы именно это наставление было основной целью всех биржевых участников. Купить, открыть «вдолгую», или зайти «в лонг» — множество определений. Характеризуют один тип операции на бирже — покупку актива. Обратная приобретению операция — продажа, вход «в короткую», открытие «шорта». Всего несколько десятков лет назад «зашортить» было невозможно, предварительно не купив актив. Теперь же обе операции могут быть открыты независимо друг от друга, где смотреть подобные опции будет показано далее. Но в целом фиксация результата происходит после использования именно тандема противоположных операций. И ордер остается открытым, пока по нему не создается обратная существующей заявка такого же количества актива.

Классификация на длинные и короткие своим появлением обязана фондовой площадке. Тогда покупка производилась на долгий период, а шорт использовался кратковременно как способ фиксации профита. Схема заключалась в следующем:

- покупка актива с прицелом на рост котировок

- ожидание благоприятного развития событий

- фиксация прибыли

Спустя некоторое время возможностей покупки стало не хватать и брокеры начали предлагать своим клиентам маржинальное кредитование в форме коротких ордеров. В подобных ситуациях разрешается продавать высоколиквидные бумаги, не имея их на своем балансе. Чаще всего речь идет о «голубых фишках» — наиболее оборачиваемых акциях. Такие инструменты можно реализовать в любой момент времени, поэтому риски потери средств минимальны для брокерского дома. А клиенты могут входить на любом тренде. Появление возможности торговли в шорт открыло путь ко множеству стратегий диверсификации рисков. Речь идет о хеджировании, когда открытая рыночная сделка страхуется от развития событий не в пользу трейдера путем открытия противоположного ордера по другому инструменту. Либо входом в обратном направлении.

Также известна практика «боксинга», когда одновременно открываются две одинаковые позиции по одному и тому же активу с идентичным объемом. Стратегия позволяет открыться во время неопределенности биржевой толпы, выждать принятия консенсуса, который затем выражается в движении цены. Когда тренд определился с вектором движения, сделка, открытая против него, ликвидируется с минимальным убытком. Второй ордер из «коробки» продолжает развиваться, принося профит.

В настоящее время длительность сделок никак не коррелирует с их направлением. Лонг и шорт в трейдинге могут иметь одинаково продолжительные сроки удержания.

Шорт: что это означает в трейдинге?

Говоря проще, шортинг в терминологии трейдинга означает заработок на падении цены.

Почему позиция называется короткой? Объяснение лежит на поверхности: открыть ее (т. е. зашортить) можно только на короткое время, определенное договором с брокером.

Шортисты, торгующие на бирже, берут у брокера акции определенной компании под денежный залог, чтобы потом в короткий срок продать их на биржевом рынке. Как только желаемые акции упадут в цене, трейдер приобретает их в таком же количестве. Ценные бумаги, взятые взаймы у брокера, возвращаются ему же. А прибыль, полученная в результате их продажи и покупки, остается у шортиста.

Принцип работы «шортистов»

Продавая, медведи рассчитывают на падение цен. Как правило, по продолжительности периоды спада занимают не столь большой промежуток времени, как роста. И именно этим привлекают трейдеров — шансом получить быструю прибыль. Но в таких случаях необходимо быть особенно осторожным. Все же игра на понижение чаще всего происходит против рынка. И достигнув определенных уровней, активы начинают бурный рост, часто оказываясь недооцененными.

Для выявления наилучших периодов старта продаж можно отталкиваться как от фундаментальных показателей, так и данных технического анализа. Немалую полезность в таких случаях носят разворотные формации японских свеч. Самая яркая из них — «голова и плечи». Если трейдер выбирает для себя путь «шортиста», необходимо находить активы с предпосылками к потере рыночной стоимости. Основная задача — продать дорого, а затем купить дешево.

В отношении медвежьих позиций необходимо помнить о следующих нюансах (касается фондового рынка):

- они могут закрываться принудительно перед выплатой дивидендов. Так как брокер при маржинальном кредитовании является владельцем бумаг, он захочет получить их обратно в свое распоряжение для того, чтобы на счет были начислены дивиденды, которые компания выплачивает по итогам года.

- Маржинальная торговля не зря именуется кредитованием. За обладание такой позицией трейдеру приходится платить брокеру комиссионные.

- Риски гораздо выше, чем при покупке. В данном случае убыток не имеет ограничения, так как цена может упасть значительно ниже имеющихся на счете свободных средств. Такие потери необходимо покрывать из своего кармана. Поэтому важно убедиться, что брокер ограничивает потери по позициям маржинальной продажи, не допуская ухода «в минус».

Что такое шорт и лонг на форексе?

Форекс – это международный валютный рынок, на котором постоянно совершаются продажи и покупки ценных ресурсов (валюты, драгметалл, ценные бумаги и т. п.). Понятия short и long на рынке Форекс ничем не отличаются от биржевой терминологии.

Шорт-сделка на Форексе открывается при продаже валютной пары. Например, если человек шортит пару GBP/USD (британский стерлинг и американский доллар). Лонг-сделка на Форексе открывается при покупке актива и закрывается, как только он продает его по повышенной стоимости.

Риски при шорте и лонге

На самом деле шортить куда более рискованно, чем открывать длинные позиции. Однако обе стратегии сопряжены с теми или иными рисками.

Главный риск при шорте – это попадание в большой убыток. Если возможная получаемая прибыль ограничена, то убыток – нет. Плюсом ко всему взятые у брокера акции берутся под процент. Это означает, что за каждый день, который трейдер шортит, с него списывается установленный процент. И если убыток станет критическим, шорт будет принудительно закрыт. Лучший расклад – это открытие и закрытие шорта в один и тот же день. В таком случаев не придется выплачивать ежедневный процент брокеру.

А риски лонга состоят в следующем:

- банкротство компании, чьи акции были куплены;

- неопределенное время ожидания. Оно может затянуться на очень долгий промежуток.

Однако преимущество лонга перед шортингом состоит в том, что убыток человека ограничен вложенной суммой денег. А при их потере не появится задолженности перед брокером.

Особенности игры на понижение

3.1. Требование по залогу

Ценные бумаги выдаются под залог денег на балансе. Брокер тщательно следит, чтобы этих денег хватило выкупить весь выданный объём. Например, если собственный баланс составляет 100 тыс. рублей, а минус по короткой позиции достиг 70 тыс. рублей, то брокер может принудительно закрыть часть позиции, чтобы снизить свои риски.

Принудительная продажа — это крайний случай. Скорее всего, предварительно брокер отправит на мобильный телефон/почту предупреждение о достижение предельного уровня маржи 30%. Это будет пока просто уведомление о том, что ещё чуть-чуть и позиции могут начать ликвидировать автоматически. После превышения какого-то установленного уровня наступит «маржин колл» (от англ. «margin call»). Эта ситуация означает, что собственных денег клиента хватит лишь на то, чтобы вернуть взятый в долг объём.

Лучше никогда не доводить ситуацию до «маржин колл». Ведь в этом случае потери составляют почти 100%. Поэтому при торговле на понижение не стоит брать большие кредитные плечи. Многие новички сливают свои деньги усредняя убыточные позиции. Когда акция идёт наверх против них, они продолжают наращивать короткую позицию.

- Стратегия усреднения;

- Стратегия мартингейла в трейдинге;

- Как инвесторы теряют деньги на бирже;

3.2. Комиссии при шорте

При торговле на понижении внутри дня брокер не взымает комиссий за пользование заёмными ценными бумагами. Это делает шортистов ещё более активными спекулянтами. Они всегда будут рады закрыть свои сделки в течении дня (интрадей), чтобы не нести ночного риска и платы за перенос позиции (своп).

За перенос коротких позиций на следующий день брокер берёт комиссию. Это важное отличие от длинных позиций, когда трейдер может плавно превратится в долгосрочного инвестора пересидев неудачную сделку до лучших времен. При шорте нужно либо «делать деньги», либо закрывать позицию. Держать сделку открытой в течении нескольких дней довольно рискованно и невыгодно.

Комиссия за перенос позиции составляет порядка 14% годовых от суммы долга. Это эквивалентно ежедневному списанию суммы порядка 0.03835%. Относительно небольшая сумма, если удерживать сделку пару дней.

Перенос позиции всегда несёт большие риски, поскольку утренние гэпы бывают очень сильными. Например, если за ночь случились неожиданные новости.

Обратите внимание, что в конце торговой сессии ММВБ (на 18:39) очень часто рынок подскакивает вверх. Это закрываются шортисты, которые дотянули до последнего.

Есть ли налог на прибыль по коротким позициям Да, как и на любую прибыль полученную по ценным бумагам есть налоги.

Если открывается короткая позиция по фьючерсам, то можно обойтись без кредитного плеча. Главное, чтобы хватило ганартированного обеспечения на брокерском счёте.

3.3. Дивидендный разрыв при шорте

Если зашортить те акции, которые закрывают реестр в этот день, то за перенос такой позиции на ночь будет взиматься комиссия в размере дивидендов. Это связано с тем, что официальным держателем бумаг будете вы. На дивидендном гэпе заработает шортист. Поэтому брокер компенсируют эту потерю большой комиссией.

Поэтому не стоит переносить позицию по акциям, которые закрывают реестр в этот день. Лучше закрыть позицию и открыть её на следующий день (после гэпа вниз).

3.4. Потери не ограничены

Короткие позиции позволяют не только «слить» свой депозит, но даже уйти в минус (остаться должным денег). Дело в том, что когда трейдер играет на повышение, то его потери ограничены, ценные бумаги не могут упасть ниже 0. А вырасти может на любое число, даже на 150% и 1000%. Если не случится маржин кола или будет резкий гэп, то в теории возможно даже потерять денег больше, чем есть.

Очень важно ставить стоп-лосс и не брать много заёмных средств. Всё же ценные бумаги склонны к росту.

3.5. Не все ценные бумаги доступны для шорта

Полный список можно посмотреть на сайте брокера. За доступ к ценным бумагам торговли без покрытия следит «Федеральная служба по финансовым рынкам». Она разрешает или не разрешает игру для некоторых видов активов.

Эта комиссия позволяет сдерживать панические распродажи запрещая шортить какие-то бумаги в период кризисов.

В США для этого есть специальная комиссия SEC (Securuities and Exchange Commission). Она существует с 1934 г. Она содержит важное правило «10а-1», которое запрещает продавать акции в шорт, если последняя продажная цена была выше, чем предпоследняя. Проще говоря необходимо, чтобы кто-то хотя бы раз купил, чтобы был дан зеленый свет на шорт.

Это правило позволяет избежать лавинообразных обвалов на бирже. Если дать полную свободу спекулянтам, то они смогут обвалить любой актив. Лимитные заявки на покупку обычно плотно стоят близко к ценам (на уровне до 3-5%), дальше стакан заявок сильно разряжен.

Быстрое падение на 5% приводит к ситуации, когда все хотят продать, а лимитных заявок на покупку пока ещё никто не успел поставить. У «лонгистов» будут срабатывать стопы и они будут продавать по рынку, шортисты будут продавать также по рыночной цене. А кто будет покупать? Таким образом, даже слабые продажи потянут на дно всё, что угодно.

3.6. Пример шорта на Форекс

Тот, кто знаком с торговлей на Форекс гораздо легче начинает понимать принцип торговли на понижение. Форекс-брокер всегда предоставляет нам кредитное плечо. Даже если мы открываем длинную позицию (покупаем) на свои деньги, то у нас всё равно образуется маржа.

Торговля на понижение на Форекс такая же как и длинная позиция. Форекс брокер дает возможность открывать позиции с кредитными плечами. Для продажи достаточно нажать Sell или же поставить ордер Sell Limit (лимитный ордер) или Sell Stop (ордер для пробоя)

При этом на Форексе за перенос позиции берется комиссия в виде свопа. Главный минус этого рынка в том, что за длинные позиции также берётся своп.

3.7. Большие риски коротких позиций

Торговля на понижение несёт серьёзные риски. Особенно, если речь идёт о волатильных ценных бумагах или криптовалютах.

Эту возможность можно назвать уделом профессионалов. Плюс к тому же кажущиеся больше прибыли порой не такие уж и большие. Как сделал замечание известный трейдер: «кто больше заработал: трейдер открывший шорт Биткоина по $19500 и закрыв позицию по $3300 или же тот, что купил по $4000 и продал по $9000?» Ответ: больше заработал второй. Прибыль первого 83%, а второго 125%. При этом первый забрал все движение (от самого пика, до самого дна). Второй же забрал лишь часть движения, а доход получился больше.

При игре в шорт у трейдера не ограничены потери. Если продать условно по 100, то потерять всё можно уже по цене 200. Если цена будет 300, то потери уже превысят два баланса. При торговле в лонг мы не можем уйти в минус (если не берём кредитные плечи).

Что значит зашортить акции на бирже, в трейдинге?

Шортить, зашортить, открыть шорт, Short – все эти сленговые выражения обозначают игру на понижение. То есть шортить на биржевом фондовом рынке – это продать заемные ценные бумаги, которые в ближайшем будущем упадут в стоимости, с целью их выкупа. Шортить падающие акции надо для получения дохода, который составляет разницу между первоначальной продажей и последующей покупкой актива. Активы, которые шортит трейдер, взяты в займ у брокера (под процент), поэтому, как только совершится покупка упавших акций, они возвращаются обратно брокеру. А прибыль остается у человека.

Однако надо понимать, что шортить – это не просто продавать и покупать. Надо рационально оценивать возможности, постоянно мониторить состояние экономики, курсы валют и т. п. А самое главное – надо уметь предугадывать. Ведь ни один прогноз не дает стопроцентной гарантии в том, что стоимость активов упадет.

Чем так опасен шорт

Шортить на рынке очень опасно. Потому что максимальная прибыль у вас ограничена, а максимальный убыток – вообще не ограничен.

Когда вы продаете кому-то акции по 1 000 рублей – вы не можете заработать с них больше этой самой тысячи. Даже если цена упадет прямо вот до нуля (хотя такого не бывает), вы заработаете максимум одну тысячу.

А если цена на акцию будет расти? Она ведь может вырасти в десятки и сотни раз. В тысячу раз. На фоне каких-то научных открытий, заявлений политиков, открытии нового месторождения нефти цена акции может увеличиться в разы.

И вы уйдете в минус. В огромный минус.

Встать в лонг: что это означает?

В переводе «long» — это «длинный». Как уже рассмотрено выше, при позиции лонг ставка делается на повышение стоимости купленных акций. Проще говоря, сущность лонга — дешево купить и дорого продать.

Встать в лонг – это операция по открытию длинной позиции, то есть сделки по покупке акций. Своего рода игра на повышение.

В чем преимущества лонга? Во-первых, нет временных ограничений и процентных обязательств. Человеку не придется платить брокеру за занятые активы и разные комиссии. Во-вторых, нет ограничения в прибыли. Если при шорте доход составляет только разница между двумя суммами, то при грамотном открытии лонг-позиции прибыль может составить очень-очень большие деньги.

В чём плюсы торговли на понижение

История графиков финансовых рынков показывает то, что котировки падают на 70% быстрее, чем растут. Другими словами: чтобы упасть акции требуется в 2 раза меньше времени, чем потом на восстановление. История знает множество примеров, когда цены проваливались за день на 10-20%, но она не знает таких же растущих дней.

Падение рынков происходит всегда стремительно. Это объясняется тем, что в активной распродаже участвуют одновременно шортисты и те, кто закрывают длинные позиции. Покупателей на обвале мало. Поэтому цены могут стремительно провалиться за пару минут на несколько процентов.

Падение часто заканчивается отскоком, который напоминает английскую букву «V». Игроки на понижение доходят до какого-то уровня где начинается массовая фиксация прибыли (закрытие позиций). Поскольку для шортистов закрыть позицию это означает выставить ордер «купить», то котировки резко разворачиваются.

Дальнейшее движение зависит от множества обстоятельств. Возможен возврат как на верхние уровни, так и обратно к новым минимумам.

Плюсы коротких позиций:

- Рынок падает быстрее, чем растёт;

- Возможность брать кредитное плечо;

- Доступность и низкие комиссии за перенос позиции;

Что значит короткая позиция на бирже?

Короткая позиция по займовым ценным бумагам подразумевает продажу и дальнейшую покупку падающих в цене активов, чтобы извлечь прибыль от разницы между этими суммами. Короткая продажа взятых у брокера акций оправдана только в случае, когда есть уверенность в том, что их стоимость вот-вот упадет.

Торговля на бирже короткими позициями станет прибыльной только тогда, когда трейдер шортит продуманно: уделяет достаточно времени мониторингу и анализу, оценке рисков и т. п.

Особенности шортовой и лонговой торговли

Любые торговые стратегии, в том числе короткие и длинные позиции на бирже, имеют свои условия и закономерности. Чтобы достичь успеха, необходимо действовать по определённой схеме. Трейдеры используют торговую систему, которая включает анализ движения котировок, вход и выход, удерживание ордера. В практической торговле необходимо учитывать все составляющие биржевых инструментов. Непродуманные действия могут привести к краху депозита.

Схему прибыльной торговли можно сравнить с треугольником, в котором грани означают:

- Торговую стратегию.

- Предположительный риск депозита.

- Психологию трейдера.

Шортовая сделка:

Стоимость определённой акции $60. Имеется информация, что к вечеру её цена снизится до $50. Допустим, есть друг, который даст взаймы 100 таких акций. Акции берутся в долг и сразу продаются по 60 долларов, выручка составит $6 000. Прогноз оказался верным, и к вечеру акции стали стоить 50 долларов. Сто акций покупаются снова за $5 000, и возвращаются другу. Чистая прибыль от финансовой операции составила $1 000.

На бирже работает подобный механизм, только брокер просто так актив не предоставит. За использование заёмных акций нужно ежедневно выплачивать проценты. Следовательно, трейдер должен таким образом рассчитать доход, чтобы он превысил оплату за пользование финансовыми инструментами.

Как открыть короткую позицию?

Технический алгоритм, по которому шортят трейдеры, выглядит так:

- человек берет у брокера актив взаймы и продает его на биржевом рынке (пока его стоимость высока). Выставить заявку на продажу актива и означает начать «шортить»;

- как только произошло падение стоимости актива, человек покупает его уже по новой сниженной цене. Затем возвращает займовый актив обратно брокеру. Выставление заявки на покупку актива – это закрытие короткой позиции;

- Оставшаяся в результате сумма – прибыль со сделки.

Риски шортовых сделок

Так как массовые шортовые сделки на понижении котировок могут способствовать дестабилизации финансовых рынков, органы контроля законодательно вводят ограничения. С 2009 года брокерам в РФ запрещается допускать подобные коммерческие операции с акциями, цена которых снизилась больше 3% от стоимости закрытия.

Шорты доступны не любыми акциями на бирже, а лишь находящимися в списке маржинальных бумаг брокера (услугами которого пользуется трейдер) и если эти акции есть у него в нужный период времени. Открытие шортов, как и других стратегий с использованием займов, имеет множество рисков и не рекомендуется начинающим биржевым торговцам и тем, кто использует торговую стратегию с долгосрочными инвестициями.

Для получения высокой прибыли на шортовых сделках, стоимость актива должна стремительно упасть. Своевременно использовать такую ситуацию и хорошо заработать на этом могут только очень опытные биржевые спекулянты.

Для начала новичку необходимо поработать с лонговыми сделками, а шортовые отрабатывать в демо-режиме. Биржевой спекулянт не является инвестором. Цель его сделок не в обеспечении устойчивой отдачи средств на протяжении длительного времени. Цель трейдера – получение прибыли и от роста, и от падения стоимости финансового инструмента, выбранного для спекуляций.

Как заработать на шорте?

Есть два действенных способа прибыльно шортить:

- Непосредственно шортить акции (короткая продажа). Несмотря на высокий риск, стандартная схема используется большим числом инвесторов.

- Выжидание снижения стоимости ликвидных акций. Такой способ шортить направлен на получение косвенной прибыли, то есть не запланированной заранее.

В каких ситуациях Short не оправдан?

Рисковать надо разумно, поэтому в следующих ситуациях шортить не нужно:

- Шортить, чтобы получить выручку для приобретения желаемых активов. Если человек взял у брокера акции и планирует вырученные с их продажи средства вложить в другой актив, появляется высокий риск того, что актив поведет себя непредсказуемо. А потеряв деньги, человек не сможет вернуть своему брокеру займовые акции.

- Шортить во время выплаты дивидендов.

- Шортить, когда нет уверенности в падении стоимости акций. Если «прогадать», можно не только потерять вложенные деньги, но и влезть в большую задолженность перед брокером.