Что значит лонг и шорт позиции?

Понятия long (лонг) and short (шорт) в прямом смысле означают «длинный» и «короткий». Это одни из ключевых терминов в биржевой торговле. Для чайников объяснение сущности операций лонг и шорт состоит в следующем:

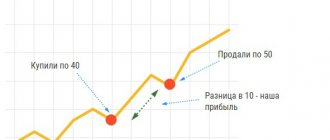

- Long: приобретение актива для его дальнейшей продажи по более высокой цене.

- Short: извлечение прибыли благодаря снижению цены актива. То есть, если спрогнозировано падение акций, то человек берет их в долг у брокера, продает на бирже и ожидает их непосредственного падения. После этого выкупает упавшие в цене бумаги и возвращает обратно брокеру. Разница между стоимостью продажи и откупа и есть прибыль.

Защитная стратегия

Те инвесторы, которые не хотят сразу закрывать открытые позиции, обычно используют защитную стратегию. Она подразумевает изначальные вложения в более крупные компании со стабильным положением, серьезной историей и неплохими доходами. Обычно акции таких гигантов меньше страдают в периоды рыночных падений.

В список таких «защитные» акций часто попадают ценные бумаги компаний, которые обслуживают повседневные потребности людей – например, операторы сетей супермаркетов (людям нужно есть даже в периоды самых затяжных кризисов). Как правило, у таких компаний есть неплохая финансовая подушка, а их товары и услуги остаются востребованными. Соответственно, и вероятность успешно преодолеть сложные периоды в экономике для них выше.

Одна из работающих защитных стратегий – покупка «защитнгых» пут-опцинов. Это такие контракты, которые дают держателю право, но не обязанность, продать какую-то акцию по заранее определенной цене в определенную дату в будущем. К примеру, если у инвестора есть 100 акций SPY S&P 500 ETF за $250 каждая, и он купил пут-опцион с ценой страйк $210 сроком на полгода, то в дату экспирации у него будет право продать свои активы по цене $210 – и продавец опциона будет обязан уплатить именно эту цену. Держатель опциона может активировать его в случае падения цены актива, ограничивая свои потери.

Шорт: что это означает в трейдинге?

Говоря проще, шортинг в терминологии трейдинга означает заработок на падении цены.

Почему позиция называется короткой? Объяснение лежит на поверхности: открыть ее (т. е. зашортить) можно только на короткое время, определенное договором с брокером.

Шортисты, торгующие на бирже, берут у брокера акции определенной компании под денежный залог, чтобы потом в короткий срок продать их на биржевом рынке. Как только желаемые акции упадут в цене, трейдер приобретает их в таком же количестве. Ценные бумаги, взятые взаймы у брокера, возвращаются ему же. А прибыль, полученная в результате их продажи и покупки, остается у шортиста.

Что из себя представляет сжатие рынка?

Сжатие рынка может относиться либо к шорт сквизу, либо к лонг сквизу. Шорт сквиз затрагивает продавцов, которые эффективно «вытесняются» с рынка в свете быстро растущих цен. Они попытаются выйти из своих коротких позиций как можно быстрее, чтобы сократить свои потери.

Лонг сквиз — это когда покупатели «вытесняются» с рынка в связи с внезапно снижающимися ценами. Опять же, они попытаются быстро закрыть свои позиции, чтобы предотвратить большие потери.

Что такое шорт и лонг на форексе?

Форекс – это международный валютный рынок, на котором постоянно совершаются продажи и покупки ценных ресурсов (валюты, драгметалл, ценные бумаги и т. п.). Понятия short и long на рынке Форекс ничем не отличаются от биржевой терминологии.

Шорт-сделка на Форексе открывается при продаже валютной пары. Например, если человек шортит пару GBP/USD (британский стерлинг и американский доллар). Лонг-сделка на Форексе открывается при покупке актива и закрывается, как только он продает его по повышенной стоимости.

Стоит ли частным инвесторам играть на понижение

Пользоваться «шортами» или нет — зависит в первую очередь от инвестора. Это не абсолютное зло, а сложный и рискованный инструмент, который требует постоянного анализа и внимания.

Всё определяется инвестиционной стратегией, доступом к информации и знаниями о финансовых рынках. Так, частный инвестор может страховать риски на срочном или внебиржевом рынке, а также спекулировать небольшой частью портфеля. Но разобраться в CDS‑контракте длиной в несколько сотен страниц и со сложнейшими расчётами в его основе будет трудно Y. Wen, J. Kinsella. Credit Default Swap—Pricing Theory, Real Data Analysis and Classroom Applications Using Bloomberg Terminal .

Торговля «в шорт» больше подходит трейдерам. Они работают на финансовых рынках, часами изучают данные и могут справиться со сложными инструментами.

Если речь о внебиржевом рынке, то непрофессионалов на нём в принципе не бывает, потому что нужны серьёзный капитал и особые юридические статусы вроде «квалифицированного инвестора» или «профессионального участника рынка ценных бумаг».

Риски при шорте и лонге

На самом деле шортить куда более рискованно, чем открывать длинные позиции. Однако обе стратегии сопряжены с теми или иными рисками.

Главный риск при шорте – это попадание в большой убыток. Если возможная получаемая прибыль ограничена, то убыток – нет. Плюсом ко всему взятые у брокера акции берутся под процент. Это означает, что за каждый день, который трейдер шортит, с него списывается установленный процент. И если убыток станет критическим, шорт будет принудительно закрыт. Лучший расклад – это открытие и закрытие шорта в один и тот же день. В таком случаев не придется выплачивать ежедневный процент брокеру.

А риски лонга состоят в следующем:

- банкротство компании, чьи акции были куплены;

- неопределенное время ожидания. Оно может затянуться на очень долгий промежуток.

Однако преимущество лонга перед шортингом состоит в том, что убыток человека ограничен вложенной суммой денег. А при их потере не появится задолженности перед брокером.

Риски шортовых сделок

Короткая и длинная позиции на бирже являются высокорисковыми. Риск шортовых операций связан с несколькими причинами.

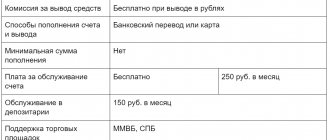

Брокер дает акции под кредит, который потом нужно вернуть с процентами. Продавая акции, вы получаете прибыль — это и есть кредитные деньги. Проводя операции, нужно внимательно ознакомиться с процентной ставкой.

Продажи в коротких периодах — это риск, связанный с математическим ожиданием. Оно предполагает, что при продаже акций ваша прибыль ограничена, а убыток — безграничен.

Дивидендная отсечка. После выплат дивидендов акции падают на размер дивидендов. Предположительно, трейдер может заработать на этом падении. Но есть нюанс. Если на момент отсечки у трейдера будет открыта короткая позиция по акциям, взятым в кредит у брокера, то он заплатит дивиденды первоначальному владельцу акций из своего счета. Поэтому трейдер, возможно, и заработает на падении, но его выплаты превысят этот заработок.

Некоторые брокеры специально закрывают короткие позиции клиентов перед отсечкой. Не советуют открывать шорты трейдерам, которые только начинают играть на бирже, и тем, кто зарабатывает на долгосрочных контрактах. Всегда есть риск, что котировки пойдут вверх, а не вниз, и шорт принесет убытки.

Что значит зашортить акции на бирже, в трейдинге?

Шортить, зашортить, открыть шорт, Short – все эти сленговые выражения обозначают игру на понижение. То есть шортить на биржевом фондовом рынке – это продать заемные ценные бумаги, которые в ближайшем будущем упадут в стоимости, с целью их выкупа. Шортить падающие акции надо для получения дохода, который составляет разницу между первоначальной продажей и последующей покупкой актива. Активы, которые шортит трейдер, взяты в займ у брокера (под процент), поэтому, как только совершится покупка упавших акций, они возвращаются обратно брокеру. А прибыль остается у человека.

Однако надо понимать, что шортить – это не просто продавать и покупать. Надо рационально оценивать возможности, постоянно мониторить состояние экономики, курсы валют и т. п. А самое главное – надо уметь предугадывать. Ведь ни один прогноз не дает стопроцентной гарантии в том, что стоимость активов упадет.

Преимущества и недостатки

Плюсы игры на понижение:

- Возможность получения дохода не только на росте, но и на падении цены.

- Хеджирование (страхование) рисков как инструмент торговых стратегий.

Пример игры — покупаем акции Газпрома на бирже в инвесторский портфель. Ожидается краткосрочное или среднесрочное падение цены, при этом долгосрочно бумаги выглядят привлекательно. Продавать смысла нет. Для хеджирования и дополнительного заработка открываем шорты в фьючерсах на акции Газпрома.

Одномоментно базовый актив и фьючерсы на него ходят параллельно с небольшой разницей. Контанго (превышение цены фьючерса над ценой базового актива) и бэквордация (ниже цены актива). Есть уверенность, что снижение заканчивается — откупаем короткие позиции фьючерса. Ждем возобновления восходящего тренда в Газпроме.

Минус игры один, но существенный — на порядок более высокие риски в шорте по сравнению с длинными позициями (лонги).

При покупке акций на бирже без использования плеча существуют два основных риска:

- Первое — компания становится банкротом, все деньги потеряны. При использовании бумаг надежных эмитентов — маловероятное событие. Я с трудом могу представить банкротство Газпрома, Сбербанка или Лукойла (три ведущие фишки на Московской бирже).

- Второе — долгосрочный уход цены ниже цены покупки. Инвестору приходится терпеть просадку. Или закрывать с убытком. Но это целиком решение инвестора. Брокер не имеет права закрыть лонги клиента, если у него нет обязательств по заемным средствам. Акции учитываются в независимой организации — депозитарии. При любом раскладе акции останутся за клиентом. Или инвестор может их перенести на свой торговый счет у другого брокера. Другое дело — игра на понижение. Трейдер полностью использует заемные деньги (активы) своего брокера. При недостатке обеспечения (цена пошла вверх) брокер имеет право выставить клиенту маржин-колл и закрыть все позиции в принудительном порядке. Пересидеть не получится.

Встать в лонг: что это означает?

В переводе «long» — это «длинный». Как уже рассмотрено выше, при позиции лонг ставка делается на повышение стоимости купленных акций. Проще говоря, сущность лонга — дешево купить и дорого продать.

Встать в лонг – это операция по открытию длинной позиции, то есть сделки по покупке акций. Своего рода игра на повышение.

В чем преимущества лонга? Во-первых, нет временных ограничений и процентных обязательств. Человеку не придется платить брокеру за занятые активы и разные комиссии. Во-вторых, нет ограничения в прибыли. Если при шорте доход составляет только разница между двумя суммами, то при грамотном открытии лонг-позиции прибыль может составить очень-очень большие деньги.

Полезные материалы по теме

Подпишитесь на мою рассылку. Скоро у меня выйдет еще много новых статей по финансам, инвестициям, трейдингу. Я думаю, вам будет интересно. Подписка позволит мне высылать вам на почту лучше статьи рубрики. Так вы точно ничего не пропустите.

Если вы вообще ничего не знаете об инвестировании, я вам очень рекомендую вот этот курс: «Личные финансы и инвестиции» от Нетологии. Я лично его смотрел, правда, в более сжатом варианте, сейчас курс расширили и сделали более углубленным.

Ведет его профессиональный инвестор Сергей Спирин. Он сначала объяснит вам, почему бессмысленно просто копить деньги, ждать хорошей пенсии или зарабатывать на спекуляциях, а потом подведет к идее о пассивных инвестициях. Расскажет понятным языком, что это и как они происходят.

Затем вы познакомитесь с основными типами финансовых инструментов, узнаете, как правильно их выбирать, в чем особенности их ценовых движений. Курс проводится в формате видеозаписей, после каждого видео надо проходить тест для лучшего усвоения материала. Преподавателю можно задавать вопросы даже после обучения.

Если денег на курс пока нет, посмотрите бесплатные материалы по инвестированию. Например, у банка АкБарс, который в то же время занимается брокерской деятельностью, есть несколько вебинаров по инвестициям. Точнее, записей этих вебинаров на ютубе. Вот первая запись, остальные найдете сами:

Еще я вам советую пробежать глазами вот по этим трем книжкам от Города Инвесторов. Они бесплатные, скачивайте их в электронном формате и читайте.

- Как стать финансово независимым через 1 год.

- 5 способов эффективно вложить 1000+ рублей.

- 6 шагов к финансовой безопасности.

Василий Блинов, которому принадлежит этот сайт, регулярно проходит курсы по инвестициям в Городе Инвесторов. Среди них есть и платные, и бесплатные. Из бесплатных я вам рекомендую вот эти два вебинара:

- Инвест-портфель на 100$ в месяц – о том, что вообще такое инвестиционные портфели, как их создавать с нуля, как выбирать брокера, как делать ребалансировку. Открытием для вас станет тот факт, что начать делать инвестиции можно с очень небольших сумм. Причем достаточно эффективно.

- Инвестиции без миллиона в кармане – особенно актуально для «обычных» людей. Евгений Ходченков научит вас делать инвестиции с 500 или 1 000 рублей, правильно брать финансовый старт.

Каждый вебинар длится примерно 2,5 часа. Не пропустите. Тем более, они оба полностью бесплатные.

Из платных программ самые лучшие вот такие:

- Инкубатор пассивного дохода – здесь преподаватели рассказывают о покупке акций. Но не для того, чтобы ими шортить или вставать с ними в лонг, а чтобы удерживать эти акции в портфеле много-много лет и получать хорошие доходы в виде дивидендов.

- Пассивный доход на автомате – это «марафон», который длится десять дней. За это время вы узнаете, как правильно выбирать инструменты для пассивного инвестирования, поймете, в чем между ними разница, как их правильно диверсифицировать.

- Сверхприбыльные инвестиции в IPO. Начать инвестиции в IPO вы сможете только с крупных сумм. Когда Василий Блинов прошел этот курс, он сделал инвестицию на 370 000 рублей. Об этом можно прочитать в его Телеграм-канале (ссылка ведет сразу на сообщение про IPO). Даже если сейчас нужных сумм у вас нет, пройти курс все равно можно, чтобы понимать, как работает IPO, как люди там зарабатывают. Чтобы знать, к чему вообще стремиться.

Если вы все-таки хотите попробовать зарабатывать на спекуляциях – вот моя подборка с курсами по трейдингу. Загляните туда. Раньше я верил, что такой заработок возможен, но сейчас я так не считаю. На первое место в подборке я поставил бесплатные курсы – изучите сначала их все, а потом уже переходите к платным. Деньги на ветер выбросить всегда успеете.

Что значит короткая позиция на бирже?

Короткая позиция по займовым ценным бумагам подразумевает продажу и дальнейшую покупку падающих в цене активов, чтобы извлечь прибыль от разницы между этими суммами. Короткая продажа взятых у брокера акций оправдана только в случае, когда есть уверенность в том, что их стоимость вот-вот упадет.

Торговля на бирже короткими позициями станет прибыльной только тогда, когда трейдер шортит продуманно: уделяет достаточно времени мониторингу и анализу, оценке рисков и т. п.

Пример короткого сжатия

Заметное короткое сжатие произошло в октябре 2008 года, когда цена акций Volkswagen (VOWG) увеличилась в два раза с 210 до более 1000 евро за два дня. Это застало рынки врасплох, и за короткий период Volkswagen стала самой ценной компанией в мире.

Porsche объявила, что она получила контроль над 74% голосующих акций Volkswagen, что привело к резкому росту цены ее акций, поскольку короткие продавцы были вынуждены заплатить до 1005 евро за акцию, чтобы закрыть свои позиции.

Более свежим примером короткого сжатия может быть цена акций Tesla (TSLA) в первые месяцы 2022 года. Ранее акции Tesla последовательно понижались в цене на бирже Nasdaq, но множество позитивных новостей — включая результаты четвертого квартала, которые превзошли ожидания, вызвали повышение цены до 900 долларов за акцию.

Продавцы были пойманы в ловушку, и, как и в случае с Volkswagen, последовала борьба за покупку, чтобы покрыть короткие позиции и закрыть потери. Это подтолкнуло цены еще выше, что означало, что потери для коротких продавцов увеличивались в геометрической прогрессии.

Ниже вы можете увидеть цену акций Tesla с 23 января 2022 года по 18 мая 2022 года. Короткое сжатие обведено кружком и обозначено, когда цена акции меняет свою траекторию вниз, а растущая цена акции показана стрелкой вверх.

Есть некоторые определенные правила, чтобы найти акцию, которая может испытать короткое сжатие.

Короткий процент позволяет вам определять короткие нажатия. Он представляет собой общий процент акций любой данной компании, которые торгуются на рынке. Короткий процент больше 20 считается многими трейдерами как высокий.

Соотношение времени к покрытию — это рассчитывается путем определения общего количества коротких позиций по определенной акции и деления его на среднедневной объем этой акции. Это показывает, насколько бычьи или медвежьи трейдеры находятся на выбранной акции. В идеале вы хотите акции, которые имеют двойной коэффициент покрытия.

Как открыть короткую позицию?

Технический алгоритм, по которому шортят трейдеры, выглядит так:

- человек берет у брокера актив взаймы и продает его на биржевом рынке (пока его стоимость высока). Выставить заявку на продажу актива и означает начать «шортить»;

- как только произошло падение стоимости актива, человек покупает его уже по новой сниженной цене. Затем возвращает займовый актив обратно брокеру. Выставление заявки на покупку актива – это закрытие короткой позиции;

- Оставшаяся в результате сумма – прибыль со сделки.

Действовать на эмоциях

Просто поддаться общему настрою и полюбить компанию, о которой все говорят. Или прочитать о крахе нефтяной экономики во всех СМИ и побежать продавать акции нефтедобывающих корпораций. Эти эмоции — надежда заработать и страх потерять — влияют 1. D. Duxbury, T. Gärling, A. Gamble, V. Klass. How emotions influence behavior in financial markets: a conceptual analysis and emotion‑based account of buy‑sell preferences / The European Journal of Finance 2. J. Griffith, M. Najand, J. Shen. Emotions in the Stock Market / Journal of Behavioural Science на действия инвесторов. Из‑за эмоционального поведения волатильность на рынке становится выше, а вложения — рискованнее.

Примеров таких решений много. Биотехнологическая компания Theranos якобы создала прорывную технологию для анализа крови, которая изменила бы работу лабораторий по всему миру.

Инвесторам это так понравилось, что крупные фонды оценивали убыточную фирму без реальных продаж в 10 миллиардов долларов. Правда, потом выяснилось, что никаких разработок фактически нет.

Начался скандал, владельцы Theranos ликвидировали компанию и оказались в суде за мошенничество, а вложенные деньги пропали.

Не такой драматичный пример — криптовалюты. Похоже T. Aste. Cryptocurrency market structure: connecting emotions and economics / Digital Finance , на них — и даже на биткоин — сильно влияют настроения инвесторов. За полтора месяца самая крупная криптовалюта сначала рухнула на 40% после критических твитов Илона Маска, основателя Tesla. А потом опять выросла на 10% после его же постов в соцсети.

Что делать, чтобы не терять деньги

- Перебарывать себя, особенно в моменты кризисов и взлётов на фондовом рынке — это самое эмоциональное время, когда легко ошибиться с покупкой или продажей активов.

- Ждать, пока волатильность не спустится в норму. Инвестор не получит Does Market Timing Work? / Charles Schwab сверхвысокой прибыли, но и рисковать не придётся.

Как заработать на шорте?

Есть два действенных способа прибыльно шортить:

- Непосредственно шортить акции (короткая продажа). Несмотря на высокий риск, стандартная схема используется большим числом инвесторов.

- Выжидание снижения стоимости ликвидных акций. Такой способ шортить направлен на получение косвенной прибыли, то есть не запланированной заранее.

В каких ситуациях Short не оправдан?

Рисковать надо разумно, поэтому в следующих ситуациях шортить не нужно:

- Шортить, чтобы получить выручку для приобретения желаемых активов. Если человек взял у брокера акции и планирует вырученные с их продажи средства вложить в другой актив, появляется высокий риск того, что актив поведет себя непредсказуемо. А потеряв деньги, человек не сможет вернуть своему брокеру займовые акции.

- Шортить во время выплаты дивидендов.

- Шортить, когда нет уверенности в падении стоимости акций. Если «прогадать», можно не только потерять вложенные деньги, но и влезть в большую задолженность перед брокером.

Инвестировать в непонятные активы

Любые инвестиции — рискованная затея по определению, ведь мы не знаем, что будет с экономикой и бизнесом в будущем. Значит, можем потерять деньги. Но этот риск реально уменьшить, если немного разобраться.

Для начала следует понять, как вообще работает актив, в который собираетесь инвестировать. Если это акции, то разберитесь, зачем они нужны, из‑за чего растут или падают, чем отличаются акции роста от дивидендных. С облигациями так же: нужно представлять, ради чего они существуют и как на них зарабатывать.

Рынок и бизнес важно понимать ещё глубже. Нужно потратить время и разобраться в компании: чем она занимается, как зарабатывает сейчас и как может зарабатывать в будущем, каковы финансовые прогнозы и что говорят аналитики об изменении цены её акций. Есть ещё множество факторов, которые влияют на фирмы: от политики и налогов до новостей и особенностей конкретных индустрий.

К примеру, акции крупных автопроизводителей вроде Toyota или Ford падали из‑за дефицита Surviving the silicon storm: Why the automotive industry is the hardest hit and how automakers—and other chip buyers—can prepare for future semiconductor shortages / KPMG полупроводников — специальных материалов, которые проводят ток.

Цена акций автопроизводителя Toyota, $TM, 15 августа 2022 года — 15 мая 2021 года. Красные точки — появление новостей о дефиците полупроводников. Источник: Yahoo Finance

В современных машинах много электроники, и без, например, германия или цинка их не собрать. Значит, чем меньше на рынке полупроводников, тем меньше автомобилей и ниже прибыль их производителей.

Но если бы инвестор разобрался в ситуации, то мог бы дважды заработать:

- Купить временно подешевевшие акции автопроизводителей: компании однажды восстановят выпуск, а спрос на новые машины будет высоким.

- Приобрести ещё не подорожавшие акции производителей полупроводников: эти фирмы много зарабатывают уже сейчас, потому что материалы нужны и для машин, и для компьютеров, и для медицинской техники.

Что делать, чтобы не терять деньги

- Изучать, как работают финансовые активы: акции, облигации или ETF. Вкладывать только тогда, когда вы понимаете механизмы.

- Разбираться, как устроены интересующие вас компании, секторы экономики и страны, в которые вы хотите инвестировать.