Изображение: Pexels

В статьях и передачах на экономические темы часто можно услышать фразы вроде «индекс S&P500 обновил исторический максимум» или «индекс РТС в ходе торгов обвалился на 200 пунктов». Сегодня мы поговорим о том, какой на самом деле смысл скрывается за подобной информацией, и как индексы используются в реальных инвестициях.

Что такое биржевые индексы и зачем они нужны

По своей сути, индекс — это показатель изменения цен определенной группы ценных бумаг. Грубо говоря, это «корзина» из акций, объединенных по какому-либо признаку.

Набор ценных бумаг, входящих в список, на основе которого рассчитывается индекс, определяет то, какую информацию можно получить, наблюдая за динамикой этого индекса. Обычно цель составления фондового индекса – в создании показателя, с помощью которого можно понимать общее направление и «скорость» движения биржевых котировок компаний определенной отрасли.

Изучение динамики индексов помогает участникам биржевых торгов понимать влияние на котировки тех или иных событий — к примеру, в случае роста цен на нефть логично ожидать и роста стоимости акций компаний из сферы добычи и обработки энергоресурсов.

При этом акции разных компаний даже из одной отрасли растут с разной скоростью, а могут и вообще не расти или даже терять в цене — индекс помогает понять общий тренд движения сегмента рынка без необходимости оценки положения каждой конкретной компании. Соответственно, сравнить разные отрасли экономики можно путим сопоставления соответствующих биржевых индексов.

Облигации США

| Наименование | Тикер | Краткое описание | Суммарная комиссия (заявленная + скрытая | Инфа по фонду |

| ВТБ – Фонд «Американский корпоративный долг» | VTBH | Высокодоходные облигации компаний США. В составе около 1200 бумаг. Внутри ETF SHYU — iShares $ High Yield Corp Bond | 0,91 (0,41 + 0,5) | Обзор VTBH |

| Открытие — Облигации США | OPNU | Высокодоходные облигации компаний США. В составе около 1200 бумаг. Внутри ETF SHYU — iShares $ High Yield Corp Bond | 2,08 (1,58 +0,5) | Обзор OPNU |

| ВТБ — Американский корпоративный долг-инвестиционный рейтинг | VTBI | Надежные облигации компаний США с высоким инвестиционным рейтингом (AAA — BBB) | 0,44 (0.35 + 0.09) | Обзор VTBI |

| АТОН — Надежные облигации | AMIG | Инвестирует в американские корпоративные бумаги с инвестиционным рейтингом. В портфеле более 2 тысяч выпусков. | 0,69 (0,55 + 0,14) | Обзор AMIG |

| Finex — US TIPS UCITS ETF | FXTP | Инвестирует в американские облигации с защитой от инфляции (TIPS) | 0,25 | Обзор FXTP |

| Finex — RUB US TIPS UCITS ETF | FXIP | Инвестирует в американские облигации с защитой от инфляции (TIPS) с рублевым хеджем | 0,35 | Обзор FXIP |

Какие индексы существуют, и как они рассчитываются

Каждый индекс призван решить конкретную задачу. Эти инструменты классифицируются по различным признакам — по методу расчета (взвешивание компонент), семействам и даже по автору.

Одним из старейших способов расчета индексов является метод среднего арифметического. По нему изначально рассчитывался, к примеру, известный индекс Dow Jones Industrial Average. Однако на практике в современных реалиях он неэффективен – компании могут выпускать разное число акций, у кого-то их могут быть миллионы, а у кого-то десятки тысяч. Это делает значение индекса, рассчитанного по такой методике, нерелевантным.

В случае Dow Jones делитель для вычисления среднего арифметического первоначально равнялся 11 — числу входивших в индекс акций. Сейчас для расчёта применяют масштабируемое среднее — сумма цен делится на делитель, который изменяется каждый раз, когда входящие в индекс акции подвергаются дроблению или объединению. Это позволяет даже при изменениях в структуре входящих в индекс акций, сохранить возможность их сопоставления.

График индекса Dow Jones Industrial Average

Плюс такого подхода – простота расчета, но есть и минусы. Главный из них – отсутствие весов. Самые дорогие акции больше всего влияют на индекс. Это вносит искажения, поскольку цена акций не связана напрямую с капитализацией компании. Компания с более дешевыми акциям и может быть значительно дороже организации с дорогими ценными бумагами.

Существуют и индексы, рассчитываемые по формуле средней арифметической взвешенной от темпов роста цен акций — например, сводный индекс Value Line Composite Aithmetic Index (объединяет 1700 акций с NYSE и AMEX). Вес вычисляется так – цена каждой акции, входящей в индекс, умножается на коэффициент, соответствующий ее доле в акционерном капитале компании-эмитента. Этот метод нивелирует влияние разброса цен конкретных акций.

Другой метод расчета индексов получил название средней геометрической от темпов роста цен акций. В группу индексов этого типа входят созданный изданием Financial Times индекс FT 30 и Value Line Composite Geometric Index (объединяет 1700 акций).

Большинство зарубежных и российских фондовых индексов основаны на формуле индекса стоимости — сюда входят индексы групп Nasdaq, S&P, DAX (Германия), CAC (Франция), индексы РТС и ММВБ.

Фонды облигаций РФ

ОФЗ

| Наименование | Тикер | Краткое описание | Суммарная комиссия (заявленная + скрытая | Инфа по фонду |

| Сбербанк — Индекс МосБиржи государственных облигаций | SBGB | Все выпуски государственных облигации федерального займа РФ (ОФЗ). Средняя дюрация фонда — 5 лет. | 0,8 | |

| РЕГИОН – Индекс МосБиржи государственных облигаций (1-3 года) | SUGB | Государственные облигации (ОФЗ) с дюрацией 1-3 года. | 0,8 | Обзор SUGB |

| БСПБ — ОФЗ 1000 | SPBF | В составе ОФЗ с дюрацией 3 года (1000 дней). | 0,9 | |

| Ингосстрах инфляционный | INFL | В составе ОФЗ-ин — государственные облигации со встроенной защитой от инфляции | 0,4 | Обзор INFl |

Корпоративные

| Наименование | Тикер | Краткое описание | Суммарная комиссия (заявленная + скрытая | Инфа по фонду |

| ВТБ – Российские корпоративные облигации смарт бета | VTBB | Корпоративные облигации РФ с дюрацией 2-3 года. | 0,71 | |

| Сбербанк — Индекс МосБиржи рублевых корпоративных облигаций | SBRB | Облигации компаний РФ с дюрацией 1-3 года | 0,8 | |

| Газпромбанк — Корпоративные облигации 2 года | GPBS | Облигации компания РФ с дюрацией 2 года | 0,45 | Обзор GPBS / GPBM |

| Газпромбанк — Корпоративные облигации 4 года | GPBM | Облигации компания РФ с дюрацией 4 года | 0,45 | |

| БСПБ – Корпоративные облигации 1000 | SPBC | В составе российские корпоративные облигации с дюрацией 3 года (1000 дней) | 1 | |

| Ингосстрах – корпоративные облигации | INGO | Российские корпоративные облигации высокого качества (рейтинг BBB) c дюрацией 1-3 года | 0,4 | |

| Открытие — Облигации РФ | OPNB | Корпоративные облигации РФ (от 1 года, рейтинг BB- … BBB-). Средняя дюрация фонда — 2 года. | 1,31 | Обзор OPNB |

| Альфа-капитал Управляемые облигации | AKMB | Фонд облигаций (ОФЗ, корпоративные бумаги) с активным управлением | 1,25 | Обзор AKMB |

| АТОН — Российские облигации+ | AMRB | Фонд облигаций (ОФЗ, корпоративные бумаги) с активным управлением | 0,55 | Обзор AMRB |

ВДО

| Наименование | Тикер | Краткое описание | Суммарная комиссия (заявленная + скрытая | Инфа по фонду |

| АТОН – Высокодоходные российские облигации | AMRH | Рублевые высокодоходные облигации (ВДО) российских компаний. | 0,95 | |

| БКС — Облигации повышенной доходности МСП | BCSB | Высокодоходные облигации (ВДО) средних и малых компаний РФ | 1,35 | Обзор BCSB |

| Тинькофф Bonds RUB | TBRU | Высокодоходные облигации (ВДО) компаний РФ умеренной и высокой кредитоспособности | 0.99 | |

| Райффайзен – Высокодоходные облигации | RCHY | Рублевые высокодоходные облигации (ВДО) российских компаний. | 0,45 |

Еврооблигации РФ

| Наименование | Тикер | Краткое описание | Суммарная комиссия (заявленная + скрытая | Инфа по фонду |

| FinEx Tradable Russian Corporate Bonds UCITS ETF (USD) | FXRU | Еврооблигации крупнейших российских компаний | 0,5 | |

| FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) | FXRB | Еврооблигации российских компаний с валютным хеджированием | 0,95 | |

| ITI Funds Russia-focused USD | RUSB | Еврооблигации РФ | 0,5 | |

| Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций | SBCB | Еврооблигации компаний РФ | 0,8 | |

| РСХБ — Российские корпоративные еврооблигации, вектор И.Эс.Джи | PRIE | Еврооблигации компаний РФ с высоким рейтингом ESG | 0,85 | |

| ВТБ Российские корп. еврооблигации смарт бета | VTBU | Еврооблигации компаний РФ | 0,61 | |

| Райффайзен – Еврооблигации | RCMB | Еврооблигации компаний РФ | 0,4 | Обзор RCMB |

Семейства индексов

Некоторые составители индексов не ограничиваются одним индексом, а создают целое семейство подобных инструментов. К примеру, рейтинговое агентство Standard & Poor’s (S&P) рассчитывает целый ряд индексов, один из самых популярных – S&P 500, объединяющий 500 наиболее капитализированных компаний США (80% торгуются на NYSE, 20% — на AMEX

У биржи Nasdaq свое семейство индексов, например NASDAQ Composite объединяет все компании в листинге биржи, а NASDAQ National Market – американские компании. Индикаторы Nasdaq учитывают поведение более 4500 американских и зарубежных компаний

Среди известных европейских семействах индексов – индикаторы немецкого фондового рынка (DAX 30, Dax Price Index, DAX 100 Sector Indexes и т.п.), французские CAC – они отличаются по количеству входящих в них акций (40, 80, 120 и т.п.).

В России «Московская биржа» предлагает собственные индексы. Самые известные – индикаторы ММВБ и РТС, но есть и индекс голубых фишек, индексы акций второго эшелона и широкого рынка.

Фонды денежного рынка

| Наименование | Тикер | Краткое описание | Суммарная комиссия (заявленная + скрытая | Инфа по фонду |

| FinEx Cash Equivalents UCITS ETF (RUB) | FXMM | Краткосрочные гособлигации США (Treasury Bills) с валютным хеджированием | 0.49 | |

| FinEx Cash Equivalents UCITS ETF (USD) | FXTB | Краткосрочные гособлигации США (Treasury Bills) в USD | 0.2 | Обзор FXTB |

| ВТБ – Ликвидность | VTBM | Короткие РЕПО-сделки | 0.5 | Обзор VTBM |

| Райффайзен — Фонд денежного рынка | RCMM | Аналог банковскому депозиту для краткосрочного размещения свободных денежных средств | 0.5 | |

| Сбер — Сберегательный | SBMM | Короткие РЕПО-сделки | 0,5 |

Что показывают индексы

Отраслевые биржевые индексы нужны для того, чтобы создавать гипотезы о динамике движения цен разных компаний одной отрасли, даже не попавших в сам индекс. Такие индексы помогают инвесторам оценивать перспективность вложений в компании того или иного сектора экономики в конкретный момент времени.

Пример отраслевых индексов – семейство Dow Jones, в которое входят:

- Промышленный индекс DJIA

— рассчитывается на основе цен акций крупнейших компаний из ведущих отраслей промышленности США. - Транспортный индекс DJTA

— охватывает акции крупнейших американских транспортных компаний. - Коммунальный индекс DJUA

— акции компаний сферы электро и газоснабжения. занимающихся газо- и электроснабжением.

Существуют также специализированные биржи для компаний, объединенных по тому или иному признаку. Например, биржи, где торгуются технологические компании, как Nasdaq в США.

Часто индексы составляются и по региональному принципу — например, можно составить списки акций компаний, представляющих определенную страну или группы стран (например, Евросоюза). Аналогично отраслевым индексам, данные индикаторы помогают инвесторам лучше понимать положение дел на рынках конкретных регионов и стран,

Пример регионального индекса — Morgan Stanley Capital International (MSCI). Существуют и индексы по отдельным рынкам — развитых и формирующихся. Например, MDCI Developed Market Index включает в себя акции компаний из более чем двух десятков стран, в которых фондовые рынки признаны развитыми, а в MSCI Emerging Market Index входят акции компаний развивающихся стран.

Глобальные фонды акций

| Наименование | Тикер | Краткое описание | Суммарная комиссия (заявленная + скрытая | Инфа по фонду |

| FinEx Global Equity UCITS ETF (USD) | FXWO | Глобальный фонд акций из 7 стран | 1,36 | Обзор FXWO / FXRW |

| FinEx Global Equity UCITS ETF (RUB) | FXRW | Глобальный фонд акций из 7 стран с валютным хеджированием | 1,36 | |

| Доходъ — Глобальные акции малой капитализации | GSCD | Акций малой капитализации из разных стран | 0,99 |

Как инвесторы используют индексы

Существует несколько практических применений информации, отображаемой биржевыми индексами.

Прежде всего, их анализ дает инвесторам представление об общей динамике на определенных рынках (отраслях, странах и т.п.) и настроениях инвесторов. Если индексы определенной группы растут, значит инвесторы позитивно смотрят на перспективы вложений в акции компаний этих отраслей. Такую информацию можно использовать для совершения спекулятивных сделок.

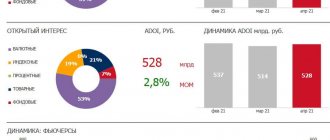

Помимо этого существуют производные инструменты, в основе которых лежит сам индекс — например, существует фьючерс на индекс РТС. Чаще всего подобные контракты применяются для хеджирования рисков.

Помимо собственно значения индекса, публикуется информация о суммарном обороте акций, входящих в него компаний. Изменение этих цифр позволяет судить об общей активности торговцев на рынке при сделках с бумагами определенного типа.

В случае страновых индексов, их изучение на длительном промежутке помогает получить представление об инвестиционном климате в конкретной стране.

Недвижимость

| Наименование | Тикер | Краткое описание | Суммарная комиссия (заявленная + скрытая | Инфа по фонду |

| FINEX — Акции инвестиционных трастов недвижимости США | FXRE | Инвестирует в трасты недвижимости США (REIT). В составе 130 компаний. По закону — REIT должны выплачивать 90% своего дохода в виде дивидендов. | 0,6 | Обзор FXRE |

Как еще заработать на индексе: работаем с ETF

Для частных инвесторов вложение в индексы напрямую – малореальная задача, поскольку в них входит множество компаний, акции которых могут стоить дорого. Чтобы использовать условный S&P500, нужно будет купить акции всех компаний в соответствующей пропорции, на это нужны миллионы долларов.

Для того, чтобы использовать индексы без необходимости столь огромных вложений, был создан инструмент ETF (Exchange Traded Funds). По сути, это иностранные биржевые инвестиционные фонды, которые представляют собой портфель акций или других активов, полностью повторяющих по составу целевой индекс. К примеру, ETF с тикером SPY отражает динамику акций индекса S&P500. Акции самих фондов ETF также торгуются на бирже.

График ETF SPY

Главный плюс работы с ETF – простота. Они торгуются как обычные акции, для их покупки подходит обычный брокерский счет, который можно открыть онлайн через Госуслуги, для их использования не нужны значительные начальные вложения. Инвестор имеет полное понимание того, какие бумаги входят в ETF – для этого достаточно взглянуть на индекс, на котором основан этот финансовый инструмент.

На фондовом рынке Московской биржи с весны 2022 года проходят торги ETF на индексы РТС и еврооблигации. Эти и другие ETF могут использовать для реализации инвестиционных стратегий клиенты ITI Capital.

Какие инструменты входят в ETF

Портфель фонда может состоять из любых инструментов, торгующихся на бирже. Например, акции, облигации, валюта, драгоценные металлы. Их соотношение зависит от стратегии фонда. Раз в какой-то период управляющая компания пересматривает портфель и делает ребалансировку, то есть, продает одни активы и покупает другие.

Все действия подчинены строгим правилам, от которых управляющие не могут отступать. Вся информация о составе ETF и периодичности ребалансировки портфеля есть в документации фонда.

ETF могут состоять из ценных бумаг, драгметаллов, деривативов — ограничений практически нет. Поэтому сегодня существуют тысячи фондов с самой разной структурой. Например, есть ETF Global X Millennials — это фонд на акции любимых миллениалами брендов. Или Direxion Work From Home ETF — он инвестирует в сервисы, которым выгоден повсеместный переход на удаленную работу.

Депозитарии

Выше мы уже говорили, что им отводится роль контролирующих органов, все сделки идут через них. ЕТФ фонды не могут работать в обход депозитариев.

В США этими органами являются:

- Goldman Sachs;

- Smith Barney;

- Merrill Lynch.

В Европе:

- Commerzbank;

- Credit Suisse;

- UniCredit Bank;

- Banca IMI.

Это далеко не полный список. Любой крупный инвестиционный банк может претендовать на роль депозитария.

Структурированные продукты ПБИФ от Тинькофф Инвестиции.

В декабре 2022 Тинькофф Инвестиции – запустил свои собственные БПИФы, так называемые стратегии «вечного портфеля». Что это означает?

Как говорит самый легендарный инвестор нашего времени Уоррен Баффет про его любимую инвестиционную стратегию, это купить акции «навсегда».

Так и с БПИФами Тинькофф, предполагают если вы хотите инвестировать свои средства, то лучше это делать на максимально длительный срок, а, чтобы ваши средства были в безопасности предлагают различные инвестиционные стратегии, какие будут ближе вам, решайте сами.

Пока их всего 3 штуки:

- Тинькофф – Стратегия вечного портфеля RUB – TRUR.

- Тинькофф – Стратегия вечного портфеля USD – TUSD.

- Тинькофф – Стратегия вечного портфеля EUR – TEUR.

В состав БПИФов зашиты инвестиции в индексные фонды США и России, различные облигации, и золото, все это в комплексе должно давать неплохую доходность портфеля с хорошей безопасностью вложений.

Конечно, комиссии фонда оставляют желать лучшего, на текущий момент они составляют 2,4% в год +10% от полученной прибыли. Но, с другой стороны, если прибыль будет получена хорошая, то размер комиссии будет не заметен для инвестора.

Как вы сами видите, на российском рынке хоть и не так много ETF и БПИФ, но за 2022 год их количество удвоилось, а это означает, что данные инструменты пользуются большим спросом, и думаю со временем их станет гораздо больше.