Давайте узнаем что такое проскальзывание Форекс.

В финансах проскальзывание — это разница в цене, которая может возникнуть между временем прохождения торгового ордера и его фактическим исполнением.

Что такое проскальзывание на Форекс?

Например, проскальзывание Форекс может произойти, когда вы выставляете ордер на покупку EUR / USD по 1.2300 и запускаетесь по 1.2305. В этом случае трейдер отрицательно «проскользнул» на 5 пунктов.

Действительно, между моментом, когда мы размещаем ордер на торговой платформе, и его исполнением на рынке, может быть очень короткое время, в течение которого курс может двигаться.

Это ценовое движение между запрошенным курсом и полученным курсом называется Slippage или проскальзывание.

Проскальзывание на Форекс и трейдинг

Как проскальзывание на рынке Форекс влияет на вашу торговлю?

Каждый трейдер должен осознавать риск проскальзывания, так как это может повлиять на производительность.

На Форекс проскальзывание может повлиять на производительность несколькими способами:

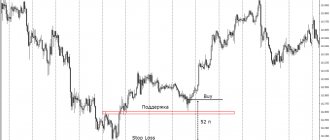

- Уход от желаемого курса: Если полученная текущая цена далека от желаемого курса, это может уменьшить или увеличить количество заработанных пипсов.

- В случае высокой волатильности, стоп-лосс может не соблюдаться, и мы получаем закрытие с большим убытком, чем было рассчитано путем применения стоп-лосса.

- Неисполнение ордера: по желанию трейдера он может ограничить риск проскальзывания, указав максимальное отклонение, выше которого ордер не будет выполнен. В этом случае трейдер может упустить торговую возможность из-за неисполнения своего ордера. Торговая платформа MT5, предлагаемая Admiral Markets, позволяет определить максимально допустимое проскальзывание. Вы также можете ограничить проскальзывание на MT4.

Может ли проскальзывание быть выгодным для трейдера?

Проскальзывание в финансах имеет общее определение риска для трейдера. В самом деле, проскальзывание — это риск для финансов, но иногда оно может сыграть и на руку трейдеру.

Разница в исполнении ордера может заключаться в противоположном направлении позиции, что добавляет пипс выигрыша или уменьшает убыток. В этом случае это положительное проскальзывание, а не отрицательное проскальзывание.

Однако, поскольку риск проскальзывания остается неизвестным перед исполнением (отрицательным или положительным), трейдер, как правило, будет стремиться избегать его или максимально уменьшить его.

Проблемы с ликвидностью

Подобное наличие предложение и спроса обозначает присутствие, либо отсутствие ликвидности.

Поэтому первую причину проскальзывания можно обозначить, как Ликвидность.

В данном случае возможны несколько вариантов.

Представим, что размер ордера больше, чем верхний слой ликвидности. Возможно и то, что осталось очень мало ликвидности, либо у вас был запрошен какой-то очень большой по объему ордер.

Ваш приказ разделяется на части и направляется к нескольким поставщикам ликвидности брокера. В итоге трейдер получает средневзвешенную цену, которая может быть хуже или лучше цены, которую он указал. В такой ситуации ордер проскальзывает частично.

Если поставщик ликвидности присылает отказ исполнения, то возможно произошла задержка, и ваш приказ отсылался другому поставщику ликвидности. Прошло какое-то время, и рыночное предложение на желаемую вами цену ушло. Как итог, наличие другой цены и соответствующий отказ брокера в исполнении вашего приказа.

Очень часто во время выхода новостей происходит проблема с ликвидностью и ордера сильно скользят.

Почему это происходит? Многие банки и учреждения, которые выступают поставщиками ликвидности, покидают рынок, чтобы обезопасить себя от резких скачков цен и возможных убытков. В это же время расширяются спреды, так как брокеры хотят обезопасить себя от возможных убытков.

Именно поэтому во время выхода крупных новостей у трейдеров возникают проблемы. Спреды большие, проскальзывания сильные и заработать становится значительно сложнее.

Недостаточная ликвидность, также имеет место при торговле экзотическими валютными парами. К примеру с турецкими лирами, африканскими рэндами, или российскими рублями.

Те, кто торговал во время сильных скачков российской валюты, должны помнить некий период, когда очень многие брокеры просто отключали возможность торговли рублём. Всему причина – отсутствие ликвидности.

Проскальзывание и Брокеры Форекс и CFD

Какие параметры при выборе брокера нужно учитывать, чтобы ограничить риск проскальзывания?

Выбор брокера имеет особое значение для ограничения риска проскальзывания.

Действительно, если брокер предлагает достаточную ликвидность, тем быстрее будет исполнен ордер и тем больше будет ограничение проскальзывания.

Admiral Markets предлагает своим трейдерам один из самых быстрых способов исполнения ордеров, который вы можете найти, и, следовательно, риск проскальзывания меньше.

Ради прозрачности и доверия Admiral Markets предоставляет в ваше распоряжение статистику выполнения ордеров, с которой вы можете ознакомиться.

Поэтому выбор брокера с низким проскальзыванием, такого как Admiral Markets, очень важен для вашей торговли.

Технические Проблемы

Существует ещё одна причина проскальзывания – это Технические проблемы.

К ним относятся сетевые задержки между вашим торговым терминалом и сервером, агрегатором и поставщиками ликвидности, а так же банальная причина – слабый интернет.

В связи с этим хотелось бы рассказать вам про то, что особо крупные дельцы с Wall Street арендуют здания рядом с центром, чтобы как можно быстрее ордера доходили до торговых серверов, экономя при этом наималейшие доли секунды.

Для нас же вполне будет достаточно иметь быстрый и стабильный интернет. Ведь мы же живём очень далеко от западных серверов. И торговые сервера наших брокеров зачастую находятся за пределами России.

Факторы и причины проскальзывания в торговле

Как мы можем бороться с проскальзыванием?

В дополнение к скорости исполнения, предлагаемой брокером, к которой трейдер должен быть внимателен перед своей торговой деятельностью, существуют и другие факторы, которые должны отслеживаться.

- Волатильность. Основным фактором, который необходимо отслеживать, является, безусловно, волатильность рынка. Чем выше волатильность, тем выше риск проскальзывания. Знаете ли вы, что Admiral Markets предлагает своим трейдерам целый ряд инструментов для защиты от волатильности?

- Гэпы: когда разрыв образуется, часто во время повторного открытия рынков, если ордер находится в этой ценовой зоне, он может быть выполнен с разрывом запрошенной цены.

- Экономические публикации. В наиболее важных экономических публикациях мы иногда наблюдаем сочетание двух предыдущих факторов волатильности и разрыва. Эти рыночные фазы, следовательно, имеют высокий риск проскальзывания.

Возможно ли иметь нулевое проскальзывание?

Да, проскальзывание 0 существует. Можно минимизировать риск проскальзывания на фондовой бирже до тех пор, пока он не уменьшится до нуля при соблюдении рыночных условий. То есть, когда волатильность достаточно низкая.

Реквот: похож, но не тот

Ситуация выглядит примерно также, но рыночная природа явления совсем иная. Напомним читателю, что такое режим исполнения сделок.

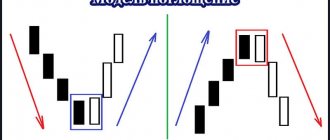

MarketExecution – ордер откроется в любом случае, но только по текущей цене рынка (с проскальзыванием). Трейдер получает некую среднюю цену, и будет ли это выгодно – биржу не интересует. Зато выполняется всегда и быстро.

InstantExecution – позиция (весь объем!) должна быть открыта строго по цене заявки (slippage = 0). Если с точностью 5-го (4-го) знака этой цены в рыночном потоке нет, или объема встречных заявок слишком мало, то система генерирует запрос с предложением иной цены, и пока вы не примете решение −«Подтвердить» или «Отменить», ордер в работу не пойдет. Именно этот момент принято называть реквотом (requote). Кстати, пока вы думаете, рынок идет дальше, предлагаемые цены становятся неактуальными, снова появляется requote и т.д. И торговый момент проходит мимо.

Но с этим можно бороться: нужно согласиться на некоторое max-ное отклонение от цены. Сколько ставить? Достаточно 2-5 пунктов и брокер всегда пустит вас в рынок.

Проскальзывание Форекс и проскальзывание на бирже

Отличается ли проскальзывание Forex от проскальзывания на бирже?

С точки зрения определения, проскальзывание в финансах остается тем же самым независимо от соответствующего актива. Это всегда будет разница в цене между запрошенным курсом и полученным курсом.

Однако на практике и в способах управления этим остаются некоторые различия:

- На Форексе мы обычно учитываем проскальзывание в пипсах, а в акциях оно учитывается в деньгах. Таким же образом оно будет учитываться в пунктах за фондовые индексы. Например, для проскальзывания DAX мы будем говорить о количестве пунктов разницы, в то время как для проскальзывания EUR / USD мы будем учитывать количество пипсов.

- Риск проскальзывания в гэпе будет более выраженным на акциях, которые представляют дневные и еженедельные закрытия, чем на Forex, где есть только одно недельное закрытие.

- В зависимости от характера экономической публикации риск проскальзывания будет более выраженным на Forex и на акциях. Например, по показателям инфляции мы будем отслеживать больше форекс на предмет проскальзывания, а также счета компаний и соответствующие действия.

Можно ли уменьшить потери?

Можно. Только не стоит психовать и воевать с рынком. Попробуйте:

- Не жмотничать и все-таки поставить в терминале некоторый люфт для цены

Если «пролет» цены будет больше, ордер банально не исполнится (внимание − и не закроется тоже!). Прибыли − меньше, но и шанс получить убыток снижается.

- Использовать отложенные приказы: трендовые BuyStop/SellStop и разворотные BuyLimit/SellLimit

Stop-отложенники по факту более проблемные, так как им нужна точная фиксированная цена. Limit-ордера более демократичные, потому как применяют качественный фильтр «выше/ниже». Отложенники видны в стакане заранее и под них реально «бронируется» ликвидность, за счет чего они получают больше шансов отработать по цене заявки.

- Торговать на старших таймфреймах

Ордер на М5, у которого запас профита в 5-10 пунктов, реально пострадает от потери 1-3 пунктов на проскальзывании, а на H1 сделка с прицелом на прибыль в 30-50 такую чепуху даже не заметит.

- Не лезть в рынок на проблемной ликвидности

Если вы «ловите» спекулятивную или низкую волатильность (форс-мажор, гэпы, экзотические активы, новости), то готовьтесь к увеличению потерь от проскальзывания и реквотов в 5-10 раз.

- Пользоваться современным оборудованием и скоростной связью

Резервный канал и оборудование – обязательны. Низкая скорость соединения и слабые технические ресурсы – отличная площадка для слива депозита.

Если проблемы возникают даже на нормальной рынке и ликвидных активах и вообще принимают хронический характер, то стоит или менять тип счета, или искать другую торговую площадку.

Проскальзывание и спред

Чем проскальзывание отличается от спреда?

Во-первых, давайте напомним, что такое спред. Спред — это разница между ценой покупки и ценой продажи валютной пары или другого актива. Он может быть фиксированным или переменным и представляет собой вознаграждение брокера.

Чтобы узнать больше, прочтите полное руководство Admiral Markets по спредам и поймите важность сокращения спредов.

Указанный и отображаемый в реальном времени на торговой платформе, спред представляет собой известную стоимость до открытия ордера, в то время как проскальзывание, если оно есть, можно узнать только после выполнения ордера.

Начальная стоимость сделки состоит из спреда и любого неожиданного и неизвестного проскальзывания.

У проскальзывания есть определение в финансах, очень отличающееся от определения спреда.

Проскальзывание и Экспертные Советники

Экспертный советник или советник — это программа автоматической торговли. В Metatrader 4 язык программирования называется MQL4.

Среди параметров, подлежащих настройке, программист должен определить максимальное проскальзывание.

Выбор проскальзывания на 0 может быть слишком ограничительным, и трейдер может упустить несколько торговых возможностей, отклоняя сделки с низким проскальзыванием.

С другой стороны, слишком широкое проскальзывание позволит EA открывать позиции в фазах с очень высокой волатильностью с риском серьезного проскальзывания.

Не существует «идеального» максимального значения проскальзывания, но обычно рекомендуется ставить разницу примерно в 2 раза.

Поэтому проскальзывание в MQL4 или проскальзывание в MQL для EA — это параметр, который необходимо правильно откалибровать.

Проскальзывание Metatrader также можно настроить вручную перед открытием ордера.

Проскальзывание и VPS

Снижает ли торговля с VPS риск проскальзывания?

VPS или англ. «Virtual Private Server» — это виртуальный частный сервер.

Одним из преимуществ торговли с VPS является получение оптимального соединения и, следовательно, более быстрое выполнение ордеров.

Это явно помогает снизить риск проскальзывания, но полная ликвидация такого риска не может быть гарантирована.

Проскальзывание VPS может быть значительно ниже, чем «обычное» проскальзывание.

О нас: Admiral Markets

Как регулируемый брокер, мы предоставляем доступ к наиболее популярным торговым платформам в мире. Вы можете торговать с нами CFD, акциями и ETF.

Этот материал не содержит и не должен трактоваться как содержащий рекомендации по инвестициям, советы по инвестициям, предложение или просьба о любых сделках с финансовыми инструментами. Обратите внимание, что такой торговый анализ не является надежным индикатором для любой текущей или будущей торговли, поскольку обстоятельства могут меняться со временем. Прежде чем принимать какие-либо инвестиционные решения, вам следует обратиться за советом к независимым финансовым советникам, чтобы Вы поняли все риски.

Так это хорошо или плохо?

Это – НОРМАЛЬНО. Это первый признак того, что вы через своего брокера действительно попадаете на реальный рынок. Не зря эффект slippage присутствует на всех типах счетов с MarketExecution (ECN, NDD, STP). Наличие и отсутствие проскальзывания и реквотов не отменяет и даже не снижает общего риска торговли на форекс, никто вам этих дополнительных потерь не компенсирует. Вы придется адаптировать и себя, и свою стратегию к этому явлению, а предложенные выше методы помогут максимально защитить ваш депозит.

Всем – профитов!