Понятие swap часто употребляется в разных сферах деятельности, включая трейдинг. Термин произошел от английского значения слова «перенос». Чаще всего это понятие встречается на финансовых рынках. Разберем, что оно значит. Первоначально своп сделки использовались лишь на межбанковском уровне. В ходе этой сделки подразумевались торговля и адекватный обмен валютами между сторонами-участниками торгов.

Обычная конверсия через покупку и продажу не очень удобна, поскольку не все нуждаются в валюте именно в этот момент. Кроме того, не все обладают наличными деньгами в нужном объеме, чтобы запустить их на транзакции.

Валютная своп-сделка – это операция, представляющая собой обмен валюты любой страны. Он осуществляется в 2 этапа: 1-й называется датой валютирования, 2-й является окончанием свопа.

Что такое своп?

Своп (от англ. swap) – это как уже говорилось выше, означает перенос. В биржевой торговле он означает проведение двух конверсионных сделок на конкретную сумму с разными датами поставки.

Основным предметом интереса покупателя и продавца являются деньги, поэтому со временем из валютных свопов выделилась новая категория — процентный своп. Он может делиться на две подкатегории, касающиеся отложенной поставки финансовых средств под процент (чаще всего, определяется по LIBOR – Лондонская межбанковская ставка предложения), либо на поставку купленных денег равными долями в течение срока действия договора.

Конверсионная сделка

представляет собой транзакции трейдеров на валютном рынке, направленные на обмен валют. Операция проходит по заранее условленному курсу и даты.

Особенности сделок своп

- Растянуты во времени на срок до нескольких лет.

- Ставят в равный риск покупателя и продавца.

- Позволяют перекредитоваться или избавиться от ненужного актива на некоторое время.

- Позволяют вести одновременные сделки с десятками контрагентов.

- Могут измеряться как в финансовой, так и натуральной форме.

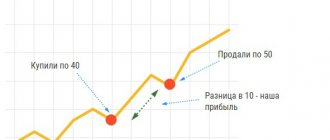

Если отойти от сложных терминов и разобрать своп на конкретном примере, станет понятен его простой принцип работы.

В биржевом трейдинге выделяется три основных свопа: это короткие

свопы,

короткие однодневные

и

форвардные

. Первые не должны вызвать затруднений — здесь оба этапа сделки прошли в течение одного дня. Вторые исполняются в течение двух рабочих дней – сегодня и завтра, у третьих дата валютирования стоит раньше заключения контракта.

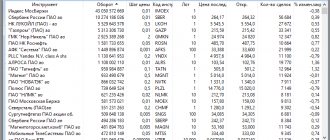

На валютном рынке Московской Биржи существует три типа контрактов:

- TOD (Т+0)

– today, сегодня - TOM (Т+1)

– сегодня плюс один день – завтра - SPT (Т+2)

– от английского spot – плюс два дня – послезавтра

Если трейдер желает выйти на поставку, он просто приобретает необходимый ему контракт и ждет его исполнения соответственно сегодня, завтра и послезавтра. Однако если речь идет о переносе средств без поставки, то брокер обязан провести своп-сделку, продав текущий контракт клиента и купив другой взамен, но уже с другим сроком жизни.

Более детально это выглядит следующим образом. Клиент приобрел 1 лот USDTOM (1000$). Но у него на счете всего лишь 40 000 рублей. При курсе в 80 рублей за доллар остальные 40 000 это кредитные средства брокера, позиция открыта с плечом. Поскольку поставка происходит только на свои средства (клиент же не можетоплатить контрагенту половину стоимости 1000$ заемными деньгами), на следующий день клиент не увидит на своем счете 1 лот контракта USDTOD. У него как был USDTOM, так он и останется. Брокер автоматически продаст TOM сегодняшнего дня и купит TOM завтрашнего дня в конце торговой сессии.

Длинная и короткая валютные позиции

Своп коротких и длинных позиций на рынке форекс сопровождается некоторыми изменениями в цене. Фактически трейдер теряет немного в цене каждый раз, когда позиция переносится на следующий день, или через выходные. В целом валютный рынок значительно отличается от фондового. По валютным парам не проходят дивидендные отсечки и, в целом, потенциал стоимости той или иной денежной единицы можно оценить только в отношении другой денежной единицы. Трейдер должен анализировать экономику целого государства, а не финансовое состояние отдельного предприятия.

Шорты и лонги на форекс могут использоваться в концепции любой краткосрочной и среднесрочной стратегии. Трейдер должен четко понимать, какие позиции открыты в его портфеле, и какие операции он должен совершить, чтобы случайно не сформировать нежелательных позиций на счете.

Инвестор может отдельно формировать шорт и лонг листы счета депо, чтобы оценивать структуру собственного портфеля. Кроме того, шорт и лонг листы отдельных акций и финансовых инструментов создает и сам брокер. В них помещаются те активы, которые можно использовать в маржинальной торговле. К примеру, брокер не может себе позволить предоставлять возможность шортить низколиквидные акции.

Финансовая арифметика СВОП

Стоимостью свопа именуется разница между котировками так называемых «ног» свопа (swap legs

) — котировками конверсионных сделок, создающих спрэд.

Проще говоря, своп представляется в виде 2-х противоположных сделок, которыми обмениваются торговцы по сделке по определенным процентным ставкам. Так как эти ставки по депозитам и кредитам не всегда равны, то — при равенстве пропорций сумм по первой ноге свопа и равенстве сроков по условным сделкам депо — процентные платежи не будут равнозначны. Именно такая разница между этими сторонам и определяет саму цену свопа.

Определение swap

Своп в трейдинге представляет собой совершение 2-х конверсионных сделок на определенную сумму, при этом даты поставки по этим сделкам разные. Главное, что интересует продающую и покупающую стороны – это деньги. В связи с этим постепенно из валютных свопов образовался отдельный вид свопа — процентный. Его можно разделить на 2 подгруппы. Первая связана с отложенной поставкой денежных средств под процент. Вторая связана с поставкой купленных средств одинаковыми частями в продолжении периода действия контракта. Конверсионная своп сделка является операцией игрока на валютном рынке. Ее цель – совершить обмен валют по предварительно фиксированной дате и курсу.

Своп на валютной бирже

Прежде чем перейти к рассмотрению свопов, необходимо остановиться на таких терминах как «биржа», «трейдер», «брокер». Под биржей понимают юридическое лицо, которое способствует бесперебойной работе организованного рынка биржевых товаров, валют, ценных бумаг и пр. Регулируется со стороны государства.

Среди мировых бирж большее значение имеют следующие:

- Лондонская международная биржа финансовых фьючерсов (London International Financial Futures Exchange);

- Европейская опционная биржа в Амстердаме (European Options Exchange);

- Немецкая срочная биржа во Франкфурте (Deutsche Terminboerse);

- Сингапурская биржа (Singapore International Monetary Exchange);

- Биржа срочной торговли в Сиднее (Sydney Futures Exchange);

- Австрийская срочная опционная биржа в Вене (Oesterreichische Termin Option-sboerse).

Среди отечественных бирж акцентируют внимание на таких:

- Московской;

- Санкт-Петербургской.

Отдельно необходимо упомянуть Форекс, т. к. когда говорят о свопах, подразумевают процедуру заработка именно на данном глобальном рынке.

На форексе также происходит обмен валюты по свободным ценам (как и на любой валютной бирже), но здесь практически отсутствует государственное регулирование. Однако форекс открывает доступ участникам к большему количеству инструментов. Про российские биржи такого не скажешь.

Таблица: отличие трейдера от брокера

| Наименование участника биржи | Характеристика |

| Трейдер | Так называется участвующий в торгах на бирже или внебиржевой площадке обмена. Не имеет значения его профессионализм. При желании любой человек может стать трейдером, главное, чтобы у него было время и терпение. Обычно трейдер вкладывает свои деньги для осуществления торговых операций и инвестирования в акции, но иногда он обходится и без них (в случае использования кредитов). |

| Брокер | Под ним подразумевается посредник, выполняющий валютные операции по указаниям своего клиента и получающий за это определённую, предварительно согласованную оплату. |

Переходим непосредственно к свопам на бирже. Своп в переводе с английского означает обмен. В широком смысле это понятие подразумевает договорённость между сторонами, благодаря которой они временно обмениваются чем-то ценным. В узком смысле определение свопа может варьироваться.

Для брокеров своп — это комиссия в виде денег за действия по переносу сделки на день позже. Для трейдеров он означает разницу между процентными ставками тех валют, которые он выбрал для своей торговой операции.

От чего зависит размер свопа на бирже форекс?

Единая формула для расчёта свопа по валюте представлена ниже.

Расчёт для примера в предыдущем разделе:

- — Покупаем 1 лот (т.е. 100 000 единиц) GBPUSD, цена пары при переносе — 1,28000, комиссия брокера — 0,25%.

— SWAP = (100000 * (1,25 + 0,25) / 100) * 1,28 / 365 = 5,26 USD.

В результате, при переносе позиции спишут своп 5,26 USD.

Важно: у большинства форекс-брокеров даже для валютных пар установлены индивидуальные условия свопов с учётом комиссий, все они перечисляются в спецификации инструментов на официальном сайте, поэтому на практике ориентироваться стоит именно на эти документы. Формула представлена больше в ознакомительных целях. К чему на самом деле приводят ‘маленькие’ комиссии разбирали здесь

Дополнительно swap можно проверить сразу в терминале MetaTrader в разделе «Спецификация». Достаточно нажать по интересующему инструменту правой клавишей мыши и выбрать нужный пункт.

Далее, ищем поля со свопами.

Формула для расчёта по CFD также зависит от спецификации контракта из условий договора. Пример для CFD на индексы.

Расчёты по CFD на STOXX50 (процент годовых или ставка по свопу у брокера на покупку = 3):

- — Покупаем 1 лот STOXX50 (10 контрактов) по 3427;

— SWAP = 3 / 100 / 360 * 3427 * 1 * 10 = 2,7 USD.

В итоге, при переносе платим своп 2,7 USD.

Пример для CFD по фьючерсам.

Расчёты по сделке BRN (нефть):

- — Покупаем 1 лот BRN (100 баррелей) по 75, у брокера swap равен 3, что в пунктах = 3 * 0,01 = 0,03;

— SWAP = 0,03 * 1 * 100 = 3 USD.

Как видите, есть существенная разница при подсчётах свопа на разных типах инструментов. Брать актуальные ставки для расчётов не имеет большого смысла, более верным будет посмотреть спецификацию инструментов на сайте брокера и вставить готовую цифру в формулу.

Где найти своп в терминале Метатрейдер

Размер свопов можно узнать в терминале:

Например, в Metatrader 4 нужно открыть окно «Обзор рынка», нажать правую кнопку мыши на интересующую валютную пару и в появившейся вкладке выбрать «Спецификация контракта».

Скриншот 1. Спецификация EURUSD

Скриншот 2. Где найти своп в терминале Метатрейдер

Откроется окно с информацией о валютной паре, где среди прочих параметров будут «Своп длинных позиций» и «Своп коротких позиций».

Когда начисляется своп и кому интересен

Торговые сделки на валютной бирже сопровождаются заключением договоров, в которых прописываются даты платежей и способы расчёта.

Платежи находятся в прямой зависимости от таких важных показателей:

- валютного курса;

- процентной ставки;

- курса товара;

- курса ценной бумаги. Курс ценной бумаги — это один из показателей, который влияет на систему расчёта в торговой операции

Ежедневно на валютной бирже по всем открытым позициям делается перерасчёт. Трейдеры, торгующие внутри дня, не испытывают зависимости от свопа в отличие от тех участников, которые переносят сделку на следующие сутки.

Интересоваться величиной свопа нужно тем участникам торгов, кто сохраняет позицию сверх недели. При благоприятных условиях это даёт возможность получить доход.

Стоит иметь в виду, что заработок на свопах практикуется в большей степени на Форекс. Данный рынок является преимущественно спекулятивным, т. е. на нём ведут торги люди, зарабатывающие на спекуляциях и не заинтересованные в поставке валюты на самом деле.

По выходным Форекс не функционирует, этим объясняется начисление тройной ставки в ночь со среды на четверг.

Механизм начисления свопов:

- В момент совершения сделки приобретаемая валюта из валютной пары условно перемещается на депозит. В свою очередь реализуемая валюта оформляется в кредит.

- Все начисления по депозиту и кредиту происходят при переносе открытой позиции на завтра. Это обусловлено тем, что заранее неизвестны сроки удержания торговой позиции.

- Далее большое значение приобретает разница процентных ставок между депозитом и кредитом. Если ставка депозита больше ставки кредита, то происходит начисление свопа на счёт трейдера. В обратной ситуации осуществляется списание свопа.

Свопы используются в следующих целях:

- для уменьшения риска при обмене валюты;

- для подтверждения, что выплаты будут постоянны;

- с целью заработка на разнице курсов валют;

- для получения доходов, основанных на прогнозах ставок и курсов.

Сделки со свопами имеют свои особенности, а именно:

- являются долгосрочными;

- позволяют ликвидировать на некоторое время те активы, которые пока не нужны;

- дают возможность проводить одновременные сделки с несколькими контрагентами;

- могут быть выражены и в денежной, и в натуральной форме.

Механизм образования и метод расчёта Swap

Своп – параметр, присутствующий на множестве рынков. В случае с форексом рассматривается именно валютный своп, остальные к нему никакого отношения не имеют. Эта величина зависит от:

- выбранного торгового инструмента (двух валют);

- направления сделки;

- дня недели.

Своп пропорционален сумме сделки, чем больше объём ордера, тем больше будет конечная величина свопа. Нужно отметить, что своп – величина стандартная, это не выдумка брокеров, а вполне экономически обоснованная сумма, которую платят как спекулянты и инвесторы на бирже, так и самые обычные компании, ведущие торговую деятельность за рубежом, и вынужденные учитывать валютный своп.

Возможно

Какие виды свопов предусмотрены

На биржах существуют разного рода свопы.

В зависимости от результата их разделяют на положительный и отрицательный вид:

- в случае положительного исхода просматривается своеобразное начисление комиссии;

- в отрицательном варианте вышеуказанное начисление имеет свойство списываться.

Таблица: разновидности свопов от характера совершаемых сделок

| Наименование вида | Особенности |

| Процентный своп | Является соглашениями, в результате которых осуществляется обмен сериями процентных платежей между сторонами до истечения указанного срока. |

| Валютный своп | Практически идентичен процентному свопу. Его отличительная черта — он производится в разных валютах. |

| Своп на акции | При обмене платежей учитывается биржевой индекс и ставка процентов. Таким образом, наблюдаются черты и акций, и процентных платежей. |

| Своп драгоценных металлов | Это сделка, в ходе которой приобретается или продаётся драгоценный металл. Одновременно с ней производится контрсделка. |

| Свопцион | Термин является результатом слияния двух явлений: опциона и свопа. Свопцион — это контракт, позволяющий покупателю совершить сделку своп в будущем (с заранее определёнными показателями). |

| Дефолтный своп | Имеет связь с предоставлением суды для обменных операций в условиях невыполнения обязательств. |

| Товарный своп | Подразумевается, что участники контракта договариваются о выполнении следующих условий:

|

Хеджирование рисков с помощью свопов

Хеджирование свопом предполагает страхование рисков участниками обменной сделки и применяется крупными игроками финансовых рынков (заключается два самостоятельных контракта). С помощью swap маркетмейкеры на Форексе страхуются:

- от колебаний процентных ставок (процентный своп);

- неблагоприятной динамики курсовых котировок (валютный своп);

- изменений цен на товары (товарный своп) и ценные бумаги (фондовый своп).

Своп рубль доллар (USDRUB)

Отдельно рассмотрим российскую валюту. В теории положительный биржевой своп по USDRUB должен быть довольно большим:

- — ставка в США — 2%;

— ставка в РФ — 7,25%.

Посчитаем как это выйдет у различных брокеров при продаже 1 лота USDRUB:

Alpari (swap из терминала 1,19 п.). Цена за пункт = 0,001 * 100 000 / 67 = 1,49 USD. Своп = 1,49 * 1,19 = 1,77 USD.

Forex4you (swap из терминала 292,6 п.). Цена за пункт = 0,00001 * 100 000 / 67 = 0,01 USD. Своп = 0,01 * 292,6 = 2,62 USD.

Тем не менее, по вышеуказанной таблице видно, что не все брокеры предоставляют подобные условия. В том же Альпари своп по USDRUB несильно отличается от свопа по EURUSD. Если взять в качестве примера ZAR, то в Южной Африке ставка — 6,5%, а своп гораздо больше, чем по рублю. Всё так или иначе связано с комиссиями брокеров и их интересами, поэтому своп-стратегии по USDRUB в большинстве случаев не уместны.

Carry трейдинг: положительный, отрицательный своп

Изучив предыдущие формулы, можно заметить, что величина свопа на бирже может быть, как отрицательной, так и положительной. На практике это значит, что перенос может быть «на руку» трейдеру, если он позволяет больше зарабатывать.

Суть кэрри трейдинга — длительное удержание позиций по валютным парам с положительным свопом. Такой метод позволяет одновременно зарабатывать на росте или падении цен, а также на разнице процентных ставок. Тем не менее, это вовсе не означает, что можно покупать всё что вздумается с положительным swap и забыть об анализе рынка. Вот несколько актуальных примеров пар с положительным свопом на момент написания статьи из спецификации Альпари:

- — USDZAR Short — 9,328 п.;

— USDMXN Short — 10,534 п.

Единственная проблема, что у данных инструментов довольно большие спреды, которые снизят потенциальную прибыль. Есть и менее прибыльные варианты, но с низким спредом:

- — USDJPY Long — 0,512 п.;

— USDCHF Long — 0,599 п.

С другой стороны, по всем указанным инструментам очень сложно ожидать тренд в сторону положительного свопа.

Чтобы пережить такие колебания, нужно либо удачно «читать» рынок и входить с коррекций, либо сидеть с очень маленькой позицией. Первое и без swap даст солидную прибыль, а второе — попросту даст совсем мало, что проще было бы вложить средства на банковский депозит. В качестве примера рассчитаем стоимость пункта, потенциальную прибыль и риски по продаже 1 лота USDZAR:

- — Примерная стоимость пункта = 1 пункт * Размер лота / Рыночную цену = 0,00001 * 100 000 / 14,2 = 0,07 USD.

— Swap в пунктах из терминала составляет 93,29, т.е. 93,29 * 0,07 = 6,5 USD в день. За год это даст 365*6,5 = 2372,5 USD.

— Средний спред у Альпари по USDZAR 127,2 пункта. Таким образом, сразу мы потеряем 127,2 * 0,07 = 8,9 USD.

— За одну полугодовую волну USDZAR в среднем проходит по 200000 пунктов (как считали для 5-значных котировок), 0,07 * 200000 = 14000 USD потенциальной прибыли или убытка. И из этой волны 2372,5/2 = 1186,2 USD даст положительный своп — это около 8% от прибыли.

Лично мое отношение к кэрри трейдингу чисто скептическое. Да, это приятный бонус к сделке, которая длится, например, полгода, но основной профит ждать всё равно необходимо от спекуляций на ценах, потому что если просесть на 14000 USD, то своп будет лишь слабым утешением.

Аукционы валютного свопа «тонкой настройки»

В июне 2015 года система инструментов денежно-кредитной политики была дополнена аукционами валютного свопа «тонкой настройки». Банк России может проводить аукционы по заключению сделок валютного свопа на сроки 1 или 2 дня с долларами США или евро.

Банк России может принять решение о проведении аукциона валютного свопа «тонкой настройки» в случае необходимости существенно и быстро увеличить предложение банковской ликвидности. Аукцион валютный своп «тонкой настройки» на срок 1-2дня может быть проведен только одновременно с аукционом репо «тонкой настройки» на аналогичный срок (единый аукцион). Такой аукцион проводится только в случае, если кредитные организации испытывают нехватку (дефицит) рыночного обеспечения, что может негативно отразиться на возможностях Банка России управлять ставками денежного рынка.

Одновременное проведение аукционов, прежде всего, означает одинаковый временной регламент. Кроме того, Банк России выставляет общий объем предложения (лимит), составляет единый реестр заявок и определяет одну ставку отсечения, ниже которой не будет заключать сделки репо и валютного свопа. Минимальная процентная ставка по рублям, которая может быть указана участниками аукционов в заявках, эквивалентна ключевой ставке. Процентные ставки по денежным средствам в иностранной валюте равны рыночным ставкам LIBOR по кредитам в соответствующей валюте на срок 1 день. Аукционы валютного свопа «тонкой настройки» проводятся на торгах Московской Биржи.

Как формируется Своп у сделок

Чтобы лучше разобраться в сути, представим упрощенную картину:

Возьмем валютную пару EUR/USD, если хотим купить евро, продав доллары. Для этого мы должны взять доллары в кредит, а потом обменять их на евро.

За кредит нужно будет отдать проценты, равные ключевой ставке (Ключевая ставка устанавливается Центробанком).

Допустим, для доллара это — 2%.

Итак, купив доллары и продав их за евро, наш долг кредиторам дополнительные 2% годовых.

Но евро тоже просто так лежать не будут: их отдадим в кредит под проценты, равные ключевой ставке для евро — 1%.

Тогда наш своп высчитывается как: +1% — 2% = -1% годовых.

Однако это очень примитивное описание, не учитывающее отличия в ставках, которые предлагают конкретные Центральные банки, а также прочие условия вашего торгового счета.

В реальности брокер будет рассчитывать своп несколько сложнее.

Возможности для дохода

Можно ли зарабатывать на свопах, спросите вы? Это, я вам скажу, очень актуальный вопрос. Заработок вполне возможен и способы появились сравнительно давно. Эта целая отдельная отрасль, а называется кэрри — трейдинг.

За короткий промежуток времени, конечно же, не получится заработать состояние, так как на Форексе есть еще и спред. Это понятие мы уже разбирали с вами в предыдущей статье.

Своп всегда меньше спреда, который взимается единожды, а свопы начисляются каждый день. Поэтому если держать сделку на протяжении долгого времени при положительном свопе, то спред перекроется и трейдер сможет получить выгоду.

Но есть и проблема, ведь рынок в это время не стоит на месте. А значит, если вы открылись на увеличение в целях накопить свопы, а в это время бычий тренд сменил медвежий, то денег вам не видать, как собственных ушей.

Для того, чтобы заработать, вы должны придерживаться следующих этапов:

- Определить валютные пары, по которым начисляются самые крупные свопы и определить необходимый тип сделки.

- Изучить графики ценовых колебаний недельной давности и выявить тип тренда, сделать прогноз, опираясь на технические методы анализа. Рекомендуется воспользоваться комплексным подходом. С помощью технического анализа вы сможете определить более подходящую точку для открытия торговой ставки в определенном направлении.

- Изучить начальные данные и определить, куда смотрит рынок. Даже на недельном графике появляются движения, которые противоречат фундаментальной аналитике. Не стоит открывать в этом случае долгие ставки. Самым оптимальным вариантом станет, когда технический и фундаментальный анализ совпадают.

- Выявить ценовые значения.

- Составить прогноз, на протяжении какого времени рынок будет двигаться в нужном направлении, пока не вернется на исходную. При этом необходимо учесть волатильность.

Валютный своп постоянного действия

Валютный своп как инструмент постоянного действия введен в действие в сентябре 2002 года. В результате кредитные организации получили возможность ежедневно привлекать ликвидность в Банке России на срок 1 день в обмен на доллары США (инструмент «рубль-доллар США»). С октября 2005 года появился аналогичный инструмент «рубль-евро».

В соответствии с общим назначением инструментов предоставления ликвидности постоянного действия валютный своп Банка России служит решению двух задач. Во-первых, вносит свой вклад в формирование верхней границы процентного коридора, поскольку процентная ставка, уплачиваемая кредитными организациями за рублевую ликвидность по данным операциям, установлена на уровне, соответствующем верхней границе процентного коридора Банка России. Во-вторых, позволяет кредитным организациям, которые по каким-то причинам не смогли найти средства на денежном рынке, привлечь ликвидность у Банка России на срок 1 день под обеспечение иностранной валютой.

По валютным свопам постоянного действия процентная ставка по рублям установлена на уровне ключевая ставка плюс один процентный пункт, а процентные ставки за денежные средства в иностранной валюте равны рыночным ставкам LIBOR по кредитам в соответствующей валюте на срок 1 день.

Сделки валютного свопа заключаются на организованных торгах Московской Биржи с участниками финансового рынка, имеющими доступ к биржевым торгам. Банк России участвует в биржевых торгах только в безадресном режиме, то есть при заключении сделок участники организованных торгов не знают своего контрагента.

Заключение сделок по инструменту «рубль-доллар США» осуществляется ежедневно с 10:00 до 18:00 мск, по инструменту «рубль-евро» — с 10:00 до 15:15 мск.

Информация об условиях операций «валютный своп» постоянного действия ежедневно публикуется на сайте Банка России.

В чем особенности сделок swap?

Основные особенности swap заключаются в следующем:

- их длительность по времени может составлять даже несколько лет;

- они сопряжены с рисками, равными для покупающей и продающей стороны;

- дают возможность кредитования или избавления от ненужного актива на определенный срок;

- имеют возможность проведения сделки сразу с большим количеством контрагентов;

- им свойственны измерения в финансовом и натуральном выражении.

Принцип работы swap абсолютно простой. Чтобы понять его, далее рассмотрим наглядный пример. В торговле на бирже можно встретить 3 разновидности свопа:

- короткие – они, обычно, не вызывают трудностей, оба этапа осуществляются в продолжении одного торгового дня;

- короткие однодневные – исполнение этих сделок происходит за 2 рабочих дня: на сегодняшний и последующий дни;

- форвардные – предусматривают дату валютирования, срок которой раньше момента заключения сделки.

На Московской Бирже предусмотрены нижеперечисленные виды своп сделок:

- TOD (Т+0), что означает today (сегодня).

- TOM (Т+1), что означает завтра (today + 1 р.д.).

- SPT (Т+2), послезавтра (от англ. Spot + 2 р.д.).

Если участник торговли хочет совершить поставку, его действия заключаются в приобретении нужного контракта и ожидании его исполнения. Стоит учесть, если предусмотрен перенос денег без поставки, брокерская компания должна выполнить проведение сделки путем продажи текущего контракта трейдера и покупки вместо него другого, однако, уже с иным сроком действия.

Рассмотрим пример сделки валютный своп. Трейдером приобретен один лот USD TOM на 1000 долларов, однако, у него на счете имеется только 40 тысяч российских рублей. Учитывая курс 80 руб./$ оставшиеся 40 тысяч рублей – это кредитное плечо брокерской компании. Так как поставка осуществляется исключительно на собственные средства (трейдер не может совершить оплату контрагенту 50% стоимости 1000 долларов заемными средствами), на последующий день трейдер не обнаружит на счете один лот контракта USD TOD. У него по-прежнему останется USD TOM. Компания-брокер автоматически совершит продажу сегодняшнего контракта TOM и покупку завтрашнего TOM по окончании торгового дня. У трейдера может возникнуть следующий вопрос: согласно какому курсу брокерская компания будет совершать сделки валютный своп?

Когда одна сделка переносится в другую, неизбежно образуется спред, который приведет к убыткам участника торговли. Но и формирование спреда происходит на основании спроса и предложения, однако, на отдельном, более узком уровне рынка.

После того, как торги окончены, открывается аукцион. На нем крупные трейдеры и брокерские компании создают стакан операций swap, стремясь к максимально выгодному проведению переноса. Отвечает за перенос сделки полностью брокерская компания. Отклонение в свопе составляет по меньшей мере размер основной ставки, которая делится на 365 дней, однако, на момент спреда по переносу ставка может быть более высокой.

Хороший брокер дает возможность крупному трейдеру осуществления сделки с контрактами ETS Swaps, которые являются теми же сделками, совершающими перенос.

Это свидетельствует о том, что трейдер имеет право самостоятельного выбора отклонения между контрактами, которые переносятся. Однако частные инвесторы, у которых капитал небольшой, не могут воспользоваться этой возможностью, так как торговля свопом USD TOD TOM предусматривает лот, равный 100 тысяч долларов. Следовательно, для проведения сделки и переноса 100 лотов свопа USD TOD нужна покупка одного лота USD TOD TOM.

Между Федеральной резервной системой США и Центральный Банком Европы существует особая система – своп-линия. Она предназначена для транш-конвертации между долларом и евро. Обмен происходит по предварительно установленному курсу. Это дает возможность регулятору ЦБ Европы выпускать евродоллары, предоставляя банкам Европы кредиты в валюте США.

Торговлю с помощью своп сделок можно отнести к внебиржевым методам торговли. Это связано с тем, что отсутствуют особые правила биржевой площадки и сам процесс зависит от пожеланий контрагентов и их возможностей.

Учитывая это, есть много возможностей продажи контрактов, существует множество условий, цен, числа лиц, участвующих в сконструированном свопе. Общая схема, как таковая, отсутствует. Вместо этого на торговой площадке формируется заявка: компания-эмитент демонстрирует готовность приобрести своп у какой-либо другой компании-эмитента сроком на год на ее условиях.

Заявки оформляются в электронном виде, их обрабатывают программным путем биржевые роботы. От участника торговли требуется только одно: согласие или отказ. Когда срок истекает, происходит обратный шаг. Если смотреть поверхностно, то ошибочно может показаться что принцип работы заключается в согласии или отказе. Однако своп сделки предусматривают повышенное внимание, понимание рынка и наличие огромного массива информации.

Российский рынок сделок своп заменяет займы и кредиты для его участников. Существует и понятие РЕПО, заявки на который постоянно размещаются Банк России для повышения стабильности курса рубля.

Валютный своп как инструмент поддержания финансовой стабильности

Валютный своп как инструмент поддержания российских кредитных организаций долларовой ликвидностью был введен в действие в сентябре 2014 года, в результате чего кредитные организации получили возможность ежедневно привлекать доллары США в Банке России на срок 1 день в обмен на рубли. Такие сделки предлагаются Банком России с расчетами «сегодня / завтра» и «завтра / послезавтра».

Валютные свопы по предоставлению долларов США Банка России направлены на помощь долларовой ликвидностью банкам, когда доступ к ней затруднен по не зависящим от них причинам, а также на предотвращение резких изменений котировок на рынке валютных свопов в случае кратковременного увеличения спроса участников рынка на иностранную валюту.

Процентная ставка по долларам США по указанным валютным свопам соответствует рыночной ставке LIBOR по кредитам в долларах США на срок 1 день, увеличенной на 1,5 процентного пункта. При этом процентная ставка по рублям установлена на уровне ключевая ставка минус один процентный пункт.

Банк России каждый день устанавливает совокупные лимиты на максимальный объем операций «валютный своп» отдельно по инструменту с расчетами «сегодня/завтра» и по инструменту с расчетами «завтра/послезавтра».

Сделки валютного свопа по предоставлению долларов США заключаются на организованных торгах Московской Биржи в безадресном режиме. Заключение сделок осуществляется ежедневно с 10:00 до 18:00 мск.

Основные характеристики операций

Банк России устанавливает следующие условия заключения сделок валютного свопа: дату заключения сделок, даты обмена по первой и второй частям, базовый курс, процентную ставку по рублям, процентную ставку по денежным средствам в иностранной валюте, а также в соответствии с общей рыночной практикой объявляет своп-разницу. В качестве базового курса используется центральный курс по соответствующей валютной паре, рассчитываемый НКО «Национальный Клиринговый Центр» (АО) на дату проведения торгов Публичного акционерного общества «Московская Биржа ММВБ-РТС» (далее — Московская Биржа). Процентные ставки устанавливаются решением Совета директоров Банка России. Величина своп-разницы рассчитывается следующим образом.

где

- СР

— величина своп-разницы, выраженная в рублях, округленная до 4 десятичных знаков; - БКCUR

— базовый курс, в качестве которого используется центральный курс по соответствующей валютной паре, рассчитываемый НКО «Национальный Клиринговый Центр» (АО) на дату проведения торгов Московской Биржи; - ПСRUB

— процентная ставка по рублям, установленная Советом директоров Банка России, в процентах годовых; - ПСCUR

— процентная ставка по денежным средствам в иностранной валюте, установленная Советом директором Банка России, в процентах годовых; - Д

— число календарных дней со дня расчетов по первой части валютного свопа (исключая день расчетов по первой части сделки) по день расчетов по второй части валютного свопа (включая день расчетов по второй части сделки); - ДГRUB

— число календарных дней в календарном году (365 или 366). В случае, если части валютного свопа приходятся на календарные годы с различным количеством дней, то отношение

Д / ДГRUB

вычисляется исходя из фактического количества дней, приходящихся на каждый год.

Торговля без свопов

Есть ли смысл осуществлять торговлю без свопов? Имеется несколько способов сделать это:

- трейдинг “внутри дня”: если вы открываете сделку и закрываете ее за сутки — своп не взимается. При среднесрочной торговле коэффициент не большой и прибыль ваша из-за него не пострадает;

- открытие бессвопового счета: большинство продвинутых брокеров обладают данной возможностью. Такой счет можно открыть лишь при позиционном трейдинге, когда хочется удержать сделку на несколько месяцев.

Прежде чем принять решение об открытии такого счета, необходимо хорошенько подумать: сможете ли вы удерживать позиции в течение долгого времени.

Не забывайте делиться материалами с друзьями в социальных сетях. Желаю больше прибыли на торговых площадках!

Рекомендации для торговли на долгосроке

Тем, кто работает с удержанием позиции от месяца и более, рекомендую торговать на исламских счетах. Исключение – кэрри-трейдеры и те, кто планирует торговать по парам с нулевым или небольшим положительным свопом.

Если работаете на мажорах и сделки удерживаете максимум несколько дней, то свопом можно пренебречь. Обычно при таком сроке жизни сделки цели превышают 100-150 пунктов, потеря 4-5 пипсов за счет ролловера – ничтожная по сравнению с профитом величина.

Если ваша торговля – нечто среднее, на счете есть как сделки со сроком удержания в пару недель, так и более быстрые сделки, присмотритесь к предложениям с улучшенными свопами. Например, у Amarkets для Platinum счетов отрицательные ролловеры уменьшены на 30%, а положительные — на треть увеличены.

Экзотические свопы

Не так давно на рынке появились комбинированные свопы Equity Default Swaps, сокращенно EDS. Они являются производными торговыми инструментами. Из-за того, что они не являются стандартными, они называются экзотические и представляют собой особый актив, способствующий перенесению рисков от одного участника торговли к другому. Эти риски, как правило, сопряжены с equity event, что означает вступление в действие каких-либо событий. Прежде всего подразумевается снижение стоимости ценных бумаг за конкретный ценовой уровень. Следовательно, экзотический своп служит защитой трейдера при снижении стоимости актива либо контракта на 20 процентов от их цены на момент заключения контракта.

Своп EDS представляет собой контракт между двумя сторонами. В нем покупающая сторона платит продающей стороне незначительные проценты в течение срока действия свопа до момента наступления условного события. При этом продающая сторона постоянно и полностью платит стоимость контракта, после этого он является исполненным.

Свопы EDS подобны контрактам CDS, с одним отличием – в последнем продающая сторона платит денежные средства, если конкретная компания-эмитент обанкротится.

Экзотические свопы также аналогичны и бинарным опционам, поскольку один из участников рискует всем одновременно. Однако периодичность выплат является отличительной особенностью этого финансового инструмента, который дает возможность создания эффективных и нестандартных торговых стратегий на его основе