Для того, чтобы правильно совершать прогнозы относительно цены актива и анализировать ситуацию на рынке, необходимо уметь определять нисходящий и восходящий тренд на валютном графике.Научиться отличать их друг от друга, а также не путать с боковым движением, важно для каждого начинающего трейдера в начале его торговой деятельности на Форекс.

Для начала стоит разобраться, чем характеризуется каждая из тенденций.

Восходящая тенденция

Ее еще называют «бычьей» и для нее характерны растущие минимумы и максимумы цены. На графике восходящая линия тренда проводится снизу вверх по, как минимум, двум ценовым минимумам. Лучше всего она заметна на большом временном промежутке, то есть четырехчасовой график будет более информативным, нежели пятиминутный. Глобальную длительную тенденцию можно заметить лишь на большом таймфрейме. Такой тренд имеет мощные границы, и высокий угол его наклона показывает активность игроков, которые стимулируют изменение цены.

Важно научиться распознавать классические фигуры восходящего тренда, которые могут сигнализировать о его продолжении с периодами обычных коррекций (отклонений) или о развороте. В первом случае стоит открыть сделку на покупку, дождавшись завершения отката и продолжения тренда; во втором нужно на трендовой вершине открыть сделку на продажу, будучи готовым к началу нового движения.

Что такое фазы тренда

Их выделяют три и относятся они как к восходящему, так и нисходящему: накопление, стабилизация, распределение и вот что они обозначают.

Накопление — первая фаза. Здесь имеется в виду накопление позиции, когда трейдеры выставляют ордера, в том числе отложенные и определяют с тем, собираются они покупать или продавать. То есть каждый как бы выбирает себе сторону в противостоянии покупателей и продавцов. Одни трейдеры считают, что сейчас лучше покупать, другие — решают продавать. Это вызывает временный паритет сил и рынок находится во флэте, основной тенденции пока нет.

Когда, в конце концов, силы одной из сторон перевешивают, начинается тренд. Если сильнее оказались покупатели, он будет восходящим, если продавцы — нисходящим. Так начинается вторая фаза. Наибольшую прибыль могут получить именно те, кто правильно спрогнозировал на фазе накопления, куда все-таки двинется рынок — вверх или вниз и вошел в рынок рано. Но риск здесь заключается в том, что можно и ошибиться, тогда вы получите убыток.

Стабилизация — вторая фаза, означает, что рынок определился с направлением и тренд стабилизировался, сформировался. Силы одной из сторон победили и все трейдеры активно следуют сформировавшейся тенденции. Лучший и самый безопасный способ торговли — входить в рынок в начале фазы стабилизации, чтобы и двигаться вместе с тенденцией и не рисковать, пытаясь угадать направление в фазе накопления. В тоже время, поздний вход в стабилизации — плохая идея, так как в любой момент рынок может перейти в третью фазу, которая называется распределение.

Распределение — время фиксации или распределения прибыли и завершения текущего тренда. Грамотные трейдеры получили свой профит и решают зафиксировать его — закрыть позиции. Это вызывает переход тенденции во флэт или служит началом противоположного тренда. Именно поэтому входить в рынок в конце фазы стабилизации или, тем более, распределения — плохая затея. Котировки начинает «колбасить» и эта колбаса не предсказуема.

Тут либо повезет и таки удастся что-то заработать (как правило крохи, вся прибыль была в тренде, а сейчас его нет), либо будут сплошные потери. Так что фаза распределения — время выходить из рынка для тех, кто удачно сработал в тренде, восходящем или нисходящем, а никак не время открывать новые позиции.

Из всего выше сказанного вы, я уверен, уже смогли сделать правильный вывод: наиболее безопасное время для открытия позиции — начало фазы стабилизации, неудачное — фазы распределения. Рискованное, но потенциально самое выгодное время — ранний вход на фазе накопления.

Боковое движение

Флэт превалирует на рынке и занимает 80% всего времени. В этот период отмечается небольшой ценовой коридор, который ограничивается 2-мя горизонтальными линиями. Зачастую такая ситуация предшествует значительному ценовому импульсу – трендовому движению. Во время флэта цена как будто собирает весь свой потенциал, и по его окончанию стремительно рвется вверх либо вниз. Для каждого трейдера особенно важно научиться открывать позиции тогда, когда начинается тренд после длительного флэта.

Стоит сказать, что умение определять зарождение трендового движения – будь то тренд восходящий, нисходящий – имеет важное значение для торговых результатов трейдера. Оптимальное открытие позиции и повышение шансов на прибыль предполагает правильное определение тренда в самом его начале. Именно поэтому новичку на Forex стоит разобраться в особенностях каждого трендового движения.

Для всех трейдеров напоминаем, что обновился каталог инвестиционных компаний, в которые можно вкладываться без самостоятельного трейдинга.

Тренд — ваш друг

Возможно вы уже слышали такое выражение. Здесь имеется в виду любое его направление, как восходящее, так и нисходящее. Почему так говорят? Давайте разберемся.

На самом деле, здесь все довольно просто. В тренде гораздо легче заработать, так как рынок предсказуем, он четко показывает вам свои намерения двигаться в ту или иную сторону. Все, что вам остается — это следовать за ним! На этом принципе основаны все стратегии следования за трендом, такие, например, как стратегия Трех Экранов Элдера или ее более современная версия — стратегия ФБР.

Так что вывод простой: тренд — твой друг. Держись его направления и получай прибыль. Если он направлен вниз — продавай, если вверх — покупай.

Ложные пробои на трендах

Тренды могут прерываться ложными пробоями, а потом восстанавливаться, и идти дальше, как ни в чем не бывало.

Ложный пробой тренда

На ложные пробои надо обращать особое внимание, т.к. это отличные точки для совершения сделки. Со всеми стратегиями торговли по ложным пробоям, можно ознакомиться в статье: Ложный пробой. Как определить пробой уровня.

Определяем слабость в трендовом движении

Нам известно, что любой тренд состоит из самого трендового движения и периода откатов.

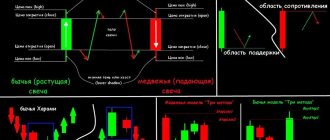

Трендовое движение — это сильная фаза рынка, когда цена движется в одном направлении и состоит преимущественно из бычьих свеч. Бычьи свечи больше медвежьих и закрываются вблизи максимумов. Когда бычьи свечи становятся меньше, это говорит о том, что силы покупателей ослабевают, или же появляется равное по силе давление продавцов.

Размер свечей не даст вам гарантию, что рынок развернется. Но это определенно сигнал, который говорит о слабости покупателей.

Откат — это противоположность трендового движения, когда цена движется против основной тенденции. В периоды откатов преобладают медвежьи свечи, которые относительно малы и обычно закрываются вблизи середины или минимума своего диапазона.

Когда медвежьи свечи становятся все больше, это говорит о том, что давление продавцов усиливается, поскольку покупатели не желают покупать по более высоким ценам.

Опять же, это не гарантирует, что рынок обязательно развернется. Но это верный признак того, что покупатели становятся слабее.

Треугольники Masterforex-V: как они образуются и какое пробитие треугольника самое сильное?

Любой треугольник — это пересечение Наклонного канала (НК) МФ и сильного горизонтального уровня сопротивления и поддержки. Когда рынок дает сильный сигнал?

Даю лишь ОДНУ комбинацию треугольника из МНОГИХ из закрытого форума Академии Masterforex-V.

Рис.20. Треугольники Masterforex-V: как они образуются и что означают

Ответ понятен? Чем выше волновой уровень импульса (тренда) тем сильнее будет эта волна, пробивающая нисходящий треугольник на медвежьем тренде.

Треугольники Masterforex-V: какой сигнал самый слабый при пробитии треугольника?

Самый слабый сигнал при пробитии треугольника — это волна младшего таймфрейма (ТФ) — м30 — н1. С точки зрения волнового анализа это может быть 5-я подволна текущего тренда, после которой следует мощный разворот вверх

Рис.21. Треугольники Masterforex-V: какой сигнал самый слабый при пробитии треугольника?

Таким образом «слабый сигнал» при пробитии треугольника превращается в сильный сигнал в противоположную сторону. Это абсолютное противоположная позиция Masterforex-V тому о чем писали Александр Элдер, Эрик Найман, Д. Мэрфи о пробитии нисходящего и восходящего треугольников.

Торговля по тренду – строго рекомендовано

В многих торговля следом за тенденцией ассоциируется с позиционным трейдингом. На самом деле, любой трейдер, будь-то внутридневной, свинг или позиционный, ищет на графике тренд. Дайте сами себе ответ на вопрос: почему?

Основываясь на уже полученной нами информации о фазах рынка и волновой теории Эллиота, можно авторитетно утверждать, что тенденция – это золотая жила, источник прибыли. Тренд действительно наш друг. Следовательно, умение распознавать на графике тенденцию и её изменения (узнайте, как определить разворот тренда в 80% случаев) является первостепенной задачей.

Забегая немножко наперед, скажу, что для определения направленности рынка, мы будем использовать скользящее среднее, что очень упростит нашу торговлю. А сейчас немножко теории.

Резюме

- Нисходящие тренды характеризуются более низкими пиками и минимумами и предполагают фундаментальные изменения в убеждениях инвесторов.

- Изменение тренда вызвано изменением предложения акций, которые инвесторы хотят продать, по сравнению со спросом на акции со стороны инвесторов, которые хотят купить.

- Медвежьи тренды совпадают с изменениями факторов, которые окружают безопасность, будь то макроэкономические или связанные с бизнес-моделью компании.

А на этом сегодня все про нисходящий (медвежий) тренд. Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

- 3

Поделились

ОПРЕДЕЛЕНИЕ ТЕНДЕНЦИИС ПОМОЩЬЮ МАКСИМУМОВ И МИНИМУМОВ

Одним из стандартных определений повышательной тенденции является следующее: последовательность более высоких максимумов и более высоких минимумов. Например, на рис. 3.1 в период с марта по сентябрь каждый относительный максимум (relative high — RH) выше предыдущего максимума и каждый относительный минимум (relative low — RL) выше предыдущего минимума. По существу, повышательная тенденция может рассматриваться как ненарушенная до тех пор, пока не пробит предыдущий относительный минимум. Нарушение этого условия служит предупреждением о том, что тенденция, возможно, закончилась. Например, на рис. 3.1 октябрьский пробой сентябрьского относительного минимума оказывается предвестником последующего падения цен. Следует, однако, подчеркнуть, что прерывание череды более высоких максимумов и более высоких минимумов (или более низких максимумов и более низких минимумов) нужно рассматривать всего лишь как один из возможных признаков, а не бесспорный индикатор разворота долговременной тенденции. На рис. 3.2 представлен еще один пример повышательной тенденции, определяемой как последовательно возрастающие максимумы и минимумы. Аналогичным образом, понижательная тенденция может быть определена как последовательность более низких минимумов и более низких максимумов (рис. 3.3). Понижательная тенденция может рассматриваться как ненарушенная до тех пор, пока не пробит предыдущий относительный максимум. Повышательные и понижательные тенденции (или тренды, что то же самое) часто на графиках выделяют прямыми линиями (линиями тренда).

Рисунок 3.1.

ПОВЫШАТЕЛЬНАЯ ТЕНДЕНЦИЯ КАК ПОСЛЕДОВАТЕЛЬНОСТЬ БОЛЕЕ ВЫСОКИХ МАКСИМУМОВ И БОЛЕЕ ВЫСОКИХ МИНИМУМОВ: ЕВРОДОЛЛАР, ДЕКАБРЬ 1992

D91 J92 Fob Mar Apr May Jun Jul Aug Sep Oct Nov Dec Примечание: RH — относительный максимум; RL — относительный минимум.

Рисунок 3.2. ПОВЫШАТЕЛЬНАЯ ТЕНДЕНЦИЯ КАК ПОСЛЕДОВАТЕЛЬНОСТЬ БОЛЕЕ ВЫСОКИХ МАКСИМУМОВ И БОЛЕЕ ВЫСОКИХ МИНИМУМОВ: КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ДЕКАБРЬ 1992.

D91 193 Feb Mar Apr May Jun Jul Aug Sep Oct Nov Dec Примечание: RH — относительный максимум; RL — относительный минимум.

Рисунок 3.3.

ПОНИЖАТЕЛЬНАЯ ТЕНДЕНЦИЯ КАК ПОСЛЕДОВАТЕЛЬНОСТЬ БОЛЕЕ НИЗКИХ МАКСИМУМОВ И БОЛЕЕ НИЗКИХ МИНИМУМОВ: КОФЕ, ДЕКАБРЬСКИЙ КОНТРАКТ, 1992

О91 Nov Dec J92 Feb Mar Apr May Jun Jul Aug Sep Oct Nov Dec Примечание: RH — относительный максимум; RL — относительный минимум.

Рисунок 3.4. ЛИНИЯ ПОВЫШАТЕЛЬНОГО ТРЕНДА: СЕРЕБРО, ИЮЛЬ 1993

Рисунок 3.5. ЛИНИЯ ПОВЫШАТЕЛЬНОГО ТРЕНДА: ЕВРОДОЛЛАР, ИЮНЬ 1991

Jul-90 Aug Sep Oct Nov Dec

Рисунок 3.6. ЛИНИЯ ПОНИЖАТЕЛЬНОГО ТРЕНДА: НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА ИНДЕКС ФРАНЦУЗСКИХ ОБЛИГАЦИЙ НА БИРЖЕ MATIF*

* MATIF (Marche a Terme International de France) — Французская между- народная товарная и фьючерсная биржа. — Прим. ред.

Рисунок 3.7. ЛИНИЯ ПОНИЖАТЕЛЬНОГО ТРЕНДА: БЛИЖАЙШИЕ ФЬЮЧЕРСНЫЕ КОНТРАКТЫ НА КАКАО

Рисунок 3.8. ЛИНИЯ ПОНИЖАТЕЛЬНОГО ТРЕНДА: НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА КАКАО

Рисунок 3.9. ПОВЫШАТЕЛЬНЫЙ ТРЕНДОВЫЙ КОРИДОР: ЕВРОДОЛЛАР, ИЮНЬ 1991

Рисунок 3.10. ПОНИЖАТЕЛЬНЫЙ ТРЕНДОВЫЙ КОРИДОР: КАКАО, СЕНТЯБРЬ 1992

Линия повышательного тренда соединяет последовательность минимумов (рис. 3.4 и 3.5); линия понижательного тренда соединяет последовательность максимумов (рис. 3.6). Линии тренда могут иногда продолжаться многие годы. Например, на рис. 3.7 (график ближайшего контракта) и 3.8 (непрерывные фьючерсы) показаны длившиеся почти десятилетие понижательные тренды цен на какао. Нередко реакция против ценовой тенденции начинается вблизи линии, параллельной линии тренда. Параллельные линии, офаничиваюшие ценовой тренд, называются трендовыми коридорами (trend channels). На рис. 3.9 и 3.10 показаны долговременные повышательные и понижательные трендовые коридоры. К трендовым линиям и коридорам обычно применимы следующие правила:

- Понижения цен, приближающиеся к линии повышательного тренда, и подъемы цен, приближающиеся к линии понижатель ного тренда, часто являются хорошей возможностью для откры тия позиций в направлении основной тенденции.

- Пробой линии повышательного тренда (особенно если он под твержден ценой закрытия дня) является сигналом к продаже; пробой линии понижательного тренда — сигналом к покупке. Для подтверждения пробоя обычно устанавливается минималь ный процент изменения цены или минимальное число дневных закрытий за трендовой линией.

- Нижняя линия понижательного и верхняя линия повышатель ного трендового коридора представляют собой потенциальные зоны фиксации прибыли для краткосрочных трейдеров.

Линии тренда и коридоры являются полезными, однако их значение часто преувеличивают. Легко переоценить надежность трендовых линий, когда они наносятся на фафики задним числом. При этом нередко упускают из виду, что по мере развития «бычьего» или «медвежьего» рынка линии тренда зачастую нуждаются в корректировке. Таким образом, хотя пробой линии тренда будет иногда служить сигналом раннего предупреждения о развороте тенденции, однако с равным успехом подобное развитие событий может привести всего лишь к простой коррекции линии тренда. Например, рис. 3.11 содержит продолжение фафика на рис. 3.4 еше на два месяца. Нижняя линия на рис. 3.11 представляет линию тренда, которую можно было бы провести, опираясь на все имеющиеся данные. Верхняя линия является продолжением трендовой линии на рис. 3.4, построенной по ценовым данным, имевшемся до июня. Июньский пробой этой линии не привел к развороту тенденции, а просто сделал необходимой корректировку трендовой линии. Стоит заметить, что модель более высоких минимумов и

Рисунок 3.11. КОРРЕКТИРОВКА ЛИНИИ ПОВЫШАТЕЛЬНОГО ТРЕНДА: СЕРЕБРО, ИЮЛЬ 1999

Рисунок 3.12. КОРРЕКТИРОВКА ЛИНИИ ПОВЫШАТЕЛЬНОГО ТРЕНДА: ЕВРОДОЛЛАР, ИЮНЬ 1991

| J90 Aug Sep Ocr Nov Dec J91 Feb Mar Apr May Jun |

Рисунок 3.13. КОРРЕКТИРОВКА ЛИНИИ ПОНИЖАТЕЛЬНОГО ТРЕНДА: НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА ИНДЕКС ФРАНЦУЗСКИХ ОБЛИГАЦИЙ НА БИРЖЕ MAT1F

более высоких максимумов осталась ненарушенной даже после июньского пробоя линии тренда. Аналогичным образом, рис. 3.12 идентичен рис. 3.5 с той лишь разницей, что изображаемый период продолжен на пять месяцев. Нижняя линия на рис. 3.12 представляет линию повышательного тренда, которую можно было бы нанести, опираясь на новые данные. Верхняя линия воспроизводит трендовую линию рис. 3.5, построенную на информации, имевшейся до января. Январский пробой этой линии не привел к развороту тенденции, а просто сделал необходимой корректировку трендовой линии. На рис. 3.13 представлен аналогичный пример для понижательной линии тренда. Этот рисунок идентичен рис. 3.6 за исключением того, что изображаемый период продолжен на два месяца. Верхняя линия на рис. 3.13 представляет понижательную линию тренда, которую можно было бы нанести, опираясь на новые данные. Нижняя линия воспроизводит трендовую линию рис. 3.6, построенную на информации, имевшейся до мая. Майский пробой этой линии не привел к развороту тенденции, а просто сделал необходимой корректировку трендовой линии.

Рисунок 3.14. ДВОЙНАЯ КОРРЕКТИРОВКА ЛИНИИ ПОНИЖАТЕЛЬНОГО ТРЕНДА: НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ НА ИНДЕКС ФРАНЦУЗСКИХ ОБЛИГАЦИЙ НА БИРЖЕ MATIF

Аналогичным образом, рис. 3.14 идентичен рис. 3.6 и 3.13 с той лишь разницей, что изображаемый период продолжен еще на четыре месяца (относительно рис. 3.13). Нижние линии перенесены с рис. 3.6 и 3.13 и представляют собой линии тренда по состоянию до мая и июля соответственно. Пробой этих линий не привел к развороту тенденции, а просто сделал необходимой корректировку трендовой линии. Этот пример показывает, что линию тренда иногда приходится корректировать несколько раз.

Приведенные примеры свидетельствуют о том, что пробой трендовой линии является, скорее, правилом, чем исключением. Неоспоримым фактом является то обстоятельство, что линии тренда должны быть пробиты, иногда неоднократно, в ходе их эволюции, что равнозначно словам о том, что линии тренда часто корректируются по мере их продления. Важные выводы из этого наблюдения заключаются в следующем: линии тренда намного лучше работают задним числом, чем в режиме реального времени, и пробои трендовых линий нередко оказываются ложными сигналами.

Постановка целей

Последовательность ДеМарка

Противоположное мнение

Ложные сигналы

Перемена мнения о рынке

Таймфреймы для восходящего и нисходящего трендов

Есть тенденции краткосрочные и долгосрочные, это понятие также относится к обоим тенденциям — как восходящей, так и нисходящей. На разных таймфреймах и при разных настройках периода скользящей средней тренд будет определяться по-разному. Так, на старших ТФ, от часового и выше, мы будем наблюдать долгосрочный тренд. На более низких — краткосрочный. Это совершенно нормально, когда внутри дня, на малых таймфреймах ниже часового у нас будет, например, нисходящий тренд, а на старших, пусть это будут дневные графики, тренд будет восходящим.

То же самое и со скользящими средними. Чем больше вы поставите период, тем более долгосрочный тренд будет отображать индикатор. Чтобы понять, какая именно тенденция вас должна интересовать в плане торговли — кратко или долгосрочная, вы должны определиться с тем, сколько хотите держать позицию открытой.

Если вы торгуете внутри дня и время жизни сделки не превышает суток, то вас должен интересовать краткосрочный тренд, соответственно, смотрите на малые ТФ, например на тот, на котором торгуете. Если же вы держите позицию по несколько дней — долгосрочный, искать его вы будете уже на высоких таймфреймах.

Преимущества и недостатки трендовой торговли

Понятие тренда является одним из ключевых в техническом анализе на Форекс и фондовом рынке, где графическим способом отражается поведение цены и на его основе строятся прогнозы. Первое, чему учится трейдер, — это искать и следовать за трендом, т.к. это и есть его основной доход в будущем.

Торговля по тренду является самым распространенным видом торговли на финансовых рынках и Форекс. Известная в кругу трейдеров пословица гласит trend is your friend, что значит — тренд твой друг. Торговля в направлении текущей тенденции позволяет трейдеру четко определить точки входа и выхода из рынка, извлечь максимум прибыли из ценового движения и минимизировать торговые риски.

Недостаток трендовой торговли — индивидуальное восприятие каждого трейдера. Например, линии одного и того же тренда, нанесенные двумя трейдерами могут различаться. Как результат, один трейдер будет наблюдать пробой трендовой линии, второй трейдер — только касание.

Надежность тренда зависит от величины таймфрейма — чем старше таймфрейм, тем он надежнее, но, соответственно, на его формирование уходит значительно больше времени.

Популярность торговли по тренду стала причиной появления огромного количества трендовых торговых стратегий и индикаторов тренда.

Как определить, восходящий сейчас тренд или нисходящий и как он отображается

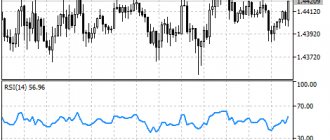

Помимо самого простого способа — визуального, есть более четкие варианты, которые отображают и момент смены тренда. Вообще, таких способов есть множество, для этого есть различные индикаторы и все они используют свой подход. Мы рассмотрим пару наиболее популярных способов. Первый из них — трендовая линия.

Подробности о том, как ее правильно строить читайте здесь, это стоит отдельной статьи, а сейчас приведем краткий пример.