Приветствую вас, Уважаемые подписчики и гости сайта Tevola.ru!!!

Крупные игроки, безусловно знают про наши слабости, на этом и зарабатывают. А вы думаете у них нет ошибок?, есть конечно, но только они работают в командах и контролируют друг друга, а нам приходится бороться с нашими слабостями в одиночестве.

Но абсолютно точно можно сказать, мы сможем переделать себя, не совершать типичных ошибок и перейти на новый трейдерский уровень, главное знать с чем бороться, а вот об этом здесь и будет написано.

На эту тему, есть очень много статей в интернете, и они как под копирку написаны об одном и том же. Почитав статьи с других сайтов, сопоставив ошибки описанные в моем журнале, в голову пришла мысль: «Какого хрена в самом начале моего пути, я искал не ошибки трейдеров, а пытался найти стратегию и зарабатывать деньги?»

Это жадность и глупость, ребята. Так что, передаю свой опыт вам: «Начинайте осваивать путь трейдера не со своих шишек, вам и так их хватит, а поучитесь на ошибках начинающих и опытных трейдеров».

Отсутствие базовых знаний

Большинство начинающих трейдеров рвётся быстрее начать свой путь на бирже. Но торговать без базовых основ технического и фундаментального анализа очень рискованно. В этом случае трейдинг превращается в азартную игру, где трейдеру может везти какое-то время, но потом когда-то оно закончится.

Если не любите читать, то можно посмотреть видео обучения по youtube. Они бесплатны. Конечно, желательно прочитать литературу. Вы увидите, что существует множество подходов, которые порой противоречат друг другу. Кто-то советует покупать только по тренду, кто-то торгует только контртрендовые движения. Зарабатывать можно на разных стратегиях.

Например, заработать на росте акций получается не только потому, что просто котировка поднялась, а потому компания представляет из себя рабочий бизнес. Многие забывают об этом. Поэтому шортить акции можно лишь краткосрочно и чётко понимая свои дальнейшие действия.

- Фигуры технического анализа Форекс;

- Свечные модели и паттерны на примерах;

- Торговые стратегии для биржи;

- Технический или фундаментальный анализ;

- Акции и облигации для начинающих;

- Акции роста vs Акции стоимости;

Недостаток опыта

Это не столько ошибка, сколько факт, с которым новички никак не хотят мириться. Конечно, у того, кто провел перед торговой платформой длинные часы, недели и месяцы куда больше шансов разобраться с текущей ситуацией на графике, нежели у того, кто только что открыл терминал.

Ваша задача – принять этот факт и не строить из себя умника. Да, именно так и происходит: трейдеры не хотят учиться, слушать аналитиков и тем более – читать книги и смотреть экономические новости. Им, как они сами полагают, вполне достаточно пары видео из интернета и советов в соцсетях от бывалых. Однако это далеко не так: даже если вы разбираетесь в теории, прочитали много книг и посмотрели десятки вебинаров, это далеко не гарантия, что на реальным валютном или фондовом рынке у вас хватит духа отбросить эмоции и найти на графике все те паттерны, которые вы знаете. Да еще и учесть фундаментальные факторы, получить верные сигналы от индикаторов, а перед этим – грамотно их настроить, каким-то образом исключив чисто технические ошибки в биржевой торговле.

Впадают в ступор даже подготовленные трейдеры, что уж говорить о тех, кто даже и не готовился ко встрече с рынком!

Так что играть в героев не стоит. Вообще играть с рынком – идея не из лучших. Вы можете это проверить на своем собственном депозите, или же поверить нам на слово. Второе, безусловно, дешевле, но первое – гораздо убедительнее. Выбор за вами.

Быстрая фиксация прибыли

Начинающее трейдеры любят фиксировать прибыль. Им кажется, что это лёгкие деньги. Как их можно не зафиксировать? Вдруг котировка развернётся?

Как показывает история, лучше удерживать прибыльные позиции какое-то продолжительное время, пока есть тенденция к росту. Трейдеры порой хорошо войдя в сделку, быстро избавляются от неё. После чего котировки лишь ускоряют рост, поскольку это был лишь первый импульс начала тренда.

Ранняя фиксация прибыли склонна нам чисто психологически. Мы хотим с гарантией получить доход, пуская и небольшой. С потерями же ситуация другая. Мы их категорически не терпим и готовы удерживать убыточные позиции долгое время, лишь бы не потерять.

- Психология трейдинга в торговле;

- Как понять, что стоит продавать активы;

4. Торговля без стратегии, действия вопреки развитию ситуации

Не следует даже пытаться торговать без тщательно подготовленной и опробованной стратегии. На реальный рынок нужно выходить только после окончательного принятия предварительно обкатанной на демо-версии торговой стратегии. На каждый день должен быть составлен подробный торговый план с четким указанием всех обстоятельств открытия сделки (валютной пары, направления движения цены, уровней stop-loss и take-profit и т. д.). Если не возникли форс-мажорные обстоятельства, придерживаться плана нужно неукоснительно. Можно использовать отложенные ордера, указывая время их действия.

Усреднение убыточных позиций

Эта ошибка губительнее всего не на рынке акций, а на валютах, криптовалютах, товарах. Усреднение убыточных позиций лишь усугубляет позицию трейдера. Гораздо проще перезайти на рынке в растущий актив, чем стать долгосрочным инвестором спекулятивного инструмента.

На рынках могут происходят экстремальные ситуации. Например, в апреле 2022 года поставочной фьючерс на май нефти марки WTI падал до -$40. Все, кто держал эту позицию получили огромные убытки, поскольку Московская биржа принудительно закрыла все контракты по цене -$37. Конечно, это исключение, но такой ситуации достаточно, чтобы потерять весь депозит.

Если мы говорим про стратегию усреднения по портфелю акций, то если вы на 100% уверены в их надёжности, устойчивости, то можно их удерживать. Все другие финансовые инструменты лучше закрыть по стоп-лоссу.

Кстати, существует очень прибыльная стратегия усредняя позиции по мере роста актива. Такая стратегия называется пирамидинг. Если удастся поймать хороший тренд хотя бы на 5-20% роста, то можно заработать огромную прибыль за счёт использования кредитных плеч и последовательного входа на просадках по этому движению.

Не следование торговому плану

Если вы хотите быть последовательно прибыльным, вам необходимо придерживаться последовательного комплекса действий. Именно поэтому вам нужен торговый план.

Торговый план имеет решающее значение для вашего успеха, поскольку он дает вам четкие правила о том, как вести себя на рынке. Точки входа и выхода, размер позиции, уровень риска — ваш торговый план должен учитывать все это.

Однако могут случаться ситуации, когда вы будете отклоняться от своего торгового плана и открывать сделки, поддаваясь текущей ситуации на рынке или своему настроению.

К примеру, я сторонник трендовой торговли и мне нравится входить в рынок только в период трендовых движений.

Однако если рынок находится в консолидации, и я вижу, что цена находится возле уровня сопротивления, а стохастик указывает на перепроданность, я могу поддаться соблазну и открыть сделку.

Чем опасен такой подход:

- Ваша торговля становится беспорядочной, вы отвлекаетесь от поиска только прибыльных сетапов по вашей стратегии.

- Это может привести к избыточной торговле, заставляя вас быть эмоциональным и перестать объективно анализировать рынок.

Поэтому никогда не стоит находить какие-либо оправдания для входа в рынок вопреки торговому плану. Это принесет вам больше вреда, чем пользы. Сосредоточьтесь только на одном подходе и не отвлекайтесь ни на что другое.

Торговля одной акцией и желание отыграться по ней

Если трейдер потерял деньги на какой-то акции, то не стоит заострять на ней всё своё внимание. Многие пытаются перезайти только в неё, но это грубая ошибка. Зачем торговать только одной акций, если по нет значимых сигналов? Такое возможно лишь в случае злости конкретно на одну акцию.

В трейдинге эмоции губительны. Пока вы будете следить только за одной акцией, можете пропустить другие хорошие возможности. Поэтому не должно быть любимых акций и жажда мести.

Успешный трейдер зарабатывает там, где видит возможности и никогда специально не возвращается к финансовому активу, чтобы отыграть потери, повысить своё «эго», что он смог. Нет смысла доказывать что-то рынку.

Игнорирование изменений спреда и влияния спреда на прибыль

Когда вы планируете открыть позицию, необходимо помнить, что по той цене, которую вы видите на платформе, сделка не откроется. Есть комиссия, обусловленная рынком и брокером: это разница между ценой бид (Bid) и аск (Ask). Таким образом, ваша позиция откроется немного «хуже» рынка: ниже или выше текущей цены – как раз на размер спреда.

Представим ситуацию: вы собираетесь торговать на новостях, а ваш брокер на это время обычно расширяет спред. Вместо того, чтобы быстро войти на рынок и поймать скачок цены, вы засядете в убытке, из которого еще предстоит выбраться. Вот почему каждый раз перед открытием позиции необходимо обращать внимание на то, какой сейчас размер спреда по выбранному активу.

Расчитать все остальные параметры по сделке вы сможете при помощи торговых онлайн-калькуляторов.

Впадение в тильт

Тильт — это состояние, при котором трейдер совершает необдуманные торговые решения после череды потерь. Его действия во многом основываются на эмоциях.

Совет здесь самый простой: если не идёт трейдинг, то лучше сделать паузу. Это сложно, ведь кажется, что после 5 подряд потерь следующая сделка обязательно будет прибыльной. Но как показывает практика, лучше всего закрыть торговый терминал и не торговать хотя бы в этот день.

Серия проигрышей в трейдинге будет случаться периодически и регулярно. Невозможно всегда только зарабатывать и полностью угадывать движения на бирже.

Жадность (мысли о «большом куше», а не о вменяемом управлении деньгами)

Если вы хотите много денег, это отличное желание! Вот только рынок не так предсказуем, как вам кажется, и именно в этом кроется основная проблема. Нет ничего плохого в том, чтобы хотеть прибыли и заработков. Однако надо понимать, что ни их размер, ни сам факт их наличия не гарантируется ничем и никем. Вы можете рассчитывать только на то, что судьба ваших денег – в ваших руках. То, как именно вы ими распорядитесь, во что вложите и какие сделки откроете, зависит только от вас. Это приятная власть: почувствуйте себя разумным менеджером, а не игроком. Ведь это совершенно разные статусы, согласны?

Конечно, мы перечислили не все ошибки трейдера в биржевой торговле, но если вы проработаете хотя бы эти несколько пунктов, ваш личный мир трейдинга определенно станет лучше!

Оценка: 3.4

Отсутствие стоп-лоссов

Большинство начинающих трейдеров не ставят стоп-лоссы, это можно назвать практически закономерностью. С одной стороны это допустимо, поскольку мы покупаем акции, но с другой — смысл быть долгосрочным инвестором, когда мы можем в любом момент перезайти.

Если вспомнить про Уоррена Баффета, то его путь заключался исключительно в долгосрочных инвестициях и он смог стать самым богатым человеком в мире (сейчас он уже потеснён). Если бы у него была возможность быстро продавать и покупать доли в компании, то может быть он заработал бы больше.

У небольших трейдеров есть преимущество в том, что нет скованности в движениях, можно быстро продавать/покупать акции. Поэтому нет смысла держать убыточные позиции. Лучше перезайти.

- Как искать лучшие уровни для стоп-лосс;

Технические ошибки трейдера

Технические ошибки трейдера, одна из важных составляющих профитной торговли. Бороться с ними просто. Запишите свои ошибки в дневник и, прежде чем открыть или закрыть сделку, посмотрите не противоречат ли ваши действия, вашим же правилам.

Ошибка №1. Торговля на авось — путь к сливу.

В лучшем случае, новичок изучит какую нибудь стратегию. Именно какую нибудь, так как он ничего не понимает в рынке, кто продает, кто покупает, что вообще происходит, почему вчера движение было на 100 пп, а сегодня и 20 не прошли, но есть стратегия, выложенная в интернете, и пусть все вокруг говорят: «Рабочие стратегии врятли распространяют бесплатно», но он то гений, он нашел именно то, что принесет деньги.

В худшем случае, трейдер-новичок, будет полагаться на свое внутреннее «предчувствие» (которого нет и, за не имением опыта, и быть не может).

Новичок захочет сразу же войти в рынок, потому что ему кажется здесь самая хорошая цена для открытия сделки, да и тем более стоп стоит, чего бояться. Но, УВЫ, ошибка, первый проигрыш, сделка закрывается именно по стопу и с этого места разворачивается в нужную сторону.

Что происходит в голове новичка? Он начинает обдумывать 4-ую основную ошибку трейдеров.

Ошибка №2. Новички не соблюдают манименеджмент.

Когда трейдер начинает нарушать манименеджмент?

Вариант 1. Трейдер стремиться покрыть стоп за предыдущую убыточную сделку, а это ни что иное как попытка отыграться, а значит вы сделали шаг назад и перейдите к пункту 4.

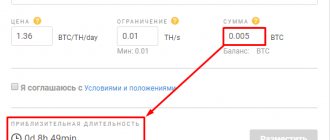

Вариант 2. Трейдер просто не знает про его существование. В этом случае придется изучить мнения разных специалистов и воспользоваться наиболее понравившейся системой по расчету лотности. Обычно это 3-5% от депозита.

Вариант 3. Начиная делать прибыльные сделки, трейдер начинает задумываться о лотности, а не увеличить ли ее (прочитайте статью про Кредитное плечо)? Этого делать нельзя. Увеличив лотность, увеличится шанс слить депозит.

Ошибка №3. Торговля против тренда.

Хочу отметить, этот пункт считается для начинающих трейдеров ошибкой, тк опыта мало и нет уверенности в своих действиях. Конечно и многие опытные трейдеры противники торговли против тренда, но по крайней мере мне не мешает держа позицию по тренду, войти в небольшой откат. Главное знать откуда и докуда.

Новичкам не советую торговать против тренда, ошибка может дорого стоить.

Ошибка №4. Торговля без стопов.

Самое дурацкое занятие, это торговля без StopLoss`а. Ошибаются и опытные трейдеры и новички — это нормально. Мы не можем контролировать рынок, единственно что мы можем сделать, это не дать рынку забрать сверх меры.

Прежде чем войти в сделку, вы должны думать не о прибыли, а о убытке. Приемлем стоп?, открываем сделку, нет!, значит ждем дальше. А уж если получили стоп, то и здесь беды нет, вы ведь не сильно расстраиваетесь покупая проездной на автобус или метро. Это траты, которые помогут вам заработать больше. Так же думать надо и про стопы.

Ошибка №5. Ловля ножей.

Не бегите за рынком. Самые частые разводы крупных игроков, как раз то на резких движения. Обычно это случается на серьезных новостях (нонфармы и тд.), когда цена прыгает в одну сторону, все вдогонку заходят с мыслями: «Вот это я сейчас поймаю движение!», рынок берет и разворачивается, а ваша позиция оказывается открытой по самом пику, но не в ту сторону что надо.

Отсюда правило, не торгуйте резких движений, а особенно новости. Наберитесь опыта и терпения, ждите своего входа. Как говорилось в одном мультфильме: «Спокойствие и умиротворение».

Ошибка №6. Усреднение.

Огромнейшая ошибка трейдера, после пойманного ножа, усредняться.

Забудьте это понятие и никогда о нем даже не думайте. Добавлять к сделке можно только если она уже в плюсе, в противном случае, вам грозит катастрофа. Один раз получится, второй раз выйдет не плохо, а на третий, сольете депозит.

Ошибка №7. Новички не ведут Дневник трейдера.

И в заключение, самая главная ошибка любого трейдера (начинающего или опытного), это отсутствие Дневника трейдера.

Новичок полностью в торговле. Он пытается постоянно действовать, где то теряет, где то зарабатывает, но спросите его: «На основании чего он зашел неделю назад?» и он вам не ответит. Еще со школы, каждого человека учили: «Делайте домашнее задание», кто понял это, тому легче, а кто не понял, будет постоянно топтаться на месте.

Проводить разбор совершенных сделок, это не мало важная часть работы и ее нужно выполнять обдумано. Чтобы это сделать, трейдеру необходим дневник (журнал) трейдера, в котором записано ВСЕ об открытой сделке.

Большие риски

Брокеры дают возможность брать большие кредитные плечи. Азартные трейдеры этим пользуются. Им может везти какое-то время и рынок будет прощать чрезмерные риски. Но когда-нибудь прилетит «черный лебедь» и депозит будет полностью уничтожен.

Поэтому одно из важных правил, чтобы остаться в трейдинге надолго: разумный размер кредитного плеча или его отсутствие.

На Форексе кредитные плечи достигают 1 к 500. Это просто убийственно для капитала. Фондовые брокеры ограничиваются 1 к 50.

- Мани Менеджмент — что это такое;

- Маржинальная торговля;