Современная экономика – сложная структура, в которой отдельное место принадлежит инвестициям. Последние в свою очередь при самой простой классификации можно разделить на рисковые и относительно безрисковые. Рисковые вложения еще называются венчурными инвестициями, и здесь отдельную важную роль играют венчурные фонды.

В этой статье подробно разобрано, что такое венчурный фонд, как он работает, в чем его отличие от венчурной компании и какие фонды вошли в ТОП-10 по размеру инвестиций в 2022 году.

- Что такое венчурный фонд

- Венчурный фонд и венчурная компания — не одно и то же

- Виды венчурных фондов

- Как работает венчурный фонд

- Как создать венчурный фонд

- Как привлечь деньги венчурного фонда

- Лучшие венчурные фонды в 2021

Runa Capital

Основан российским предпринимателем Сергеем Белоусовым в 2010 году. Штаб квартира фонда располагается в Пало-Альто, Калифорния, США. Под управлением фонда находится 340 млн. долларов. Средняя доля участия в стартапах — от 20 до 40%, средний взнос – 3 млн. долларов.

Всего проинвестировано фондом 35 стартапов, наиболее успешные проекты фонда — бренд бытовой техники Rolsen, платформа облачных сервисов Parallels, а также интернет-сервисы Nginx, Jelastic, LinguaLeo.

Homepage

Европа против США, мир без границ

Европа в 2022 году стала лидером по привлечению финансирования, опередив США и Азию. Только за первое полугодие 2021-го она добавила 72 новых «единорога» к 296 существующим, и этот рост продолжится, считают управляющие партнеры лондонского фонда Begin Capital Руслан Саркисян и Алексей Менн. По их мнению, европейский рынок становится более привлекательным для инвесторов: оценки техностартапов здесь пока не такие высокие как в Штатах.

Все больше хороших стартапов при этом появляется не только в Лондоне или в Берлине, но и, например, в Праге и других городах, рассказывает Тропко из Digital Horizon. «Фаундерам больше не нужно ехать в большой город, чтобы создать классный проект и привлечь инвестиции. Появляется все больше успешных remote-first компаний, чьи команды никогда не встречались лично», — поясняет он.

Яркий пример этому тренду — сервис для проведения удаленных мероприятий Hopin. Его фаундер Джонни Бофархат не может выходить из дома из-за редкого вида аллергии, при этом оценка стартапа выросла с $43 млн в 2022 году до $7,75 млрд в 2022 году, приводит пример Тропко.

Материал по теме

Скорость распространения новых технологий по миру — несмотря на ограничения из-за пандемии, при этом увеличилась, считают в Begin Capital. И раньше сервис, который успешно запускался в США, мгновенно появлялся в Китае. Сегодня этот тренд еще более усилился: если в одной точке мира появляется интересная бизнес-модель, ее аналоги тут же возникают во всех других странах, говорят управляющие партнеры.

«В 2022 году мы сделали экзит из «Самоката» (одного из пионеров 15-минутной доставки) и думали повторить этот опыт в других странах. Но скорость распространения тренда, рост оценок и конкуренция оказались настолько быстрыми, что мы решили не идти в сектор, несмотря на несколько довольно привлекательных возможностей», — пояснили Саркисян и Менн.

ru-Net Ventures

Основан Леонидом Богуславским в 2000 году. Штаб-квартира компании находится в Москве. Средняя доля участия в стартапах – 30-40%.

Инвестиционной фокус фонда охватывает почти весь IT – сегмент мирового рынка. Компания вкладывает в стартапы на ранних стадиях развития, с высоким потенциалом и лидирующими позициями. Наиболее успешные проекты – DeliveryHero.ru, Made.com, Tradeshift. Фонд участвовал в финансировании Yandex и Ozon. Всего в портфеле компании 20 проектов.

https://rtp-global.com/

Что такое венчурный фонд и зачем он нужен

Венчурный фонд – это инвестиционная компания, которая занимается прямым финансированием деятельности организаций на разных стадиях развития бизнеса. С английского venture переводится как «рискованное мероприятие».

Успей воспользоваться удвоением налогового вычета до 31 декабря 2022 г.

Благодаря таким финансовым учреждениям компании могут привлекать средства на высокорисковые проекты, если другие виды финансирования для них ограничены или зачастую недоступны.

Структура таких инвестиционных фирм представляет собой консолидацию средств из списка участников фонда и распределение их между перспективными бизнес-проектами с помощью формирования специальных портфелей.

Mangrove

Люксембургская венчурная компания, созданная Дэвидом Варокьюэром, с капиталом около 750 млн. долларов, активно работает на российском рынке. Доля участия в стартапах составляет 20%—35%, фонд готов инвестировать в проекты от 1 млн. долларов.

Фонд инвестирует в различные инновационные проекты, всего в портфеле компании находится 70 стартапов. В России венчурная компания инвестировала в такие известные проекты как сервис по бронированию отелей Oktogo, интернет-магазины KupiVIP и HomeMe.ru и разработчика компьютерных игр Drimmi.

www.mangrove-vc.com

Развитие венчурных фондов в России

Рынок венчурного инвестирования в России развивался с большим участием государства. Более 25 % организаций из списка представителей прямых инвестиций, работающих на местном рынке, функционируют с участием государственного капитала.

В России исторически большая часть венчурного капитала приходит от иностранных участников. Такая зависимость порождает довольно рваный характер развития рынка прямых инвестиций в РФ: вводимые ограничения со стороны западных стран негативно влияют на местный рынок.

Некоторые крупнейшие зарубежные фонды уходят из России или уменьшают свою инвестиционную активность.

Однако есть и другая тенденция. Список местных венчурных компаний все больше пополняется структурами крупных российских корпораций. Активными участниками этого рынка стали госкорпорации ВТБ, КамАЗ, Сбербанк, РЖД, «Вертолеты России» и др. Среди списка частных компаний лидирует акционерный финансовый холдинг «Система».

Как обстоит ситуация сегодня

Если говорить об общем списке фондов, работающих на территории России, то цифры следующие:

- Функционируют 189 организаций, занимающихся прямыми инвестициями.

- В 2022 году были совершены вложения в 185 довольно крупных стартапов, прошли выходы с хорошей прибылью из 20 компаний, ранее получивших финансирование.

- Венчурный капитал в России на данный момент составляет почти 4,2 млрд долларов.

Russian ventures

Фонд создан в 2008 году Евгением Гордеевым. Инвестор применяет нетрадиционный подход в инвестициях: подбирают проекты, адаптируют их под отечественные реалии, находит команду и создают компанию, в которую уже вкладывает деньги. Кроме того, фонд развивает и другое направление: инвестирует в стартап на стадии прототипа и развития идеи, покупая долю в 15%-20% со взносом от 35 000 до 500 000 долларов. Фонд специализируется на высокотехнологических решениях в интернет сфере. Всего в портфеле фонда находится 25 стартапов, самые успешные проекты — баннерная сеть iBrand, сообщество крупных сайтов Ogorod, сервис интеграции с социальными сетями Pluso.

https://www.rusve.com/

Как привлечь инвестиции

Если вы предприниматель с инновационными идеями, вас может заинтересовать вопрос как же привлечь к своему делу внимание фондов венчурного финансирования.

Вот что необходимо сделать:

- Проанализируйте рынок венчурных компаний и отберите подходящие фонды. Какие из них работают с предприятиями вашего направления и предоставляют инвестиции в необходимом вам объеме. Всегда отдавайте предпочтение профессионалам с долгой историей на рынке, и вам не придется сомневаться в их надежности.

- Презентуйте свой проект. В презентации не стоит вдаваться в технические подробности и детали. Ваша задача – максимально ярко описать выгоду, которую сможет получить инвестор. Ключевыми составляющими здесь являются команда, идея и уверенность в достижении цели.

- Лично переговорите с инвесторами. Будьте готовые отвечать на провокационные вопросы, не теряйте уверенности в своей идее и не сомневайтесь. Именно на основании личной встречи с руководителем проекта будет принято решение фонда.

- Предоставьте отчет о расходах и доходах на следующие три года. Не забывайте отмечать, каким образом расходы помогут вам в будущем получить наибольшую прибыль.

- Заключите сделку. На этом этапе не помешает помощь юристов. Согласование всех пунктов договора может занять несколько месяцев. Оформляется договор о партнерстве на ограниченных правах.

Крутые сделки: от TikTok до русских дарксторов

Самым крупным мегараундом на глобальном рынке, указывает со ссылкой на данные Pitchbook Орловский, стала сделка китайского ByteDance — создателей TikTok: в феврале 2022 года соцсеть подняла раунд на $5 млрд. В пятерку других мегараундов (больше $1 млрд), по данным Pitchbook, также вошли в основном азиатские стартапы: индийский интернет-магазин Flipkart, китайская онлайн-платформа по доставке еды Xingsheng Selected, шведский производитель батарей для электромобилей Northvolt и индонезийская почтовая служба J&T Express.

Среди российских компаний самой впечатляющей сделкой — если она все-таки подтвердится, должен стать новый раунд Miro, считает Медведев. В начале декабря Financial Times со ссылкой на свои источники сообщала, что эта основанная выходцами из Перми компания, может скоро привлечь $17 млрд. В противном случае, по словам Медведева, главной сделкой будет все же раунд Trading View ($298 млн). «Это сделка, которая доказывает, что в венчуре главное — терпение», — пояснил инвестор.

Материал по теме

Крупные раунды на глобальном рынке в этом году также поднимали российские основатели компании-разработчика системных решений Acronis ($250 млн), сервиса такси Indriver ($150 млн) и компании Borzo ($35 млн), перечисляет принципал Phystech Ventures Анна Гришко. В России Borzo работает под брендом Dostavista, это сервис курьерской доставки за день.

В целом самыми привлекательными в 2022 году компаниями — по мнению опрошенных Forbes инвесторов, стали стартапы из сферы финтеха, блокчейна, биотеха, EdTech и быстрой доставки еды. Доверие к финтех-сервисам за время пандемии стало беспрецедентным, отмечают в Begin Capital. По мнению управляющих партнеров фонда, многие финтех-компании кажутся сильно переоцененными, но не отметить тренд на доверие новым сервисам невозможно.

«Возможно поколение, которое на всякий случай крестилось перед каждой транзакцией в надежном швейцарском банке, сменилось теми, кому комфортно отправить $10 млн через новую крипто-биржу в 1 клик, но уровень доверия и роста новых Fintech-сервисов поражает», — говорит Менн.

Реклама на Forbes

Блокчейн-технологии в 2022 году пережили очередной взлет, считает Тропко из Digital Horizon. Из сделок на российском венчурном рынке, по его мнению, можно отметить покупку МТС блокчейн-платформы для финансирования поставщиков Factorin по оценке 1,7 млрд рублей. Это была крупнейшая DeFi-сделка (DeFi — это финансовые инструменты в виде сервисов и приложений, созданных на блокчейне. — Forbes

) в России, указал он.

2021 год был также годом экспансии российского фудтеха по миру, указали почти все опрошенные Forbes инвесторы. Сразу несколько команд привлекли значительное финансирование: Buyk, Jiffy, FridgeNoMore, Getfaster, пояснили в Begin Capital.

Самые интересные экзиты: как не сжигать деньги инвесторов

Прошедший год был богат на экзиты и мегараунды. Самым крупным экзитом технологической компании в мире, по словам Тропко, стала покупка австралийского финтех-стартапа Afterpay платежным провайдером Square за $29 млрд (капитализация стартапа достигла $32 млрд). Ранее Afterpay стал крупнейшим BNPL-провайдером в США. Такие компании — работающие по принципу «buy now, pay later» (BNPL) стали особенно популярны во время пандемии.

Одним из самых интересных экзитов также стало поглощение сервиса емейл-рассылок Mailchimp компанией Intuit, отмечает Полехин. По его словам, во-первых, Intuit — это финтех-компания, которая до этого поглощала только финтех-стартапы. Во-вторых, Mailchimp — самофинансируемая компания, которая доросла до оценки в $12 млрд. В-третьих, на пути к поглощению она сама купила шесть разных стартапов.

«Это отличный кейс для предпринимателей по всему миру, как можно расти по экспоненте, не сжигая деньги инвесторов, и попасть в топ-10 выходов за год», — считает Полехин.

Материал по теме

Кроме Mailchimp, один из самых впечатляющих экзитов на глобальном рынке, по мнению Орловского из Fort Ross, принадлежит конкуренту Tesla — американскому производителю электроавтомобилей Rivain. «Rivain — в какой-то степени ужасающий экзит, когда компания без выручки оценивается на пике в $12 млрд», — отметил Орловский.

В заявке на IPO в октябре Rivain сообщила об убытках в размере $1 млрд.

Два лучших экзита для российских компаний — это покупка соцсети для трейдеров TradingView (выход для Itech Capital) и Ecwid, считает управляющий партнер фонда AddVenture Максим Медведев. TradingView в октябре этого года привлекла $278 млн, соцсеть оценили в $3 млрд. После начала пандемии число посетителей платформы выросло больше чем вдвое: на 237%.

На российском tech рынке самыми значимыми также можно назвать выход на биржу игровой студии Nexters и производителя электромобилей Arrival, указали в Begin Capital. Обе сделки, по словам управляющих партнеров фонда, «прошли через слияние с SPAC и открыли для российского рынка новый путь к ликвидности».

Реклама на Forbes

Определение, классификация и основные принципы работы

Венчурными, называют такие инвестиционные фонды, деятельность которых направлена на работу с различными инновационными проектами и вновь созданными предприятиями, имеющими, по предварительным оценкам, достаточно большой потенциал в плане будущих прибылей.

Инвестиции проводятся в покупку долей предприятий (либо напрямую, либо через покупку акций). В расчёт закладывается тот факт, что порядка 80-90% из всех поддерживаемых таким образом предприятий, в итоге потерпят крах, однако оставшиеся 10-20% должны с лихвой окупить все вложения.

Государство заинтересовано в деятельности венчурных фондов, а потому оказывает им всяческую поддержку. В частности, на законодательном уровне им дано разрешение осуществлять куда более рискованные инвестиции (чем, например, обычным ПИФам) не особенно заморачиваясь вопросом диверсификации. Помимо покупки долей компаний, им также разрешено заниматься кредитной деятельностью (в том числе посредством покупки векселей компаний ставших объектом их внимания).

В результате деятельности венчурных фондов, чисто теоретически, остаются довольными все участвующие стороны. Разработчики проекта получают необходимые им средства, инвесторы получают свою прибыль, а государство получает современные инновационные разработки.

Но есть и некоторые ограничения. Например, венчурным фондам законодательно запрещено инвестировать в предприятия, занимающиеся банковской, страховой или инвестиционной деятельностью.

Зачастую в качестве венчурных, выступают паевые инвестиционные фонды закрытого типа (ЗПИФ). Порог вступления в такого рода фонды очень большой и представляет собой цифры с пятью-шестью нулями. Такая высокая планка в немалой степени способствует отсеиванию рядовых инвесторов-любителей, оставляя в деле только профессионалов, умеющих рисковать и оценивать свои риски.

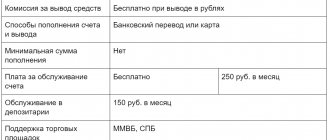

Все подобного рода фонды можно классифицировать по таким основным признакам, как источники финансирования, направление инвестиционной деятельности (внутри страны или за её пределами) и размер капиталовложений (см. классификацию на картинке ниже).

Основные принципы работы венчурных фондов:

- Участниками такого фонда могут выступать как частные лица, так и организации (пенсионные фонды, банки и т.п.);

- Инвестиции могут быть осуществлены как напрямую посредством внесения определённой суммы денег, так и посредством коммитмента**;

- Фонд вкладывает деньги в доли входящих в его портфель предприятий (как правило, их число колеблется в пределах 10-15), далее активно участвует в их развитии (в том числе, посредством того права голоса которое даёт ему приобретённая доля), а по прошествии нескольких лет (обычно не более 10 лет) продаёт свою долю;

- Основным критерием при выборе объекта для инвестиций, является его потенциальная способность принести прибыль сопоставимую со всем капиталом венчурного фонда. Только благодаря этому, можно оправдать огромные риски венчурных инвестиций.

** Коммитмент в данном случае – устное или письменное обязательство внести определённую суму денег в тот момент, когда она потребуется в рамках развития предприятия ставшего объектом внимания венчурного фонда.

Где инвестору искать проекты для венчурных инвестиций

Хороший бизнесмен всегда работает с несколькими стартапами, так как понимает, что венчурное инвестирование – это риск. По статистике, из 10 компаний только одна добивается успеха.

Именно поэтому ожидаемая прибыльность стартапа должна превышать сумму вложений как минимум в 10 раз. Бизнесмен, нацеленный на успешное вложение денег, не ждет, пока его найдут. Он постоянно мониторит рынок в поисках варианта для прибыльного вложения.

Пути поиска удачного проекта в России:

- По знакомству. Наверное, у каждого в окружении есть человек, ищущий деньги на развитие бизнеса. Среднестатистический житель России пропустит информацию мимо ушей, но истинный бизнесмен заинтересуется, тщательно изучит проект и примет решение о вложении.

- На форуме «Селигер» одна из смен названа «Предпринимательство». Сюда часто приезжают инвесторы в поисках интересных стартапов с порогом вхождения до 50 000 долларов.

- Биржа проектов. В России существуют площадки, где молодые ученые размещают довольно интересные проекты.

- Биржи долей. Это площадки, регулирующие отношения между стартаперами и венчурными инвесторами. Бизнесмен через биржу приобретает долю в компании.

Основное, что стоит запомнить инвестору в России, – нужно постоянно держать руку на пульсе и мониторить рынок. Неизвестно, когда появится предложение, способное перевернуть мир, как это сделала в свое время Apple.