Такой показатель как Enterprise Value используется скорее как база для расчета других показателей. Один из таких производных инструментов – мультипликатор EV/EBITDA

, это неплохой показатель для оценки окупаемости компании в случае ее покупки. Он подходит для сравнения бизнеса, работающего в одном секторе, и может использоваться для ранжирования компаний по инвестиционной привлекательности. Ниже – подробное описание мультипликатора, его расчет и краткое описание сервисов, в которых можно узнать готовое значение EV/EBITDA.

Из данной статьи Вы узнаете:

- Физический смысл мультипликатора EV/EBITDA

- Методика расчета EV/EBITDA

- Пример расчета EV/EBITDA

- Как используется EV/EBITDA

- Сервисы для работы с мультипликатором EV/EBITDA

- Заключение

Что показывает EV/EBITDA

Данный коэффициент показывает период окупаемости компании за счет ее прибыли до вычета обязательных платежей: процентов, налогов и амортизации.

Чтобы объяснить, что такое EV/EBITDA простым языком, разберем, из чего он складывается:

- EV – Enterprise Value. В переводе с английского – стоимость предприятия.

- EBITDA – аббревиатура расшифровывается как Earnings before interest, taxes, depreciation and amortization (переводится как «прибыль до вычета процентов, налогов, износа и амортизации»).

Также аналитики пользуются аббревиатурой Ltm EV/EBITDA, которая расшифровывается как Last Twelve Months, что в переводе означает «Последние 12 месяцев», то есть значение показателя за год до текущей даты.

Мультипликаторы – все, что вам нужно знать!

План этой статьи:

- Понимание мультипликаторов

- P/E – самый просто и универсальный

- EV/EBITDA: преимущества и недостатки

- ДОЛГ и мультипликаторы, которые его оценивают

- Мультипликаторы рентабельности

- Что я понял, 3 года считая мультипликаторы по всем компаниям

Понимание мультипликаторов

Мультипликаторы – это производные финансовые показатели, которые позволяют оценить бизнес компании и сравнить ее с конкурентами.

Суть мультипликаторов в том, что мы приводим рыночную оценку (цена акций) компании и ее бизнес оценку (прибыль, выручка и т.п.) к единому знаменателю.

Условно говоря из двух (и более) цифр, мы получаем одну. И эту одну цифру легко оценить и сравнить с аналогичной цифрой у других компаний.

Поясню на примере:

1. Прибыль компании A – 100 000 рублей

2. Прибыль компании B – 1 000 000 рублей

Вопрос: акции какой компании лучше покупать?

Еще пример:

1. Капитализация компании С – 1 млрд. рублей

2. Капитализация компании D – 5 млрд. рублей

Вопрос: акции какой компании лучше покупать?

Собственно в обоих случаях на вопрос ответа нет, так как недостаточно данных для оцени – в первом примере мы не знаем цену покупки, во-втором показатели бизнеса.

Сам по себе факт того, что прибыль компании B больше, чем прибыль компании A ни о чем не говорит.

А вот скажем соотношения между капитализацией компании и ее прибылью уже достаточно для оценки. Мы просто выбираем компанию с лучшим соотношением.

Вот такое соотношение и есть наш мультипликатор. И таких всевозможных соотношений (капитализация/прибыль, капитализация/выручка и т.п.) множество – каждое из них представляет собой отдельный мультипликатор.

Отсюда и рождается стоимостная оценка компаний, понимание того – дорогая компания или дешевая.

Ведь вы можете вычислить определенный мультипликатор для всех компаний одной и той же отрасли, а затем посчитать среднее арифметическое.

А дальше просто – если мультипликатор конкретной компании выше (ниже) чем средний по отрасли, то компания переоценена (недооценена) рынком.

Точно также вы легко можете сравнивать компании между собой и при этом вас уже не волнует, если компания А в 100 раз больше по капитализации, чем компания B – мультипликаторы приведены к единому знаменателю.

Мультипликатор P/E

Мультипликатор P/E – это то, с чего все всегда начинают. И вот почему:

P/E простой

P/E = Капитализация / чистая прибыль. Все действительно просто – однозначно понятно, что такое капитализация и что такое чистая прибыль. Очень сложно ошибиться при расчете такого мультипликатора.

P/E универсальный

P/E можно рассчитать для любой компании, независимо от типа ее бизнеса. Это действительно полезное свойство, так как компании финансового сектора (банки, УК) имеют отличную от компаний реального сектора отчетность и целый ряд мультипликатор для них не применим. P/E применим для всех

P/E не убиваемый

P/E можно рассчитать при любых раскладах, даже если у компании убыток. В этом случае P/E просто помечается как ‘отр.’, что нам однозначно говорит о том, что у компании убыток. Других коннотаций здесь быть не может (капитализация ведь не может быть отрицательной).

P/E понятный

Еще один немаловажный фактор – P/E логичен и понятен любому человеку. Мы делим всю стоимость компании (капитализацию) на ее годовую прибыль и получаем количество лет за которые бизнес компании окупит себя.

Проще всего понимать смысл, представляя себя покупателем бизнеса. Вот вам говорят – есть готовый бизнес, автомойка – она ежегодно приносит 1 млн. рублей прибыли. Продать вам ее хотят за 5 млн. рублей. Вы тут же в уме прикинули, что отобьете свои деньги за 5 лет, если купите компанию. 5 – это и есть P/E = 5 млн. (капитализация) / 1 млн. (прибыль).

Точно также для вас это работает и когда вы покупаете акции (долю в компании!)

Мультипликатор P/E ИТ компаний с NASDAQ – данные financemarker.ru

Но есть и недостатки!

P/E поверхностный

Вы правда думаете, что оценки P/E достаточно для принятия инвестиционного решения? Чистой прибылью можно манипулировать, на нее влияют любые поправки, не относящиеся к операционному бизнесу, искажая ее (например штрафы или наоборот выплаты от страховой, которые к бизнесу не имеют никакого отношения, но на P/E влияют)

P/E знает не все

Иногда P/E может быть большим не потому что прибыль маленькая, а потому что рынок оценивает компанию с премией. Например, компания показывает отличные темпы роста и может стать супер-гигантом. Все в надежде на огромный рост хотят купить акции и из-за этого растет капитализация (еще быстрее чем прибыль) и растет P/E. Но это не означает, что компания плохая, наоборот она настолько хороша, что рынок готов за нее переплатить.

Мультипликатор EV/EBITDA: преимущества и недостатки

Мы говорили, что P/E – это такая базовая, простая и понятная оценка бизнеса, которая при этом имеет недостатки, например на прибыль компании может влиять множество корректировок, которые к самому бизнесу и не относятся (внезапный штраф). Есть из этой же серии и другой недостаток:

Капитализация компании может отличаться от ее реальной стоимости

Возьмем автомойку за 5 млн. рублей. Представьте, вы ее купили, а оказалось у компании кредитов еще на 2 млн. рублей и вам их нужно заплатить. Получается, что реальная стоимость компании для вас теперь не 5 млн., а 5 + 2 = 7 млн. рублей.

EV/EBITDA – справедливый P/E

Здесь и возникает EV/EBITDA, который все эти несправедливости P/E должен учесть. Тогда в новой формуле имеем:

EV – справедливая стоимость (справедливый P)

EBITDA – справедливая прибыль (справедливый E)

Я лично предпочитаю запоминать именно так, через связь c P/E, потому что так не нужно заучивать формулу, а достаточно просто понимать смысл.

EV – справедливая стоимость

EV = капитализация + долг – денежные средства.

Долг идет именно с “+”, потому что он для нас увеличивает стоимость компании (нам придется платить больше), а денежные средства с “-“, потому что они нам стоимость уменьшают.

Оба эти показателя можно найти в финансовой отчетности компании, в форме баланса.

Если у компании A капитализация 100 млн. рублей, долгов на 10 млн, а денег на счету 3 млн., то EV = 100 + 10 -3 = 107 млн. рублей.

EBITDA – справедливая прибыль

Здесь проще всего запомнить, если ты знаешь английский, так как EBITDA – это обычный акроним.

EBITDA – Earnings Before Interest, Taxes, Depreciation, Amortization

то есть

EBITDA – Прибыль до процентных платежей, налогов, обесценивания и амортизации (в МСФО отчетах два последних пункта как правило идут вместе как амортизация)

Смысл расчета показателя EBITDA как раз в том, чтобы убрать все корректировки прибыли, которые не относятся к самому бизнесу.

Простейший пример:

– Компания А находится в США и платит 40% налога с прибыли

– Компания B находится в России и платит 13% налог с прибыли

Получается, что эти компании не очень то и честно сравнивать по P/E, так как первая может приносить больше операционной прибыли, но в итоге иметь меньше чистой прибыли и т.п. Нам же как инвесторам, хочется оценить сам бизнес.

Вот EBITDA нам в этом и помогает, исключая данные поправки.

Важно:

EV – это не мультипликатор

EBITDA – это не мультипликатор

Что первый, что второй – финансовые показатели, которые выражаются в конкретных единицах валюты (доллары, рубли и т.п.). Соответственно и сравнивать их между собой у разных компаний смысла нет. Точно также как мы не сравниваем отдельно прибыль или капитализацию.

Нам эти данные нужны, чтобы посчитать мультипликатор EV/EBITDA. Именно он наша конечная цель.

Мультипликатор EV/EBIDA ИТ компаний с NASDAQ – данные financemarker.ru

Недостатки EV/EBITDA

Их хватает и даже больше, чем у P/E

Не универсальность

EV/EBITDA не применим для компаний финансового сектора, так как у них понятие долга в отчетности имеет совсем иной смысл.

Не однозначность

Здесь я подразумеваю то, что отрицательный EV/EBITDA не ответит вам на вопрос, что происходит в компании. И числитель, и знаменатель в формуле расчета могут оказаться отрицательными. Более того, они оба могут оказаться отрицательными и тогда результат окажется положительным. И такие примеры есть – возьмите тот же Сургутнефтегаз.

Если вы видите отрицательный P/E – вы знаете, что у компании убыток. Если вы видите отрицательный EV/EBITDA – вы не знаете ничего.

Вопросы к самой методике

«Неужели менеджеры думают, что зубная фея понесёт капитальные затраты?» Уоррен Баффет.

Вот что нам говорит Баффет, один из критиков показателя EBITDA. Если переводить на русский, его возмущение относится к тому, что EBITDA не учитывает амортизацию и справедливый вопрос Баффета – а сфига ли?)

Пример

Если компания потратила 99 млн рублей на покупку новых компьютеров для своих сотрудников и решает списать эти траты в течение трёх лет линейным способом, то в первый год показатель «расходы» будет учитывать треть реальных затрат на покупку компьютеров — 33 млн рублей, а, значит, уменьшит показатель «прибыль».

В последующие два года показатель «прибыль» также будет уменьшен с учётом трети затрат на покупку компьютеров. Показатель EBITDA не учитывает эти списания!

ДОЛГ и мультипликаторы, которые его оценивают

Здесь мы будем говорить про обязательства, долг, чистый долг и мультипликатор NetDebt/EBITDA

Для начала давайте определим, что у компании есть обязательства, а есть долг. И то, и другое вы можете найти в форме баланса. Здесь долг – это один из пунктов раздела об обязательствах.

Компания еще не выполнила услуги перед клиентами? Это обязательство. Не выплатила зарплаты? Это обязательство. А вот если (и только если) компания взяла кредит и должна его вернуть – это долг! (ну и обязательство тоже).

Так вот нас интересует долг.

Разница между долгом и чистым долгом – это те денежные средства, которые у нас есть на счетах. Условно мы должны 100 рублей, но у нас в кармане свободные 50 рублей. Наш долг – 100 рублей, а наш чистый долг 50 рублей.

Кстати говоря, и долг, и обязательства подразделяются на краткосрочные и долгосрочные. Поэтому итоговая формула чистого долга такая:

Чистый долг = Краткосрочные кредиты и займы + долгосрочные кредиты и займы – денежные средства и эквиваленты

Как не парадоксально, но отрицательное значение чистого долга считается негативным показателем.

Отсутствие задолженности (превышение наличных средств и ликвидных активов над долгами) говорит о том, что компания неэффективно использует деньги, ведь использование заемных средств позволяет обеспечить рост производства (эффект финансового рычага).

Мультипликатор NetDebt/Ebitda ИТ компаний с NASDAQ – данные financemarker.ru

Мультипликатор NetDebt/EBITDA

Данный мультипликатор показывает отношение чистого долга к EBITDA. Он говорит инвестору, сколько лет нужно бизнесу компании, чтобы выплатить весь долг. Значение показателя NetDebt/EBITDA выше 3 говорит о высокой долговой нагрузке. И чем показатель больше, тем хуже.

Мультипликаторы рентабельности

ROA (Return On Assets) – Рентабельность активов

ROE (Return On Equity) – Рентабельность собственного капитала

ROS (Return On Sales) – Рентабельность выручки

ROIC (Return On Invested Capital) – Рентабельность инвестированного капитала

Я в свое время в блоге писал про каждый из этих мультипликаторов (ссылки приложил). Здесь поэтому расскажу в общем.

Как вы уже заметили, данные мультипликаторы оценивают рентабельность (эффективность бизнеса). Везде в формулах исследуется отношение прибыли компании к какому-либо ее показателю.

А какую часть прибыль составляет от выручки?

А какую часть прибыль составляет от собственного капитала?

От активов?

Этими вопросами мы хотим понять: насколько эффективен бизнес компании?

Вот есть 2 банка, с одной и той же прибылью. Первый банк (конечно же Тинькофф) получает прибыль, имея собственный капитал 100 млн. рублей, а второй эту же прибыль генерирует, имея собственный капитал 200 млн. рублей

Вот и получается, что рентабельность собственного капитала (ROE) первого банка в 2 раза выше.

Мультипликатор ROE ИТ компаний с NASDAQ – данные financemarker.ru

Рентабельность – относительный показатель экономической эффективности. Рентабельность отражает степень эффективности использования материальных, трудовых, денежных и др. ресурсов.

Мультипликаторы рентабельности особенно полезны при анализе банков. В том числе потому, что многие стоимостные мультипликаторы для банков не применимы.

Поэтому, в моем недавнем анализе Сбербанка, Тинькофф и БСП я много ссылался именно на мультипликаторы рентабельности.

Что я понял, 3 года считая мультипликаторы по всем компаниям

3 вывода, которые я для себя сделал:

1. Лучше иметь под рукой не только актуальные мультипликаторы, но и динамику их изменения на историческом периоде. Один неадекватный отчет может поменять всю картину, тогда как в динамике вы будете видеть реальное положение вещей.

2. Оценивать компании нужно комплексно сразу по нескольким мультипликаторам, а не по одному.

3. Лучше считать мультипликаторы разных компаний по своим одинаковым формулам, чем брать уже рассчитанные самими компаниями значениями. Так вы приведете все данные к единому знаменателю, их можно будет сравнивать между собой и вы будете знать как получились все эти цифры.

Спасибо!

P.S. Данный обзор я впервые опубликовал в своем телеграм канале @financemarker Там еженедельно разбор той или иной инвестиционной темы. Все буду также публиковать на смарт-лаб, но с задержкой.

Как рассчитать EV/EBITDA

EV/EBITDA – это отношение стоимости прибыли (EV to EBITDA).

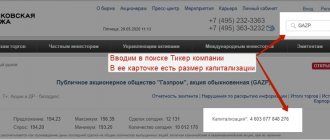

Показатель EV складывается из двух величин:

- Рыночная капитализация компании = цена 1 акции х количество акций в обращении.

- Рыночная стоимость долга компании = объем долгосрочной и краткосрочной задолженностей + финансовый лизинг (за вычетом денежных средств и их эквивалентов).

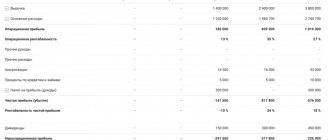

Показатель EBITDA можно вычислить по формулам двумя методами:

- «Сверху вниз» (простой)

\[ EBITDA = ОП + АмОС + АмНма \ , где: \]

\( ОП \)– операционная прибыль; \( АмОС \) – амортизация основных средств; \( АмНма \) – амортизация нематериальных активов.

- «Снизу вверх» (более сложный)

\[ EBITDA = ЧП + ПрД + Н + АмОС + АмНма \ , где: \]

\( ЧП \) – чистая прибыль;

\( ПрД \) – процентный доход;

\( Н \) – налог с прибыли.

Рыночная капитализация

Этот мультипликатор имеют абсолютное значение, поэтому сравнивать компании можно по ним лишь условно.

Формула рыночной капитализации:

Market capitalization = [Цена акций] × [Общее количество штук]

Показатель рыночной капитализации показывает сколько стоит купить всю компанию по последней цене на бирже. Конечно, это лишь условность, поскольку биржевые котировки постоянно меняются и сделать однозначный вывод по ним невозможно.

При подсчёте рыночной капитализации не учитываются выпущенные привилегированные акции, облигации, долги и другие ценные бумаги.

- EPS (прибыль на одну акцию);

- ROE (рентабельность собственного капитала);

- ROA (рентабельность активов);

- ROS (рентабельность продаж);

Где найти рассчитанный коэффициент EV/EBITDA

В готовом виде данный мультипликатор не встречается в официальной финансовой отчетности предприятий, т.к. он не является стандартным бухгалтерским показателем.

Иногда финансовые менеджеры компаний анализируют его величину для внутренней оценки состояния бизнеса, но такие данные редко публикуются в открытых источниках.

Кроме того, в сети существует множество сервисов, где в режиме подписки можно найти необходимые аналитические данные, комплексные финансовые результаты и мультипликаторы компаний, подборки и рейтинги по отраслям и периодам, собранные по различным параметрам.

Интерпретация и нормативы

Единого норматива EV/EBITDA не существует. Его значение зависит от сферы деятельности компании. Если отрасль динамично развивается, то значение коэффициента будет выше среднего. Эмитенты со стабильными финансовыми результатами чаще всего имеют EV/EBITDA в диапазоне средних. Слишком низкий показатель говорит о недооцененности компании.

Среднее значение мультипликатора EV/EBITDA по отечественным предприятиям – 6 пунктов.

- Если его величина ниже, скорее всего, мы видим недооценку бизнеса. Но это не гарантирует быстрого роста стоимости ценных бумаг такого эмитента.

- Если EV/EBITDA отрицательный, значит, компания терпит убытки и ее финансовое состояние на отчетный период оставляет желать лучшего.

- Также в EV закладываются ожидания инвесторов, поэтому высокое значение EV/EBITDA не обязательно означает, что компания исчерпала ресурсы для роста. Высокие дивиденды тоже влияют на капитализацию, что ведет к завышению показателя.

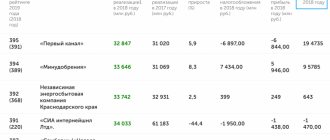

Сравнение компаний по Долг/EBITDA

В мультипликаторе Долг/EBITDA сравнивают полные долговые обязательства компании (краткосрочные и долгосрочные) без учета того, какое количество денег есть в ее распоряжении. Иногда его также обозначают как Обязательства/EBITDA, чтобы не возникало путаницы с показателем Чистый долг/EBITDA. Например, упомянутый выше Сургутнефтегаз имеет огромные запасы свободного кэша, но при этом не самый благоприятный мультипликатор.

Рекомендую прочитать также:

Иностранные брокеры – их плюсы и минусы

Инвестирую через иностранного брокера: за и против

К недостаткам этого соотношения можно отнести то, что оно никак не учитывает ожидания по будущей прибыли. Если компания находится на стадии выпуска нового продукта или модернизации производства, она может в следующем периоде резко улучшить свои показатели. Этот аспект будет упущен инвестором, опирающимся только на базовые мультипликаторы. Еще один минус – сложность расчета знаменателя, о которой уже упоминалось ранее.

Соотношение Долг/EBITDA важно инвесторам, придерживающимся дивидендной стратегии. Чем выше долг компании относительно ее прибыли, тем больше средств будет уходить на его обслуживание, а не на выплаты акционерам.

Как и при сравнении по EV/EBITDA, предпочтительной считается та компания, для которой этот мультипликатор ниже. Оптимальное значение – не более двух. При этом следует делать поправку на отрасль, в которой ведется бизнес. IT-сфера традиционно предполагает большую закредитованность. Цифра выше четырех – плохой показатель. При этом на российском рынке есть компании, многократно его превышающие.

Отрицательные значения мультипликатора говорят об отсутствии у фирмы долгов. Однако в бизнесе это не считается идеальной ситуацией: возможно, компания просто не в состоянии брать и обслуживать банковские кредиты.

Как использовать EV/EBITDA в инвестициях

Коэффициент позволяет сравнить несколько компаний одной отрасли и найти среди них недооцененные, которые в перспективе могут дать хороший рост. И чем меньше значение, тем больше отдачи получит инвестор от суммы своих вложений.

Особенно это касается непубличных компаний, которые не раскрывают свою отчетность. Однако некоторые показывают свою доналоговую прибыль. Если сравнить ее со средним EV\EBITDA по конкретному сектору рынка, можно провести оценку справедливой стоимости бизнеса.

Подобным способом можно оценить также стоимость отдельных непубличных активов для прогнозирования дальнейшего роста финансового потенциала.

Мультипликатор P/E

Самым популярным и простым мультипликатором считается «P/E» (price to earnings), «Цена/Прибыль».

Формула расчёта P/E

P/E = [Price] / [EPS] = [Цена акции] / [Прибыль на акцию] или P/E = / [Earnings] = [Общая капитализация]/[Прибыль компании]

P/E показывает за сколько лет компания окупит инвестиции при сохранении текущей прибыли.

Чем ниже показатель P/E, тем дешевле акции. Оптимальным значением P/E считаются до 20 (для IT-сектора до 30).

Через P/E инвесторы могут косвенно понять справедливую стоимость компании, а точнее насколько недооценены или переоценены её акции.

Например, сравнивается коммунальный сектор. У одной компании P/E=10, у другой P/E=25. Сразу становится видна переоценка у второй. В этом случае инвестор должен провести небольшое исследование с чем связана такая ситуация.

Парадокс рынка в том, что часто инвесторы просто не замечают забытые компании с низким P/E. Это связано с удивительной закономерностью на бирже: чем дороже цена бизнеса, тем больше шансов, что она подорожает ещё. Инвесторы любят получать прибыль здесь и сейчас, а не ждать переоценки. Поэтому они массово покупают то, что растёт, толкая цену ещё выше. Такой подход больше напоминает спекулятивный взгляд.

Например, в 2022 г. трейдеры покупали акции Tesla с P/E=1400, это просто фантастика. Они либо вообще ничего не смыслят в инвестициях, либо просто хотят быстро заработать на росте.

Р/E невозможно использовать для оценки убыточных компаний.

Показатель E/P

Обратное значение E/P показывает годовую доходность в процентах. Можно сравнивать безрисковую доходность по гособлигациям при выборе компаний.

Стоит сделать оговорку: высокие показатель P/E может быть оправдан только в случае высоких темпов роста бизнеса, а точнее прибыли. Для этого применяют коэффициент PEG.

PEG = [Будущее значение Р/Е] / [Темп годового роста EPS в ближайшие 5 лет]

Аналоги EV/EBITDA

В некоторых сферах бизнеса используют аналоговые варианты коэффициента, заточенные непосредственно под специфику отрасли.

- EV/EBITDAX

Используется в нефтегазовой отрасли. X (exploration expense) – затраты на разведочное бурение и прочие исследования.

- EV/EBITDAR

Используется в ритейлерском бизнесе, где R (rent expense) – затраты на аренду, играют значительную роль. Инвесторы и аналитики могут качественно оценить структуру фиксированных расходов, если имеют возможность вынести затраты на аренду в отдельную категорию.

Вместо EBITDA в знаменателе мультипликатора иногда встречаются также:

- OIBDA,

- EBIT,

- EBITA,

- NOPAT.

Все перечисленные аббревиатуры являются вариациями операционной прибыли, адаптированными под тот или иной сектор мирового рынка.

Преимущества и недостатки мультипликатора EV/EBITDA

Преимущества:

- Дает возможность справедливо оценивать различные виды бизнеса с дифференцированными методиками налогообложения и долей задолженности в общей сумме капитала компании.

- Позволяет сравнивать компании с разным финансовым рычагом и уровнем амортизации.

- Не подвергается влиянию структурных изменений капитала компании, в отличие от того же P/E.

Недостатки:

- Приходится вычислять коэффициент самостоятельно, поскольку компании не обязаны выносить его в публичную отчетность.

- Невозможно просчитать показатель для компаний финансового рынка, т.к. там понятие задолженности имеет другой смысл.

- Не включает капитальные затраты, которые в некоторых секторах рынка могут составлять значительную долю расходов компании.

Примеры использования EV/EBITDA в инвестициях

Когда вы понимаете, как работает коэффициент, и грамотно интерпретируете его значения, то можете справедливо оценить перспективы тех или иных акций в будущем.

Сравнив значение мультипликатора, рассчитанного по , со средними значениями в Таблице 1, видим, что его значение выше среднего. Теоретически это значит, что компания уже исчерпала ресурсы для роста, и лучше приобретать акции недооцененных компаний, например, Лензолото и Полиметалл, которые в перспективе могут дать хороший рост.

Но не стоит забывать, что в EV/EBITDA закладываются ожидания инвесторов, которые по Норникелю могут быть более, чем оптимистичными. Ведь у компании стабильно растущая прибыль и отличная дивидендная политика. Поэтому есть шансы выйти в хороший плюс, приобретая ее ценные бумаги.