Что такое S&P 500

Определение S&P 500 (произносится по-русски как “эсэндпи 500”) не будет принципиально отличаться от любого другого определения биржевого индекса. Различия в составе и принципе расчета.

Индекс S&P 500 простыми словами – это корзина, в которой находятся акции 500 крупнейших компаний США, которые торгуются на американских биржах и охватывают практически все отрасли экономики.

Попадают в него ценные бумаги при соблюдении определенных критериев. Требования устанавливаются компанией, которая и рассчитывает индекс, – Standard & Poor’s (отсюда аббревиатура S&P в названии).

Любой биржевой индекс нужен, чтобы определить настроение инвестора, понять, растет или падает фондовый рынок. S&P 500 часто сравнивают еще с одним известным и более старым индексом – Dow Jones (его еще называют промышленным). Но второй включает в состав только 30 компаний США, так называемые “голубые фишки”, представляющие далеко не все отрасли экономики. S&P 500 имеет более широкий охват. Согласитесь, 30 и 500 – это большая разница.

Есть и еще одно отличие от Dow Jones, но его мы разберем в разделе про методику расчета.

Особенности торгового инструмента

Основная особенность индикатора S&P500 состоит в том, что он стал базой для определения настроений инвесторов, прогнозирующей будущие экономические кризисы и моменты «безопасного» входа в рынок. Речь идет о знаменитом индексе волатильности VIX и стоимости опционов на фьючерсы биржевого индикатора, торгуемые площадкой CBOE.

Цена любого опционного контракта может быть рассчитана заранее по формуле Блэка-Шоулза, удостоенной Нобелевской премии по экономике. Профессор Менахем Бренер в 1989 году предложил на основе этих данных и реальных значений опционов рассчитать ожидаемую (в будущем) волатильность рынка.

Позже биржа CBOE математически реализовала эту идею, выпустив индекс VIX. Смысл этого индикатора можно увидеть невооруженным взглядом, даже не обладая особыми знаниями в теханализе фондового рынка. Всплески VIX предупредили заранее или совпали с моментами кризиса доткомов, ипотечного краха и Covid-последствий.

Считается, что значение выше 40 пунктов является «зоной страха» инвесторов, предупреждая о близости кризиса. В этом случае для возобновления покупок активов следует ждать падения в «зону жадности» ниже 20 пунктов.

Индекс VIX можно найти на TradingView.

Этапы развития

Впервые компания Standard & Poor’s представила миру S&P 500 в 1957 г. За последние 50 лет он вырос с 89,5 до 3 335,47 пункта (по состоянию на 30.09.2020). Но история развития началась задолго до 1957-го:

- 1923 г. – появился индекс из 233 акций, представляющих 26 отраслей экономики. Отслеживать изменение в ежедневном режиме было затруднительно.

- 1926 г. – появился индекс Standard Statistics, который включал 90 ценных бумаг: 50 промышленных, 20 железнодорожных и 20 коммунальных компаний. Его значения впервые стали обновляться ежедневно.

- 1941 г. – Standard & Poor’s рассчитывает индекс на основе 416 акций из 72 отраслей. Но сохранился еще и S&P 90, правда, состоял из 100 наименований.

- 1957 г. – S&P 500 объединил в себе два предыдущих индекса и стал существовать в известном нам виде. Такое объединение стало возможным благодаря развитию компьютерных технологий и автоматизации процесса расчета. Структура была такая: 425 промышленных, 60 коммунальных и 15 ж/д предприятий.

- 1976 г. – изменилась структура: 400 промышленных, 40 коммунальных, 40 финансовых и 20 транспортных предприятий. Впервые в список попали ценные бумаги финансовых компаний.

В любой точке планеты можно онлайн следить за изменением S&P 500 на интерактивном графике. Его динамику публикуют сотни сайтов. По взлетам и падениям можно отследить даты мировых финансовых кризисов и периоды восстановления экономики. За последние 50 лет график выглядит так:

Состав S&P 500 и методика расчета

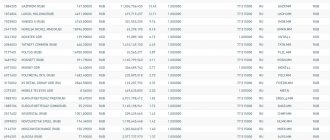

S&P 500 не статичный показатель, он меняется вместе с экономикой. Одни компании в нем появляются, другие уходят, становится другим и процентное соотношение отраслей. Если вы посмотрите список компаний, например, в 2005-м и в 2020-м, то увидите огромную разницу: 163 предприятия прошли поглощение, слияние или разделение, 16 стали банкротами.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Состав пересматривают ежеквартально. Сегодня список состоит из 505 акций от 500 эмитентов (некоторые компании выпускают разные классы акций). Наиболее известные: Apple, Microsoft, Amazon, Facebook, Alphabet (Google), Visa, Johnson & Johnson.

Критерии включения ценных бумаг в расчет S&P 500:

- рыночная капитализация более 6 млрд $ США;

- высокая ликвидность – более 250 000 акций в месяц за последние полгода;

- вхождение в листинг на биржах NYSE или Nasdaq;

- доля акций, находящихся в свободном обращении, не менее 50 %.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

А теперь опять вернемся к главному конкуренту S&P 500 – промышленному индексу Dow Jones. Разница между ними не только в составе, но и в методике расчета:

- Dow Jones является взвешенным по цене, т. е. чем дороже акция, тем больше ее влияние на индекс.

- S&P 500 является взвешенным по рыночной капитализации, т. е. чем крупнее компания, тем большую долю она получает. При этом в расчете учитываются только бумаги в свободном обращении (используют термин free-float). Конечное значение зависит от цены акций и их количества в обращении.

Рассмотрим на примере. Компания ABC выпустила 5 млн акций по цене 5 $. Рыночная капитализация составила 25 млн $. Компания DEF выпустила 10 млн акций по цене 1 $. Ее капитализация – 10 млн $. Допустим, что общая рыночная капитализация всех компаний, входящих в S&P 500, равна 500 млн $. Тогда доли наших эмитентов составят:

ABC = 25 000 000 / 500 000 000 * 100 % = 5 %

DEF = 10 000 000 / 500 000 000 * 100 % = 2 %

Как инвестировать в индекс

S&P 500 – это числовой аналитический показатель, а не торговый инструмент. Его нельзя купить на фондовом рынке. Но инвесторы все равно имеют возможность инвестировать в индекс и зарабатывать на нем. Рассмотрим доступные варианты для россиянина.

ETF и БПИФы

Прямой доступ на американские биржи, где торгуются индексные фонды, следующие за S&P 500, открыт либо квалифицированному инвестору, либо через зарубежного брокера. Если эти варианты вам не подходят, то остается только МосБиржа и торгуемые на ней ETF и БПИФы.

На Московской бирже можно купить индексные фонды, которые включают в свой состав акции американских компаний из S&P 500:

- FXUS от компании FinEx следует не за S&P 500, а за Solactive, но они очень похожи. Фонд покрывает 85 % фондового рынка США, включает 507 акций. Комиссия – 0,9 %. Котировка на 30.09.2020 – 4 771 руб. Доходность за 5 лет в рублях – 118,22 %, в долларах – 81,39 %.

- БПИФ “Сбербанк – S&P 500”. Максимальная комиссия – 1 %. Котировка на 30.09.2020 – 1 381,6 руб.

- БПИФ “Альфа – Капитал Эс энд Пи 500”. Вознаграждение управляющей компании – не более 1,4 %. Инвестирует через покупку акций иностранного ETF. Котировка на 30.09.2020 – 11,54 $.

- БПИФ “ВТБ – Фонд Акций американских компаний”. Инвестирует через покупку акций иностранного ETF. Комиссия УК – 0,9 %. Котировка на 30.09.2020 – 902,8 руб.

Все перечисленные фонды можно купить на ИИС и воспользоваться налоговыми льготами: либо вернуть до 52 000 руб. в виде возврата ранее уплаченного НДФЛ, либо освободиться от налога на полученную прибыль от операций с ценными бумагами.

ПИФы

Если нет брокерского счета, можно купить паи одного из ПИФа, в составе которого есть ценные бумаги американских компаний.

Например, “Фонд Глобальные акции” от УК “Сбер Управление Активами”. Инвестирует в инвестиционный фонд SPDR S&P 500 ETF TRUST, обыкновенные и привилегированные акции американских компаний и депозитарные расписки.

Один пай стоит 2 558,73 руб. (на 28.09.2020). Взимаются комиссии:

- за управление – 1 % в год;

- при покупке и погашении пая (размер зависит от суммы и места сделки);

- другие – не более 0,65 % в год.

При выборе между ETF и ПИФом я отдаю предпочтение первому. Во-первых, нет никаких проблем с открытием брокерского счета, все делается онлайн за 5 минут. Во-вторых, комиссии значительно меньше. В-третьих, ваша доходность не зависит от компетентности управляющего, ETF просто следует за S&P 500 и повторяет его изменения.

Самостоятельное формирование индекса

Когда мы говорили с вами об индексе РТС, в который входит всего 38 акций, то рассматривали вопрос самостоятельной покупки ценных бумаг из списка. Даже в этом случае процесс требует наличия солидного капитала и времени на постоянное отслеживание котировок и ребалансировку портфеля. Представьте, как это будет происходить, когда акций не 38, а 505.

Преимущества самостоятельной покупки акций – в получении дивидендов (в фондах они сразу реинвестируются управляющей компанией) и отсутствии комиссий за управление. Но вы легко перекроете все плюсы своим потраченным временем и брокерскими комиссиями на купле-продаже активов во время ребалансировки. Считаю, такой вариант инвестирования сложным и нецелесообразным.

Волатильность

Торговля внутри дня тоже имеет свои особенности, отличительные от рынка Форекс. Это связано с расписанием работы американских бирж, которые открыты с 9-30 до 16-30 по EST (+7 МСК), но фьючерсы S&P500 торгуются на протяжении всего дня.

По московскому времени фондовая биржа США работает летом с 16:30 до 23:00, зимой – с 17:30 до 00:00 МСК.

Несмотря на 24-часовый график сделок по деривативам, до 16-30 MСК торги идут на пониженной волатильности, что связано с резким ростом гарантийного обеспечения на фьючерсные контракты. Плечо резко снижается на основных торгах, плюс к тому моменту часто выходит статистика США.

Стандартная картина распределения волатильности представлена на картинке ниже. Интенсивность сделок возрастает в течение дня до конца сессии в 23-00 МСК.

Уход европейских трейдеров с рынка в 18-00 вызывает провал волатильности после открытия торгов. Образованная этим оттоком ликвидности коррекция становится поводом для вала новых сделок, чье давление приводит к обновлению максимумов волатильности около 22:00.

Наш онлайн Индикатор волатильности подтверждает описанное выше:

Что касается дней недели – выделяется пятница пониженной волатильностью.