Из данной статьи Вы узнаете:

- Что такое трейдинг простыми словами?

- Как происходит процесс трейдинга?

- Кредитное плечо и маржа

- Инструменты трейдинга

- Разновидности трейдинга

- Принципы трейдинга

- Навыки, нужные для трейдинга

- Как стать трейдером

Что такое трейдинг простыми словами?

Итак, трейдинг простыми словами – это процесс торговли каким-либо активом на бирже. Само слово «трейдинг» происходит от английского trade – «торговля», а «трейдер» – от слова trader, т.е. «торговец».

В широкое понятие трейдинга входят вообще любые сделки, т.е. покупка и акций, и облигаций, и валюты. Если вы хотите приобрести акции Газпрома или Apple, то вам придется прибегнуть к трейдингу, т.е. покупке этой ценной бумаги за рубли или валюту.

В узком значении трейдинг – это краткосрочные спекуляции, направленные исключительно на получение прибыли. Трейдера-спекулянта мало интересует сама компания, ценными бумагами которой он торгует – ему важнее, чтобы котировки в течение торговой сессии менялись чаще: тогда он сможет заработать больше.

При этом на самом деле спекулянты обычно редко торгуют на акциях, предпочитая более доходные и волатильные фьючерсы или же валютные пары.

Классический образ трейдера – спекулянт на форексе, торгующий на валютных парах внутри торгового дня и использующий технический анализ для открытия позиций.

Трейдеры обычно противопоставлены инвесторам. Последние инвестируют, используя данные фундаментального анализа, т.е. покупают не просто бумагу, а долю в бизнесе. Если бизнес хороший, то инвесторы могут покупать акции буквально по любой цене, не используя теханализа вообще.

В процессе трейдинга же, напротив, поиск оптимальной точки входа и выхода – самая важная задача. Спекулянт использует так называемый «тайминг»: рассчитывает, когда актив должен вырасти или упасть, и действует в соответствии со своими выводами.

Трейдер — кто это?

Торговыми операциями на финансовых рынках занимается трейдер. Если переводить дословно с английского, то трейдер — это торговец. Применительно к финансовым рынкам торговец финансовыми инструментами. Другими словами:

Трейдер — это лицо, осуществляющее торговые операции с ценными бумагами, валютами, биржевыми товарами на биржевом и внебиржевом рынках.

Трейдер может осуществлять торговые операции на свои собственные средства, или на средства клиента, или на средства компании, интересы которой он представляет. Таким образом, трейдер — участник рынка, который совершает торговые операции с финансовыми инструментами с целью извлечения прибыли.

Как происходит процесс трейдинга?

- Суть трейдинга сводится к тому, что спекулянт извлекает максимум прибыли за короткое время, используя волатильность (изменчивость) цены на актив. При этом ему совершенно неважно, куда именно двинется актив: трейдер может зарабатывать как на росте цены актива (открывая длинную позицию – лонг), так и на падении (открывая короткую позицию – шорт).

- Трейдер использует для торгов технический анализ, включающий в себя множество приемов: построение уровней, волн и скользящих средних, использование индикаторов и т.д. Важное значение имеет анализ графика актива, представленного в виде совокупности японских свечей.

- Таким образом, трейдер делает выводы, анализируя японские свечи и технические индикаторы на различных таймфреймах.

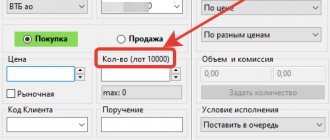

- Трейдер выполняет свою работу с помощью торгового терминала. Как правило, у большинства брокеров в терминал уже встроены все необходимые инструменты для работы трейдера. При этом некоторые платформы позволяют трейдерам использовать собственные программы и разработки, в т.ч. ботов, для ведения автоматизированной торговли.

В процессе работы трейдер покупает (или продает) актив, ждет достижения определенной цены, после чего закрывает сделку.

Кредитное плечо и маржа

Важное значение в трейдинге имеет кредитное плечо. С помощью него можно значительно повышать доходность, используя сравнительно небольшие суммы. Так, при использовании плеча 1:100 можно получить доходность, в 100 раз большую, чем просто при купле / продаже актива.

Пример: трейдер решил заработать на акциях Газпрома. Он покупает 5 лотов акции по 300 рублей (в лоте находится 10 акций, поэтому итоговая сумма покупки: 5 * 10 * 300 = 15 000 рублей). Если акция подорожает до 325 рублей, то его позиция вырастет до 5 * 10 * 325 = 16 250 рублей. Чистая прибыль составит: 1250 рублей.

Но трейдер решил использовать плечо 1:100. Теперь вместо 5 лотов за те же 15 000 рублей он покупает 500 лотов. Общий размер позиции составляет: 500 * 10 * 300 = 1 500 000 рублей. При удорожании акции Газпром до 325 рублей стоимость позиции составит: 500 * 30 * 325 = 1 625 000. Прибыль: 125 000 рублей.

Однако цена актива может уйти вниз. Так, если в этой же сделке акция подешевеет до 275 рублей, то цена позиции составит: 500 * 10 * 275 = 1 375 000, а убыток трейдера, если он закроет позицию: 125 000 рублей.

Чем больше плечо, тем больше риски убытков. Поэтому трейдеры используют либо небольшие плечи (до 1:25), либо инструменты с уже «встроенными» плечами (например, фьючерсы).

Еще одним аргументом против торговли с плечом является необходимость платить брокеру. Дело в том, что плечо по сути является кредитом, который трейдер берет у своего брокера. За каждый день использования денег брокера нужно платить комиссию – обычно 10-15% годовых.

Кроме того, брокер должен быть уверен, что у трейдера хватит денег, чтобы покрыть сделку с убытком. Поэтому он требует наличия на счете у трейдера сумм, достаточных для торговли с плечом. Эта сумма называется «маржой» (отсюда – маржинальная торговля).

В примере выше брокер потребует от трейдера внести на счет минимум 125 000 рублей, чтобы покрыть возможный убыток. Это называется «маржин-колл». Если трейдер проигнорирует брокера, то тот имеет право закрыть убыточную сделку и списать со счета клиента необходимые деньги. Если у трейдера были позиции с прибылью, то они тоже будут закрыты, чтобы компенсировать убытки.

Рекомендую прочитать также:

Калькулятор мартингейла — для бинарных опционов, форекс и ставок на спорт

Метод мартингейла называют верным способом слить депозит, но это касается лишь новичков. Если трейдер понимает, что из себя представляет […]

Российский рынок — рекомендую

Ну и напоследок подведу итоги. Если вы только пришли в трейдинг, то лучше начать свой путь с Российского рынка. Торги осуществляются на Московской бирже. Для того чтобы попасть на биржу необходимо открыть счет у одного из Российских брокеров.

Список активов, по которым ведутся торги на Московской бирже, довольно большой. Для начала свой выбор можно остановить на торговле фьючерсами (срочная секция Московской биржи) и акциями (фондовая секция).

Подробнее о срочном рынке Forts, а также о преимуществах и недостатках торговли на акциях и фьючерсах вы можете прочитать в этой статье.

О том, что стоит изучить и какого брокера выбрать, прежде чем открывать счет, я писал в этой статье.

Ликвидности рынка хватает чтоб оперировать очень большими суммами. С января 2015 года появилась возможность открыть индивидуальный инвестиционный счет (ИИС), который позволит вам получить вычет с НДФЛ и торговать не платя налог.

Надеюсь данная статья многим окажется полезной. Всем успехов. Пока!

С уважением, Станислав Станишевский.

Хотите научиться торговать? Записаться на курсы индивидуального обучения можно здесь.

Инструменты трейдинга

Наиболее популярными инструментами для трейдинга являются следующие:

- Валюты. Трейдер покупает и продает валюту на соответствующей секции биржи. Так как курс валюты меняется буквально ежесекундно, то это идеальный инструмент для трейдера. Купленную на бирже валюту можно использовать для дальнейших спекуляций, вывода на счет или приобретения других активов. Однако нужно учитывать, что минимальный лот составляет 1000 единиц валюты, поэтому трейдерам с малым капиталом там делать нечего.

- Валютные пары. Это наиболее популярный инструмент для трейдеров на рынке форекс. В отличие от валют, валютные пары используются только для спекуляций. Инвестор может использовать самые разные пары для извлечения прибыли, но наиболее популярными являются пары с долларом в качестве основной валюты: EUR/USD, GBP/USD, AUD/USD, NZD/USD, USD/JPY, USD/CHF, USD/CAD. На форексе используется «по умолчанию» кредитное плечо, поэтому можно торговать даже с небольшой суммой – буквально от 10 долларов или 100 рублей. Однако для обеспечения сделок по-прежнему необходимо иметь достаточный размер маржи.

- Фьючерсы и опционы. Деривативы являются, пожалуй, самыми любимыми инструментами инвесторов. «Встроенное» кредитное плечо позволяет получать больший доход, но при этом маржинального обеспечения требуется на порядок меньше. К тому же, как утверждают опытные трейдеры, движения цен деривативов более предсказуемы, чем валютных пар. Это значит, что шансов заработать на фьючерсах и опционах больше. Чаще всего трейдеры торгуют расчетными фьючерсами (т.е. без поставки реального актива), извлекая прибыль на разнице цен. Наиболее популярными инструментами являются фьючерсы на товары (нефть, газ, пшеница), драгоценные металлы (золото, серебро, платина), валюту (доллар, евро, иену), индексы (IMOEX, S&P500, VIX).

- Акции (или CFD на форексе). Акции, особенно американские, довольно волатильный инструмент: внутри дня нередко бывают движения на 5-10%. Цена акций зависит, в первую очередь, от состояния бизнеса самого эмитента, а во вторую – от рыночных настроений. Заработать на акциях можно путем классических спекуляций (купить дешевле, а продать дороже – или, напротив, продать дороже и откупить дешевле) или же методом среде- и долгосрочной покупки в лонг, позволяя акции вырасти. Дивиденды являются приятным бонусом к владению хорошей акцией.

Облигации как инструмент трейдинга малопривлекательны за счет низкой волатильности: их цена меняется слабо, поскольку это больше инструмент сохранения, чем преумножения средств. К тому же падение цены облигации компенсируется ростом НКД – в результате в спекулятивных целях использовать этот актив вообще невыгодно.

Разновидности трейдинга

Существует несколько основных разновидностей трейдинга:

Скальпинг, или краткосрочные спекуляции

Трейдер открывает сделки буквально на несколько минут (а то и секунд), стремясь заработать на самых небольших движениях цены. О полноценном анализе здесь речи вообще не идет: трейдер оценивает исключительно свечной график и иногда подключает какие-либо индикаторы. Как правило, большинство скальпинговых стратегий полностью автоматизированы, так как вручную открывать и закрывать десятки сделок в течение минуты физически невозможно.

Такой вид торговли может приносить практически неограниченную прибыль, если трейдеру удастся найти свой подход. Но это также самый рисковый вид трейдинга, поскольку потерять свой капитал можно за считанные минуты. В среднем доходность скальпинга составляет 60-70% в месяц, но трейдеру придется терпеть просадки до 50-60% от капитала.

Как правило, скальпер работает только с одним видом актива у брокера с минимальными комиссиями или с фиксированной комиссией за месяц (поскольку за открытие каждой сделки нужно платить) на 1- или 5-минутном таймфрейме.

Рекомендую прочитать также:

Autochartist для MT4 — плагин для автопоиска графических паттернов

На сегодняшний день существует огромное количество разных средств анализа графика. Создаются индикаторы, которые во многом могут сократить время трейдера, […]

Внутридневная торговля (или интрадей)

Трейдер держит позиции в течение одной торговой сессии. Это самый популярный вид торговли – почти 90% всех операций (не считая скальпинга) совершаются внутри дня.

Стратегий внутридневного трейдинга множество. Как правило, участники рынка опираются на анализ графика и технические индикаторы (мувинги, волны, уровни, стохастики, RSI, MACD и прочие осцилляторы) для принятия решения о входе в сделку.

Фундаментальный анализ обычно не используется. Нередко трейдеры торгуют на новостях, когда движение актива можно предугадать.

Внутридневная торговля относительно спокойная (по сравнению со скальпингом). Трейдер может держать несколько сделок разом и принимать по каждой взвешенное решение. Кроме того, часто практикуется добор позиции, если трейдер смог уловить тренд (одна из поговорок участников рынка: Trend is your friend, т.е. «Тренд – твой друг»).

Торговля обычно ведется на 5- и 30-минутных таймфреймах, изредка – на 1-часовых.

Доходность такой стратегии обычно составляет 10-25% в месяц при достаточно умеренных рисках.

Междудневная торговля (среднесрочная торговля)

Трейдер может удерживать позицию несколько дней и даже недель. При этом обычно позиция увеличивается при правильном угадывании тренда.

В среднесрочной торговле применяется множество стратегий, основанных как на фундаментальном и техническом анализе, так и на их смеси. Например, трейдер, изучив бизнес Газпрома, приходит к выводу, что акции имеют потенциал роста, но в данный момент по всем техническим показателям они перепроданы – следовательно, имеет смысл открыть длинную позицию. Или, напротив, трейдер понимает, что бизнес какой-то компании плох, но акция перекуплена – и он открывает короткую позицию, ожидая падения котировок.

При среднесрочной торговле трейдер может открывать одновременно множество сделок на самых разных инструментах, в т.ч. проводя хеджирование позиций. Например, он покупает акцию Газпрома, но при этом хеджирует позицию путем продажи фьючерса.

Доходность среднесрочных стратегий обычно 10-15% в месяц при сравнительно небольшом уровне риска.

Долгосрочная торговля

Трейдер может удерживать сделку неделям и даже месяцами. Как правило, в своей работе он придерживается больше фундаментального анализа, а теханализ использует для поиска оптимальной точки входа.

В отличие от долгосрочного инвестора, такой трейдер не заинтересован в вечном владении акцией, предпочитая избавиться от нее по достижении определенной цены (при этом качество бизнеса редко имеет определяющее значение).

Доходность долгосрочной торговли обычно составляет 5-10% в месяц, а риски сведены к минимуму.

Где открыть торговый счет — обзор ТОП-3 компаний-брокеров

Есть много хороших брокеров, но я вам настоятельно рекомендую одного из трех, описанных ниже.

Это фирмы с многолетним опытом, проверенные и надежные.

1) Альпари

]Alpari[/anchor] заслуженно располагается на первом месте. Только здесь трейдерам предоставляется бесплатное углубленное обучение самым разным аспектам торговли на валютном рынке.

Брокер не работает с инструментами фондовых бирж за редким исключением (есть металлы, два фьючерса). Техническое оснащение на высоте.

2) Открытие Брокер

Интересная компания. Предлагает спекулировать на фондовом рынке РФ и зарубежных государств. Отдел аналитики в «Открытие Брокер» регулярно публикует интересные обзоры, по которым можно торговать даже без серьезных знаний о рынке.

Трейдеры компании нередко выступают по телевидению, прогнозы делают очень даже не плохие. Торговля акциями имеет ряд существенных отличий от валютных спекуляций, сказать, что лучше, нельзя.

Перед началом торговли обязательно пройдите обучение, разберитесь во всех деталях.

3) БКС Брокер

БКС сочетает инструменты как валютного, так и фондового рынков. Работает примерно столько же времени, сколько и Альпари, по надежности не уступает. Обучение, в основном, платное, в общем доступе только базовый курс.

В БКС вы сможете выводить сделки не только на российские, но и на зарубежные рынки – возможностей на порядок больше. Если у вас возникают вопросы по сотрудничеству с тем или иным брокером – спрашивайте в комментариях, отвечу.

Принципы трейдинга

Трейдинг на бирже подразумевает следование нескольким обязательным принципам:

- Следовать единой стратегии. Не стоит перескакивать со скальпинга на долгосрочную торговлю по фундаменталу: так трейдер ничего не добьется, а только запутается и потеряет деньги.

- Строго следовать сигналам. Входить в сделку нужно только тогда, когда есть все сигналы на покупку / продажу актива. Торговать по интуиции или по половине сигналов – это путь в никуда.

- Не прыгать в последний вагон. Иными словами, не стоит входить в сделку, когда новость и вызванный ей тренд отыгран.

- Использовать риск-менеджмента. Так, в одной сделке нельзя использовать больше 5% капитала, а также обязательно нужно ставить стоп-лоссы, чтобы не лишиться капитала при неблагоприятной ситуации.

- Ограничивать плечо. Какой бы соблазнительной не была маржинальная торговля, лучше ограничить размер плеча, иначе можно лишиться всех денег. Оптимальным считается использование плеча не более 1:25.

- Ограничивать торговлю. Если трейдер допустил 3 убыточные сделки и потерял больше 5% капитала, то стоит остановиться. Никаких «отыгрываний» и «сейчас точно повезет». Если торговля не идет – лучше не работать на рынке.

- Не жадничать. Если сделка вышла в плюс, ее лучше закрыть (или, на крайний случай, поставить скользящий стоп). Нередко бывало, что трейдер держал сделку открытой в надежде на дальнейший рост, но потом тренд сменялся и прибыль резко падала – или сделка вообще становилась убыточной.

- Не идти на поводу у эмоций. Когда трейдер терпит неудачи, то у него возникает желание хаотично открывать сделки на авось. Если же ему везет, то он может потерять осторожность. Таким образом, необходимо держать эмоции под контролем и торговать строго по системе.

- Не пересиживать убытки. Лучше закрывать убыточную сделку сразу, чем постоянно терять деньги. Конечно, иногда цена актива начинает идти в нужную сторону, но если тренд сменился, то это ситуации не изменит. Трейдеру нужно ограничить возможные убытки и смело закрывать сделку по стоп-лоссу.

Рекомендую прочитать также:

Живой график для бинарных опционов и форекс – особенности, настройки и функционал

Живой график от Trading View для бинарных опционов и форекс– идеальное решение для ситуаций, когда нет возможности пользоваться основным […]

Кроме того, рекомендуется вести дневник трейдера, в котором фиксируются все сделки и отмечается, по каким принципам был осуществляет вход и выход из сделки. Если сделка была убыточной, ее нужно проанализировать и понять, что послужило причиной неудачи, чтобы впоследствии не допускать ошибок.

Где же торговать

Для торговли на бирже не обязательно ехать на Уолл-стрит и толпиться в торговом зале, выкрикивая информацию о сделке. Благодаря интернету торговать можно практически в любом уголке мира.

Для этого есть специальные торговые платформы, самой популярной из которых остается MetaTrader 4. Ее легко установить на персональный компьютер, смартфон или планшет. Так что в этом рекламные плакаты, на которых изображен торгующий трейдер под пальмами, не лгут.

Доступ к ведущим мировым площадкам, на которых вы можете осуществлять сделки, нужно получить через брокерскую компанию. Как физлицо выйти на биржу для торговли не получится. А вот благодаря условиям маржинальной торговли, которую предлагают брокерские дома для работы, вам понадобятся гораздо меньшие суммы стартового капитала.

Навыки, нужные для трейдинга

Опытные трейдеры называют в числе необходимых навыков следующие:

- компьютерная грамотность – нужно уметь пользоваться терминалами, чтобы не допускать «технических» ошибок;

- знание английского языка (хотя бы на минимальном уровне) – оно нужно, как минимум, для работы с терминалом, как максимум – для чтения иностранной литературы по трейдингу;

- самодисциплина и самоконтроль – нельзя давать волю эмоциям, сделки нужно открывать с трезвой головой;

- усидчивость и терпение (оно нужно даже скальперам);

- желание постоянно учиться новому;

- логичность, системность и в то же время гибкость мышления;

- умение адаптироваться к изменению ситуации;

- стрессоустойчивость.

Кроме того, трейдеру необходимо уметь управлять своим временем. Трейдинг – это образ жизни, в котором работа совмещается с отдыхом и учебой. Нужно уметь расставлять приоритеты, чтобы успевать всё задуманное.