Автор:

Александр Борских

Стив Нисон относил паттерн Харами к моделям средней силы. Согласно его наблюдениям, эта формация могла стать разворотной, но только если сформировалась в конце уверенного движения и есть другие подтверждения разворота. Свечная модель работает и на Форекс, и на прочих рынках – нет ограничений и по рабочим таймфреймам. Но чтобы Харами приносила прибыль нужно знать правила ее формирования и фильтры для оценки силы паттерна.

Как формируется свечная модель Харами

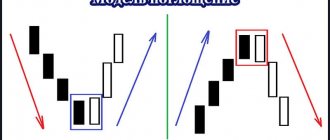

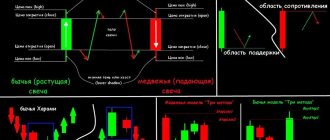

Под этим паттерном понимается конструкций из 2 свечей, в которой вторая полностью находится в диапазоне первой. То есть внешне напоминает внутренний бар из Прайс Экшен или другую модель под названием День с уменьшающимся диапазоном цен.

Из особенностей отметим:

- особые требования к размеру тел свечей паттерна Харами. Тело второй свечки должно быть в разы меньше по сравнению с первой;

- 2-я свеча не должна обладать большим диапазоном (не более 2/3 от диапазона первой). В идеале после первой крупной полнотелой свечи в направлении текущего тренда должен сформироваться волчок;

- на Форекс ГЭП при формировании 2-й свечки паттерна Харами формируется редко, только при работе на таймфреймах от D1. Но на фондовом рынке паттерны с ГЭПом обладают большей силой. Учтите – разрыв должен сформироваться в направлении, противоположном движению на первой свече. То есть на падающем рынке ГЭП должен быть вверх, 2-я свеча открывается в пределах тела первой свечки. В противном случае получаем внутренний бар с сомнительными перспективами его отработки;

Этот паттерн слаб, к тому же пробит уровень поддержки. В итоге он так и не отработал

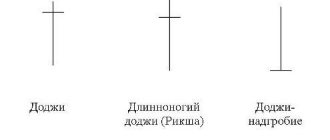

- если 2-я свеча превращается в доджи (цены открытия и закрытия равны), паттерн превращается в крест Харами и также берется в работу. Цвет 2-й свечки не играет особой роли, она указывает на приостановку текущего движения, не так важно быки или медведи победили при ее формировании.

В своей книге Нисон приводил примеры паттернов, в которых 2-я свеча переписывает экстремум первой и обладает большим диапазоном. Такие модели обладают меньшей силой, их использование сопряжено с большим риском.

Обратите внимание на диапазон свечей, учитывайте этот параметр при определении паттернов

Несмотря на то, что High первой свечи переписан это тоже Харами. В своей книге Нисон приводит такие примеры

Здесь важно соотношение тел свечей паттерна. Тело второй в 7-8 раз меньше тела первой свечки

Свечной анализ подразумевает понимание психологии происходящего на рынке. Harami означает замедление текущего тренда, при формировании паттерна пока нет слома тенденции, но текущий тренд уже выдыхается. В результате получаем либо разворот, либо коррекцию, либо флетовый участок.

Уровни покупки и Stop Loss

Окончательным подтверждением модель, а, следовательно, моментом открытия длинной позиции, является пробитие ценой наиболее высокого из двух уровней:

- середины тела медвежьей свечи;

- цены закрытия бычьей свечи.

В качестве уровня-ориентира для Stop Loss выбирается более низкий из последних двух ценовых минимумов. Фиксировать убыток следует в следующих случаях:

- рынок закрылся ниже уровня Stop Loss;

- два дня подряд ценовой минимум пробивал уровень Stop Loss.

Крест Харами

Это подвид обычного паттерна Harami, в котором вторая свеча превращается в доджи, то есть цены Open и Close равны. Физический смысл тот же, что и у обычной модели Harami, доджи только показывает, что после уверенного трендового движения на рынке наблюдается неопределенность – равенство сил быков и медведей.

Пример паттерна крест Харами, после него рынок развернулся

Хотя до полноценного разворота дело и не дошло, но паттерн все равно считаем отработавшим

На Форекс и прочих рынках крест Harami формируется реже, чем обычный паттерн. По силе не отличается от базовой конструкции.

Психологические основы формации

После сильного и продолжительного понижающегося тренда и после дня больших продаж быки открывают следующий день на ценовом уровне, который находится выше цены закрытия предыдущего дня. Продавцы в шорт начинают беспокоиться и закрывают свои позиции. Итог дня — рост цены. Это говорит о наличии поддержки, достаточно сильной для того, чтобы продавцы в шорт заметили, что тренд завершился. Если за этим последует еще один сильный день, ни у кого не останется сомнений в том, что тренд развернулся. Как правило, вследствие массового покрытия шортовых позиций наблюдается всплеск дневного объема.

Как фильтровать модель Харами

Как и прочие модели свечного анализа Harami не торгуется сама по себе. На истории полно ситуаций, когда неплохие на первый взгляд конструкции не отрабатывали. Если входить по каждому такому паттерну, то не факт, что хотя бы 50% сигналов окажутся прибыльными.

Харами рекомендуем использовать как один из элементов своей торговой стратегии. Если хотите сделать его основой своей ТС, то в торговле:

- не опускайтесь на таймфреймы ниже Н4-Н1. Даже на часовых графиках надежность Harami невысока, лучше работать на Н4, а в идеале – на дневных графиках;

- обязательно фильтруйте паттерн Харами уровнями. В идеале этот паттерн формируется после тестирования уровня либо с небольшим недоходом, забросом за него. Вероятность разворота при таком варианте выше, чем если модель «висит» без опоры на поддержку/сопротивление.

Пример сильного паттерна Харами. В итоге сопротивление отработало и на каждой акции можно было заработать порядка $10

Дважды тестировали уровень сопротивления, но он все же устоял. Разворотные паттерны также говорили в пользу нисходящего движения

Возможна фильтрация индикаторами, но их эффективность зависит от характера движения графика. Любой индикатор дает сигналы с запаздыванием, если Харами формируется на резком движении, момент входа в рынок можете упустить.

Из индикаторов можно пользоваться стандартными RSI, Stochastic, неплохо себя показывает индекс денежного потока (MFI – Money Flow Index). Если при формировании паттерна Харами происходит выход линий индикатора из зоны перепроданности/перекупленности, это усиливает свечную модель. Это справедливо и для Форекса, и для других рынков.

Формально произошел пробой поддержки, но при этом имеем дивергенцию на Стохастике и выход линии осциллятора из области перепроданности. Разворота не было, но на коррекции можно было взять движение в $7-$8 по каждой акции

Здесь Харами не подтверждается отбоем от поддержки. Также нет выхода линии осциллятора из перепроданности. Коррекция в итоге оказалась очень слабой, сигнал не отработал

В работу желательно брать только те паттерны, в силе которых вы уверены. Индикаторами не злоупотребляйте.

Применение в торговле

Как уже говорилось выше, крест Харами являет собой разворотный паттерн достаточно большой силы (это означает, что при прочих равных условиях, вероятность его исполнения достаточно высока).

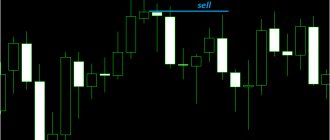

Для подтверждения паттерна следует дождаться завершения свечи следующей сразу после доджи. Для бычьего паттерна, это должна быть восходящая (бычья) свеча, для медвежьего – нисходящая (медвежья) свеча.

Немаловажным достоинством паттерна, является возможность установки достаточно короткого стопа. Так, при входе в позицию сразу после завершения подтверждающей свечи, я обычно выставляю ордер Stop Loss на уровне доджи. А для полной гарантии того, чтобы установленный ордер не был выбит случайной волатильностью цены, его можно устанавливать на предыдущем локальном экстремуме, образованном первой свечой паттерна (в рассмотренном ниже примере мы именно так и поступим).

Вот пример торговли медвежьего паттерна:

Как видите, короткая позиция здесь открывается сразу после закрытия медвежьей свечи, следующей сразу за доджи и являющейся подтверждением истинности паттерна. А ордер ограничения убытков выставлен на границе торгового диапазона свечи предшествующей доджи (хотя в данном случае максимумы этих двух свечей совпадают).

Логика установки Stop Loss такова, что при достижении ценой данного уровня исчезнут все предпосылки, побудившие нас к открытию данной позиции.

Действительно, представьте себе, что цена, вскоре после открытия позиции развернулась и достигла уровня, на котором мы установили ордер Stop Loss. Стали бы вы сейчас открывать короткую позицию? Я бы этого делать точно не стал, поскольку, как уже говорилось выше, исчезли все предпосылки для этого (в частности паттерн крест Харами оказался ложным).

Обратите внимание на следующий пример:

Здесь также изображён медвежий паттерн крест Харами, но без подтверждения его истинности медвежьей свечой, следующей сразу после доджи. Ну и как следствие, никакого разворота тренда за этим не последовало.

Методы входа в рынок

Свечная модель Харами предполагает несколько вариантов точек входа, риск по каждой из них отличается:

- максимальный риск – входим в рынок сразу после закрытия второй свечи паттерна. Рекомендуем изучить историю и оценить, сколько свечных моделей в итоге не отрабатывает. Тем более поначалу у вас не будет опыта в фильтрации паттернов, будете чаще ошибаться;

- отложенным ордером Buy Stop (за максимумом 2-й свечи паттерна) или Sell Stop (его выносят под минимум 2-й свечи). Отложенный ордер фильтрует ситуации, когда сразу после Харами продолжается движение в прежнем направлении;

- вход с подтверждающей свечой, также используются отложенные ордера. Цвет первой свечи после формирования разворотного паттерна должен соответствовать ожидаемому движению. Более консервативный вариант, но соотношение тейк-профита и стоп-лосса меняется не в нашу пользу.

Все варианты входа в рынок после формирования Харами. На момент формирования этого паттерна на графике наблюдали исторический максимум, поэтому нет опоры на уровень сопротивления

Стоп всегда выносится за экстремум Harami или ближайший локальный High, Low. С тейк-профитом сложнее, оптимальный сценарий – размещать ТР на ближайших уровнях, фиксировать часть профита, а остаток тралить.

Пример

На графике котировок акций компании Eversource Energy (тикерный символ ES) приведен пример двух подтвержденных паттернов: медвежьего и бычьего харами (англ. Bullish Harami

).

Модель медвежье харами сформировалась после устойчивого восходящего тренда. При этом первая (бычья) свеча не имела верхней тени, а нижняя тень была незначительна. Окончательным подтверждением медвежьего разворота стало открытие рынка на следующий день с ценовым разрывом вниз.

- ← Бычье харами

- Бычье поглощение →

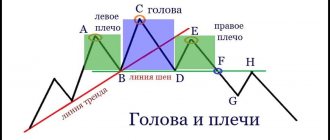

Три черные вороны

Паттерн три черные вороны (от англ. three black crows) состоит из трех последовательных красных свечей, которые открываются внутри тела предыдущей и закрываются на уровне ниже минимума предыдущей свечи.

Такой паттерн является эквивалентом медвежьих трех белых солдат. В идеале у этих свечей не должно быть длинных и высоких фитилей, что указывает на постоянное давление продаж, которое ведет к снижению цены. Размер свечей и длина фитилей могут быть использованы для оценки вероятности консолидации.

Медвежьи модели разворота

Повешенный

Повешенный (от англ. hanging man) – это медвежий аналог молота. Обычно он формируется в конце восходящего тренда в виде небольшого тела и длинного нижнего фитиля.

Нижний фитиль указывает на большие объемы продаж, но быкам все же удалось вернуть себе контроль и поднять цену. Помните, что после длительного восходящего тренда, подобная активность может быть предупреждением о том, что быки вскоре могут потерять контроль над рынком.

Свечевые паттерны основанные на ценовых разрывах

Есть много свечных паттернов, которые используют ценовые разрывы или гэпы (от англ. gap). Ценовой разрыв или же гэп формируется, когда финансовый актив открывается выше или ниже предыдущей цены закрытия, что создает разрыв между двумя свечами. Поскольку рынки криптовалют работают круглосуточно, паттерны, основанные на таких ценовых разрывах, отсутствуют. Несмотря на это, ценовые разрывы все еще могут возникать на рынках со слабой ликвидностью, по причине большого спреда между ценой спроса и ценой предложения, но какие либо паттерны и модели свечей в данном случае могут оказаться бесполезными.

Бычьи модели разворота

Молот

Свеча с длинным нижним фитилем в нижней точке нисходящего тренда, при условии что фитиль снизу должен быть по крайней мере в два раза больше тела.

Молот (от англ. hammer) показывает, что хоть давление продажи и было высоким, быки толкали цену вверх рядом с открытием свечи. Молоток может быть красного или зеленого цвета, но зеленые молоты свидетельствуют про более сильную бычью реакцию.