- Симметричные треугольники

- Психология в основе треугольников

- Определяем ценовой ориентир для пробоя треугольника

- Превращение симметричного треугольника в голову и плечи

- Прямоугольные треугольники

- Превращение прямоугольного треугольника в прямоугольник

- Треугольник: рыночные примеры

- Когда прямоугольный треугольник не работает

- Психология в основе неудачных прямоугольных треугольников

- Треугольники: подведем итоги

- Симметричные треугольники, кратко

- Прямоугольные треугольники, кратко

(Правильное название было бы, разумеется, «как торговать с помощью треугольников». Однако при переводе я постоянно представлял, как кто-то робко стоит на углу тихой улицы и барыжит треугольниками из под полы потрепанного пальто и меня распирало от смеха, поэтому и такое название, прим. Бингуру).

Треугольник — один из самых распространенных паттернов, но в то же время и один из… наименее надежных. Он формируется и в боковиках, и при разворотах и представляет собой сужение торгового диапазона в пределах двух сливающихся линий тренда. Чтобы такая линия сформировалась, нужно как минимум два касания.

В результате любой треугольник состоит минимум из четырех касаний, по два на каждую линию тренда. Однако, на практике треугольники надежнее, если касаний на линию было три и более. Другими словами, чем больше касаний — тем лучше.

В главе 4 «Линии тренда: забытые основы» мы уже с вами обсуждали, что любая линия тренда — это ничто иное, как динамическая зона поддержки и сопротивления. Так что чем чаще цена касается такой линии или приближается к ней, тем больше шансов, что линия отработает как зона поддержки и сопротивления. Соответственно, тем сильнее будет и пробой.

Есть два типа треугольников, симметричный и прямоугольный, вот давайте оба и рассмотрим.

Что из себя представляет фигура технического анализа треугольник?

Фигура треугольник в техническом анализе (англ. triangle) – классический паттерн трейдинга, который позволяет торговать с хорошим математическим ожиданием. Определяется фигура визуально, а для построения используется трендовая линия.

Большим преимуществом модели является частота образования и хорошая отработка.

Неопределенность его заключается в том, что точка входа может образоваться в любом направлении.

Популярность и эффективность подтверждена большим количеством трейдеров, успешно применяющих формацию на различных рынках:

- Фондовой бирже (акции).

- Форекс.

- Опционов.

- Фьючерсов.

Статья содержит подробное описание, основные виды фигуры, основные стратегии трейдинга и методику постановки stop loss, а также take profit.

Masterforex-V об альтернативе «восходящих» и «нисходящих» треугольников

На мой взгляд, проблемы и отличия этих треугольников абсолютно надуманы А.Элдером, Э.Найманом, Д. Мэрфи, т.к. каждый из них

- чертит эти треугольники… по разному;

- интерпретируют сигналы по пробитию этих треугольник… так каждый по своему (один и тот же сигнал у одного из них «сильный», у другого «средней силы»);

- все треугольники классики трейдинга начертили на истории, а не в конце графика, чтобы дать конкретные рекомендации по торгам. И зачем нужны треугольники, способные подсказывать по торгам лишь на истории?;

- я не знаю ни одного опытного успешного трейдера, который бы использовал ИХ треугольники и при этом получал бы стабильную прибыль от торговли на форексе.

Не работает на рынке то, что наигранно и надуманно.

Восходящая модель

Восходящий треугольник – это фигура образуется, когда цена часто бьётся в уровень сопротивления, при этом не обновляет свои минимумы. Далее происходит пробой треугольной консолидации. Сигнал к покупке появляется при закреплении на уровне сопротивления. Затем дальнейший поход вверх. Схема с правилами пробития изображена на рисунке ниже:

Схема показывает следующие особенности:

- Отскоков цены от сопротивления и поддержки может быть больше или меньше, чем показывает рисунок.

- Тейк профит равен высоте фигуры. Она равна длине между максимумом и минимумом конструкции технического анализа.

- Стоп лосс размещается за последним отбитием от поддержки.

- Бычий тренд предшествует формированию.

Восходящий треугольник в трейдинге – это фигура роста рынка и продолжения движения на восходящем тренде.

Отработка бычьей формации

На валютной паре GBPUSD формировалась бычья свечная конструкция в течение четырех дней, затем выход из границ и за сутки цена достигла тейк профита. В сделке удалось бы заработать в два раза больше возможного риска.

Однако бывают исключению, когда данный паттерн образуется внизу рынка. Если мы видим картинку, как на рисунке ниже, то образуется разворот. Однако не стоит рассчитывать на большой профит, торгуя при прорыве в обратном направлении.

Рекомендации по отработке

Любой треугольник Форекс принадлежит к группе технических паттернов двойной трактовки.

Сила сигналов паттерна треугольник.

- Классическая методика предусматривает, что полный треугольник Форекс включает в себя не меньше 5 волн и обязательно нечетное количество. Ценовые max/min должны быть около сильных поддержек/сопротивлений, границы проводит по обратным ценовым откатам. Они считаются правильными только после как минимум двух ретестов.

Сила сигналов паттерна треугольник (продолжение).

Жми кнопку, чтобы пройти пошаговое руководство по «Фигуре Треугольник» и освоить стратегию в несколько простых шагов Изучить »

- Соблюдается базовое правило технического анализа – чем старше таймфрейм, тем надежнее сигнал, особенно когда паттерн расширяющийся. Также особое внимание рыночным объемам (даже тиковым!). Чем дольше внутреннее ценовое движение, тем больше падают объемы. Непосредственно перед пробоем они резко увеличиваются, что можно считать опережающим сигналом.

Расширяющийся объем при достижении точки пробоя.

- Если цена начинает быстро выходить до того, как треугольник полностью завершится, это может означать, что разворот тренда начался раньше последней волны и уже можно войти в рынок.

- Быстрый выход цены из зоны паттерна говорит о том, что рынок начал разворот раньше, чем случится последняя волна и уже можно открывать сделку.

- Пробой в конце реакции на фундаментальные новости, вероятнее всего будет ложным, так как в этот период рынок непредсказуем. Треугольник Форекс может, как продолжить формирование, так и перейти в другие графические паттерны такие как «Алмаз».

- Всегда ищите дополнительное подтверждение сигнала как минимум по одному осциллятору. Как показывает практика треугольник хорошо вписывается в уровни Фибоначчи, особенно на таймфреймах от Н1 и выше. Как минимум дождитесь, пока пробойная японская свеча закроется за границами.

Жми кнопку, чтобы пройти пошаговое руководство по «Фигуре Треугольник» и освоить стратегию в несколько простых шагов Изучить »

Треугольник типа «Клин».

- Расширяющийся паттерн можно торговать внутри, только если увеличение идет в пределах среднедневной волатильности. Если амплитуда продолжает расти, это означает, что рынок достиг момента возможной смены тренда и нужно готовиться к открытию сделки или фиксации прибыли/убытков. Также может начаться флет, особенно в конце недели или праздниками, когда маркетмейкеры не торгуют.

Нисходящая модель

Данный тип треугольника является перевернутым зеркальным аналогом восходящего треугольника. Нисходящий треугольник – это фигура образуется, когда цена часто бьётся в уровень поддержки, при этом не обновляет свои максимумы. Далее идет пробой, закрепление на уровне поддержки и поход дальше вниз. Схема того, как правильно строить формацию изображена на рисунке ниже:

Правила и нюансы построения отличаются зеркально от восходящей формации. Предшествует медвежий тренд, а также бывает различное число отбоев от уровней.

Нисходящий треугольник в трейдинге – это фигура падения рынка и продолжения движения на медвежьем тренде.

На реальном графике случай, когда затяжная тенденция вниз сопровождается с появлением двух подряд конструкций.

Александр Элдер о восходящем и нисходящем треугольниках

Восходящим А. Элдер называет «треугольник» с растущей нижней границей. Также Элдер пишет:

«Он говорит вам о том, что следует ожидать прорыв вверх. У нисходящего треугольника падающая верхняя граница. Он говорит о том, что цены, вероятно, пойдут вниз. Симметричный треугольник говорит о том, что силы «быков» и «медведей» уравновешиваются, и тренд, вероятно, продолжится».

По мнению Элдера, истинные прорывы случаются обычно в пределах первых двух третей этих моделей. Когда после прорыва цены снова возвращаются к фигуре, возникают более выгодные условия для заключения сделки по направлению пробития.

Нисходящий «треугольник», по определению А. Элдера, имеет относительно ровную нижнюю границу, а верхняя наклонена вниз. Горизонтальный нижний уровень модели говорит о том, что медведи настроения на рынке растут, из-за чего цены уже не могут подниматься так же высоко, как раньше.

Александр Элдер утверждает:

«Нисходящий треугольник с большей вероятностью завершается нисходящим прорывом. Объем тяготеет падать по мере старения треугольника. Если он возрастает при движении цен вверх, то более вероятен прорыв вверх. Если объем увеличивается, когда цены подходят к минимумам, то более вероятен прорыв вниз. Истинный прорыв подтверждается всплеском объема, по крайней мере, на 50 процентов от среднего за последние пять дней».

Поскольку истинные прорывы, как говорит Элдер, преимущественно происходят в пределах первых двух третей образовавшейся фигуры, он не советует «играть» на прорыв в последней трети:

«Если цены стагнируют весь путь до точки пересечения, то они, вероятно, так и останутся постоянными. Треугольник напоминает бой двух уставших боксеров, начинающих опираться друг на друга. Ранний прорыв показывает, что один из бойцов сильнее. Если цены остаются в пределах треугольника до конца, значит оба бойца измотаны и мало вероятно образование нового тренда».

В расчете целей прорыва «треугольника» у А. Элдера мы не находим ничего нового. Точно так же, как у Мэрфи, нужно измерить высоту фигуры и отложить это расстояние от точки прорыва через один из уровней. В результате мы получим значение, до которого цена точно дойдет, т. е. минимум, который, скорее всего, на практике будет превышен. Особенно это касается маленьких моделей, появляющихся внутри сильного тренда, о чем мы уже упоминали в предыдущей главе.

Рис. 11. Запас хода после пробития уровня всегда не менее высоты «треугольника»

Симметричная модель

Другие названия данного паттерна – это равносторонний, равнобедренный или сходящийся треугольник. Симметричная фигура образуется при большом числе касаний ценой наклонных линий, которые строятся примерно при одном угле относительно горизонтали. Точка входа стандартная:

- Цена зажимается в сужающийся ценовой канал, попеременно отбиваясь от граней формации.

- Далее видим пробитие одной из линий и ретест. Момент входа – это возврат к линии тренда либо стоп ордер (отметка 1) на расстоянии нескольких пунктов от границы. Сложность выставления отложки в том, что требуется постоянно передвигать ордер по мере движения цены.

- Stop loss ставится за ближайший экстремум противоположной границы

Постановка тейк профита симметричной формации

Если разбирать два стандартных способа установки тейк профита, то выделяются:

- Тейк равный высоте конструкции.

- Установка тейка на параллельной линии поддержки (бычья свечная комбинация), построенной из максимума.

Эти два варианта могут быть в одной точке, как показано:

Отработка на графике

Образование разворотной фигуры вверху рынка на валютной паре GBPUSD. Обратных поход цены наверх дал точку входа на нижней грани, а тейк профит получился больше во втором способе.

Прямоугольные треугольники

Прямоугольные треугольники — это такая разновидность треугольников симметричных, где одна линия формируется под углом 90 к вертикальной оси и, таким образом, будет горизонтальной

Полюбоваться на сие можно на рис. 9-10.

Рис. 9-10. Медвежий прямоугольный треугольник

Симметричный треугольник сам по себе не указывает, в какую сторону может быть пробой. А вот прямоугольный — указывает, благодаря наклонным линиям поддержки и сопротивления.

Как и у большинства паттернов, за пробоем треугольника обычно следует откат. Пример показан на рис. 9-11 для прямоугольного восходящего треугольника.

Рис. 9-11. Бычий прямоугольный треугольник с откатом

Если вы прощелкали пробой, то откат обычно дает второй шанс, причем в более спокойных условиях. Если можно добавить откатную линию тренда, как на рис. 9-11 выше, линия пробоя становится прекрасной зоной для входа, поскольку она закрепляет уже состоявшийся пробой.

Вероятность еще более увеличивается, если откат происходит на снижении объемов, а пробой над откатной линией тренда, напротив, идет на незначительном или существенном увеличении объемов.

Превращение прямоугольного треугольника в прямоугольник

Одна из проблем таких паттернов — многие прямоугольники сначала выглядят именно как прямоугольные треугольники. Поэтому в работе с такими паттернами нужно быть особо внимательным.

Пример показан на рис. 9-12, где вероятный нисходящий прямоугольный треугольник, в конечном итоге, становится прямоугольником.

Рис. 9-12. Неудачный медвежий прямоугольный треугольник

Расширяющаяся модель

Паттерн является противоположностью сужающемуся треугольнику. Рекомендуемое количество касаний ценой одной линии тренда – минимум три. Если видите меньшее количество касаний, то лучше воздержаться от входа в рынок. Схема входа и того, как правильно рисовать модель отображена рисунком.

Уровень взятия прибыли не отличается от стандартного по паттерну.

Пример расходящейся формации реального рынка

Хороший экземпляр расходящегося треугольника образовался на активе GBUSD. Тенденция глобально поменялась и можно было взять намного больше прибыли, чем по примеру.

Как можно улучшить свои результаты в торговле треугольников?

Первая и самая важная вещь — это таймфреймы, которые вы будете использовать. Держитесь подальше от низких таймфреймов и внутридневного шума, который может возникнуть в результате незначительных новостных событий и случайных колебаний цены. Также на более старших таймфреймах ложные пробои гораздо более редки.

У вас появится гораздо больше времени для принятия торговых решений. Вы будете меньше волноваться и сможете спокойно найти оптимальную точку входа и определиться с целями по взятию прибыли.

Заключайте меньшее количество сделок. Если вы торгуете по дневным таймфреймам и совершаете более десяти сделок в месяц, существует 90% вероятность, что вы торгуете слишком часто. Другими словами, вы выбираете количество, а не качество. Когда речь заходит о лучших точках входа — их всегда будет не так много. По моему опыту, это число колеблется от трех- четырех до, возможно, десяти в течение активного месяца.

Прежде чем добавлять треугольник в свой торговый арсенал, вам придется набраться терпения. Не ожидайте появления этой фигуры каждую неделю или даже каждый месяц. Однако при правильном соотношении риска к прибыли потенциальный доход может оправдать все ваши ожидания.

Постоянно отслеживайте свои результаты, как хорошие, так и плохие. Отслеживать свои ошибки гораздо важнее, чем ваши успехи. Несмотря на то, что иногда это утомительно и даже скучно, ведение торгового журнала является решающим шагом для становления прибыльного трейдера.

Основные отличия треугольника от клина и вымпела

Треугольник и вымпел многие путают на графике. Визуально они выглядят совершенно одинаково, при этом являются фигурами продолжения тренда. Главные отличия технического анализа:

- Время формирования фигуры. У вымпела полотнище образовывается быстрее.

- Точка входа различна, Вымпел торгуется на пробой верхней точки консолидации, а треугольник на ретесте к трендовой линии.

Клин в трейдинге представляет наклонный паттерн разворота, он возникает на пиках графика, меняя тренд. Точка входа с треугольником у них одинаковая на возврате. Форма у клина всегда сходящаяся под углом вверх в одну сторону у бычьей модели.

Треугольник: рыночные примеры

Пример прямоугольного треугольника показан на графике 9-5 для компании Intel.

График 9-5. Акции Intel, 1986-1987, дневной ТФ

Если падение в июне 1986 года похоже на плечо, в таком случае перед нами обратная голова и плечи, где горизонтальная линия тренда выступает в роли шеи.

Кто-то начнет ворчать, что не такая уж она и горизонтальная, а треугольник более похож на симметричный. На самом же деле, голову ломать и батон крошить не нужно. В конечном итоге совершенно не важно, как именно вы паттерн назовете. Что действительно важно — это четкая борьба между покупателями и продавцами, что завершилась в пользу покупателей. Нам важно только это и лишь это имеет значение.

Также обратите внимание, как сильно вырос объем на пробое вверх и что цена 6 раз касалась нижней лини тренда. Если стандарт для треугольников — всего лишь двойное касание, то в данном случае перед нами впечатляющая линия поддержки. И снова мы использовали двойной метод чтобы определить, куда дойдет цена.

Метод параллельной линии позволил найти временное сопротивление в январе. Когда цена пробила линию, начался сильный тренд. Пропорциональный метод дал еще лучший результат, причем, что любопытно, линия ценового ориентира стала, в итоге, поддержкой и линией шеи для неудачной головы и плечей.

На графике 9-6 показаны акции компании Analog Devices и еще один восходящий треугольник.

Рис. 9-6. Акции Analog Devices, 1991-1994, недельный ТФ

На сей раз он образован после достижения дна рынка и представляет собой паттерн консолидации. Отметим, как снижался объем по мере формирования треугольника. Затем он расширился на пробое, но не так чтобы прям в потолок.

На графике 9-7 акции Northrop Grumman и достаточно большой нисходящий треугольник.

График 9-7. Акции Northrop Grumman, 1984-1990, недельный ТФ

Изначальную (пунктирную) нисходящую линию пришлось дважды перерисовывать из-за двух трендов в 1987 году. Но когда цена упала ниже этой линии во второй раз, образовался здоровенный геп и паттерн, в итоге, был завершен.

Когда прямоугольный треугольник не работает

Любой опытный трейдер или инвестор просто обожает, когда паттерн не работает — ведь это дает массу крутых возможностей! Причем это наиболее актуально именно для прямоугольных треугольников.

Мы уже видели, как такие треугольники могут превратиться в прямоугольники. Однако, пробой прямоугольных треугольников нередко сопровождается весьма забавными историями. Вообще, есть два варианта неудачи.

Первый — когда цена пробивает горизонтальную линию тренда и затем, возвращаясь, проходит сквозь нее.

На 9-13 ложный пробой вверх формирует достаточно близкую ложную вершину, поэтому можно поставить тесный стоп прямо под растущей линией тренда.

Рис. 9-13. Неудачный бычий прямоугольный треугольник

Более того, имеет смысл вообще закрыть сделку, если цена уйдет вновь ниже горизонтальной линии. При этом вероятность неудачного входа сильно увеличивается, если цена пробивает восходящую линию в бычьем паттерне, ведь именно эта линия обычно выступает в качестве сильной поддержки.

Ложные пробои вообще нередко сопровождаются сильным движением в противоположную от ожидаемой сторону, так что появляется отличная возможность зайти на понижение после пробоя восходящей линии тренда. Стоп же надо будет поставить над линией тренда (Х) и сдвигать его до тех пор, пока ниже не найдется зона получше.

На рис. 9-14 уже другой ложный пробой, на этот раз в нисходящем паттерне.

Рис. 9-14. Неудачный бычий прямоугольный треугольник

Расстояние между точкой пробоя и нисходящей линией тренда весьма существенное, поэтому любой вход на понижение с точки пробоя вниз надо прикрыть как можно раньше, если цена уйдет выше горизонтальной линии в точке Х.

Пример ложного пробоя вверх показан на графике 9-7 для Northrop Grumman.

График 9-7. Акции Norhrop Grumman, 1984-1990, недельный ТФ

Этот провал 1988 года вообще классический, поскольку пробой сформировался против движения основного тренда. Все началось намного раньше, с пробоя почти трехлетнего прямоугольного прямоугольника. По мере формирования несработавшего паттерна объемы уменьшались, что как раз обычное явление.

Однако, на пробое объемы расширились — и дали ложную уверенность в том, что это пробой реальный. После того, как цена упала ниже растущей линии тренда, объемы буквально выстрелили и дали четкое указание, что пробой был ложный — теперь у руля стали продавцы и рынок превратился в полностью медвежий.

Второй случай, когда растущий треугольник может провалиться, это когда растущая или падающая линия тренда пробивается до пробоя линии горизонтальной. Пример показан на рис. 9-15, где покупатели увереннее с каждым падением, ведь оно неизбежно отыгрывается.

Рис. 9-15. Неудачный бычий прямоугольный треугольник

Технари тут же заметят такое поведение цены и начнут покупать, ожидая успешное завершение паттерна. Однако, все будет иначе, если цена пробивает восходящий треугольник вниз, намекая на существенное падение.

Пример неудачного восходящего треугольника показан на рис. 9-16.

Рис. 9-16. Неудачный медвежий прямоугольный треугольник

Если такой пробой в другую сторону сопровождается увеличением объемов, кое-кто существенно ошибся. Увеличение объемов показывает, что масса людей пытается закрыть свои позиции, в то время как другие спешат на поезд нового тренда, пока он не отошел от станции.

Психология в основе неудачных прямоугольных треугольников

Что же там в неудачных восходящих треугольниках происходит (см. рис. 9-16)? По мере возврата цены к горизонтальной линии растет уверенность участников рынка. Однако, каждое падение меньше, чем предыдущее. Все начинают ждать проход цены выше горизонтальной линии сопротивления и открывают соответствующие позиции.

В то же самое время продавцы вполне комфортно закрывают позиции каждый раз, когда цена поднимается к линии. Поскольку это случается несколько раз, нет необходимости принимать низкую цену — и так до пробоя восходящей линии тренда.

Когда это происходит, все меняется. Первоначальные продавцы понимают, что продавать подороже от горизонтальной линии уже не выйдет. Те же, кто покупал в надежде на пробой вверх будут очень разочарованы. Собственно, именно поэтому такие пробои — на разочаровании — и бывают такими сильными.

На графике 9-8 для акций Linear Technologies как раз показан хороший пример.

График 9-8. Акции Linear Technology, 1981-1983, дневной ТФ

Вначале все выглядит так, словно формируется хороший нисходящий, прямоугольный треугольник. Период с июня по август даже создал задел на треугольник симметричный. Однако, нисходящий треугольник так и не был завершен, а цена пробила его вверх.

На графике 9-9 для WorldCom показаны примеры сразу трех неудачных треугольников, двух восходящих и одного нисходящего.

График 9-9. Акции WorldCom, 1993, дневной ТФ

Обратите внимание, как снижались объемы на формировании всех трех треугольников и расширялись на ложных пробоях. Наконец, в начале 1994 вообще образовался большой прямоугольник.

Наконец, на графике 9-10 для Analog Devices также показан неудачных восходящий паттерн, что сформировался под конец 2001 и начало 2002 годов.

График 9-10. Акции Analog Devices, 1998-2003, недельный ТФ

Как определить тейк профит и стоп лосс

Стоп лосс у каждого типа фигуры ставится за ближайшим экстремумом перед пробоем.

Тейк профит можно выставить по классическому варианту, либо применять следующие методы:

- Take profit на ближайшем уровне теханализа.

- Использовать сетку фибоначчи для определения цели цены. Крайние точки высоты паттерна должны быть на уровнях 0 и 100 индикатора. Отметка 261.8 – это ожидаемый профит.

- Использовать индикатор компьютерного анализа.

- Не использовать тейк профит, а ждать обратный сигнал. Выход из сделки осуществляется на Price Action, другой фигуре технического анализа либо по точке разворота индикатора.

- На пересечении линии take profit для покупок (продаж) параллельной линии поддержки (сопротивления).

Как торговать

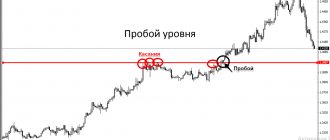

Точку для входа в рынок лучше всего искать при пробитии линии поддержки или сопротивления.

Пробой треугольника

В соответствии с классическим техническим анализом пробой должен произойти в промежутке 50-75% от длины треугольника. Если пробития силового уровня на этом временном отрезке не произошло, волатильность постепенно затухает. В этом случае рекомендуется воздержаться от сделок.

Больше уроков этого видео курса молодого трейдера вы найдете ЗДЕСЬ ⇒

Для покупки валютной пары или финансового актива лучше всего искать восходящие формации. Нисходящая модель чаще всего рассматривается для совершения коротких продаж без покрытия. Симметричные фигуры рекомендуется торговать в направлении основной тенденции. Расширяющийся треугольник можно использовать для открытия среднесрочной позиции против тренда, если сигнал подтверждается другими индикаторами.

Специалисты не советуют открывать сделку сразу после пробития ценового уровня: в этом случае будут велики издержки на проскальзывание, а пробой может оказаться ложным. Лучше всего дождаться стабилизации ситуации и отката цены к силовому уровню. По классике технического анализа, поддержка должна стать сопротивлением или наоборот. Входить в рынок можно с помощью лимитного или рыночного ордера.

Другой вариант совершения сделки — с помощью отложенного стоп-приказа. Ордер выставляется над сопротивлением или под поддержкой за пределами треугольника. В данном случае важно определить, какое расстояние от уровня подтверждает пробой фигуры. Если вход в сделку был осуществлен правильно, можно рассматривать увеличение объема позиции.

Где ставить Take Profit и стоп-лосс

Проще всего определиться с установкой стоп-ордера на фиксацию убытка. Такой приказ следует разместить после пробития фигуры под сопротивлением или над поддержкой в пределах треугольника. Стоп-лосс не должен быть слишком плотным, чтобы его не вынесло при тестировании уровня. В то же время большой размер ордера сильно ухудшает соотношение потенциальной прибыли и убытка.

Как вариант, для постановки стоп-лосса можно использовать индикатор ATR (Average True Range — истинный средний диапазон). Он говорит о среднем размере свечей за выбранный отрезок времени. Трейдер может определить размер стоп-ордера в диапазоне 0,5-1,5 ATR в зависимости от волатильности.

Для выставления приказа на фиксацию прибыли используются разные приемы. Технические аналитики считают, что цена после пробития фигуры должна пройти расстояние, равное высоте треугольника. На практике такое происходит нередко, но не всегда. Take Profit также можно выставлять с помощью скользящих средних, уровней Фибоначчи и других аналитических инструментов.

Другой подход предполагает использование скользящего стоп-приказа. Такой вариант особенно эффективен при мощном выносе цены в направлении занятой позиции: тогда трейдер заберет большую часть этого движения и зафиксирует прибыль в случае отката котировок. В качестве вспомогательного индикатора при выставлении скользящего ордера можно использовать скользящие средние.

Полезные советы при торговле

При торговле с использованием треугольников рекомендуется придерживаться следующих общих правил:

- Упор надо делать не на количество, а на качество сделок. Это означает, что трейдеру следует набраться терпения и использовать для торговли только надежные модели. Хороших точек входа будет не так уж много, но зато они обеспечивают наилучшее отношение потенциальной прибыли к убытку.

- Другой важный момент — определение рабочих таймфреймов. При внутридневном трейдинге на рынке много шума, и количество ложных пробоев резко возрастает. На старших таймфреймах их гораздо меньше, а для принятия решений появляется больше времени.

- Не нужно открывать сделку сразу после пробития фигуры. Лучше дождаться закрепления котировок выше ценового уровня или его тестирования.

- Необходимо строгое соблюдение всех правил риск-менеджмента.

Треугольник является достаточно простой моделью с точки зрения его идентификации на графике, но для стабильного получения прибыли требуется жестко следовать своей торговой стратегии.

Треугольник в трейдинге по волнам Эллиотта

Ральф Эллиотт написал волновую теорию, которая не теряет актуальности по сегодня. В основе лежит факт того, что история всегда повторяется.

Разберем особенности теории Эллиотта, применимую к техническому паттерну на графике:

- Каждая последующая волна короче предыдущей (a короче b, длина b больше c и так далее).

- Волны могут иметь не ровный, зигзагообразный вид. То есть внутри одного движения может быть несколько волн. Обычно таких зигзагов минимум три.

- Треугольник часто входит в состав других фигур технического анализа на старшем временном периоде.

- Последние две волны d и e могут переходить в горизонтальное накопление. Важно, что a, b и с имеют четкое направление.

- Волна e может иметь свою структуру из пяти волн на меньшем таймфрейме.

В расходящейся модели разворота тренда длина волн идет по возрастанию с образованием графической фигуры теханализа.

Выводы

В целом можно сказать, что треугольник Форекс указывает на кратковременное равновесие между продавцами и покупателями, когда ни одна из сторон не может двинуть рынок в свою сторону. В свою очередь «Клин» говорит, что крупные игроки готовятся к спекулятивным действиям, выдавливая более мелких и добирая объем для начала разворота или возобновления тренда. Соответственно и объемы резко возрастают.

Умение вовремя находить треугольник и правильно его отработать должно быть в арсенале всех трейдеров, и неважно на каком активе он торгует — правила остаются неизменными. Даже если прибыль будет небольшой, торговля станет значительно стабильнее и с меньшими убытками.

Индикатор для нахождения паттерна треугольник на графиках

Индикатор PricePatterns используется трейдерами для поиска основных фигур технического анализа. Кроме треугольника на графике японских свечей отображается голова и плечи, двойная вершина, и клин.

Скачать файл с индикатором можно по ссылке pricepatterns

Использование индикатор PricePatterns

Сигналы для открытия ордера

Основная предпосылка для открытия нового ордера в терминале — пробитие. Важно учитывать не только сам факт преодоления ценой линии сформировавшейся поддержки или сопротивления, но и увеличения количества заявок при наступлении такого события. В этом случае сигнал получает подтверждение рыночными игроками, что усиливает его многократно. Постоянно объем расти не может, а наиболее сильные сигналы дает такой тренд, в котором объемы увеличиваются при формировании в направлении общего движения цены и уменьшаются на откатах цены.

В приведенном выше примере рекомендуется размещать защитный ордер на пересечении нижней границы. Это позволит избежать потерь при ложном пробитии и последующей за ним сменой направления.

Торговые цели рассчитываются следующим образом:

- расстояние в самой широкой части фигуры (в пунктах)

- по новым уровням поддержки, отсчитываемым как минимум от двух соседних свечей

Вероятнее всего продолжение более долгосрочного тренда, нежели его пробитие. Имеет смысл дополнительно подтверждать полученную информацию в окне с бОльшим интервалом.

Основные ошибки при торговле

Рассмотрим ошибки и трудности с которыми сталкиваются трейдеры:

- Поиск фигуры на разворот, когда нужно искать на продолжение тренда. Такие конструкции технического анализа считаются слабыми.

- Малое время появления паттерна.

- Большой стоп лосс – за самый дальний экстремум. Торговля без стоп лосса

- Долгое время принятия решения или позднее нахождение паттерна. Как следствие открытие ордера, когда график уже далеко вышел за границы формации.

- Агрессивная торговля при касании наклонной линии. Касание еще не означает прорыв модели.

Читать далее:

Глава 17. Расширяющийся треугольник — неразрешенные проблемы классиков теханализа форекса>>

Глава 18. Работа трейдера на новостях: ошибки и неразгаданные загадки классического анализа>>

Книга 1. Секреты мастерства от профессионального трейдера (или что Билл Вильямс, Александр Элдер, Эрик Найман и др. не рассказали о Форексе / Forex трейдерам) >>

Книга 2. Точки открытия и закрытия сделок на рынке Форекс / Forex (базовый курс)

>>

Пройти профессиональное обучение Форексу и биржевой торговле >>

Фигура треугольник и ее виды

Существует четыре вида инструмента:

Фигура Восходящий треугольник (ascending triangle pattern)

Фигура Восходящий треугольник имеет более сильный характер на бычьем рынке по сравнению с медвежьем рынком, потому, что угол наклона линии поддержки направлен вверх, то есть покупатели (быки) проявляют больший интерес. И цена, обычно, пробивает горизонтальную линию сопротивления. Поэтому на медвежьем рынке, при появлении «восходящего трехугольника» необходимо быть очень осторожным.

Определить данную фигуру можно по следующим признакам:

— линия сопротивления треугольника имеет горизонтальное направление (или почти горизонтальное)

— линия поддержки треугольника имеет наклон и поднимается вверх.

Фигура «Восходящий треугольник» обычно встречается на восходящем тренде и является фигурой продолжения тренда, однако, иногда она может служить фигурой разворота нисходящего тренда. Поэтому иногда, даже на медвежьем рынке, ее считают бычьим сигналом.

Еще пример из жизни:

Восходящий треугольник на бычьем тренде

Торговля:

Торговать внутри треугольника не рекомендуется, но как только цена пробьёт фигуру в точке “А”, необходимо открывать позицию. Так как срабатывает эффект «пружины», то есть цена пробивает линию поддержки/сопротивления с большой скоростью и движутся на большое расстояние. Именно поэтому, открывать позиции рекомендуется только после пробоя треугольника.

Замечание:

В типичной ситуации, во время формирование «Восходящего треугольника» (ascending triangle) происходит падение показателей объема. Причем в направлении, где скорее всего произойдет пробитие цены, показатели объема возрастают и наоборот. Поэтому, если внутри фигуры рост цены сопровождается повышением показателей объемов, то наиболее вероятно, что «Восходящий треугольник» будет пробит вверх. И наоборот, если внутри «Восходящего треугольника» падение цены сопровождается повышением показателей объёмов, то наиболее вероятно, что фигура будет пробита вниз.

Вообще, надо сказать, что на вероятность пробития ценой того или иного уровня может повлиять множество факторов: тип предыдущего тренда (бычий/медвежий), линии поддержки/сопротивления, близость значимых уровней поддержки/сопротивления и др.

Если пробитие произошло в направлении предыдущего тренда, то эффект будет максимальным и цена пройдет большое расстояние. Причём, скорее всего, расстояние движения в сторону пробоя будет равно расстоянию, послужившему для формирования фигуры.

Пространство внутри фигуры «Восходящий треугольник» условно делят на интервалы. Если выход происходит на интервале от 1/2 до 2/3 длины фигуры, то эффект от такого выхода будет максимальный. Если же цена вошла в последнюю треть фигуры, то, как правило, происходит консолидация и стремительного движения цены не происходит.

Приведем дополнительные примеры силы сигналов “Восходящих треугольников” (ascending triangle) в различных ситуациях: