Критерии падающей звезды

Для правильной идентификации падающей звезды на графике должны быть выполнены следующие критерии.

- На рынке должен существовать ярко выраженный восходящий тренд.

- Первой свечой в модели должна идти бычья свеча, тело которой не должно быть коротким.

- Следующий день (торговая сессия) должен открыться с ценовым разрывом (англ. Gap

) вверх, то есть цена открытия должна быть выше, чем цена закрытия предыдущего дня (торговой сессии). - У второй свечи в модели должно быть короткое тело, сформированное в нижней части торгового диапазона. При этом не важно будет она бычьей или медвежьей.

- Длина верхней тени этой свечи должна быть как минимум в два раза длиннее, чем ее тело.

- Нижняя тень, в идеале, должна отсутствовать, однако в практике анализа она допускается, если ее длина незначительна (относительно торгового диапазона).

Торговля по модели

Теперь перейдём непосредственно к самой торговле. Как и следует из определения – раз фигура теханализа падающая звезда у нас разворотная, то и торговать будем против основного тренда. Никто не гарантирует, что график очень резко пойдёт вниз.

Поэтому рассмотрим два варианта торговли, хорошо себя зарекомендовавшие на протяжении долгого времени:

- Открываем сделку на продажу сразу же после того, как свеча закроется и откроется новая. Если речь идёт о дневном графике, то, возможно, имеет смысл подождать один-два часа, так как низкая ликвидность и проделки брокеров могут привести к тому, что спред будет под 5 пунктов по основным парам, не говоря уже о кроссах, к тому же могут быть резкие ценовые скачки. Стоп лосс нужно отодвинуть не только за уровень тени, но и взять небольшой промежуток в 3-5 пунктов. Нельзя исключать повторной попытки цены пробраться к этим значениям. Тейк профит по модели никакой не предполагается. Есть только ориентир в несколько свечей по времени, то есть обычно в течение 3-7 свечей после падающей звезды наблюдается тренд вниз, иногда больше, но тут как повезёт.

- Ждём некоторое время следующих торгов суток и смотрим на поведение цены. Нередко бывает так, что происходит ещё одно движение вверх, которое обычно заканчивается на середине тени падающей звезды или ниже. В этом случае можно перейти на тайм фрем поменьше и посмотреть разворот там. При таком методе торговли у нас уменьшится стоп лосс, который мы так же убираем за тень и делаем отступ, а также немного вырастет тейк профит (который также не известен в пунктном выражении). Единственный минус – так происходит не всегда и можно упустить возможность продать, то есть придётся входить в уже набирающий хороший ход тренд.

Из общей практики можно сказать, что модель разворота падающая звезда лучше работает в том случае, когда тело свечи чёрное, то есть закрытие происходит ниже уровня открытия. Это свидетельствует о том, что новая тенденция имеет высокий потенциал, так как обычно уровень открытия дня является достаточно сильной поддержкой и так просто его не пройти, не говоря уже о том, чтобы закрепиться с другой стороны.

Усиление сигнала

При выполнении одного, а лучше нескольких, следующих условий надежность модели повышается.

- Падающей звезде предшествует бычья свеча с длинным телом и короткими тенями, в идеале бычий марубозу.

- Чем больше ценовой разрыв вверх, тем надежнее сигнал.

- Чем меньше длина дела медвежьей свечи, в идеале доджи-надгробие, тем сильнее сигнал.

- Модель сформировалась вблизи сильного уровня сопротивления или пробила его, при условии, что закрытие было ниже этого уровня.

Вход в рынок и стоп лосс.

Вы можете разместить стоп ордер на продажу на 2-5 пунктов ниже минимума свечи подтверждения или вы можете войти рыночным ордером, если уверены в дальнейшем снижении цены. В любом случае, ваш стоп лосс должен быть установлен на 2-5 пунктов выше максимума сигнальной свечи. Это только приблизительный ориентир. На волатильных рынках вы можете перенести стоп лосс выше. Также для старших таймфреймов стоп лосс нужно устанавливать выше, например, для дневного таймфрейма на 5-20 пунктов выше максимума сигнальной свечи.

Чем больше свеча подтверждения, тем больше вероятность разворота. Однако, если свеча слишком большая, то возможны проблемы с оптимальным соотношением риска к прибыли. Например, если сигнальная свеча и свеча подтверждения вместе достигают 100 пунктов, то ваш стоп лосс будет равен как минимум 100 пунктам. Следовательно, тейк-профит придется устанавливать в размере 150-200 пунктов минимум. Если в этих пределах находится уровень поддержки, то вам придется пропустить такой сигнал и не входить в рынок, как бы он не был очевиден.

Свечи и свечные паттерны – это пульс рынка, определяющие ценовое действие (Price Action) и настроения участников рынка, что является движущей силой ценового действия.

Пример

На графике акций Brunswick Corporation (тикерный символ BC) представлен пример подтвержденной модели падающая звезда.

Она стала завершением достаточно пологого восходящего движения. Дополнительную надежность сигнала обеспечило два фактора:

- длинное тело у идущей первой в модели бычьей свечи;

- длинная верхняя тень и отсутствие верхней тени у второй свечи.

Окончательное подтверждение разворота тренда было получено на следующий день в результате формирования медвежьей свечи с длинным телом и практически полным отсутствием теней.

- ← Медвежье поглощение

- Перевернутый молот →

Сходство с пин баром

На первый взгляд может показаться, что фигура падающая звезда чем-то похожа на пин бар. Но здесь есть существенное отличие – у пин бара тело должно быть максимально маленьким, в то время как у падающей звезды оно обязательно должно присутствовать, причём определённого размера (не более ½ от длины тени и не менее 1/4).

Поэтому, если на первый взгляд сложно понять в силу каких-либо причин, то нужно просто провести расчёт и посмотреть как соотносятся между собой ключевые показатели. Не смотря на то, что смысл у моделей один и тот же, различия в построении есть, и для каждой модели правила довольно строгие. Всё, что не укладывается в описание одной из моделей, не стоит рассматривать как пин бар или падающую звезду. Все описания составлены не просто так и многократно были проверены на истории.

Также стоит отметить, что пин бар обычно торгуется на небольших периодах, то есть можно всерьёз рассматривать даже пятиминутки. Что же касается свечных моделей, то здесь у нас как минимум используется четырёхчасовой тайм фрейм, а многие модели вообще нельзя рассматривать ниже, чем дневного масштаба. А вот на дневном графике или, тем более, недельном, пин бар вообще редко когда бывает.

Паттерн утренняя звезда и его зеркальная копия

Если падающая звезда состояла из одной свечи, утренняя и вечерняя формируются как минимум на 3 свечах. Порядок формирования следующий:

- на 1-й свече идет движение в направлении текущего тренда. Предпосылок для разворота нет;

- 2-я свеча отличается малым диапазоном и небольшим телом. Желательно, чтобы был обновлен экстремум предыдущей свечи. Утренняя звезда формируется на дне рынка, должен обноситься Low, а вечерняя – на восходящем тренде. Она соответствует ослаблению текущего тренда;

- происходит разворот и 3-я свеча полнотелая, но направлена в сторону, противоположную тренду.

Примечания к паттерну:

- паттерн утренняя звезда и его зеркальная копия могут вместо одной свечи по центру насчитывать 2-3 небольшие свечи, на которых и происходит разворот;

- нежелательно наличие длинных теней. Особенно важно это требование при формировании центральной свечи паттерна утренняя и вечерняя звезда. Часто по центру формируется волчок либо небольшой доджи;

- если изучали профильную литературу, могли встречать упоминания о ГЭПах. Но разрывы на Форекс формируются редко и в основном при открытии недели. Утренняя и вечерняя звезды на Форекс берутся в работу без выполнения этого требования;

- размеры 1-й и последней свечи паттерна должны быть сопоставимы.

Хотя паттерн сформирован на 4 свечах отработал он неплохо

Еще один паттерн утренняя звезда

Это не вечерняя звезда. Разворот не всегда сопровождается соответствующим паттерном

Даже хорошие паттерны могут отрабатывать слабо. Гарантий нет, так что пользуйтесь частичной фиксацией профита и переносите стоп в безубыток

Формируются эти модели на любых инструментах и без ограничений по таймфреймам. Но большая вероятность отработки наблюдается на старших временных интервалах.

Внутренний бар и фейки

Внутренний бар противоположен модели поглощения и представляет собой маленькую свечу, которая полностью находится в диапазоне предыдущей.

Фейки происходит, когда после внутреннего бара цена пробивает максимум или минимум внутреннего бара, а затем сразу разворачивается. Таким образом, фейки можно сравнить с моделью ложного пробоя или ловушкой для быков либо медведей, где цена совершает пробой, а затем сразу же разворачивается.

Ожидание появления свечи после внутреннего бара является ключом к торговле по этой модели. Большинство трейдеров используют отложенные ордера для торговли внутренних баров, что делает их стопы очень уязвимыми. Вот почему вы часто можете видеть паттерн фейки после внутреннего бара.

Внутренний бар показывает временную паузу в торговой активности на рынке и чаще всего возникает после длинных трендов или в начале нового тренда. Как правило, на внутреннем баре происходит накопление или распределение позиций маркет-мейкером.

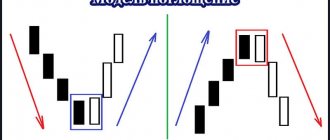

Модель поглощение или внешний бар

Модель поглощение сигнализирует о сильном развороте и формируется с двумя свечами. Вторая бычья свеча полностью поглощает первую медвежью свечу. Это означает, что продавцы потеряли свою инициативу после недавнего нисходящего тренда, и быки теперь полностью контролируют ситуацию.

С другой стороны, медвежье поглощение показывает нам противоположную картину. Этот паттерн возникает, когда за бычьей свечой сразу же следует медвежья свеча, которая полностью поглощает ее. Это означает, что продавцы одолели покупателей и теперь, скорее всего, произойдет сильное падение.

Поглощение является очень сильным сигналом, особенно если возникает в правильном месте и контексте. Данная модель более значима, если первая свеча имеет маленькие тени, а вторая свеча гораздо больше первой.

Во время трендов часто можно увидеть, что паттерны поглощения возникают во время откатов, поэтому данный паттерн можно использовать для добавления к существующей сделке или для поиска новой точки входа.

Особенности свечных фигур Форекс «Молот» и «Звезда»

Особенностью этих свечных конфигураций является то, что в их составе лежит только одна свеча. Их можно использовать не только на фондовом, но и на Форексе, одна на фондовом рынке чаще можно наблюдать ситуацию, когда формируются гэпы. При работе с валютными парами гэпы также образуются, но наблюдаются гораздо реже, обычно в конце торговой недели.

Эти свечные фигуры следует использовать вместе с дополнительными инструментам, например осцилляторами, помогающими определить характеристики тренда.

Разворотные свечные конфигурации, разобранные в этой статье, попадаются часто на графике, но следует помнить про сопутствующие факторы, чтобы не ошибиться с прогнозом.

Рекомендуем ознакомиться со списком основных свечных паттернов разворота и продолжения тренда для торговли на Форекс.

Волчок

Свечной паттерн указывает на ожесточенную битву между быками и медведями. Никто еще не выиграл сражение, поэтому свеча закрывается недалеко от цены открытия. Как медведи, так и быки пытались протолкнуть цену в своем направлении, но им это не удалось.

Тело волчка может быть как бычьим, так и медвежьим — это не слишком важно. Важно то, что на обоих концах есть две тени, которые намного больше, чем тело свечи. Появление паттерна волчок в тренде указывает на неопределенность дальнейшего движения.

Паттерн волчок часто также может указывать на возможное завершение и разворот текущей тенденции.

Свечные паттерны и их типы

За годы японские трейдеры разработали различные свечные паттерны, основанные на исторических ценовых движениях. Каждый трейдер должен инвестировать свое время и изучать эти модели, так как это даст более глубокое знание и понимание графиков в целом. Свечные паттерны могут помочь вам интерпретировать движение цены на рынке и сделать прогнозы относительно немедленного направленного движения цены для выбранного актива.

Хотя существует множество самых разных паттернов, мы обсудим некоторые из самых популярных, которые помогут вам научиться читать графики, как профессиональный трейдер.

Чтение свечей может дать нам информацию о трех рыночных настроениях: бычий, медвежий или нейтральном.

Ниже приведены некоторые паттерны, которые могут помочь нам оценить настроение рынка:

К примеру, полнотелая бычья свеча указывает на продолжение бычьего тренда, а полнотелая медвежья свеча указывает на продолжение медвежьего тренда. С другой стороны, свеча доджи представляет собой нейтральное состояние рынка.

Когда вы видите свечные паттерны, вы должны запомнить, какие фигуры свечей указывают на бычий, а какие указывают на медвежий настрой, а какие указывают на нейтральное состояние рынка.

Если вы читаете график и находите бычью свечу, вы можете рассмотреть возможность размещения ордера на покупку. С другой стороны, если вы найдете медвежью свечу, вы можете разместить размещение ордера на продажу. Однако, есливы обнаружите такую свечу как доджи, было бы хорошей идеей остаться вне рынка.

Одним из наиболее важных моментов, которые следует учитывать, является местоположение формирования свечей. Например, Доджи надгробие, который появляется наверху восходящего тренда, может указывать на разворот тренда. Однако, если та же самая модель появилась во время длительного нисходящего тренда, это не обязательно означает продолжение медвежьего тренда.

Как только вы освоите простых свечные паттерны, вы можете перейти к более сложным, такими как бычьи и медвежьи формации с 3 свечами.

Основное различие между простыми и сложными свечами заключается в количестве свечей, необходимых для их формирования. В то время как простой паттерн, такой как молот, требует одного свечи, более сложные паттерн обычно требуют двух или более свечей для формирования.

Например, для бычьего харами требуются дваесвечи, для шаблона «Три белых солдата» нужны три, а для формирования 3 внутри вверх требуется 4 свечи.

Еще раз, помните, что независимо от сложности, расположение всех этих простых и сложных свечных паттернов является одним из наиболее важных аспектов чтения графиков.

Плюсы и минусы свечных графиков

По сравнению с линейными графиками свеча предоставляет больше данных для анализа.

Хотя те же четыре значения можно получить от барных графиков, бары используют горизонтальные линии по сторонам вертикальной линии для проецирования цен открытия и закрытия. Но ряд свечей на графике может помочь трейдерам более точно определить характер движения цены на рынке, что помогает в процессе принятия решений.

Со свечами намного легче интерпретировать ценовое действие в течение определенного периода времени, потому что бычья свеча показывает полное тело с предварительно назначенным цветом, а медвежья свеча — полное тело с другим предварительно назначенным цветом. В результате многие профессиональные трейдеры перешли на использование свечных графиков, потому что они легко интерпретируют простую визуальную привлекательность свечей.

Хотя свечные графики значительно облегчают интерпретацию ценового движения, ему не хватает плавности линейного графика, особенно когда рынок открывается с большим гэпом. Поэтому иногда профессиональные трейдеры используют скользящую среднюю за определенный период времени, чтобы увидеть движение или отсуствие тренда на рынке.

Пинцет

Паттерн пинцет обычно возникает после продолжительного восходящего тренда или нисходящего тренда и указывает на его скорый разворот.

Наиболее эффективный паттерн Пинцет имеет следующие характеристики:

- Первая свеча совпадает с текущей тенденцией. Если цена движется вверх, то первая свеча должна быть бычьей. Если цена движется вниз, первая свеча должна быть медвежьей.

- Вторая свеча противоположна прежней тенденции. Если цена движется вверх, то вторая свеча должна быть медвежья. Если цена движется вниз, вторая свеча должна быть бычья.

- Тени свечей должны быть одинаковой длины.

Как определить паттерны трейдинга на графике

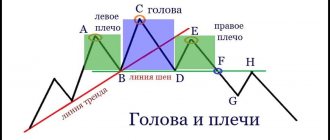

Конструкцию утренняя (вечерняя) звезда нужно искать в местах:

- уровней поддержки и сопротивления с таймфрейма H1;

- снижения объема – в конце восходящего или нисходящего движения. Объемы – это отображение потенциала тренда. Если открываются крупные сделки, значит цена может продолжить ход в прежнем направлении. В таком отрезке графика нет особого смысла искать разворотные конструкции – не подкрепляются поведением крупных инвесторов.

Снижение объемов указывает на переход инициативы от одних серьезных игроков к другим. Либо крупные инвесторы решили снять стопы мелких трейдеров и готовят смену тенденции новыми позициями. Соответственно, если следовать за ними, то можно получить дополнительную прибыль.

Визуально разворотный паттерн можно найти по длинной тени средней небольшой свечи. Эта тень указывает на разворот валютной пары. Иногда конструкция включает 2-3 маленьких бара, вместо одной. Также при поиске свечной комбинации отмечайте уровни поддержки и сопротивления.

Марибозу

Свеча Марубозу совсем не имеет теней. Это сильная модель продолжения тенденции, которая говорит нам, что быки или медведи полностью контролируют ситуацию на рынке.

Подумайте об этом в терминах битвы между быками и медведями. В случае бычьего марибозу, когда свеча открылась, медведи не смогли ни капли протолкнуть цену вниз. Она сразу пошла наверх без всяких откатов. Обратное справедливо для медвежьего марибозу. Поскольку у быков или медведей так много сил, логично ожидать, что их хватит и на следующие свечи, и тенденция продолжится.

В копилку криптотрейдеру: японские свечи и модели на их основе

19.06.2018 Алекс Кондратюк

#crypto-trading#трейдинг

В одном из материалов спецпроекта вкратце уже были рассмотрены японские свечи. В этом обзоре речь пойдет о популярных моделях на их основе.

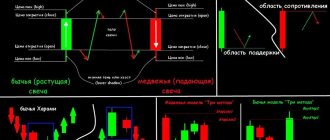

Анатомия японских свечей

Как известно, график японских свечей пользуется огромной популярностью среди трейдеров на любых рынках. Напомним еще раз, что собой представляют японские свечи.

Каждая свеча на графике отражает движение цены в течение определенного таймфрейма. Тело свечи образуют цены открытия и закрытия, а тени — максимумы и минимумы.

Рис. 1 — Строение японских свечей

Верхняя тень свечи — вертикальная линия, показывающая разницу между максимумом и закрытием у бычьей свечи и разницу между максимумом и открытием — у медвежьей.

Если цена закрытия оказывается выше цены открытия, свеча является бычьей, и наоборот. Отдельный случай — так называемая свеча доджи, где цена открытия равна или примерно соответствует цене закрытия.

Тело свечи представляет собой разницу между ценами открытия и закрытия. Бычья свеча с относительно большим телом указывает на давление на рынок со стороны покупателей, крупная медвежья — о доминировании продавцов.

Каждая отдельная свеча, а также различные их комбинации несут в себе массу ценной информации о положении дел на рынке. Более того, многие убеждены, что японские свечи сами по себе являются достаточно надежным техническим индикатором, а не просто вариантом отображения цен на графике. Помимо прочего, японские свечи можно эффективно анализировать практически на любом таймфрейме — будь то дневной или получасовой график.

Отметим, однако, что отдельно взятая свеча не содержит прямой информации о движении цен внутри того или иного интервала времени. Нет указаний на то, максимум или минимум был достигнут первым, сколько раз происходили снижение цен или рост. К примеру, если цена содержит верхнюю и нижнюю тени, нельзя однозначно сказать, сперва цена снижалась или повышалась. Чтобы это выяснить, надо изучать графики меньшего таймфрейма.

Многолетние наблюдения за свечными графиками позволили трейдерам выделить различные сигналы, состоящие из одной, двух, трех и более свечей. Рассмотрим детальнее «анатомию» японских свечей, а также элементарные паттерны на их основе.

Тело свечи

Длинное тело свечи обычно сигнализирует о сильном давлении быков или медведей на рынок. Короткие тела свечей обычно говорят о невысокой торговой активности, и/или об относительном равенстве сил между продавцами и покупателями в периоды консолидации рынка.

Рис. 2 — Длинные и короткие тела бычьих и медвежьих свечей

Бычьи свечи с большим телом указывают на значительное давление покупателей на рынок. Чем длиннее тело такой свечи, тем больше будет разница между ценами закрытия и открытия.

С другой стороны, такие свечи каждый раз нужно рассматривать в контексте той или иной рыночной ситуации. Например, если большая бычья свеча возникает внезапно после продолжительного нисходящего тренда, то это может говорить о высокой вероятности разворота, сильном уровне поддержки и/или выходе из зоны глубокой перепроданности.

Аналогично, если после длительного «туземуна» возникла большая красная свеча — это может говорить о достижении важного уровня сопротивления и/или выхода из сильной перекупленности.

Тени свечей

Верхние и нижние тени свечей также несут в себе ценную информацию. Так, если у бычьей или медвежьей свечи обе тени короткие — это говорит о том, что большинство сделок совершено в диапазоне между ценами открытия и закрытия. Если же тени свечей длинные — это значит, что, наоборот, большинство сделок осуществлялось вне данного диапазона.

Рис. 3 — Свечи с длинной тенью

Свеча с длинной верхней и короткой нижней тенями свидетельствует о продолжительном доминировании быков в рамках заданного интервала, к завершению которого, однако, возросла активность медведей. И наоборот, свеча с длинной нижней и короткой верхней тенями указывает на то, что некоторое время доминировали продавцы, которые затем несколько сдали позиции под натиском покупателей.

Волчок (Spinning Top)

Японские свечи с длинными верхними и нижними тенями, у которых, при этом, короткое тело, называют волчками. Появление таких свечей на графике говорит о высокой степени неопределенности на рынке. При этом цвет волчка особой роли не играет.

Рис. 4 — Волчки (Spinning Tops)

Короткое тело и длинные тени волчка говорят о значительной активности как быков, так и медведей, а также о примерном равенстве их сил.

Если волчок появляется после большой бычьей свечи, это говорит о снижении давления со стороны покупателей. И, наоборот, если волчок появляется после медвежьей свечи с длинным телом — это будет говорить об ослаблении давления со стороны продавцов. Обе ситуации сигнализируют о высокой вероятности смены тенденции.

Марубозу

В отдельную категорию следует отнести свечи с загадочным названием «Марубозу». Их отличает полное отсутствие теней. Это, в свою очередь, означает, что цены открытия и закрытия совпадают с максимумами или минимумами (в зависимости от того, бычья это или медвежья свеча).

Рис. 5 — Бычья и медвежья Марубозу

Появление таких свечей говорит о безраздельном доминировании покупателей или продавцов (в зависимости от цвета Марубозу) в рамках того или иного таймфрейма. Такие свечи могут сигнализировать об очевидном продолжении тенденции, либо же о бычьем/медвежьем развороте (если, соответственно, свече Марубозу предшествовал устойчивый нисходящий/восходящий тренд).

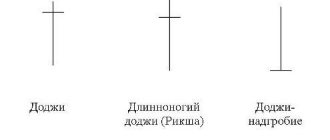

Доджи

Характерной особенностью свечей такого типа является полное или (практически полное) отсутствие тела. Это означает, что цены открытия и закрытия доджи одинаковы или очень близки между собой.

На графике тело такой свечи часто выглядит как тонкая линия. Сама доджи может выглядеть как знак «+», буква «Т» (в том числе перевернутая) или как маленькая горизонтальная линия.

Рис. 6 — Классификация свечей доджи

Доджи могут сигнализировать о неопределенности на рынке и/или о противостоянии на равных между медведями и быками. Очень малое тело свечи и большие тени говорят о том, что цена двигалась значительно выше и ниже цены цены открытия, и в итоге закрылась очень близко от исходной отметки. Таким образом, ни покупателям, ни продавцам не удалось одержать верх в противостоянии — на рынке сложилась своего рода «ничья».

Если на графике появляется доджи, следует обратить пристальное внимание на характер предшествующих свечей. Так, если доджи сформировалась после серии больших бычьих свечей, это будет говорить о том, что покупатели уже немного «выдохлись» и, вполне возможно, готовятся к мощной контратаке продавцы.

Рис. 7 — Появление доджи после бычьей свечи

Если же доджи возникает после серии больших медвежьих свечей, то это будет сигнализировать об ослаблении давления на рынок со стороны продавцов и вероятном развороте движения.

Рис. 8 — Появление доджи после медвежьей свечи

Таким образом, сама по себе свеча доджи является нейтральным паттерном. Это значит, что бычий или медвежий характер такой модели определяется дальнейшим подтверждением. С другой стороны, если доджи появляется среди других свечей с маленьким телом, значимость такого паттерна значительно уменьшается.

Свечу с забавным названием «Длинноногий доджи» (рис. 6) трейдеры иногда именуют «рикша». Такую свечу отличает наличие примерно равных между собой верхней и нижней теней, а также крохотное тело. Появление «рикши» указывает на значительную неопределенность на рынке и достаточно высокую вероятность разворота тренда.

Свеча Доджи-стрекоза (рис. 6) формируется в ситуации, когда цены открытия, закрытия и максимум одинаковы, а минимум образует длинную нижнюю тень. В результате получается свеча, похожая на букву «Т».

Такая свеча говорит о том, что некоторое время доминировали на рынке продавцы, однако к закрытию торговой сессии преимущество перешло к быкам. Это привело цену закрытия к уровню открытия, являющегося одновременно сессионным максимумом.

«Стрекоза» сигнализирует о возможном развороте тренда. Однако многое зависит не только от характера предыдущих свечей, но и от дальнейшего подтверждения. Также отметим, что длинная нижняя тень говорит не только о значительной активности быков, но также о существенном давлении медведей на рынок. Подтверждением для разворота после восходящего тренда является смена «стрекозы» длинной медвежьей свечой. И наоборот, если после нисходящего тренда появляется доджи-стрекоза, а за ней большая бычья свеча, то это будет свидетельствовать о кардинальной смене тенденции.

Доджи-надгробие (рис. 6) выглядит как перевернутая буква «Т». Для появления такой свечи необходимо, чтобы минимум цены, открытие и закрытие были равны, а максимум сформировал длинную верхнюю тень.

«Надгробие» свидетельствует о первоначальном доминировании быков, которое затем сменилось преобладанием медведей. Последние к окончанию торговой сессии продавили цену к уровню открытия, который одновременно является минимумом.

Появление «надгробия» после восходящего тренда может означать неудачную попытку быков укрепить свое доминирующее положение на рынке. Подтвердить разворот может появление большой медвежьей свечи.

Если же «надгробие» появляется на фоне устойчивого нисходящего тренда или вблизи прочного уровня поддержки, то оно сигнализирует об ослаблении медведей и укреплении сил быков. Однако для подтверждения смены тенденции после доджи необходима большая бычья свеча.

Молот и Повешенный

Одними из самых простых односвечных паттернов являются Молот и Повешенный. Отдельно взятые такие свечи являются абсолютно идентичными, однако все зависит от предшествующих им трендов.

Рис. 9 — Разворотные модели японских свечей Молот и Повешенный

Для обеих свечей характерны маленькие тела, длинные нижние тени, а также отсутствие верхних теней. Впрочем, на практике, допускается наличие последних, но очень коротких.

Молот является моделью бычьего разворота, которая образуется в контексте нисходящего тренда. Часто трейдеры воспринимают Молот как сигнал того, что «дно» уже очень близко и вот-вот начнется восходящее движение.

Рис. 10 — Примеры разворотных паттернов со свечами Молот и Повешенный

Длинная нижняя тень Молота говорит о том, что продавцы приложили немало усилий, чтобы продавить цену вниз, однако на большее их не хватило — быки одержали верх в противостоянии, в итоге закрыв свечу близ цены открытия.

Однако для безопасного входа в сделку желательно дождаться дополнительного подтверждения. Им может стать, например, последующая большая бычья свеча, закрывшаяся выше цены открытия Молота.

Важные характеристики Молота:

- длинная нижняя тень, в два-три раза превышающая величину тела свечи;

- маленькая верхняя тень, а лучше ее отсутствие;

- цвет свечи не играет особой роли, хотя некоторые специалисты считают, что в краткосрочной перспективе зеленый Молот понадежнее красного;

- появлению Молота должен предшествовать устойчивый нисходящий тренд.

Повешенный представляет собой популярную односвечную модель, сигнализирующую о медвежьем развороте. Появление такой свечи (рис. 10) на фоне восходящего тренда может говорить о столкновении с серьезным уровнем сопротивления, а также о том, что продавцы постепенно берут верх над покупателями.

Так, длинная нижняя тень свидетельствует о том, что медведи всерьез попытались продавить цену ниже. Вмешались покупатели, однако все, чего им удалось добиться — это лишь закрыть цену вблизи уровня открытия, не более.

Критерии идентификации Повешенного:

- появлению этой свечи должен предшествовать устойчивый восходящий тренд;

- длина тела Повешенного должна быть небольшой в сравнении с предыдущими свечами;

- цвет Повешенного не играет особой роли (однако в краткосрочной перспективе медвежья свеча считается надежнее бычьей);

- длина нижней тени Повешенного должна в два-три раза превосходить размер тела свечи.

Кроме того, сигнал требует обязательного подтверждения в виде последующей большой медвежьей свечи. Также желательно наличие ценового гэпа между Повешенным и предыдущей свечой.

Перевернутый молот и Падающая звезда

Отдельно взятые эти модели из одной свечи выглядят абсолютно идентично. Как и в случае с Молотом и Повешенным, все зависит от направления предшествующего тренда.

Рис. 11 — Разворотные модели из одной свечи Перевернутый молот и Падающая звезда

Так, Перевернутый молот завершает нисходящий тренд и знаменует собой предстоящий бычий разворот. Падающая звезда, напротив, формируется на вершине восходящего тренда, предвосхищая существенное снижение цены.

Для таких свечей характерны крохотное тело и длинная верхняя тень, либо отсутствие последней.

Рис. 12 — Примеры разворотных паттернов со свечами Перевернутый молот и Падающая звезда

Как видно на рисунке выше, Перевернутый молот может появляться на фоне нисходящего тренда. Такая свеча говорит о высокой вероятности разворота. В частности, длинная верхняя тень говорит о решительности быков, несмотря на то, что им удалось закрыть цену лишь вблизи уровня открытия. При этом у медведей уже заканчиваются силы, чтобы и дальше заваливать цену вниз. Другими словами, большинство из тех, кто собирался продать актив, уже сделали это.

Фигуры со свечой Падающая звезда представляют собой паттерны медвежьего разворота. Форма такой свечи говорит о том, что свеча открылась вблизи минимума торговой сессии, подскочила вверх, однако вскоре под натиском медведей цена скатилась вниз.

Другими словами, быки попытались продолжить толкать цену вверх, однако им эффективно воспрепятствовали решительно настроенные медведи. Падающая звезда — медвежий сигнал, который говорит, о том, что покупателей стало гораздо меньше, чем продавцов.

Поглощения

Популярный разворотный паттерн Бычье поглощение состоит из двух свечей — медвежьей и более крупной бычьей. Эта модель формируется в конце нисходящего тренда (реже — после периода консолидации), сигнализируя о вероятном развороте и последующем энергичном восходящем движении.

Рис. 13 — Бычье и медвежье поглощение

Бычье поглощение. Такой паттерн образуется, когда после небольшой медвежьей свечи появляется крупная бычья. Последняя должна перекрывать собой тело медвежьей свечи. Также желательно, чтобы цена открытия бычьей свечи была существенно ниже цены закрытия медвежьей (такой ценовой гэп значительно усиливает модель). При этом величина тела медвежьей свечи особой роли не играет — главное, чтобы это не была доджи, которую слишком легко поглотить.

Ниже представлен пример бычьего поглощения, предоставленный Twitter-аккаунтом Galaxy:

$BTC | Bullish engulfing (reversal pattern) spotted on the daily. Last time we saw this candle pattern, price went from 6k to 19k in a matter of weeks.

Not expecting this again since we’re in a bear market, but expecting another 9-10k test in a matter of weeks. #bitcoin pic.twitter.com/Ic8Keqc36M

— Galaxy (@galaxybtc) 30 травня 2022 р.

Этот аналитик заметил в конце мая текущего года на дневном графике паттерн Бычье поглощение. В последний раз, по его словам, этот паттерн возникал в прошлом году, в преддверии ралли от отметки $6000 до $19 000.

Однако на фоне значительного давления со стороны продавцов и невысоких объемов торгов при восходящих импульсах, существенного восстановления цены не произошло. После нескольких неубедительных попыток со стороны покупателей, пытавшихся взять ситуацию в свои руки, инициатива вскоре опять перешла к продавцам.

Что касается, медвежьего поглощения, то это уже паттерн, сигнализирующий о высокой вероятности смены восходящего тренда на нисходящий. Такая модель формируется при условии, если на исходе восходящего тренда за небольшой бычьей свечой появляется значительно более крупная медвежья. При этом, желательно чтобы объем торгов снижался при формировании бычьей свечи, и возрастал — на фоне медвежьей.

Дополнительным фактором подтверждения разворота является появление еще одной крупной медвежьей свечи, желательно с небольшими тенями (а лучше — их отсутствием), а также наличие ценовых гэпов.

***

В данном материале были рассмотрены лишь основные разновидности японских свечей и некоторые элементарные модели на их основе. На самом деле, таких паттернов огромное множество. При этом очень популярны модели, состоящие из двух-трех свечей. Все они носят таинственные названия, например: Просвет в облаках, Бычье харами, Утренняя звезда, Три белых солдата, Три черных вороны и т. д.

В рамках данного спецпроекта невозможно рассказать обо всех популярных паттернах, подробно описав механику их формирования, а также дав всем им психологическое обоснование. Однако, для более глубокого изучения этой темы журнал ForkLog рекомендует читателям книгу Стива Нисона «Японские свечи: графический анализ финансовых рынков».

Подписывайтесь на новости ForkLog в Telegram: ForkLog Live — вся лента новостей, ForkLog — самые важные новости и опросы.

Нашли ошибку в тексте? Выделите ее и нажмите CTRL+ENTER

Три внутри вверх и три внутри вниз

Три внутри вверх — это свечной паттерн разворота тренда, который показывает, что нисходящий тренд, возможно, закончился, и начинается новый восходящий тренд.

Вот его критерии:

- Размер первой свечи должен быть больше медвежьей.

- Вторая свеча должна находится внутри диапазона первой свечи.

- Третья свеча должна закрыться выше максимума первой свечи, чтобы подтвердить, что покупатели полностью преодолели силу нисходящего тренда.

Обратное справедливо для паттерна три внутри вниз, который формируется в конце восходящего тренда.