История появления японских свечей

Впервые о таком типе рыночного анализа заговорили в Японии четыре века назад. Все началось с реформирования торгового рынка рисовой крупы. Впервые графическое построение изобразил торговец по имени Хомма: он изобразил волатильность цены на собственный продукт, чтобы определить ее max и min значения. Постепенно все больше и больше торговцев осознавало, что такие графики – отличная основа для достаточно точного прогнозирования. Тогда и родился аналитический свечной метод — описание большого числа комбинаций с целью предсказывания потенциальных колебаний.

Амега-Бот — новейший инструмент для автоматической торговли на бирже Binance.

- Плюс 20-30% к депозиту ежемесячно в пассивном режиме.

- Полная безопасность ваших средств, бот не может вывести или перевести ваши деньги.

- Полная прозрачность всех сделок и движения средств.

Получить бота можно на этой странице .

Напомню! Бот работает полностью в автоматическом режиме!

О чем говорят и что показывают японские свечи?

Независимо от длительности биржевой сделки, китайские свечи на бирже всегда показывают одинаковые сведения:

- Low — цены за текущий период.

- Hi — цены за текущий период.

- Стоимость открытия сделки на рынке и ее закрытие.

Японские свечи благодаря наглядности используют для поиска паттернов, которые влияют на заключение сделок при трейдинге. Их строение отражает и психологическое состояние рынка: например, характерные для тех или иных участников торговли поведенческие паттерны. Это помогает быстро и с большой достоверностью спрогнозировать, как среагирует рынок на те или иные обстоятельства.

Технический анализ в биржевом трейдинге помогает определять уровень сопротивления и уровень поддержки, причем на любом интервале времени.

Как заработать в условиях рыночной неопределенности

Существует всего три способа получить прибыль на любой финансовой бирже. Сделаем их сравнительную характеристику и представим данные в форме таблицы.

| Способ №1 | Способ № 2 | Способ №3 |

| Надежда на случайный заработок | Использование инсайдерской информации | Поиск и отработка рыночных закономерностей |

| Схема работы | ||

| Сделка открывается наугад без какого-либо предварительного прогноза | Ограниченное количество лиц узнает о важных внутренних изменениях в компании. После этого происходит оценка информации и открытие сделок на финансовых рынках. Когда новость становится общедоступной, инсайдеры забирают крупную прибыль на запоздалой рыночной реакции | В хаотичном рыночном движении пользователи находят комплекс правил, которые с определенной погрешностью способны приносить деньги. Далее, замеченные правила трансформируются в пошаговую стратегию, которая будет работать ровно до тех пор, пока ее не начнут использовать большинство игроков |

| Сколько биржевых участников используют каждый из перечисленных способов, % | ||

| 89 | 1 | 9 |

| В эту категорию входят новички и несостоявшиеся трейдеры, рассчитывавшие на «быстрые деньги» | Эта скрытая финансовая элита, в которую среднестатистическому гражданину любой страны дорога закрыта | Сюда входят профессиональные трейдеры, которые в ходе многочисленных наблюдений научились забирать деньги рынка |

| Вывод | ||

| Если вы хотите хорошо зарабатывать, учитесь находить закономерности | ||

Все паттерны классического свечного анализа – это устаревшие закономерности, на которых можно было зарабатывать в прошлом. Сейчас им можно доверять только при условии, что они подтверждены сигналами дополнительных инструментов (смотрите пример в ТС «Оракул»).

Вычислить прибыльную закономерность крайне сложно: у большинства пользователей на это уходит несколько лет тренировок. Дополнительная сложность состоит в том, что рыночные приемы одного трейдера будут совершенно бесполезны для другого.

Поэтому, если вы рассчитываете на стабильный биржевой заработок, в первую очередь позаботьтесь о персональном алгоритме и выборе надёжной компании для сотрудничества.

| Компания | Just2trade | United Traders | БКС | Тинькофф инвестиции |

| Минимальный депозит | От $100 | $300 | от 50 000 руб. | Не ограничен, купить можно даже 1 акцию, рекомендуют от 30 000 руб. |

| Комиссия за цикл (сделка на покупку + на продажу) | 0.006 USD за акцию (мин. 1.5 USD), 0.25 USD за каждую заявку. то есть за круг – $3,50 | Тариф «Начинающий» – $0,02 за акцию Средняя 4$ за круг | На тарифе «Инвестор» – 0,1% от суммы сделок, на тарифе «Трейдер» снижается до 0,015% | 0,3% для тарифа «Инвестор» |

| Дополнительные сборы | Платформа ROX обойдется минимум в $39/мес. (для американского рынка), за дополнительные $34,50 подключают Канаду/TSE, Level II На внебиржевом рынке дополнительный сбор составляет 0,75% от объема сделки (минимум $30), в случае с дивидендами – 3% с эмитента (минимум $3) | На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес., на других тарифах бесплатно | Если на счету меньше 30 000 рублей — 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK, | — |

| Стоимость обслуживания счёта | $5/€5/350 руб. снижается на величину уплаченной комиссии | — | 0 руб./мес. на тарифе «Инвестор», На других тарифах средства списываются только если по счету была активность в этом месяце | Бесплатно для тарифа «Инвестор» |

| Кредитное плечо | для Форекса До 1 к 500 для акций до 1 к 20 (дневное) до 1 к 5 (ночное) | 1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное) | Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 | Рассчитывается для разных инструментов, расчет привязан к ставке риска |

| Маржин колл | -90% | Стандартно -30% от депозита, в тех. поддержке можно установить -80% | Рассчитывается на основе риска для каждой бумаги | Зависит от актива |

| Торговые терминалы | MetaTrader5, ROX | Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader | Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 | Покупка акций реализована наподобие интернет-магазина, профессиональное ПО не используется |

| Доступные рынки для торговли | Форекс, американский, европейский и прочие фондовые рынки, криптовалюта | Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта | Валютный, фондовый, товарный рынок, есть выход на зарубежные площадки | Американский и российский фондовые рынки |

| Лицензия | CySEC | Облегченная лицензия ЦБ РФ | ЦБ РФ | ЦБ РФ |

| Открыть счёт | Открыть счёт | Открыть счёт | Открыть счёт |

В следующем разделе мы рассмотрим несколько рекомендаций, которые сэкономят вам время и усилия.

Как формируются японские свечи

Строение ЯС показывает поведение всех игроков на бирже. Это позволяет трейдеру предугадать намерения других игроков. Существует три аспекта, которые прямым образом влияют на структуру каждой японской свечи.

Настроение свечи

Настроение (Candle Mood) японской свечи бывает:

- Бычьим (когда завершение сделки произошло выше прошлого максимума).

- Медвежьим (когда завершение сделки состоялось ниже предыдущего показателя Low).

- Нейтральным (когда градация настроения еще не началась).

Каждый из видов настроения тоже включает в себя 3 подтипа – низкое настроение, среднее и высокое. Определение «настроения» введено Лансом Бегсом.

Тело свечи

Тело – самый главный параметр, на который смотрят первым. Чем больше в длину туловище японской свечи, тем значимее оказываемое медведями либо быками давление на рынок.

Не менее важный аспект – это окрас тела. Если оно белое и довольно длинное, это означает, что на нынешний момент на рынке главенствуют «быки», то есть покупатели. Если туловище черное – ситуация обратная и рынком владеют продавцы. В терминале МТ4 цветовая индикация несколько другая – медвежья ЯС – красная, бычья ЯС – зеленая.

Короткое тело говорит о скором формировании отката от тренда или же флэте. Это происходит при примерном равенстве Ask и Bid. Рынок в такой момент находится в нерешительности относительно дальнейшего котировочного направления.

Хвост свечи

Хвост – это то же, что и тень японской свечи. По-другому хвост называют фитиль. Длинный хвостик на верхней или нижней стороне (по-другому «пин-бар») характеризует изменение рыночного настроения.

Стратегия Two candles

Стратегия две свечи

базируется на предположении, что на графике редко подолгу наблюдаются участки, на которых свечи разного цвета чередуются через одну и напоминают зебру. Такие ситуации могут сформироваться во время сильного флета, но если ограничиться только трендовыми фрагментами, то можно выстроить неплохую торговую систему.

Правила стратегии следующие:

- нужно дождаться смены цвета свечи;

- как только цвет меняется, открывается сделка в том же направлении, что и предыдущая свеча. Если сформировалась доджи, можно учитывать цвет свечи до нее. Экспирация всегда равна одной свече.

Хорошо видно, что большая часть убыточных сделок возникает при работе против внутридневного тренда. Если исключить такие сделки из работы, винрейт вырастет с 60-65% как минимум до 70+%.

Виды японских свечей

Существуют следующие разновидности свечей:

- «Доджи». Один из самых распространенных видов ЯС. Он образуется при равном уровне закрытия и открытия, что подает яркий сигнал о предстоящей смене тренда. Если у «Doji» длинный фитиль, это модель «Рикша». Если «Доджи» имеет уровень закрытия или открытия на минимальной о, если наоборот – «Доджи-стрекоза».

- «Волчок». Бывает и черным, и белым. Для «Волчка» характерно узкое тело и короткие хвосты (равных и сверху, и снизу). Как самостоятельная ЯС она дает мало информации, однако ценна в составе комбинации.

- «Молот». Мощная ЯС с маленьким телом и тенью снизу, которая в два раза больше. Сверху хвоста либо нет, либо он совсем крошечный. «Молот» образуется внизу, поэтому его воспринимают как показатель разворота вверх. Аналогичное, но зеркальное изображение «Молота» — «Перевернутый молот».

- «Повешенный» (или по-другому «Висельник»). Она похожа на предыдущую, однако создается на пике возвышающегося движения. Свидетельствует о предстоящем развороте и движении цены в отрицательном направлении.

- «Shooting Star». Внешне она аналогична японской модели «Перевернутый хаммер», только образуется наверху и сообщает о предстоящем развороте трендовой линии.

Тень свечи

Тень (хвост, фитиль) дает трейдеру много важной информации, в том числе отображает ценовой Low и Hi. Маленький фитиль внизу японской медвежьей свечи и более крупный фитиль наверху сигналят о том, что «быки» делали активные попытки протолкнуть цену наверх. Однако «медведи» смогли противостоять этому стремлению и вернули цену обратно вниз, на прежнее место.

Во время трейдинга встречается и обратная ситуация: внизу тень бычьей — крупная, вверху – небольшая. Это показывает, что «медведи» предпринимали попытки протолкнуть цену вниз, однако «быки» им этого не дали и успешно подняли ее обратно наверх.

Свечи неопределенности

Такие японские свечи создаются при равенстве Ask и Bid и невозможности предсказать, кто «возьмет верх» и в каком направлении поедет цена. При японских свечах неопределенности трейдеру надо дождаться более отчетливого рыночного индикатора.

Бычьи свечи

Бычья ЯС – это показатель доминирования покупателей («быки»). И пока их количество больше, чем количество продавцов, она останется бычьей.

Чем больше тело бычьей ЯС, тем она сильнее. Соответственно, чем оно тоньше – тем слабее.

Для успешного трейдинга не рекомендуется шортить, если сформировалась бычья ЯС. Лучше всего – выждать, когда количество приобретателей увеличится.

Медвежьи свечи

По аналогии с бычьими, медвежьи говорят о том, что в этот момент рынок под контролем продавцов. Соответственно, пока их количество перевешивает, она останется медвежьей.

Для успешного трейдинга не рекомендуется открывать длинную позицию, если сформировалась медвежья ЯС.

Какие еще бывают свечи

Итак, традиционный вариант – свечка с телом и двумя тенями. Но бывают и некоторые другие. Причем трейдеры всегда обращают внимание на такие свечи. Давайте их рассмотрим.

Без нижней тени. Такие свечи обычно предсказывают очень сильный рост цены. То есть рынок открылся по какому-то ценовому значению и потом вообще не колебался. Он сразу резко пошел наверх. Высока вероятность, что этот рост продолжится и дальше.

Без тела. Такие свечи сигнализируют трейдерам, что рынок «в нерешительности». Быки и медведи не могут определить, кто же из них сильнее. У таких свеч обычно всегда есть тени, то есть были попытки роста и снижения, по итогу цена закрылась там же, где открывалась.

На этом примере «неопределенность» прямо налицо. Семь предыдущих свечек тоже были «ни то, ни се», цена не могла «вырваться», пойти вверх или вниз.

Без верхней тени. Показывают, что рынок «выдохся» и идти наверх у него больше нет сил. То есть свечка «родилась», и цена сразу пошла вниз, наверх идти она даже не пыталась.

Видите, какой мощный обвал произошел после этой свечи? Пять свечек белого цвета – в течение пяти временных интервалов рынок валился вниз.

Комбинации японских свечей

Рассмотрим распространенные японские комбинации в трейдинге:

- «Доджи». Это пример паттерна, состоящего из одной китайской свечки. Она отражает нерешительность сторон торговли на активные действия по снижению либо повышению цены. У «Doji» нет тела, у «длинноногого Doji» — длинные хвосты вверху и внизу, а если прайсы закрытия и открытия сошлись посередине «Доджи», то это – «Рикша».

- «Молот» («Хаммер»). Это так называемая разворотная комбинация, которая формируется на уровне поддержки. Это индикатор сигналит, что падение цены вниз завершается. Тело такой ЯС бывает и черным, и белым. Тень снизу – в 2 раза длиннее самого тела. А тень сверху чаще всего попросту отсутствует, либо совсем коротенькая. Важно помнить, что «Молоту» и «Висельнику» (это зеркальный «хаммер») всегда требуется подтверждение (в последующем паттерне). Потому что достоверно никогда неизвестно, произойдет ли дальнейший разворот.

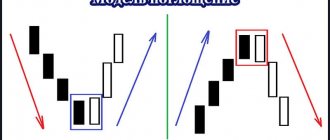

- «Поглощение». Модель состоит из двух китайских свечек разного окраса. Тело второй ЯС целиком поглощает тело первой. Если стоимость открытия 2-ой ЯС меньше стоимости закрытия 1-ой, то модель называют «бычье поглощение». Если ситуация противоположная, то «медвежье поглощение». Важно запомнить, что при «поглощении» съедаются именно тела (т. е. тело одной ЯС находится в границах тела другой).

- «Звезды». Модель является мощным сигналом к развороту рынка. При этом сочетании ЯС появляются сверху восходящего тренда, либо снизу нисходящего, но в любом случае открывается с гэпом. Тело такой ЯС – короткое. ЯС, располагающаяся по соседству со «Звездой», следующие: слева – длинная и белая, справа – короткая и черная (при восходящем тренде). При нисходящем все с точностью до наоборот.

- «Morning Star». Эта японская модель – тоже разворотная. Она сложнее, нежели предыдущие, потому что состоит из трех ЯС. «Morning Star» создается на уровне поддержки и сигналит о предстоящем рыночном развороте наверх. Основные параметры модели следующие: ей предшествует медвежья ЯС, после – случается котировочный разрыв и формируется небольшая ЯС с маленьким телом и такой же тенью. После «Morning Star» формируется бычья ЯС (также с разрывом).

- «Evening Star». Это зеркальное отражение японской модели «Morning Star», также состоящая из трех ЯС. «Evening Star» дает сигнал о предстоящем развороте рынка по направлению вниз.

- «Shooting Star». Опять же разворотное сочетание, формирующееся на уровне сопротивления. «Shooting Star» говорит о завершении восходящего тренда. Неважно, бычья она или медвежья: подаваемый сигнал всегда одинаковый – это разворот вниз. Графически модель изображена с крошечным телом и очень длинным верхним фитилем.

- «Харами». В переводе с японского языка на русский «харами» — это беременная. Модель формируется из ЯС с длинным телом («мать») и с коротким («дитя»). Первое появляется до того, как сформируется второе (в противном случае это уже модель «бычье поглощение»). «Харами» показывает, что актуальный тренд завершается и в скором времени произойдет рыночный разворот в обратную сторону.

- «Покинутое дитя». Паттерн, похожий на «Morning Star» и «Evening Star». Исходя из названия становится ясно, что модель подразумевает одинокую ЯС. Она создается с разрывом относительно к предыдущей и последующей candle.

- «Три вороны». Сочетание ЯС, говорящее о потенциальном развороте рынка после возрастания стоимости. Особенность модели заключается в том, что стоимость закрытия уменьшается последовательно, а стоимость открытия находится в границах прошлой совокупности.

- «Upside-Gap 2 Crows» («две взлетающих вороны»). Довольно любопытная японская модель, внешне напоминающая «Поглощение». Единственная разница в том, что обе ЯС – медвежьи. «Две вороны» — сигнал к скорому падению стоимости. Несмотря на разрыв цены, покупатели не способны долго удерживать ее уровень и протолкнуть выше. Поэтому неизбежно начинается спад.

- «Mat Hold». Эта совокупность китайских свечек считается продолжающей текущую тенденцию. Внешне она очень похожа на флаг либо вымпел.

Для свечных моделей, сформированных из одной-двух ЯС, характерен ряд особенностей:

- Такая совокупность теряет собственную значимость, если она появлялась в ходе актуального рыночного движения.

- Сама по себе модель – это не индикатор, который говорит, что надо сейчас же открывать сделку. Она лишь отражает текущее рыночное настроение и его потенциальные изменения.

- Японская трейдинг-литература поддерживает доводы о том, что ряд медвежьих моделей гораздо сильнее, чем аналогичные им бычьи. Однако, например, для Форекса такое утверждение неактуально, что подтверждено на практике.

Стратегия Бычье и медвежье поглощение

Эта стратегия для бинарных опционов основана на стандартном свечном паттерне, в котором одна свеча полностью поглощает другую. В Прайс Экшен схожая модель называется Рельсы. Получить винрейт в 70+% удается за счет ряда дополнительных фильтров.

Мы не торгуем непосредственно после формирования паттерна, нужно дождаться развития движения, получить откат и только после этого заключается сделка:

- после поглощения должно сформироваться подряд 3 свечи соответствующего цвета. Например, при бычьем развороте нужно, чтобы появилось 3 последовательно повышающиеся белые свечи (ориентироваться нужно по цене закрытия);

- после этой серии нужно, чтобы появилась коррекционная свеча, учитывается только цвет ее тела. В примере с бычьим поглощением после серии из 3 белых свечей должна появиться свеча с черным телом;

- сразу после закрытия коррекционной свечи открывается сделка в расчете на продолжение основного движения. Экспирация задается равной 1 свече. Сигналы берутся в работу только если все условия выполнились на протяжении первых 5 свечей после паттерна поглощение.

Часть паттернов гарантированно будет упущена, но по оставшимся винрейт оказывается выше 65%. Удобно то, что конструкции такого типа формируются чаще всего во время европейской и американской сессий.

Японские свечи: все секреты и нюансы

Работа со свечами в трейдинге:

- Японский анализ максимально эффективен при трейдинге с таймфреймом D1 (дневном). Если таймфрейм свечей меньше H1 (часового), он ненадежен.

- Разворотный паттерн далеко не всегда говорит о развороте рынка. Скорее, это показатель изменения ситуации.

- Чтобы выявить долгосрочные тенденции на рынке, в трейдинге применяют анализ с таймфреймом W1 (одна неделя) и MN (один месяц).

- Комбинации с гэпами гораздо надежнее. Конечно, это не касается валютного рынка Форекс, поскольку гэпы там встречаются очень редко.

- Необходимо, чтобы каждый свечной паттерн был подтвержден. То есть после образования конкретной комбинации, последующая за ней японская свеча должна отражать намерение рынка.

Японский анализ основан на ряде базовых принципов, о которых надо знать всем, кто занимается или собирается заняться трейдингом:

- Если наблюдается короткий фитиль и длинное тело – ЯС строит тренд. Это показатель сильного превосходного либо продавцов, либо покупателей на рынке (зависит от окраски). Самые длинные тела, как правило, находятся в начале трендовой волны либо в ее конце. Важный нюанс: если после продолжительного импульса ввысь сформировались ЯС с длинными телами, трейдеру надо закрыть сделку.

- Маленькое тельце и длинный фитиль в большинстве случаев формируется на развороте трендовой линии. Это относится к ситуациям, когда один из хвостов ЯС в значимой степени преобладает над ее телом и другим хвостом. Грубо говоря, это «недоделанное» крупное тело. Появление подобных элементов говорит о том, что во время торговли на рынке доминировали игроки, предпочитающие торговать в одном и том же направлении, а потом в ход трейдинга был преломлен игроками, которые придерживались противоположной стороны.

- Маленькое тельце и маленькие хвосты характерны для ЯС, сформировавшихся в боковом тренде. Такие элементы позволяют открыть позицию с коротким stop loss.

Стратегия Perfect Pin Bar

Название стратегии говорит само за себя. Торговля построена на простейшем разворотном паттерне, нужно дождаться формирования пин бара, желательно максимально приближенного к идеальному, и покупать опцион в расчете на разворот. Срок экспирации – 1…5 свечей, обычно реакция на разворотную свечу проявляется сразу.

Для дополнительной страховки можно использовать горизонтальные уровни. Если паттерн опирается на сильную поддержку или сопротивление, сила сигнала возрастает.

В работу нужно брать только те пин бары, которые соответствуют значимым экстремумам. Если график находится во флете и появляется нечто, напоминающее этот паттерн, проигнорируйте его.

По сравнению с торговлей на Форексе трейдер, работающий с БО, находится в более выгодной позиции. Для получения прибыли ему не нужен полноценный разворот, достаточно и небольшого движения после пин бара.

Не рекомендуется брать в работу пин бары с аномальным размером теней. Такие движения говорят об эмоциональном характере движения рынка, трейдинг в такие моменты превращается в лотерею.

Как торговать по японским свечам?

Японские свечи – это не полноценная тактика ведения торговли, а аналитический инструмент, которым надо оперировать с умом. Недостаточно просто найти комбинацию ЯС на графике. Биржевой трейдинг подразумевает применение большого количества других методов анализа в совокупности.

Для начала торговли на рынке по японским свечам трейдеру нужно знать хотя бы основные их модели. Как только новичок освоит три-четыре модели ЯС, он переходит к закреплению следующих паттернов. Теория всегда закрепляется на практике – это правило актуально не только для бирж.

Доджи

Доджи – это модель свечи, которую можно встретить на графике довольно часто. В идеальном варианте, у нее нет тела, т.е. по форме доджи напоминает крест или меч без рукоятки. Для того, чтобы она сформировалась, цены открытия и закрытия должны совпасть. Впрочем, даже минимальное тело все равно относит свечу к этой категории.

В любой вариации, это сильный сигнал смены тенденции на тайм-фреймах от 30 минут и выше. Лучше всего доджи отрабатывается на форекс, а вот на фондовом рынке этот паттерн свечи обычно показывает себя слабо.

Стратегия торговли на японских свечах

В трейдинге главный элемент работы с японскими свечами – это они же сами. И стратегия торговли на японских свечах строится на нескольких методах:

- Поиск комбинаций. При изучении графика надо выявить комбинацию из 3-4 китайских свечей, окрашенных в один цвет и движущихся в одном направлении. Найдя такой паттерн, трейдер берет противоположный сложившейся ситуации контракт, т. к. подобные тенденции позволяют предвидеть отскок или разворот.

- Определение тренда. Это нужно, чтобы между ним и найденным трейдером разворотом не возникли противоречия.

- Определение уровня сопротивления и поддержки. Можно только визуализировать их, а можно нарисовать. Это помогает игроку во время трейдинга своевременно реагировать на приближение цены к Low или Hi, и на основании этого заключать выгодные контракты.

Как японцы пришли к такому способу анализа фондового рынка?

Появления одного из первых фьючерсных рынков в мире, приписывается Японии и датируется началом 17 века. По окончанию столетней войны, которая объединила Японию в 1600 году, столицей страны стала Эдо (старинное название современного Токио). Всех феодалов страны насильно переселили в Эдо. А их рисовые владения были разбросаны по всей Японии.

Как вы понимаете, в то время доставлять большой урожай на такие расстояния было невозможно. Поэтому феодалы строили хранилища в крупных портовых городах. Феодалами они были не просто так … Они торговали не только имеющимся рисом в хранилищах, но и придумали способ быстрого обогащения, выписывали квитанции на будущие поставки, так называемые «пустые рисовые контракты», т.к. фактически никто не обладал этим рисом.

Так появился один из первых в мире фьючерсных рынков. Рисовые фьючерсы стали быстро предметом спекуляций и фактически привели к появлению японского технического анализа. Но графический анализ еще не означал появления свечей и свечного анализа. До появления свечей, японским трейдерам понадобилось 270 лет. И до этого времени график прошел значительную эволюцию:

- Остановочный график (stopping chart);

- Шестовой график (pole chart);

- Столбиковый график (bar chart);

- Якорный график (anchor chart);

- Свечной график (candle chart);

Коротко о каждом …

Остановочный график (отмечались только цены закрытия)

В данном типе графика отмечались только цены закрытия и соединялись линиями. Еще этот график называли звездный. Название остановочный он получил по ценам, на которых останавливался торговый интервал. Похожий аналог линейного графика в западном техническом анализе, но появившейся гораздо раньше.

Шестовой график (максимум и минимум)

Шестовой график, названный по сходству с шестом, давал уже больше информации, можно было видеть максимальные и минимальные цены торговой сессии, а также ее диапазон.

Столбиковый график (максимум, минимум и цену закрытия)

Данный график представлял собой комбинацию остановочного и шестового графика.

Якорный график (максимум, минимум, открытие, закрытие)

Якорный график был так назван из-за портовых городов в которых были основные торговые площадки. Это был уже прорыв в техническом анализе. Данные графики появились около 1715-1720 года. Если торговая сессия закрывалась ниже цены открытия, якорь был направлен вниз, если цена закрытия была выше цены открытия, якорь был направлен вверх. Т.е. уже на графике была вся необходимая информация, и четко было видно цены открытия и закрытия.

Свечной график (максимум, минимум, открытие, закрытие)

Свечной график, это уже новый этап развития японского технического анализа. Дата появления свечных графиков датируется 1865-1870 годами. Свечи являлись собой более продвинутым вариантом якорного графика. Благодаря окраске, соотношения спроса и предложения стало более различимо визуально. Сейчас свечные графики подкрашиваются в основном в красный и зеленый цвет, такие цвета по умолчанию установлены в большинстве графических и торговых платформах.

Как правильно читать японские свечи на бирже, графике

Японский анализ ценового графика всегда преследует одинаковую цель – поиск схожих комбинаций (паттернов), периодически встречающихся на графиках. Паттерны состоят как из 1-2 свечей, так и из большего количества. Комбинации в трейдинге делят на модели разворота (подавляющее большинство) и модели продолжения тренда.

Изначально все свечи представлены на биржевых графиках как горизонтальная линия, т. е. Candle Mood — нейтральное. И уже от того, какая японская свеча сформируется – бычья или медвежья, трейдер поймет, кто в нынешний момент главенствует на рынке.

Если цена растет – на рынке преобладают быки, т. е. покупатели. Если цена падает – на рынке, соответственно, преобладают медведи – продавцы.

Сформированная японская свеча показывает, кто победил в противостоянии – покупатели или продавцы.

Пошаговые действия, как интерпретировать ЯС при трейдинге:

- Первый шаг – полностью аналитический. Для начала надо посмотреть, растет тело или, наоборот, уменьшается. Необходимо ответить на вопросы: «Какая из двух сторон рынка сейчас доминирует? И достаточно ли она сильна, чтобы ставить условия для создания еще большего числа ЯС, в частности следующей». Обратить внимание надо и на тени, поскольку они являются не менее важным источником информации. Дальше необходимо установить, опирается ли ЯС на уровень сопротивления (или поддержки).

- Второй шаг – ретроспективный анализ. Надо изучить предыдущие ЯС. Понять, присутствует ли на текущий момент рост или падение. Нужно проанализировать прошлые ЯС, их количество и заложенную информацию. Надо понять, могут ли они подтвердить текущее направление цены либо нет.

- Третий шаг – прогнозный. Надо предугадать цвет последующей ЯС.

- Четвертый шаг – тоже прогнозный. Как только трейдер смог установить тип модели на графике, надо спрогнозировать направление рынка.

Важное правило трейдинга – ждать закрытые свечи терпеливо. Ведь рынок непредсказуем, поэтому ЯС может резко сменить собственный цвет и форму.

Как найти прибыльную биржевую закономерность

Выключите эмоции

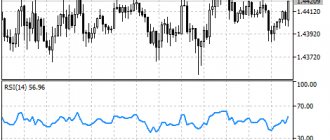

Начните спокойно наблюдать за графиком и находить на нем повторяющиеся циклы. Добавьте индикаторы и горизонтальные уровни, выпишите свечные комбинации, помогающие спрогнозировать движения рынка.

Уберите лишнее

Помните, что ваша главная цель состоит в том, чтобы заработать. Это возможно только в том случае, если вы перестанете развлекаться, исключите все авантюрные схемы и оставите только максимально доходные закономерности. Чем меньше их будет, тем быстрее вы сможете перейти к торгам.

Проведите тестирование

В этом вам поможет упражнение «100 формаций», состоящее из следующих этапов:

1) каждую найденную закономерность вы переводите в пошаговый план; 2) отматываете график; 3) находите 100 точек входа; 4) честно фиксируете результат и оставляете только самую сильную формацию; 5) вносите корректировки и готовитесь к торговле с реальным депозитом.

Не сдавайтесь

Трейдинг – это особый вид бизнеса, где капитал наращивается исключительно за счет знаний торгующего. Только 10% участников добиваются успеха. Поэтому не стоит отчаиваться, если вы безрезультатно открываете сделки уже несколько лет. Прогресс к каждому приходит по-разному. Ваша задача состоит в том, чтобы упорно работать и не прекращать поиски даже после многочисленных неудач.

Берите пример с профи

Ниже размещена запись семинара Ларри Вильямса. Это трейдер-рекордсмен с 50-летнем стажем. В своей практике он использует не более 8 паттернов и учит своих слушателей любить неудачные сделки. Это крайне важное видео, которое стоит посмотреть каждому.

Японские свечи и рыночный анализ

Обобщив весь теоретический материал, можно сформулировать основные позиции, необходимые для анализа рынка и трейдинга с применением японских свечей:

- Окраска японской свечи. Это позволит понять, быки или медведи на нынешний момент контролируют ситуацию.

- Учет длины хвоста. Это показатель того, насколько отскочила цена от конкретного уровня.

- Учет размера тела. Это показатель силы продавцов и покупателей.

- Учет длины тени. Чем она длиннее, тем больше будет показатель отскока цены и тем мощнее окажется давление со стороны продавцов.

Условно говоря, волатильность цены на рынке – это битва продавцов и покупателей. Если первых больше, стоимость снижается. Если больше вторых – она растет.

Прояснение свечных шаблонов

Мы показали, что нет необходимости помнить, какое-либо формирования свечей, если вы понимаете свечные элементы 5 х 5, обсужденных ранее. Чтобы проиллюстрировать, как строятся свечные модели, посмотрите на следующий рисунок. Как вы видите, поглощение формирований свечей формируют и молот и пинбар, и всё это происходит, когда вы складываете две поглощающие свечи.

И при чем, это всего лишь один пример того, как создаются свечи и когда вы понимаете, как читать цены и свечи, вы заметите, что вообще нет какой-либо необходимости запоминать формирования свечей.

Плюсы и минусы свечного анализа

Каждый метод анализа рынка в трейдинге, в том числе и японский свечной, имеет свои достоинства и недостатки.

Плюсы японских свечей состоят в следующих показателях:

- Универсальности. Японский инструмент подходит для анализа всех видов рынка (в это число входит и фондовый рынок, и валютный, и товарно-сырьевой и т. д.).

- Достоверности. В отличие от иных технических инструментов трейдинга, ЯС анализируют непосредственное поведение самой стоимости.

- Повсеместности. Японский свечной анализ доступен в каждом современном терминале для торговли.

На самом деле никакой иной метод анализа графика в трейдинге котировок не способен должным образом конкурировать с японским способом. Даже предельная простота в визуальном оформлении ставит метод в выигрышную позицию. Японские торговцы разработали по-настоящему оптимальный инструмент для выявления актуального настроения на рынке и его изменений. А в этом и состоит сущность самого трейдинга.

Если говорить о недостатках ЯС, то это трудность в освоении. Этот японский метод анализа довольно сложный, поэтому часто начинающие трейдеры тратят значительное время на его изучение и дальнейшее практическое применение.

Среди недостатков находится еще один – японский метод не подходит для трейдинга с короткими таймфреймами на Форексе (меньше М30 – тридцатиминутного).

Перечень свечных конструкций

К разворотным паттернам относятся:

- падающая звезда и перевернутый молот;

- молот и повешенный (висельник);

- надгробие и стрекоза – разновидность доджи;

- 2 типа поглощения;

- просвет в облаках и завеса из облаков;

- утренняя и вечерняя звезда.

Красочные названия объясняются спецификой японской культуры. Свечной анализ зародился в Японии, отсюда и необычные термины. Но даже если вы не запомните всю терминологию, достаточно хотя бы понимать, что происходит на рынке, когда формируются разворотные свечные модели.

Примеры торговли на бирже

Как только трейдер овладеет теоретическими основами ЯС в трейдинге, изучит их модели и научится их различать, тогда и можно начать торговлю. Надо помнить, что свечная комбинация не является самостоятельным инструментом торговли. Игроку надо учитывать контекст всего биржевого графика. Не стоит забывать и об инструментах фиксации убытка и контроля рисков.

Пример торговли на валютной бирже Форекс с использованием ЯС на конкретном примере:

- Предположим, трейдер решил использовать стратегию под названием «Три свечи». В рамках этой стратегии необходимо найти эту фигуру на графике.

- Модель выглядит на графике так: две ЯС по бокам располагаются выше, чем одна посередине. Зная, что подобная модель формируется после коррекции цены, трейдер находит нужное сочетание.

- Если тренд – восходящий, игрок ставит на повышение цены. Если же тренд – нисходящий, то на понижение.

Примеры и описание свечных моделей в реальных торгах

Конечно, не все рассмотренные выше модели обладают одинаковой силой сигнала. Какие-то являются более сильными, какие-то более слабыми и редкими.

Рассмотрим самые сильные комбинации по опыту профессиональных трейдеров.

3.1. Свечной паттерна «Молот» — описание и примеры

Фигура молот на графике акций Алроса (6 июня 2017):

Фигура молот на графике EOSBTC (18 марта 2018):

3.2. Паттерн «Падающая звезда» — описание и примеры

Фигура падающая звезда на графике Exxon Mobil (5 июня 2012):

Фигура падающая звезда на графике General Electric (11 декабря 2000):

3.3. Паттерн бычьего и медвежьего «Поглощения» — описание и примеры

Фигура медвежьем поглощение на графике Berkshire Hathaway (22 июня 1998):

Фигура бычье поглощение на графике Wells Fargo (16 января 2015):

Чем шире свеча, тем сильнее сигнал. Иногда такие дни называют «широкодиапазонными». Свечные паттерны поглощения относится к одним из самых надёжных видов торговых сигналов.

Подведение итогов

Японские свечи – продвинутый и эффективный инструмент трейдера. Но надо понимать, что торговать с его помощью можно только в комплексе с другими аналитическими инструментами. Не столь важно досконально заучивать все свечные комбинации, главное – научиться мыслить нестандартно.

Обобщение о главных моментах в статье:

- Это аналитический инструмент трейдинга, который позволяет отразить реальное движение рыночных цен и торговать выгоднее. Если цена растет – на рынке преобладают быки, т. е. покупатели. Если цена падает – на рынке, соответственно, преобладают медведи – продавцы.

- Это не полноценная торговая стратегия, а аналитический инструмент, который надо использовать с умом. Недостаточно просто найти комбинацию ЯС на графике. Трейдинг подразумевает применение большого количества других методов анализа в совокупности.

- Если на графике трейдинга – бычья ЯС, то цена открытия во всех случаях меньше, чем закрытия. Если медвежья, наоборот, цена открытия больше, чем закрытия.

Резюме

Свечные паттерны разворота – это не готовая стратегия, а лишь инструмент анализа рынка. Его эффективность зависит только от того, как трейдер им пользуется. Профи работают едва ли не на чистом графике, ориентируясь по паттернам на старших таймфреймах. Новички же часто пытаются брать в работу все, что хотя бы отдаленно напоминает свечные формации и получают один стоп за другим.

Если хотите извлечь максимум пользы от свечных разворотных моделей, интегрируйте их в ТС, построенную на графическом анализе. Эти инструменты сочетаются идеально.

На роль такой ТС подходит Снайпер Х. Свечные паттерны дополнят точки входа, основанные на реакции графика на уровни.

Скачать базовый курс по Снайперу Х бесплатно здесь