Итак, что такое хеджирование?

Слово «хеджирование» в переводе означает «страховка». Хеджирование валютных рисков

— это действия, направленные на уменьшение опасности, связанной с изменчивостью валютных курсов. Когда человек решает провести хеджирование, он, по сути, страхует себя от возможных потерь.

Впрочем, одного определения мало, чтобы понять весь смысл, вложенный в слово «хеджирование». Поэтому далее рассмотрим эту тему подробнее, расскажем об инструментах, видах, методах, стратегиях хеджирования сделок на Форекс, а также приведем примеры.

Хеджирование рисков: фьючерсы, форварды, опционы, свопы

Инструменты хеджирования валютных рисков или, как их еще называют, производные финансовые инструменты (фьючерсы, форварды, опционы, свопы) помогают хеджировать риски тем компаниям, которые заключают договоры в иностранной валюте. Наше предприятие из их числа, поскольку является участником внешнеэкономической деятельности. Чтобы устранять волатильность курсов валют в финансовой отчетности и получать прогнозируемую прибыль мы не раз, заключая с банком договоры ПФИ, выходили на биржу. Для оптимизации затрат стали работать напрямую с ОАО «Московская биржа»*.

| * Группа «Московская биржа» управляет единственной в России многофункциональной биржевой площадкой. В состав Группы входят центральный депозитарий и клиринговый центр, что позволяет «Московской бирже» оказывать клиентам полный цикл торговых и пост-трейдинговых услуг. Один из учредителей биржи – Центробанк России. Направления работы: валютный рынок и рынок драгоценных металлов; фондовый рынок и срочный рынок. |

Играя на бирже, важно знать:

- Как учитывать инструменты хеджирования валютных рисков в финансовой отчетности

- Как самостоятельно покупать и продавать валюту на бирже

- Как сделки с ПФИ отразятся на налогообложении и бухгалтерском учете

- По какой схеме надо самостоятельно взаимодействовать с биржей

- Как сократить затраты с помощью брокера

- Как усовершенствовать методологию хеджирования

Инструменты хеджирования

Основными инструментами хеджирования принято считать так называемые финансовые деривативы, срочные биржевые контракты — опционы и фьючерсы.

- Опцион позволяет зафиксировать право купить или продать в будущем выбранный актив по заранее установленной цене.

- Фьючерс позволяет зафиксировать обязательство купить или продать в будущем выбранный актив по заранее оговоренной цене.

К слову, упомянутые нами инструменты хеджирования можно применять как отдельно, так и вместе в различных комбинациях и случаях. Таких комбинаций может быть довольно много.

Пример хеджирования валютных рисков

Наше предприятие – «дочка» иностранной материнской компании, которая через нас поставляет товар за евро российским контрагентам. Нам важно зафиксировать в контрактах с контрагентами условия оплаты в евро по курсу ЦБ на день оплаты. Как и наши контрагенты, мы хотим получать фиксированную цену в рублях. Таким образом, у каждой из сторон есть желание увидеть ясный и предсказуемый финансовый результат:

- иностранная материнская компании должна получить финансовый результат в евро;

- мы должны получить финансовый результат, как в рублях, так и в евро;

- для российского контрагента финансовый результат должен быть выражен в рублях.

Посмотрим, как реализовать эту схему с помощью инструментов биржи:

- Иностранная материнская компания заключает с нами договор в евро;

- Мы заключаем договор с российским контрагентом (предложение цены в рублях) и получаем предоплату 20 %;

- Мы обращаемся на «Московскую биржу», зачисляем 10 % в виде обеспечения и фиксируем текущий курс, используя возможности совершения сделок в режиме частичного депонирования;

- После получения оставшейся оплаты в размере 80 % от российского контрагента, мы зачисляем 90% оставшейся суммы для расчета по сделке, покрываем затраты на страхование и получаем евро по курсу фиксации.

В результате все участники сделки получают прогнозируемую прибыль, которая не зависит от колебания курса валют. Рассмотрю, как можно выйти на биржу через банк и самостоятельно, таким образом, хеджируя валютные риски. Хеджирование валютных рисков считается высокоэффективным, если его фактические результаты находятся в диапазоне 80-125% .

Пример хеджирования средств на валютном рынке

Компания-импортер в течение n-количества времени ожидает поставки партии товаров из США на определенную сумму в долларах. На счете компании есть евро. Для совершения сделки компании необходимо в своем банке перевести их в доллары. Открыв сделку на торговом счете, компания принимает решение захеджировать риски от внезапного роста курса доллара. При использовании кредитного плеча 1:1000 необходимо инвестировать примерно 1% от той суммы, которую необходимо застраховать. Если доллар начинает расти, то компания несет убытки из-за высокого колебания курсов, однако получаемая при этом прибыль от заключенной сделки позволяет компенсировать этот убыток.

Следовательно, стоимость валюты зафиксирована, а сумма прибыли и убытка всегда будет на уровне нуля. В результате компания избавляет себя от стрессов, которые могут быть вызваны нежелательными колебаниями курсовых разниц и сохраняет при этом средства для совершения других операций.

Торговля валютой через банк

Несколько лет назад возможность доступа к валютному рынку была только у банков. С ними мы сотрудничали по следующей схеме:

- Мы подавали заявку в банк на куплю-продажу валюты;

- Трейдер в банке оценивал курсы валют на открытом рынке;

- Банк предлагал нам курс со своей скрытой маржой (некоторые банки дополнительно удерживали комиссию за конверсионную операцию).

Далее нужно было учесть инструменты хеджирования валютных рисков в финансовой отчетности. Поскольку это важный момент, расскажу о нем подробнее. В ГК РФ нет понятий производственные финансовые инструменты, и не определяется порядок заключения таких сделок. Учет инструментов хеджирования валютных рисков в Международной финансовой отчетности регламентируется стандартами IAS 39, IFRS 9, учет хеджирования – IAS 39. Главное правило – ПФИ должны переоцениваться по справедливой стоимости.

Правила РСБУ не определяют особой схемы учета операций хеджирования. При этом в перечень операций, не облагаемых НДС, включены также операции по реализации инструментов срочных сделок, включая форвардные, фьючерсные контракты и опционы. То есть, целесообразно в момент заключения таких сделок требования /обязательства отражать на забалансовых счетах. При раскрытии информации о ПФИ в отчетности РСБУ следует в учетной политике компании закрепить для целей бухучета порядок определения справедливой стоимости финансовых инструментов срочных сделок (ФИСС).

Отмечу, что в соответствии со ст.326 НК РФ требования /обязательства по ФИСС, как обращающимися, так и не обращающимися на организованном рынке, не подлежат текущей переоценке в связи с изменением:

- рыночной цены;

- рыночной котировки;

- курса валюты;

- значений процентных ставок;

- фондовых индексов;

- иных показателей базисного актива.

На операции хеджирования рисков вышеуказанная статьяне распространяется (также см. «Порядок налогообложения операций хеджирования»).

Хеджирование — что это: простыми словами

Если говорить простыми словами, хеджирование — это попытка найти равновесие. Сделка, которая может оказаться убыточной, перекрывается сделкой, которая при тех же условиях будет прибыльной. То есть хеджирование направлено на то, чтобы установить равновесие по определенному рыночному инструменту на заданный промежуток времени.

Хеджирование в умелых руках превращается в уникальный финансовый инструмент, позволяющий свести риски в торговле к минимуму, постепенно наращивая прибыль при этом. Однако неопытным трейдерам хеджировать сделки нужно очень осторожно, аккуратно, так как неправильные действия могут привести к убыткам.

Порядок налогообложения операций хеджирования

В п.5 ст.301 НК РФ говорится, что операции хеджирования это – операции (совокупность операций) с финансовыми инструментами срочных сделок (в том числе разных видов), совершаемые с целью уменьшить (компенсировать) неблагоприятные для налогоплательщика последствия (полностью или частично), обусловленные:

- возникновением убытка;

- недополучением прибыли;

- уменьшением выручки;

- уменьшением рыночной стоимости имущества, включая имущественные права (права требования);

- увеличением обязательств налогоплательщика вследствие изменения цены, процентной ставки, валютного курса, в том числе курса иностранной валюты к валюте Российской Федерации, или иного показателя (совокупности показателей) объекта (объектов) хеджирования.

В пункте 5 ст. 304 НК РФ предусмотрено, что при осуществлении операций хеджирования с учетом требований п. 5 ст. 301 НК РФ расходы учитываются при определении налоговой базы, при расчете которой в соответствии с положениями ст. 274 НК РФ учитываются доходы и расходы, которые связаны с объектом хеджирования.

Самостоятельный выход на биржу

Сейчас, после внесения изменений в законодательство, помимо банков торговать на бирже могут еще и брокеры, которые являются профессиональными участниками рынка ценных бумаг (также см. «Правила торговли на бирже»).

Стратегия хеджирования

Стратегия хеджирования представляет собой совокупность определенных инструментов хеджирования и методов их применения с целью уменьшения финансовых рисков.

Сразу стоит отметить, что если вы хотите получить эффективную, прибыльную стратегию, ее необходимо создавать «под себя», учитывая свою готовность рисковать, количество времени, которое вы готовы посвящать торговле, и другие факторы. Универсальной прибыльной системы в природе просто нет: один и тот же инструмент в одних руках можно оказаться весьма эффективным, тогда как в других будет бесполезен.

Правила торговли на бирже

Правило 1. Операции в иностранной валюте между резидентами запрещены (п.22 Части 1 Статьи 9 №173-ФЗ от 10.12.2003 г. «О валютном регулировании и валютном контроле») Исключение составляют операции между «комиссионерами (агентами, поверенными) и комитентами (принципалами, доверителями)». Комиссионеры должны оказывать услуги, связанные с заключением и исполнением договоров, обязательства по которым подлежат исполнению по итогам клиринга (ФЗ «О клиринге и клиринговой деятельности»). В результате комиссионеры должны вернуть комитентам деньги (иное имущества).

Правило 2. Если договоры купли-продажи иностранной валюты на организованных торгах заключаются с центральным контрагентом, являющимся уполномоченным банком, к участию в этих организованных торгах могут быть допущены иные (не кредитные) юридические лица (п.3 ст.16 №325-ФЗ от 21.11.2011 «Об организованных торгах»).

Правило 3. Купля-продажа иностранной валюты в РФ производится только через уполномоченные банки (п.1.ст.11 №173-ФЗ от 10.12.2003 г. «О валютном регулировании и валютном контроле»). «Национальный клиринговый центр» является уполномоченным банком и центральным контрагентом, с которым заключаются сделки, а также клиринговой организацией, осуществляющий клиринг (7-ФЗ «О клиринге и клиринговой деятельности»).

Следовательно, мы можем самостоятельно, без банка, покупать и продавать валюту, воспользовавшись услугами брокера. Схема такая:

- Мы заключаем договор с брокером (у него должна быть лицензия), даем поручение на сделку с денежными средствами, переводим рубли на специальный брокерский счет;

- Брокер фиксирует нашу заявку в торговой системе ОАО «Московская биржа»;

- Реестр и расчет по сделке передается в «Национальный клиринговый центр», там же резервируются рубли для покупки валюты;

- Купленная валюта выводится из торговой системы на специальный валютный брокерский счет и потом осуществляется перевод на наш счет;

- Вместе с деньгами мы получаем отчет брокера (на основании отчета биржи).

Как отражать сделки купли-продажи в бухучете и налогообложении

Поскольку при сотрудничестве с брокером совершаются обычные сделки купли-продажи валюты, на налогообложение это не повлияет. Уведомлять компетентные органы об открытии брокерского счета не следует. В бухгалтерском учете при конверсионных операциях на валютном рынке возникнут курсовые разницы при сравнении с курсом Центрального Банка. Контролируют валютные операции уполномоченные банки (агенты валютного контроля), поэтому необходимо будет им представить:

- договор с брокером;

- отчет брокера;

- справку о валютных операциях.

Сотрудничать с брокером выгоднее, чем торговать на бирже через банк (также см. «Дополнительные возможности валютного рынка»). Приведу несколько причин:

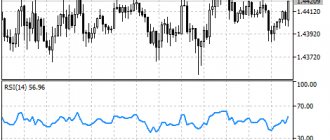

- Брокер предлагает доступ к программе торгов, то есть мы видим движение курсов валют в режиме реального времени;

- Сделки заключаются по рыночному курсу и через торговые терминалы из любой точки, где есть доступ в интернет;

- Разрыв между курсом покупки и курсом продажи наименьший, комиссия биржи по купле-продаже составляет 0,0015 % от суммы сделки;

- Комиссия брокера в среднем – 0,015 % от оборота в день.

Будут еще дополнительные затраты например, за вывод рублей и валюты, абонентская плата за торговый терминал, и т.п. Но это небольшие суммы. Их необходимо уточнять у конкретного брокера.