Изображение: Unsplash

Любой, кто интересуется сферой биржевых инвестиций встречал упоминания понятия маржинальная торговля. Но что это такое, и для чего нужен этот инструмент? Разбираем в нашем новом материале.

Примечание

: любая инвестиционная деятельность на бирже связана с определенным риском, и при торговле можно потерять средства – это нужно учитывать. Мы не призываем использовать возможность маржинальной торговли, а рассказываем об этом инструменте. Кроме того, для осуществления инвестиций вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Словарь инвестора

Маржа

— размер залога, который брокер блокирует на счете во время сделки с заемными средствами.

Плечо (кредитное плечо)

— размер кредита брокера: соотношение заемных средств к собственным.

Ставка риска

— вероятность изменения цены на актив. Ставку каждый день определяет Национальный Клиринговый Центр.

Шорт (короткая позиция)

— продажа актива, чтобы потом купить его дешевле и заработать на падении.

Лонг (длинная позиция

) — покупка актива, чтобы потом продать его дороже и заработать на росте.

Маржин-колл

— принудительное закрытие убыточной позиции брокером.

Шорт-сквиз

— массовое закрытие коротких позиций, из-за чего спрос на покупку становится больше предложения, а цена на актив резко растет.

Ещё по теме:

Научиться инвестировать

20 июля 2021 Коррекция: как сохранить капитал, когда акции падают 5 минут

Примеры

Зная, как рассчитывается маржа в теории, приведем примеры расчета в цифрах.

- Для бизнеса.

Исходные данные:

- объем сделки – 1 млн.$;

- себестоимость (средства, потраченные на материалы, комплектующие, логистику, заработную плату, доставку продукции и др.) – 600 тыс.$;

\[ М=\frac{(1 000 000-600 000)}{1 000 000х100\%}=40\%. \]

- Для банковской деятельности.

Исходные данные:

- процентный доход банка – 14 363 060 000$;

- процентный расход – 8 679 068 500$;

- активы – 94 733 191 700$.

\[ БМ=\frac{(14363060000-8679068500)}{94733191700х100\%}=6\%. \]

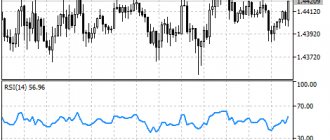

- Биржевая торговля (Форекс).

Исходные данные:

- валютная пара: евро-доллар;

- объем контракта – 2000$ или 0,02 лота (торговля на бирже ведется лотами, стоимость одного лота – 100000$);

- кредитное плечо – 1/400;

- обменный курс – 1,2 (1 евро равен 1,2 доллара).

\[ М=\frac{2000}{400х1,2}=6\%. \]

Что такое маржинальная торговля

Федеральный закон № 39-ФЗ «О рынке ценных бумаг» определяет маржинальную сделку как сделку, которая совершается с использованием денежных средств или ценных бумаг, переданных брокером взаем клиенту.

По сути, маржинальная торговля — это сделки, которые инвестор проводит в долг: он берет у брокера либо деньги, либо ценные бумаги. Это аналог кредита на фондовом рынке.

Покупка инструментов на деньги брокера называется длинной позицией, или лонгом с плечом. В этом случае инвестор занимает у брокера деньги. Продажа акций брокера — короткой позицией, или шортом. В этом случае инвестор берет в долг ценные бумаги. За маржинальные сделки брокер берет комиссию — небольшой процент по кредиту, который вы у него взяли. Процент зависит от ставок риска, определяемых клиринговой организацией, например НКЦ на Московской бирже.

Для брокера кредит — это риск, что средства не вернутся, поэтому он дает взаймы деньги или акции только на сделки с самыми ликвидными инструментами, а за собой оставляет возможность исполнить маржин-колл, то есть принудительно закрыть позицию клиента. Так брокер может обезопасить и себя, и клиента: в случае форс-мажора убыточную позицию легче закрыть. Перечень маржинальных бумаг определяет клиринговая организация, но каждый брокер вправе сам определять, какие бумаги из этого списка давать своим клиентам для сделок.

Документы для маржинальной торговли оформляют один раз при подписании договора или подключении услуги. Дальше все работает автоматически: вы просто выставляете заявку, и, если исполнение возможно, брокер ее удовлетворит.

Скачивай приложение в App Store и Google Play

Загрузите в App Store Доступно в Google Play

Виды

Рассмотрим виды маржи.

- Валовая. Пример расчета валовой (или нетто-маржи) был приведен выше. Это один из ключевых показателей рентабельности предприятия или отдельной сделки. Формула расчета довольно проста. В рамках анализа рентабельности бизнеса следует рассчитывать валовую маржу в динамике и сравнить значения по нескольким периодам.

- Маржа прибыли показывает отношение чистой прибыли к объему продаж, т.е. рентабельность бизнеса с учетом операционных и внереализационных доходов и издержек.

- Банковская процентная маржа является индикатором доходности банковских операций. Рассчитывается как отношение разницы процентных доходов и расходов к стоимости активов кредитного учреждения.

- Вариационная маржа – это прибыль трейдера на фондовой бирже от разницы котировок.

Лонг и шорт: разбираемся на примерах

Покупка в лонг — это расчет на рост цены актива

. Такие сделки обычно совершают в двух случаях: когда хотят больше заработать на спекуляциях или чтобы закрыть кассовый разрыв при расчетах по сделкам в разные дни.

Допустим, инвестор ждет хороших новостей после отчета Tesla и хочет купить акции этой компании. Он считает, что вероятность роста акций очень высока, поэтому планирует купить как можно больше. На его счету для покупки свободно только 100 тысяч рублей, поэтому он решает взять деньги брокера и покупает Tesla на 200 тысяч рублей — 100 своих и 100 заемных.

Если его ожидания оправдаются и акции вырастут, после закрытия сделки брокер спишет деньги, которые давал взаймы, а инвестор получит прибыль со всей суммы: в два раза больше, чем если бы использовал только свои средства. Если акции упадут, он получит убыток — тоже в два раза больше. Это неприятно, поэтому всегда стоит просчитывать риск до входа в сделку.

Предположим, затем инвестор решает продать акции Tesla и купить облигации. Московская биржа работает в двух режимах: Т+2 — для акций и Т+1 — для облигаций. Это значит, что в момент продаж его акции Tesla будут заблокированы на счете, но физически деньги за продажу будут зачислены только через два дня. Поэтому, чтобы купить облигации, придется подождать один день, чтобы расчеты сошлись. В этот момент инвестор не сможет совершить операции из-за недостатка средств. Чтобы не ждать, он может использовать деньги брокера: взять кредит на один день и заплатить за это небольшую комиссию.

Шорт, или короткая позиция

, — это игра на понижение цены инструмента. В этом случае инвестор берет у брокера в долг акции, продает их на бирже, дожидается, пока акции упадут в цене, и затем покупает дешевле. В итоге он приобретает акции дешевле, чем продал, а прибыль с разницы оставляет себе. При закрытии сделки акции возвращаются обратно брокеру.

Например, инвестор считает, что цена на бумаги Tesla будет снижаться. Чтобы заработать на этом, он берет бумаги в долг у брокера и продает их на рынке дешевле. Допустим, он занимает одну акцию и продает ее за 150 долларов. Тем временем цена действительно пошла вниз, и через несколько недель Tesla стоит около 100 долларов. Инвестор понимает, что неплохо заработал, и решает выйти из сделки. Он покупает акцию обратно за 100 долларов. Со счета списываются деньги за покупку, но это на 50 долларов меньше, чем те 150, которые он выручил за продажу. Акция автоматически возвращается брокеру, сделка завершена, а на брокерском счете стало на 50 долларов больше.

Выводы

- Помните: рынок акций – не казино. Вы приходите туда не играть, а удобно и технологично становиться владельцем эффективного бизнеса.

- Не используйте «плечо» и не совершайте коротких продаж (не играйте на понижение). Это игра, а не инвестиции. Если Вы покупаете акции без «плеча», никто и никогда не сможет продать их без Вашего разрешения.

- Помните слова У. Баффета: «Лучшее время для продажи акций – никогда». Мы в УК Арсагера добавляем к этому: «Акции стоит продавать только тогда, когда вы нашли другие, более хорошие».

Что такое маржа

Сколько денег или акций можно взять в долг у брокера, показывает уровень маржи — размер залога, который брокер блокирует на счете при открытии маржинальной позиции. Маржа выражается в процентах к средствам на счете и зависит от количества бумаг и размера кредита.

Например, у инвестора есть 100 000 рублей, и он хочет купить акции компании по 1000 рублей каждая на 200 000 рублей. Всего 200 акций: одну сотню он купит на свои деньги, а еще сто — на кредитные. Брокер по специальной формуле посчитает, сколько денег заблокировать на счете, чтобы не понести убыток.

Ставку риска для каждой бумаги публикует НРД — Национальный расчетный депозитарий. Например, для акций, которые хочет купить инвестор, она в этот день составит 25%.

Это 50% от 100 000 собственных средств инвестора. Маржа — 50%.

В торговом терминале или приложении отображаются два показателя: начальная и минимальная маржа. Как правило, для удобства восприятия их сразу отображают в валюте сделки, хотя считают в процентах.

Начальная маржа

— количество денег на счете, которые брокер берет в залог по сделке с конкретной бумагой. Для каждого актива она разная. Если инвестор купил акции с плечом на весь капитал, а цена снизилась, уровень средств становится ниже начальной маржи. Теперь он не может докупать акции, ведь деньги заблокированы. Но он может продать часть активов, чтобы освободить средства на покупки.

Например, инвестор купил акции двух эмитентов в портфель. Акции первого эмитента он приобрел на свои деньги, а на покупку бумаг второго взял в долг у брокера всю возможную сумму для маржинальной торговли. Акции первого эмитента растут в цене, а акции второго — падают. Инвестор хочет докупить акции первого эмитента и переждать падение второго, но его уровень начальной маржи не дает совершить сделку. Брокер рассчитывает маржу по всему портфелю, а не по отдельной бумаге, которую инвестор взял с плечом. Поэтому, чтобы докупить акции, нужны свободные средства. Можно продать часть бумаг или пополнить брокерский счет.

Минимальная маржа показывает, на каком уровне брокер попросит инвестора пополнить счет или закрыть позицию. Это будет значить, что для брокера есть риск потерпеть убыток из-за займа. Если уровень маржи дошел до минимального, а инвестор не реагирует на требование брокера выйти из сделки или пополнить счет, наступает «маржин-колл». Сотрудники брокера закрывают позицию сами. Это возможно, потому что средства инвесторов при маржинальных сделках находятся в залоге у брокера и по договору он имеет право ими распоряжаться в случае форс-мажора.

«Маржин колл» — Margin Call

Понятие «маржин-колл» — Margin Call — пришло с тех времен, когда сделки совершали по телефону. Брокер звонил клиенту и сообщал, что нужно срочно закрыть позицию или пополнить счет, иначе будет большой убыток. Сейчас брокер не звонит, а посылает уведомлени

Ещё по теме:

Спецпроект

23 сентября 2021 Как собрать инвестиционный портфель с пониженным риском: 5 советов инвестору 7 минут

Например, инвестор купил акции Tesla с плечом и уехал в отпуск. Оказалось, что в отеле нет доступа к интернету, и пока инвестор искал wi-fi или просто отдыхал, цена сильно упала. Инвестор несет большой убыток. Если бы не было плеча, можно было бы переждать временное падение, но из-за маржинальных средств на счете не хватает денег для этого. Маржа достигает критического значения, брокер отправляет несколько уведомлений, но инвестор их не получает. Когда инвестор вернется домой, он увидит, что сделка принудительно закрыта.

Зачем считать маржинальность

Показатели маржинальности рассчитываются владельцами бизнеса, финансовыми аналитиками, инвесторами. Расчеты нужны для определения эффективности работы компании или рентабельности сделки. Простыми словами, маржа показывает, насколько оптимально соотношение между доходами и расходами, и как будет изменяться чистая прибыль.

Чистую прибыль можно использовать, например, выплатить дивиденды участникам. Оставшаяся после выплаты доходов сумма называется нераспределенной прибылью и учитывается на одноименном счете бухгалтерского баланса.

Если чистая прибыль уменьшается до распределения – это говорит о том, что растут издержки. Возможно, какие-то направления деятельности компании являются убыточными. А может, это просто временное явление, и вложения, сделанные на данном этапе, окупятся в дальнейшем.

Зная, какая должна быть маржа для отрасли в благополучные годы, следует проанализировать маржинальность за несколько периодов, как показано в примере выше. Таким образом, несложно определить причину падения прибыли и предпринять шаги по оптимизации расходов.

Для некоторых видов бизнеса следует учитывать такой фактор, как сезонность. В рассмотренном нами примере от сезонов вряд ли многое зависит, т.к. прибыль снизилась в III и I кварталах. Возможно, в этих периодах были закуплены товары по более высокой стоимости или издержки остались на прежнем уровне при падении продаж.

Как рассчитать плечо и риски

Плечо

— размер кредита, который дает брокер. Плечо показывает, во сколько раз больше денег использует инвестор, чем у него есть.

Например, инвестор купил акции Tesla на 100 тысяч рублей, но решает использовать деньги брокера и совершает сделку на 200 тысяч. Это в два раза больше вашего собственного капитала: 200 / 100 = 2. Плечо — 2. Если бы он купил акций на 150 тысяч, его плечо было бы 1,5: 150 / 100 = 1,5.

Максимальный размер плеча на Московской бирже составляет 3 или 6. Это зависит от категории, к которой инвестора относит брокер — КСУР или КПУР.

- КСУР — клиент со средним уровнем риска. Это все клиенты брокера в момент открытия счета. Таким инвесторам дают плечо не больше 3 и доступ не ко всем торговым инструментам.

- КПУР — клиент с повышенным уровнем риска. Это инвестор со счетом более трех миллионов рублей и торгующий через брокера более полугода. У таких клиентов максимальное плечо — 6.

От плеча зависят прибыль, убыток и комиссия, которую заплатит инвестор. Например, с плечом 3 при росте акции на 10% ваша прибыль составит 3 * 10 = 30%.

Но и убыток при падении тоже будет 30% — это уже почти треть всех денег на счете.

Комиссия при маржинальной торговле тоже важна. Если инвестор берет займ на несколько дней, эти потери будут незаметными. Но если ставка по кредиту 20%, то за год нахождения в позиции набежит существенная сумма.

Как открывать ордера на покупку или продажу на CEX.IO

Гайд по созданию ордера:

- Указать Take Profit.

Рядом есть индикатор PiP. Для пары BTC/USD он равен одному доллару. Выставляем ожидаемую прибыль, например, 3 USD. Далее, система сама скорректирует цену для продажи. - Указать Stop Loss.

Цена должна быть ниже, чем BID (красная линия), чтобы система не отклонила Стоп, а корректно его проставила. Методом подбора можно определить оптимальный PiP или же указать цену вручную.

Если вы всё сделали правильно, то у вас должны начать появляться зеленые сделки — прибыльно закрытые ордера.

Плюсы и минусы маржинальной торговли для инвестора

Маржинальную торговлю используют не все инвесторы. Нужна ли вам возможность использовать дополнительные средства, можно понять, оценив все плюсы и минусы.

Источник: аналитический отдел ГПБ Инвестиции

Ещё по теме:

Научиться инвестировать

21 апреля 2021 ИИС vs брокерский счет: в чем разница 11 минут

Реальные отзывы

Мнения по поводу маржинальной торговли у трейдеров разнятся. Кто-то видит в больших плечах и активном управлении заемными средствами только возможности и потенциальные выгоды, а другие настаивают на рисках и потенциальных убытках.

Как начать использовать маржинальную торговлю

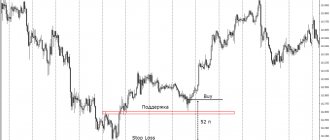

Новичкам не стоит использовать маржинальную торговлю. Она требует комплексных знаний фондового рынка и многолетнего торгового опыта. Опытным инвесторам важно помнить о рисках, комиссии и постараться избежать самых распространенных ошибок. Для этого нужно придерживаться заранее продуманной стратегии:

- Определиться с инструментом

. Для маржинальных сделок брокер разрешает использовать только ликвидные инструменты из особого списка. - Заранее продумать, где и в случае чего позиция будет закрыта

. Маржинальная торговля — риск, поэтому лучше просчитать его заранее. Необходимо установить для себя временной промежуток сделки, чтобы не терять деньги на комиссии, если цена не двигается, а также определить, сколько денег инвестор готов потерять и на каком ценовом уровне он закроет позицию. - Следить за ценой бумаги и уровнем маржи

. Нужно наблюдать за котировками, чтобы вовремя среагировать на изменения. Это позволит вовремя закрыть позицию.

Ошибки, которые ведут к потерям

Маржинальным кредитованием нужно пользоваться осторожно и с пониманием рисков. Самые распространенные ошибки, которых важно избегать:

- Не определять уровень выхода из позиции и терять деньги или достигать маржин-колла.

- Использовать маржинальную торговлю в любой сделке, не оценивая риск. Это приводит к потерям на комиссиях и убыткам, которые потом сложно восстановить.

- Надеяться, что цена на ценные бумаги все-таки вырастет. Такая тактика не подходит для маржинальной торговли из-за убытков, кратных плечу.

- Не учитывать проценты за кредит. Если цена долго стоит на месте, можно потерять деньги просто за счет комиссии брокера.

Если учитывать и просчитывать риски, заранее продумывать сделки, маржинальная торговля может стать дополнительным инструментом получения дохода от инвестирования. Но важно использовать ее тогда, когда уверенность в знании и понимании работы фондового рынка подтверждена реальным многолетним опытом торговли.