Главное Hide

- International Business Machines Corp. (IBM)

- FedEx Corp. (FDX)

- Philip Morris International, Inc. (PM)

- Target Corp. (TGT)

- Johnson & Johnson (JNJ)

- PepsiCo, Inc. (PEP)

- AT&T, Inc. (T)

- Crown Castle International Corp. (CCI)

- eBay, Inc. (EBAY)

- Kimberly-Clark Corp. (KMB)

- Итоги

Для американского стокового рынка 2022 обещает стать годом стабильного подъема после экономической катастрофы, спровоцированной коронавирусом. Сейчас отличное время, чтобы собирать дивидендный портфель в США:

- уровень безработицы снизился до 6% (сравните с 14,7% в апреле прошлого года);

- коронавирус подтолкнул рынок к бурному росту отдельных отраслей – электронная коммерция, техника и биотехнологии резко растут в цене;

- крупные корпорации Америки адаптировались к условиям ведения бизнеса в период пандемии – голубые фишки дают стабильный доход.

Ниже вы найдете лучшие дивидендные акции США на 2022 год. Мы собрали топ 10 прибыльных американских акций с расчетом на долгосрочный доход.

International Business Machines Corp. (IBM)

Размер дивидендов: $1.63

Дивидендная доходность: 5,3%

IBM – один из пионеров рынка компьютерных технологий, но в последние годы дела у компании идут не гладко. С развитием интернета клиенты утратили интерес к централизованным компьютерным системам, а в сетевом сегменте производителю было нечего предложить. Это привело к резкому падению годового дохода, а соответственно – и стоимости акции.

Для брокеров, спекулирующих на разнице в цене, текущая негативная тенденция – достаточное основание, чтобы держаться от акций IBM подальше. Однако инвесторы, ориентированные на долгосрочный доход, имеют весомые причины для добавления IBM в дивидендный портфель:

- Регулярный прирост дивидендных выплат. Дивиденды за периоды в течение года могут колебаться, но если сравнить показатели по годам, очевидна стабильная положительная тенденция, которую компания сохраняет последние 10 лет.

- Политика компании относительно дивидендов. IBM – американский «консерватор»: компания обеспечивает постепенный прирост дохода для долгосрочных инвесторов независимо от колебаний рынка.

- Большая перестройка. IBM отходит от производства стационарных компьютеров в сторону облачных технологий и пользовательских сервисов.

Переход к облачным сервисам обходится IBM недешево: за последние 9 лет компания вложила более $120 млрд. в реструктуризацию и производственные исследования. Но за большими расходами следует большая прибыль – и акционеры, готовые немного подождать, получат её первыми.

Как вложиться сразу во всех дивидендных аристократов США

Для того чтобы сразу вложиться в эти надежные акции с дивидендными выплатами можно купить ETF на индекс ProShares S&P 500 Dividend Aristocrat, который включает 64 акции. Второй вариант, вложение в более широкий ETF, который строится на основе индекса S&P 1500 Composite и включает крупные компании регулярно выплачивающие дивиденды более 20 лет.

| Название ETF | Тикер | Описание |

| ProShares S&P 500 Dividend Aristocrat | NOBL | Включает 64 акции див. Аристократов из индекса S&P 500. Выплачивают регулярно более 25 лет |

| S&P High-Yield Dividend Aristocrats | SDY | Включает 111 акции дивидендных аристократов из индекса S&P 1500 Composite. Выплачивают более 20 лет (включает 53 компании из S&P500) |

Помимо американских индексов из компаний дивидендных аристократов, есть другие. Например, S&P Europe 350 Dividend Aristocrats – который включает в себя 350 европейских компаний, которые устойчиво выплачивают дивиденды более 10 лет.

| Название | Тикер | Описание |

| iShares S&P/TSX Canadian Dividend Aristocrats Index ETF | CDZ | Канадские компании устойчиво платящие дивиденды более 7 лет |

| S&P Europe 350 Dividend Aristocrats | SPYW | Европейские компании, платящие дивиденды более 10 лет |

Акции дивидендных аристократов включают многие ETF фонды для увеличения их надежности и привлекательности. Например, есть целевые фонды цель которых обогнать дивидендную доходность индекса S&P 500. Ниже представлены некоторые из них ↓

| Название | Тикер | Описание |

| CBOE Vest S&P 500 Dividend Aristocrats Target Income | KNG | ETF включает помимо дивидендных аристократов, опционы, акции из S&P500. Цель создание доходности выше чем у индекса S&P 500 |

| Vanguard International Dividend Appreciation ETF | VIGI | Акции из индекса NASDAQ не включая REIT. Выплаты дивидендов более 7 лет |

FedEx Corp. (FDX)

Размер дивидендов: $0.65

Дивидендная доходность: 0,93%

Главная почтовая и курьерская компания США вошла в перечень корпораций, которым удалось вырасти в цене в период пандемии. Бум электронной коммерции и резкий рост популярности интернет-магазинов позволил FedEx подняться на новый виток популярности. Сейчас это больше, чем доступные американские акции с высокими дивидендами:

- чистый доход за последний год вырос в три раза – c 315 до 892 млн. долларов;

- в 2022 году аналитики ожидают прирост по крайней мере в 20%;

- в 2022 – не менее 5%.

Несмотря на то, что взрыв востребованности услуг FedEx, очевидно, носит временный характер, эксперты отмечают растущие перспективы крупнейшего американского сервиса доставки. Даже когда «беспрецедентный пиковый сезон» для FedEx подойдет к концу, электронная коммерция продолжит развиваться, а с ней будет расти дивидендная доходность компании. Только с 2011 года выплаты для держателей акций компании выросли в 6 раз; аналитики советуют закупать акции сейчас инвесторам, которые хотят поймать очередной

Плюсы и минусы инвестиций в американские дивидендные акции

Главное достоинство высокодивидендных акций США – вы будете получать прибыль, которая не зависит от рубля и введенных санкций.

Имеются и другие положительные стороны инвестиций в американские дивидендные акции:

- выплаты производятся довольно часто – минимум раз в год, максимум – раз в три месяца;

- стабильность. Деньги инвестор получает ежегодно;

- страховка брокерского счета, которой в России нет.

Что касается минусов, здесь я могу сказать только об одном. Часто начинающих инвесторов прельщают дивидендные акции США с высокими рисками, что является ошибкой.

Высокие риски означают, что компания не вкладывает деньги в развитие, а направляет их на выплаты. В результате стоимость акций таких организаций не будет расти, поэтому купить ценные бумаги подешевле, а продать подороже не получится.

Налогообложение

Изначально на счет инвестора приходит сумма уже с вычтенными 10 % налога, так как эта ставка на дивидендные акции действует для резидентов РФ в Америке. Поскольку там ставка в 10 %, а у нас – 13 %, вы должны доплатить в налоговую службу РФ 3 % от прибыли. Благодаря соглашению между США и Россией такой подход позволяет избежать двойного налогообложения.

Philip Morris International, Inc. (PM)

Размер дивидендов: $1.20

Дивидендная доходность: 5,41%

В истории американского табачного гиганта – более 10 лет стабильного прироста дивидендов. Вопреки мировым тенденциям снижения интереса к табаку, акции Philip Morris продолжают расти. В ближайшие несколько лет компания ожидает около 40% прироста дохода предприятия за счет прибыли от продажи бездымных продуктов: электронных сигарет, систем нагревания табака IQOS, картриджей и аксессуаров.

В последней четверти 2022 года компания была впервые включена в Промышленный индекс Доу Джонса – один из старейших американских фондовых индексов, в которые входят 30 крупнейших компаний США. Несмотря на очевидный рост Philip Morris, акции пока остаются доступными: многие инвесторы пропускают выгодное предложение по этическим причинам. Компании пока не удалось обнаружить абсолютно безвредный способ потребления нагретого табака, поэтому IQOS – главный источник роста Philip Morris в 2022 – считается «нечистым» заработком. Аналитики советуют акционерам, которые не страдают от лишних предубеждений, воспользоваться выгодной возможностью и купить доходные акции, пока не поздно – пусть они и принадлежат «страшной» табачной компании.

Европейский отбор аристократов

Для получения звания дивидендный аристократ в Европе достаточно стабильно делиться прибылью с акционерами на протяжении 10 лет. В европейский индекс на 2022 г. входят 39 акций.

ТОП 6 европейских компаний со стабильными платежами

- Navios Maritime Acquisition (NNA) — Монако. Морские перевозки нефти танкерами, собственная флотилия. ДД — 26,09 %. Период платежей — 10 лет

- Capital Product Partners (CPLP) — Греция. Вид деятельности — морские перевозки, собственный флот. ДД — 6,26 %. Выплаты превышают 12 лет.

- Sponda Oyj (SDA1V) — Финляндия, строительная компания. Доходность по дивидендам — 3,96 %. Срок непрерывных выплат — более 10 лет.

- Union Financiere De France Banque (UFF) — Франция — инвестиции, недвижимость, страхование, банковские и консалтинговые услуги. Капитализация — 301 млн €. Дивиденды — 6,71 %. Срок выплат свыше 20 лет.

- EDR (Energias De PortuGal) (EDP) — Португалия, самое крупное энергетическое предприятие Португалии с доходностью дивидендов — 4,08 %, стабильными платежами акционерам 18 и более лет.

- REN (Redes Energeticas nacionals) (RENE) — Португалия — корпорация, занимающаяся строительством инженерных сетей, нефтехранилищ и их эксплуатацией. Доходность активов — 7,13 %. Период ежегодных платежей — свыше 11 лет.

Target Corp. (TGT)

Размер дивидендов: $0.68

Дивидендная доходность: 1,5%

Сеть американских дискаунтеров знакома инвесторам из России меньше, чем легендарные магазины Walmart. Однако именно Target предлагает высокодивидендные акции с ежегодным повышением выплат – к 2022 году дивиденды доросли до беспрецедентных 35%.

Target – достойное пополнение любого инвестиционного портфеля. Компания ежегодно возглавляет рейтинги США по стабильности экономического роста. Этот тренд, заданный с 1972 года, не идет на спад даже в период пандемии: за 2022 год, пока другие компании затягивали узлы потуже, выплаты Target выросли на 3%. Аналитики ожидают среднего ежегодного роста в 14% в течение 3-5 лет.

Помимо традиционного ретейла, Target предлагает инвесторам привлекательные перспективы в области интернет-торговли. Хотя на данный момент электронная коммерция составляет лишь небольшой сегмент Target, в прошлом году этот сегмент вырос на 150%, после чего удвоился в новогодние праздники. 2022 – 2023 года могут стать периодом беспрецедентного экономического роста для одного из старейших ретейлеров США, выплачивающих крупные дивиденды.

Дивидендные чемпионы

Под термином дивидендные чемпионы (dividend champions

) понимаются компании, увеличивающие вознаграждение акционеров в течение последних 5 лет подряд. При этом нет жесткого ограничения по вхождению компании в состав S&P 500. Требования мягкие, поэтому перечень чемпионов достаточно широк. Риск корректировки политики выплат выше по сравнению с аристократами или королями.

Для отслеживания актуального списка дивидендных чемпионов подойдет ресурс dripinvesting.org

. Над списками работают энтузиасты

Дэвид Фиш

(David Fish) и

Джастин Лоу

(Justin Law). На рынке США зафиксировано более 140 чемпионов.

Если цель инвестора – стабильность дивидендов, лучше отдать приоритет аристократам. Если этот тип дохода отходит на второй план, можно работать и с чемпионами.

Где смотреть обновленные данные и списки

Список аристократов корректируется со временем. Не все способны поддерживать дивиденды на стабильном уровне или наращивать их десятилетиями. При кризисе, неудачных управленческих решениях и ухудшении финансовых показателей дивидендная политика может пересматриваться в сторону уменьшения выплат.

Состав компаний можно отслеживать через корзины соответствующих индексов. В США для этого подойдет индекс S&P 500 Dividend Aristocrats. На сайте провайдера индекса в разделе Constituents публикуется первая десятка корзины (ранжирование производится по «весу»).

Ребалансировка списка дивидендных аристократов производится ежеквартально, так что перечень всегда актуален.

Аналогичные индексы разработаны для Европы – S&P Europe 350 Dividends Aristocrats.

Помимо корзин индексов полезная информация находится на:

- dividend.com

– здесь компании, выплачивающие дивиденды, классифицированы по размеру выплат, сектору, в котором они работают. Есть отдельные списки по компаниям, наращивающим выплаты в течение 10 и 25 лет. Информация обновляется чаще, чем происходит ребалансировка корзины индексов. Также здесь есть watchlist, возможность настроить алерты, срабатывающие при достижении акцией определенной цены или наступлении даты выплаты, есть и собственный скринер; - dividendinvestor.com

. На сайте нет классификации компаний по принадлежности их к списку аристократов. Разработчики разместили здесь дивидендный календарь, позволяющий рассчитать теоретический доход при покупке акций, есть система алертов, собственный скринет, указываются основные даты (отсечка и непосредственно выплата вознаграждения акционерам). Есть и история по выплатам в прошлые годы; - https://www.dripinvesting.org/Tools/Tools.asp

– ресурс подойдет для отслеживания дивидендных чемпионов. Здесь же есть заготовки в формате Excel для ведения отчетности вручную; - dividendmax.com

. Ресурс хорош тем, что дает прогнозы по дивидендам и помогает инвесторам в отборе акций по различным категориям. Есть несколько сервисов, OptimizerMax – отбирает лучшие компании с потенциально максимальной дивидендной доходностью. GeneratorMax используется для планирования поступления дохода, инструмент прогнозирует его с учетом ожидаемых выплат. Dividends Notification – используется для уведомления о выплатах. В разделе Our Portfolios показываются дивидендные портфели, созданные экспертами dividendmax.com.

Этих ресурсов достаточно для отслеживания состава европейских и американских дивидендных аристократов и для прогнозирования потенциального дохода. Сервисы облегчают работу инвестора – не нужно вручную вести отчет, фиксируя каждую дату, можно настроить уведомления так, чтобы уведомления поступали в автоматическом режиме.

Доходность

В случае с группой аристократов действует стандартное правило – чем выше надежность выплат, тем ниже их величина. У компаний, не относящихся к этой группе, размер вознаграждения акционеров может колебаться в очень широком диапазоне, он может расти на 100+% за год – все зависит от финансовых показателей и принятой стратегии развития.

Что касается дохода в сумме, то выплаты всегда указываются на 1 акцию. Выплаты чаще всего делаются ежеквартально, годовая доходность – это сумма выплат в течение года.

Что касается доходности на дистанции, то реинвестирование дивидендов дает кумулятивный эффект и с горизонтом планирования в 10-20 лет существенно увеличивает доход.

Небольшой равновесный портфель (LOW, JNJ, CARR, TGT, MDT, ABT, CTAS, PG, EXPD, LEG) на дистанции с 2000 года по 2022 год дает увеличение стартовых $10000 в 6,22 раза, если дивидендный доход не реинвестируется.

Если в тех же условиях направлять выплаты на докупку акций соответствующих компаний, то на той же дистанции капитал вырастет в 9,44 раза. Прибыль в этом случае на 51,80% выше по сравнению с первым вариантом за счет того, что постоянно растет число бумаг в портфеле.

Побочный эффект – повышенная устойчивость инвестиционного портфеля. Аристократами становятся те компании, которые уже достигли высокого уровня развития, их бизнес устойчив и неплохо диверсифицирован, поэтому и растут выплаты акционерам. В периоды кризисов их акции также падают, но в целом не так сильно, как у других компаний (бывают и исключения, если кризис затрагивает конкретный сектор экономики).

Представленный портфель дивидендных аристократов Америки на дистанции в 20 лет только в течение 3 лет давал отрицательный результат. В 2002 году – падение на 9,51%, в 2007 и 2008 году (мировой кризис) – снижение стоимости портфеля на 1,50% и 15,86% соответственно.

Влияние кризисов

В кризисные периоды может быть 3 варианта развития событий:

- Из-за снижения прибыли компания пересматривает дивидендную политику и выпадает из категории аристократов;

- Несмотря на некоторое ухудшение показателей политика вознаграждения акционеров не изменяется, выплаты как минимум сохраняются на том же уровне;

- Несмотря на кризис показатели компании улучшаются, растет выплата акционерам в валюте.

В 2008 году мировой кризис сильнее всего ударил по банковскому сектору, аристократы из этой категории стали урезать выплаты акционерам. Например, Synovus Financial

попала в список аристократов в 2006 году, но продержалась в нем всего 2 года, также из этой группы вышли

Regions Financial, BoA, U. S. Bancorp, Comerica, KeyCorp

.

Из-за кризиса дивиденды Банка Америки упали до 1 цента на акцию. Повышение до 5 центов на 1 ценную бумагу произошло лишь в середине 2014 года, но даже в 2022 году выплаты не вернулись на докризисный уровень. То же было в случае с KeyCorp

и другими финансовыми учреждениями.

Технологический сектор в то время чувствовал себя сравнительно неплохо. Только General Electric

существенно сократила вознаграждение акционеров.

Кризис может оказать противоположный эффект и оказать поддержку, обеспечив рост стоимости акций, выручки, что может сказаться и на выплатах держателям акций. Хороший пример – Walgreens Boots Alliance

(сеть аптек), как и прочие компании из этого сектора из-за пандемии ее финансовые показатели улучшились.

Схожая ситуация с AT&T, Essex Property Trust, Altria, AbbVie

. Все эти компании неплохо себя чувствуют несмотря на кризис и не планируют урезать вознаграждение акционеров.

Плюсы и минусы дивидендных аристократов

К сильным сторонам относится:

- Реинвестирование дивидендов, что позволяет на дистанции масштабировать доход. При горизонте планирования в 7-10 лет за счет этого доход, скорее всего, обгонит портфель, составленный из бумаг компаний, не вознаграждающих акционеров;

- Более высокий дивидендный доход. За 20-летний временной промежуток (с 1999 года по 2022 год) аристократы показали дивидендный доход порядка 2,5%, а по широкому рынку инвестор мог получить лишь 1,8%;

- Устойчивость компании. Чтобы на протяжении десятилетий наращивать вознаграждение акционеров бизнес должен быть максимально устойчив. Вероятность того, что во время кризиса компания обанкротится невелика;

- Сравнительно невысокая волатильность соответствующих акций.

Без недостатков также не обошлось:

- В структуре дивидендных аристократов есть сильный перекос в сторону промышленности, потребительских товаров. Показательно, что в корзине индекса от S&P на IT приходится лишь 1,4%. При этом IT направление показывает сильный рост и остается перспективным в будущем;

- Из-за сравнительно небольшого числа компаний этого типа портфель будет хуже диверсифицирован по сравнению с вложениями в широкий рынок. Частично проблему решают дивидендные чемпионы;

- Нет гарантий, что бизнес дивидендных аристократов будет так же стабилен в будущем. Такие компании консервативны, от них не стоит ожидать взрывного роста;

- Портфель получается нетехнологичным.

Заключение

Дивидендные аристократы – это хороший выбор для создания портфеля, приносящего стабильный, распределенный по времени доход. Как вариант, можно реинвестировать дивиденды и на дистанции в 7-10+ лет портфель обгонит инвестиции в обычные компании. При этом практически к нулю сводится вероятность взрывного роста дивидендного портфеля.

#акции #дивиденды

Автор: Станислав Горов Автор статей, трейдер и инвестор. «Трейдинг для меня — это источник вдохновения и приятное времяпровождение. Здесь более 20000 активов, но даже любой один из них может открыть большие горизонты деятельности, знаний и возможностей.»

Johnson & Johnson (JNJ)

Размер дивидендов: $1.01

Дивидендная доходность: 2,47%

Рекордно быструю прибыль получили инвесторы, закупившие акции J&J до пандемии, но и у новых игроков еще есть время сесть в этот поезд. Компания, основанная в 1886 году, владеет более 250 дочерних компаний по производству лекарств, санитарно-гигиенических препаратов и медицинского оборудования. Это безопасный вариант для инвестирования: что бы ни случилось с экономикой в США, международная прибыль от медицинской сферы и товаров личной гигиены будет расти. J&J, как компания, ориентированная на акционеров, повышает сумму дивидендных выплат каждый год без пропусков. Различаются только суммы увеличения дивидендов – а они зависят от коммерческого роста.

Во второй четверти 2022 акции Johnson & Johnson эксперты рекомендовали как лучшего кандидата на быстрый прирост. В 2021 надежды на повышение дохода от акций медицинского гиганта связывают с производством вакцины от COVID-19. Вне зависимости от исходов года, уже сейчас понятно, что J&J остается в списке лучших «голубых фишек» США: какой бы ни была ситуация в стране, компания ежегодно наращивает не менее 5% дохода.

ТОП 10 дивидендных аристократов США по доходности

В отличии от российских компаний, американские стараются платить повышающие дивидендные выплаты для максимизации своей стоимости и инвестиционной привлекательности. Так максимальные дивидендные выплаты осуществляет компания AbbVie Inc. (ABBV) – 5,65% годовых, что немного меньше чем платят отечественные.

Рейтинг доходности дивидендных аристократов США

Также важный аспект американских компаний по отношению к российским это регулярность выплат, которые прописываются в дивидендной политике.

PepsiCo, Inc. (PEP)

Размер дивидендов: $1.0225

Дивидендная доходность: 2,89%

Сравнение таблиц доходности Coca-Cola и Pepsi за несколько последних лет открывает неожиданный тренд: похоже, что Pepsi выигрывает эту войну, причем уже довольно давно. Компания покорила мир впечатляющим географическим и коммерческим разнообразием.

В то время как доходность акций Coca-Cola снижается с падением спроса на сладкие газированные напитки, PepsiCo умудряется расти. Среди флагманов компании – закусочная сеть Doritos, Tostitos, кредельки Rold Gold и другие молодые, но успешные бренды быстрого питания. Запрос на соленые закуски не пошатнула даже пандемия: PepsiCo ожидает ежегодный рост доходности в 6,8% в ближайшие 3-5 лет.

Учитывая, что последние пару лет акции PepsiCo стабильно растут в цене, эксперты не советуют выжидать более удачного момента – в 2021 году рыночные колебания их не затронут.

S&P 500 vs Портфель дивидендных аристократов

Если сравнить рост доходности инвестиционного портфеля из дивидендных аристократов и акций из индекса S&P500, то можно заметить что со временем накопится существенная разница. Вложение в акции дивидендных аристократов дает не только курсовой рост стоимости, но также и дивидендные выплаты. На рисунке ниже показана динамика изменения доходности за 30 лет.

Сравнение инвестиционных портфелей

AT&T, Inc. (T)

Размер дивидендов: $0.52

Дивидендная доходность: 6,8%

Среди прибыльных телекоммуникационных ]AT&T[/anchor] занимает лишь второе место – первое место стабильно удерживает Verizon Communications. Однако инвестиционная сила AT&T не ограничивается ежемесячной абонентской платой за телевидение. Компании принадлежит огромная медийная империя, которая включает:

- новостной канал CNN;

- американскую сеть кабельного телевещания Cinemax;

- крупнейший концерн по производству фильмов в США Warner Bros;

- DC comics – наиболее популярное издательство комиксов в мире;

а также других американских и международных медиагигантов. Положительные прогнозы на 2022 год эксперты связывают с выходом на экраны ожидаемых блокбастеров: «Матрица 4», «Космический Джем: Новое поколение» и приквела к сериалу «Сопрано». Грядущие хиты проката одновременно выйдут на платформе HBO Max, принадлежащей AT&T, что привлечет новых подписчиков.

Сейчас компания платит 6,8% дивидендов, что хорошо для нового инвестиционного портфеля. В ближайшие несколько лет выплаты будут только расти за счет повышения клиентской базы многочисленных медийных сервисов, капитализации творческих франшиз и разработки перспективных технологий 5G.

Crown Castle International Corp. (CCI)

Размер дивидендов: $1.33

Дивидендная доходность: 3,04%

Акции CCI часто покупают в дополнение к акциям их именитых клиентов – AT&T, Verizon Communications и T-Mobile, разделивших три четверти американского рынка телекоммуникаций. Вне зависимости от того, кто из «большой тройки» первым преуспеет в освоении нового поколения 5G сетей, Crown Castle International на этом заработает – и не забудет поделиться с инвесторами.

Компания повышает размер дивидендных выплат в среднем на 8% в год более пяти лет подряд. Это отличный показатель даже для активного американского рынка: даже в условиях мировой пандемии коммуникации стремительно развиваются. В активе CCI более 40 тысяч вышек сотовой связи и около 130 тысяч километров оптоволокна, а также планы на строительство собственной 5G-сети нового стандарта. Такой «багаж» – крепкая заявка на сохранение 25-летнего лидерства, так что акции CCI стабильно растут в цене.

Список 64 дивидендных аристократа США по отраслям

Ниже представлен таблица из 64 американских ↓

| Тикер | Название | Отрасль | Продолжительность выплат | 10-ти летний дивидендный рост | Доходность |

| ABBV | AbbVie Inc. | Здравоохранение | 47 | 13.99% | 5.65% |

| ABT | Abbott Laboratories** | Здравоохранение | 47 | 5.51% | 1.59% |

| ADM | Archer-Daniels-Midland Co | Потребительские товары 1-й необходимости | 44 | 9.60% | 3.16% |

| ADP | Automatic Data Processing | IT | 45 | 10.61% | 2.05% |

| AFL | AFLAC Inc | Финансы | 37 | 6.79% | 2.06% |

| ALB | Albemarle Corp. | Материалы | 25 | 11.14% | 1.81% |

| AMCR | Amcor | Материалы | 25 | 3.50% | 2.29% |

| AOS | Smith A.O. Corp | Производство | 26 | 21.50% | 2.11% |

| APD | Air Products & Chemicals Inc | Материалы | 38 | 9.85% | 2.20% |

| ATO | Atmos Энергетика | Коммунальные услуги | 36 | 4.96% | 1.96% |

| BDX | Becton Dickinson & Co | Здравоохранение | 48 | 8.91% | 1.14% |

| BEN | Franklin Resources Inc | Финансы | 40 | 14.02% | 4.28% |

| BF.B | Brown-Forman Corp B | Потребительские товары 1-й необходимости | 36 | 8.03% | 0.98% |

| CAH | Cardinal Health Inc | Здравоохранение | 24 | 17.52% | 3.57% |

| CAT | Caterpillar Inc | Производство | 26 | 8.45% | 2.93% |

| CB | Chubb Ltd | Финансы | 26 | 9.92% | 1.97% |

| CINF | Cincinnati Financial Corp | Финансы | 59 | 3.51% | 2.11% |

| CL | Colgate-Palmolive Co | Потребительские товары 1-й необходимости | 56 | 7.11% | 2.45% |

| CLX | Clorox Co | Потребительские товары 1-й необходимости | 42 | 7.72% | 2.68% |

| CTAS | Cintas Corp | Производство | 37 | 18.43% | 0.90% |

| CVX | PBCT | Энергетика | 33 | 5.99% | 3.81% |

| DOV | Dover Corp | Производство | 64 | 8.58% | 1.67% |

| ECL | Ecolab Inc | Материалы | 28 | 12.63% | 0.95% |

| ED | Consolidated Edison Inc | Коммунальные услуги | 46 | 2.29% | 3.27% |

| EMR | Emerson Electric Co | Производство | 63 | 4.05% | 2.61% |

| ESS | Essex Property Trust | Недвижимость | 25 | 6.49% | 2.52% |

| EXPD | Expeditors International | Производство | 25 | 10.89% | 1.35% |

| FRT | Federal Realty Invt Trust | Недвижимость | 52 | 4.65% | 3.24% |

| GD | General Dynamics | Производство | 28 | 10.35% | 2.20% |

| GPC | Genuine Parts Co | Потребительские товары 2-й необходимости | 63 | 6.58% | 3.11% |

| GWW | Grainger W.W. Inc | Производство | 48 | 12.30% | 1.75% |

| HRL | Hormel Foods Corp | Потребительские товары 1-й необходимости | 54 | 16.03% | 1.97% |

| ITW | Illinois Tool Works Inc | Производство | 45 | 12.62% | 2.43% |

| JNJ | Johnson & Johnson | Здравоохранение | 57 | 6.87% | 2.56% |

| KMB | Kimberly-Clark | Потребительские товары 1-й необходимости | 48 | 6.01% | 2.98% |

| KO | Coca-Cola Co | Потребительские товары 1-й необходимости | 57 | 6.91% | 2.77% |

| LEG | Leggett & Platt | Потребительские товары 2-й необходимости | 48 | 4.44% | 3.14% |

| LIN | Linde plc | Материалы | 26 | 8.14% | 1.67% |

| LOW | Lowe’s Cos Inc | Потребительские товары 2-й необходимости | 57 | 19.39% | 1.83% |

| MCD | McDonald’s Corp | Потребительские товары 2-й необходимости | 44 | 8.72% | 2.37% |

| MDT | Medtronic plc | Здравоохранение | 42 | 10.23% | 1.81% |

| MKC | McCormick & Co | Потребительские товары 1-й необходимости | 34 | 9.04% | 1.44% |

| MMM | 3M Co | Производство | 61 | 10.94% | 3.23% |

| NUE | Nucor Corp | Материалы | 47 | 1.27% | 3.20% |

| O | Realty Income Corp. | Недвижимость | 25 | 4.68% | 3.62% |

| PBCT | People’s United Financial | Финансы | 27 | 1.54% | 4.48% |

| PEP | PepsiCo Inc | Потребительские товары 1-й необходимости | 47 | 7.96% | 2.67% |

| PG | Procter & Gamble | Потребительские товары 1-й необходимости | 63 | 5.56% | 2.38% |

| PNR | Pentair PLC | Производство | 44 | 0.54% | 1.65% |

| PPG | PPG Industries Inc | Материалы | 48 | 6.40% | 1.62% |

| ROP | Roper Technologies, Inc | Производство | 27 | 18.81% | 0.54% |

| ROST | Ross Stores Inc. | Потребительские товары 2-й необходимости | 25 | 24.95% | 0.88% |

| SHW | Sherwin-Williams Co | Материалы | 41 | 12.28% | 0.76% |

| SPGI | S&P Global | Финансы | 46 | 9.74% | 0.77% |

| SWK | Stanley Black & Decker | Производство | 52 | 7.58% | 1.66% |

| SYY | Sysco Corp | Потребительские товары 1-й необходимости | 50 | 4.97% | 2.18% |

| T | AT&T Inc | Коммуникационные услуги | 36 | 2.21% | 5.40% |

| TGT | Target Corp | Потребительские товары 2-й необходимости | 52 | 14.35% | 2.31% |

| TROW | T Rowe Price Group Inc | Финансы | 33 | 11.76% | 2.32% |

| UTX | United Technologies | Производство | 26 | 6.68% | 1.92% |

| VFC | VF Corp | Потребительские товары 2-й необходимости | 47 | 12.36% | 2.27% |

| WBA | Walgreens Boots Alliance Inc | Потребительские товары 1-й необходимости | 44 | 13.63% | 3.52% |

| WMT | Wal-Mart | Потребительские товары 1-й необходимости | 46 | 7.18% | 1.85% |

| XOM | Exxon Mobil Corp | Энергетика | 37 | 7.53% | 5.25% |

⇒

eBay, Inc. (EBAY)

Размер дивидендов: $0.18

Дивидендная доходность: 1,13%

В 2022 году Ebay ожидает прогнозируемый рост за счет повышения спроса на услуги электронной коммерции. В апреле прошлого года компанию возглавил бывший топ-менеджер Wallmart, Джейми Янонне, которому удалось добиться росту чистой прибыли почти на 68%. Янонне хорошо знаком с Ebay: он работал с площадкой 8 лет, прежде чем занять позицию вице-президента в Barnes & Noble.

Новый приоритет Ebay – поддержка интернет-магазинов и продвижение собственного электронного кошелька. Его компания планирует постепенно популяризовать во всех странах после окончания договоренностей с PayPal – и опыт предыдущего года показывает, что потребители воспринимают платежную систему Ebay положительно.

Аналитики ожидают стремительного роста бывшего «консервативного» стока в ближайшие несколько лет. Добавляя акции Ebay в дивидендный портфель сейчас, инвесторы могут рассчитывать как минимум на 16% прирост в этом году, с сохранением положительной динамики в будущие 3-4 года. Пока акции компании еще можно купить дешево – цена стабильно ниже $70 за штуку. Но по мере внедрения изменений, инициированных господином Янонне, Ebay растет в цене: еще в апреле прошлого года акциями торговали по $30, а к будущем году цена может вырасти еще в 2-3 раза.

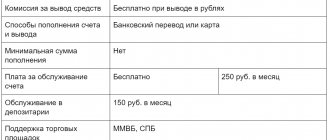

Рейтинг лучших американских компаний с максимальным размером дивидендов 2019–2020

| Место | Название компании | Тикер | Средняя доходность дивидендов, % |

| 1 | Telefonica Brasil SA | VIV | 9,69 |

| 2 | Cato Corporation | CATO | 9,42 |

| 3 | Saratoga Investment Corp. | SAR | 8,78 |

| 4 | Landmark Infrastructure Partners | LMRK | 8,46 |

| 5 | Gladstone Investment Corporation | GAIN | 7,2 |

| 6 | China Mobile Limited ADR | CHL | 6,99 |

| 7 | ING Group NV ADR | ING | 6,63 |

| 8 | Macy’s Inc. | M | 6,49 |

| 9 | Invesco Plc | IVZ | 6,18 |

| 10 | PacWest Bancorp | PACW | 6,18 |

Kimberly-Clark Corp. (KMB)

Размер дивидендов: $1.14

Дивидендная доходность: 3,28%

Безопасный выбор для любого американского портфеля, эта группа компаний работает только со «скучными», но неизбежно прибыльными областями. Консервативное распределение финансирования означает, что Kimberly-Clark не грозит падение при экономическом кризисе. Правда, и резких скачков прибыли ожидать не приходится.

Мир знает Kimberly-Clark преимущественно благодаря подгузникам Хаггиз, туалетной бумаге Kleenex и бумажным полотенцам Scott. Компания также производит маски и другие гигиенические средства индивидуальной защиты. Несмотря на благоприятные условия, на ближайшие 3-5 лет эксперты предсказывают ежегодный прирост всего в 2,6%. Все дело в профессиональном сегменте: на фоне пандемии K-C теряет крупных корпоративных клиентов. Офисные здания, общественные туалеты, сети быстрого питания были для Kimberly-Clark существенным источником дохода – но в условиях COVID-19 оказались ахилессовой пятой.

Вместе с тем, K-C продолжает расти – в январе 2022 совет директоров одобрил повышение дивидендов на 6,5% за квартал. Компания в очередной раз продемонстрировала лояльность к своим акционерам. Этот курс остается для Kimberly-Clark неизменным уже 84 года подряд, за счет чего компания остается обязательной рекомендацией для инвесторов, ориентированных на долгосрочный доход.

Советы начинающему инвестору

Прошлая доходность не гарантирует ничего – главное правило любого инвестора. Даже если компания в США платит большие дивиденды на протяжении 5 лет, то нет 100 % вероятности выплат в следующем году. Экономический кризис, падение продаж, корпоративные риски, неудачный новый продукт – все это способно перечеркнуть первоначальные прогнозы и привести к убыткам.

Самый простой способ освоить инвестиции в дивидендные акции США – покупка в пропорции 80/20. Большую часть в портфеле должны занимать «голубые фишки», а остальные ресурсы можно распределить между высокорискованными эмитентами. Даже в ущерб максимальной доходности. Первое время нужно продержаться, обрести уверенность в себе, наработать необходимый опыт.

Управление рисками

Трейдер никогда не узнает наперед, оправдается ли первоначальный прогноз или нет, но лучшее, что можно сделать, – снизить риски.

Это достигается с помощью диверсификации (покупки активов из разных отраслей экономики США), разумного управления капиталом. А также разработки торгового плана, если что-то пойдет не по сценарию.

Итоги

Рынок акций США предоставляет лучшие в мире условия для сбора инвестиционного портфеля. Уникальные экономические условия Америки позволяют подобрать доходные варианты для стабильного долгосрочного заработка даже в непростой период мировой пандемии.

Эксперты не рекомендуют ограничивать портфель акциями компаний, которые поднялись на изменении потребительского спроса на фоне COVID-19. Хотя среди американских лидеров по дивидендам в 2022 году есть компании, раскрывшие свой потенциал в кризисе, такие акции следует сочетать с «консервативными» вариантами – по крайней мере, если вы собираете рабочий портфель, а не планируете быстрый заработок на биржевой торговле.

Компании которые выплачивают дивиденды на этой неделе – Календарь дивидендов

Лучшие дивидендные акции – у американских холдингов, которые разрабатывают несколько параллельных направлений. При этом ежегодный прирост у них может быть ниже, чем у «одноразовых чудес» 2020 года: такова плата за стабильность и регулярное повышение дохода по дивидендам.

Дисклеймер: Данная статья представлена исключительно для целей ознакомления и не является инвестиционной рекомендацией для покупки, продажи ценных бумаг, принятия (или непринятия) каких-либо коммерческих или иных решений.

Сроки выплат дивидендов

Срок выплат дивидендов варьируется от одного месяца до года. На фондовом рынке США нередки случаи ежемесячных регулярных выплат своим акционерам. Nuveen Credit переводит по $ 0,1 на акцию всем держателям. Сумма скромная, но за год набегает 16 % годовых.

В зависимости от дивидендной политики эмитента выплаты в США осуществляются с периодичностью:

- один раз в год (чаще всего летом);

- 4 раза в год (поквартальные начисления);

- 12 раз в год (каждый месяц).

Даты закрытия реестров, даты отсечки

Чтобы получать дивиденды, нет необходимости владеть дивидендными акциями продолжительный период времени или пожизненно. Достаточно, чтобы трейдер владел ценными бумагами на определенную дату – так называемую дату отсечки.

Именно в этот день руководство эмитента закрывает реестр – определяет список своих акционеров. Можно приобрести дивидендный актив на неделю, затем продать, но иметь право на получение части прибыли компании по итогам прошлого года (или квартала).

Важный нюанс – режим торговли «Т + 2». Это значит, что нужно купить высокодивидендные акции США за 2 дня до даты закрытия реестра (самое позднее!).