Быки и медведи на бирже – это определение связано с битвой продавцов и покупателей в трейдинге. На любом рынке, трейдеры и инвесторы сталкиваются с этими понятиями. Это финансовый рынок Форекс, криптовалютная и фондовая биржа.

История противостояния быков и медведей началась в 1712 году с рассказов Джона Арбетнота. В произведении “История Джона Булля” в одной из глав описывается битва персонажей в костюмах зверей в зале Лондонской фондовой биржи. Схватка так полюбилась трейдерам, что понятия торговли используются в наше время.

Спекулянты часто приобретают статуэтки этих животных с надеждой стабильно зарабатывать.

В статье разберем, что означают, чем отличаются понятия и виды животных на бирже.

Кто такие быки на бирже?

Быками (bull) на бирже называют инвесторов и трейдеров, которые открывают сделки на повышение цены любого актива – ценной бумаги, валюты, дериватива и др.

Такой игрок не работает с короткими сделками. Спекулянт заходит в длинные позиции, рассчитывая заработать на значительном росте стоимости. Главная цель биржевых быков сводится к поиску момента, когда котировка достигнет дна и будет готова к продолжительному движению наверх. Покупка актива в этой точке обеспечивает игрокам значительный профит.

Кто такой бык трейдер

Бык (англ. Bull) на ферме атакует противника снизу вверх острыми рогами, подбрасывая как можно выше. Эту особенность подметили брокеры и перенесли в финансовый мир. Биржевой бык трейдер старается повысить цену.

Он покупатель финансового актива (акции, облигации, фьючерсы, опционы).

Поэтому восходящую тенденцию называют бычий тренд.

Бычий тренд

Бычий рынок может продолжаться несколько лет. Акции будут обновлять свои максимумы каждый раз.

Кто такие медведи?

Медведями (bear) называют трейдеров, которые шортят рынок – открывают короткие позиции и зарабатывают на падении стоимости актива. По этой причине глобальное движение вниз называют медвежьим трендом.

Считается, что медведи менее терпеливы в сравнении с быками. Они не любят долго удерживать сделку. Прочной служит то, что для открытия шортовой позиции необходимо брать активы в долг. И если позиция открыта длительное время, то медведям приходится уплачивать значительную комиссию.

Все о медведях

Рыночные игроки, предпочитающие зарабатывать на медвежьем рынке, продают активы, предварительно проанализировав ситуацию и спрогнозировав падение. Профессиональные трейдеры оценивают политическую ситуацию государства, к которому имеет отношение актив, а также публикуемые в свободном доступе экономические индикаторы, с целью поиска факторов, которые потенциально могут стать причиной обвала стоимости инструмента.

Медведи продают финансовые активы, которые им по факту не принадлежат. Подобные биржевые сделки можно обозвать несколькими терминами:

- продажа без покрытия;

- короткая позиция;

- шорт;

- игра на понижение.

Быки и медведи на бирже – в чем разница

Эти категории игроков являются ключевыми фигурами в трейдинге или инвестициях на бирже. Один и тот же инвестор периодически становится быком или медведем.

Быки

Покупают недооцененные активы с явным потенциалом роста. Такие позиции с большими объемами создают бычье движение. Покупая акцию или валюту, которая движется в восходящем тренде, игроки стараются продать активы ближе к точке разворота графика. Так получается максимальная прибыль.

Медведи

Эти персонажи биржи ждут момента перекупленности рынка – когда цена поднимается слишком сильно и быстро. После такого роста стоимость актива неизбежно начнет идти вниз. Благоприятным для медвежьих сделок является время плохих новостей, экономических потрясений и кризисов. В такие периоды активы быстро теряют стоимость.

Медведи покупают акции по марже (в долг) в момент пиковой стоимости. Сразу реализуют купленный инструмент по рыночной цене. Когда курс акций достигает минимального значения, трейдеры закрывают сделку. То есть выкупают акции с биржи, гасят взятый долг, и оставляют себе денежный профит (разницу в цене между продажей и покупкой).

Иногда время возврата такого кредита ограничено одним торговым днем. Бывают случаи, когда сделка на понижение удерживается в течение нескольких месяцев или даже лет. Пример длительного медвежьего периода – падение цен на нефть в 2015-2016 гг.

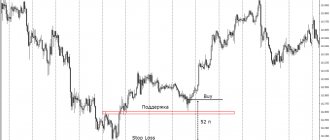

Лось – лучший друг участника торгов

Да-да, есть еще лось в нашем зоопарке – сленг трейдеров вообще штука интересная и веселая. Лось – это стоплосс, который выставляется трейдером при входе в сделку. Это тот допустимый уровень, дальше которого цена зайти не должна. То есть если зайдет, то брокер закрывает вашу позицию. Когда цена пошла не в вашу сторону и брокер закрыл вашу сделку с убытком на уровне указанного вами стоплосса, вы можете сказать, что «поймали лося».

Интересно, что новички панически боятся получить стоплосс и очень переживают из-за каждого пойманного лося. Совсем иначе думают профессиональные трейдеры. К стопам они относятся очень спокойно, не видят в этом ничего страшного и считают их просто неизбежным злом, без которого обойтись невозможно. Тем более что несколько полученных стопов с лихвой перекроет одна успешная сделка.

История возникновения терминов и войны между ними

Первый термин связан с образом быка, атакующего, поднимающего на рогах своего противника. Медведями трейдеров, играющих на понижение, назвали по аналогии с медвежьей атакой. Зверь нападает на жертву, бьет лапой сверху вниз и прижимает ее к земле.

Эти визуальные образы отражают стратегию игроков, которые скупают активы, или наоборот – давят цену в направлении дна.

Противостояние быков и медведей сводится к следующему:

- Быки стремятся поднять цены актива, чтобы продать в максимальной верхней точке. Покупатели пытаются создать ажиотаж и убедить более мелких участников рынка подключиться к восходящему движению.

- Медведи стремятся цену снизить. Крупные игроки открывают короткие позиции вверху графика и создают мощный импульс продаж. Убеждают других участников биржи, что инструмент пойдет вниз. Если большое количество мелких игроков поверит медведям, то откроют ордера на продажу и усилят медвежий тренд.

Если изучить крупные периоды биржи, то замечают и бычьи и медвежьи тенденции. Но в глобальном масштабе сила восходящих трендов суммарно превосходит противоположные нисходящие. Причиной этому служит естественный рост экономики и технический прогресс.

Есть такая закономерность, что бычий рынок растет постепенно, а для медвежьего характерны резкие падения.

БЫКИ, МЕДВЕДИ и другие представители биржевой фауны

Эта публикация предназначена для новичков биржевой торговли и затрагивает общепринятые, базовые понятия на бирже. Если вы трейдер, совершивший, хотя бы одну сделку, вам будут уже знакомы описываемые здесь термины

Когда точно начали использовать образы Быка и Медведя в биржевой терминологии — достоверно неизвестно. Одна из версий их появления отсылает нас в начало 18 века, и связывается с творчеством шотландского лейб-врача и сатирика, члена Королевского общества Джоном Арбутнотом /John Arbuthnot. В его произведении «История Джона Буля», датированном 1712 годом, главный герой John Bull вступает в драку с другим персонажем по прозвищу Bear возле Лондонской фондовой биржи (хотя официально биржа была основана только в 1801 году, свою историю она ведёт с 1570 года). Характер их боя соответствовал именам героев и повадкам реальных животных, которая была подмечена в Северной Америке устроителями боёв между настоящими быками и калифорнийскими медведями-гризли. Бык (англ. Bull) пытался головой поддеть и подбросить вверх Медведя (англ. Bear), а тот в свою очередь пытался сбить и прижать соперника вниз, к земле. Это эпическое сражение персонажей памфлета Доктора Арбутнота послужило прообразом названия противостоящих друг другу участников биржевых торгов — Покупателей и Продавцов.

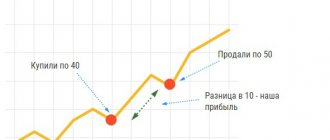

Покупатели (Быки) уверены, что цена на приобретаемый актив вырастет, и поэтому, купив сейчас, можно продать его дороже, при этом заработать на разнице в цене.

Продавцы (Медведи) верят, что цена имеющегося у них актива снизится и они спешат продать его подороже, чтобы потом, при снижении цен, откупить дешевле.

Быки и Медведи прочно вошли в биржевую терминологию для обозначения не только игроков, но и других понятий, связанных с ростом и падением цен на рынке. Нисходящий тренд называют медвежьим, а восходящий — бычьим. Негативные новости, приводящие к рецессии рынка это медвежье настроение, а позитивные события — бычьи настроения. В Германии, напротив здания Франкфуртской Фондовой Биржи, установлен памятник Быку и Медведю, как символу постоянной борьбы двух стихий рынка — росту и падению. Памятники биржевому представителю дикой природы — Быку есть и в Нью-Йорке, и в Шанхае.

Покупатели и Продавцы своей активностью на бирже двигают цены, так же как Спрос и Предложение сдвигают цену на товар, в зависимости от преобладания одного из них. Этот механизм описан в 1960 году Кэмпбеллом Макконнеллом и Стенли Брю в совместном труде «Экономикс».

В современных условиях техника игры/спекуляции на электронных биржевых площадках существенно отличается от той, которая была в старом добром двадцатом веке. А с выходом на биржу криптовалютных активов, разрабатываются целые стратегии по снижению или повышению их ценности. Участниками таких спекуляций на рынке могут быть не только реальные трейдеры, но и программы-боты.

Технология резкого повышения цены называется «Пампом» (англ. Pump — накачать). Это преднамеренная скупка актива, направленная на краткосрочное повышение курса. Она требует довольно большого запаса ресурсов и четкой слаженности в действиях крупных игроков — участников пампа. Схематично алгоритм можно описать так: на начальном этапе закупается определённый объём криптоактива, затем тщательно подготавливается новостной фон и создаётся ажиотажный спрос. Искусственный рост цены, спровоцированный «закупками», наглядно подтверждает ценность актива продолжающимся ростом курса. На следующем этапе выставляются ордера на продажу, на заранее оговоренном ценовом уровне. К тому времени, когда обычные игроки только входят на рынок с покупками, памперы продают им активы по «раздутой» цене, которая потом резко сдувается.

«Дамп» (англ. Damp — заглушать) — намеренная продажа активов с целью искусственного снижения курса.

Таким образом мы вплотную подошли к знакомству с другими обитателями биржевой фауны.

Киты — это крупные и опытные игроки на бирже, способные двигать цены на рынке в нужном направлении.

Хомяки — это трейдеры, совершающие ошибки при торговле, поддаваясь панике и ажиотажу на рынке.

Волки — трейдеры с большим опытом, которые практически не совершают убыточные сделки.

Для того, чтобы двигать цены в выбранном направлении Киты могут продавать свои активы чуть ниже рыночной цены, открывая моментальные ордера на продажу. Это заставит цену снижаться быстрее, создавая впечатления резкого падения. Дальше Кит следит за реакцией трейдеров, которые могут последовать примеру Китов и тоже начать продавать актив. Цена ускорит своё падение и вскоре достигнет уровня, приемлемого для покупки актива Китом. В результате «закупок» Кита, цена вновь вернется на прежний уровень.

Имея в запасе достаточный объём актива можно заставить цену двигаться в нужном направлении, даже не совершая сделок, используя тактику блефа. Упрощенно её можно представить так: выставляются отложенные ордера на покупку или продажу, формируя стенку в биржевом стакане котировок.

Стенка — крупный ордер, способный остановить падение или рост курса.

Стакан — это совокупность ближайших ордеров на встречную покупку и продажу биржевого актива. Иначе называется книга ордеров (book order).

Пассивные ордера — установленные ордера по определённой цене, отличной от рыночной. Они находятся в стакане не исполненные, пока к ним не дойдёт цена рынка.

Агрессивные ордера — это заявки на покупку или продажу, которые исполняются моментально, по цене актива на текущий момент.Такие ордера двигают рынок, и чем больше ордер, тем сильнее сдвинется рынок.

Обычные трейдеры, анализируя стакан сделок полагают, что цена не будет расти или падать из-за имеющейся там стенки, и выставляют свои заявки на покупку или продажу в книге ордеров исходя из этого. В действительности, же когда рыночная цена подходит к стенке, то она исчезает. Киты просто отменяют свой крупный ордер. Таким образом курс двигается в нужном для Кита направлении, а трейдер, не ожидавший движение цены в этом направлении в панике закрывает сделки с убытками, тогда как Киты сметают активы по заниженым ценам, или сливают его по самой высокой цене, на «хаях» (англ. High — высота), после чего цена вновь возвращается в исходное состояние.

Лоси — это трейдеры, которые закрывают сделки в убыток (англ. Loss — убыток)

Это лишь некоторые типичные представители мира животных, которые используются в неофициальной биржевой терминологии.

Встречаются здесь и свиньи, и цыплята, и овцы и даже экзотические лемминги.

Причины возникновения медвежьего и бычьего рынка

Крупные участники биржи могут влиять на движение цены. Но медвежья тенденция (снижение цен более 20%) в большинстве случаев обусловлена экономическими проблемами:

- снижение доходов населения;

- безработица;

- падение прибыли крупных компаний и др.

Бычьим называют рынок, когда рост стоимости активов составляет более 20%. У такого движения цены есть несколько основных причин:

- рост ВВП;

- уменьшение уровня безработицы;

- рост прибыли крупных предприятий;

- повышение уровня доверия инвесторов.

Независимо от направления рынка, отдельная акция может уйти в бычье или медвежье движение. Причина этому стремительное развитие компании-эмитента или сильное снижение доверия инвесторов.

Способ заработка медведей

Медведям невыгодно, чтобы стоимость акций на бирже увеличивалась. Именно поэтому они подыскивают такие ценные бумаги, которые, по их мнению, точно не будут расти в цене.

Среди критериев, привлекающих внимание «косолапых», выделяют:

- плохую отчетность компании;

- недавнее увольнение гендиректора;

- производственные аварии и происшествиями.

По сути, их привлекают все факторы, гипотетически способные негативно отразиться на стоимости ценных бумаг.

Схема заработка может быть следующей: медведь одалживает тысячу акций компании и моментально начинает избавляться от них, продавая, к примеру, по одному доллару. В ходе сделки ему удается выручить прибыль в тысячу долларов. Далее (если его прогнозы окажутся верными) ценные бумаги начинают падать в цене на бирже.

В течение торговой сессии он скупает ранее проданные акции обратно, но уже не по одному доллару, а, скажем, по пятьдесят центов. Выкупив все, он возвращает их владельцу, при этом сохраняя за собой прибыль в 500 долларов.

Быки и медведи на Уолл-Стрит и других биржах

Возле офисов многих крупных бирж установлены статуи, отображающие два основных типа игроков и трендов.

Самая известная фигура быка расположена на Wall Street возле Нью-Йоркской фондовом рынке. Герой изображен наполненным яростью и готовым к атаке. Вес статуи – 32 000 кг.

Медведь и бык недобро смотрят друг на друга возле Франкфуртской фондовой биржи.

В Шанхае тоже есть свой атакующий бык. Скульптуру создал тот же архитектор, что работал над статуей, установленной в Нью-йорке.

Еще один символ восходящего рыночного движения есть и возле Бомбейской фондовой биржи.

На бирже в Амстердаме также установили памятник агрессивного быка, готового поднять врага на рога.

Поскольку восходящий тренд считается положительным, несущим прибыль большинству участников рынка, то статуи быков встречаются чаще.

1-я версия

На самом деле происхождение этих биржевых терминов сложнее и курьезнее. И, конечно же, их история тесно связана с прабабушкой всех бирж — английской. Интересно, что первые биржи возникли в XVII столетии в лондонских кофейнях, где встречались торговцы, чтобы обсудить свое участие в предприятиях.

Биржевой историк Э.Морган рассказывает такой любопытный факт: «И в то время были ловкачи, старающиеся при первом удобном случае надуть ближнего, а чужого и подавно. Они, надеясь на понижение курса, продавали акции, которых у них не было. О таких говорили, что они продают шкуру неубитого медведя. Вот и получили они не то имя, не то прозвище «медведь».

Что касается быков, то происхождение этого понятия трактуется примерно так: обычно лондонские брокеры того времени любили развлекаться, наблюдая за соревнованиями медведей и быков, которые проводились в центре Сити на Темзе. Так бык стал естественным противником медведя.

Другие персонажи биржи

Помимо быков и медведей на бирже присутствуют другие модели поведения игроков.

К ним относятся следующие названия животных:

- Акулы – это богатые индивидуальные инвесторы. Влияют на котировки отдельного инструмента.

- Киты – это крупные игроки, владеющие активами в больших объемах. Открывая позиции на огромные суммы, киты сдвигают котировки целого рынка. Китами часто являются банки, корпорации, инвестиционные фонды.

- Волки – это опытные профессионалы, умеющие работать с рынком. При этом не обязательно управляют крупными капиталами.

- Лоси (англ. loss – убыток) – это трейдеры, которые постоянно несут потери. Поймать лося – это закрыть сделку в минус.

- Овцы – это осторожные участники рынка ценных бумаг, которые боятся потерять деньги. Принимают решение о продаже или покупке позже остальных, и часто упускают возможности.

- Хомяки – это новички, которые не умеют распознавать ключевые тенденции, но смело занимаются трейдингом. По образу хомяка, такие трейдеры бездумно набирают активы «за обе щеки» и не знают, что делать дальше.

- Лемминги – это новички, которые ориентируются на тактику известных трейдеров. Редко принимают решения самостоятельно.

- Свиньи – это жадные трейдеры, удерживающие позицию максимально долго с целью получить максимум прибыли. Часть не дожидаются момент смены тенденции.

- Зайцы – это игроки, зарабатывающие на незначительных колебаниях курса. Покупают и продают инструмент внутри одной торговой сессии.

Редко, когда участник рынка придерживается одной модели поведения. По мере освоения основных принципов успешных инвестиций с изучением разных стратегий, стиль торговли трейдера периодически меняется.

Предыдущая статья. Что такое Форекс

Следующая статья. Соавмещение работы и трейдинга

Биржевой зоопарк: другие обитатели

Игроки финансовых рынков не остановились на 2-х животных и добавили к быку и медведю ещё свиней и цыплят. Поговорим подробнее о каждом из этих представителей.

Бык

Это трейдер или инвестор, который всегда стремится покупать в тот момент, когда рынок растет. На бычьем рынке (bull market) всегда всё складывается хорошо: экономика растет вместе с акциями и уменьшается безработица. Представители этого направления быстрее выбирают акции, которые будут подниматься в цене. Но процессы, происходящие в финансовых делах, закономерны, и после роста всегда возникает снижение, поэтому нужно быть грамотным и в нужное время выйти с рынка быков.

Медведь

Основная цель медведей ‒ это продажа, они выходят на рынок, когда отмечается рецессия. Для них актуальны противоположные процессы, то есть снижение цен на акции, снижение ВВП и рост безработицы. На медвежьем рынке (bear market) практически нет акций, в которые можно вкладывать деньги. Но это не означает, что трейдер остаётся в проигрыше, существует ряд специальных алгоритмов и техник, которые позволяют зарабатывать в то время, когда рынки падают. Что интересно, воротилы с Уолл-стрит обогащаются в то время, когда на финансовых рынках господствуют медведи.

Цыпленок

Цыпленка ассоциируется с трусливыми и нерешительным инвестором, который боится потерять свою прибыль, и всегда очень аккуратен перед тем, как вложить свои активы. Цыплята по сто раз взвешивают риски и возможную сумму потерь. С одной стороны, такой подход кажется рациональным, ведь аккуратность помогает сохранить деньги в плюсе, но трейдеры не рекомендуют работать по такой схеме, финансовый игрок должен играть, обходя рынки и получая прибыль от торговли.

Свинья

Это жадные, рисковые и эмоциональные инвесторы, которые вкладывают баснословные суммы, даже не разбираясь в вопросах торговли. Они любят рисковать и вкладывать деньги, не задумываясь. Но играя по такой схеме, очень сложно обмануть рынок, безответственный подход не сулит ничего хорошего. Профессиональные игроки, наоборот, любят свиней, так как они оплачивают всю прибыль.

Принцип работы быков

Быки на биржевых торгах – трейдеры, покупающие ценные бумаги и ожидающие повышение их стоимости в будущем. Их основная цель состоит в покупке актива по низкой цене и последующей продаже по высокой стоимости. Они ищут недооценённые активы, которые в дальнейшем могут вырасти и приобретают их, чтобы затем выгодно продать. Подобные операции называются «открытие длинной позиции».

Когда стоимость активов растёт, сделка закрывается быками, и активы продаются. В разнице между минимумом и максимумом значений курса состоит заработок таких трейдеров. Быки предпочитают приобретать активы на пике падения стоимости и терпеливо ждать роста котировок. Их стихией является рынок в момент роста, во время падения рынка они ждут, когда цена активов понизится до нужного им уровня для входа в рынок.

Состояние рынка ассоциируется с основными игроками. При бычьем рынке наблюдается рост экономики, уменьшение безработицы, увеличение ВВП и рост стоимости акций. Быкам намного проще выбирать активы для вложений, так как практически все активы растут в цене. Нужно только не забывать, что рост не может продолжаться вечно и когда-нибудь наступит спад. Быкам следует проявлять осторожность, так как может наступить перенасыщение рынка и ценные бумаги окажутся переоценёнными. В этом случае неизбежно наступает падение рынка. Необходимо уметь вовремя выходить из бычьего рынка.

Биржевой бык или инвестор, который покупает

Бык – это животное, которое во время атаки всегда пытается насадить своего противника на рога, а затем подбросить вверх. Также и трейдер, уверенный, что в будущем рынок начнет возрастать, стремиться купить имеющиеся биржевые активы. Когда на финансовых площадках доминирует бычья тенденция, наблюдается рост всех экономических показателей (ВВП, акции и т. д.) и уменьшение всех негативных последствий кризиса (безработица, инфляция и т. п.).

«Быки»-инвесторы зарабатывают на том, что покупают активы по минимальной цене и дожидаются пика их стоимости. После этого они совершают продажу и получают доход из образовавшейся разницы.

Преимущество бычьей тактики заработка в том, что во время возрастающего рынка легко выбирать объекты для инвестирования (практически все акции и их производные составляющие показывают положительную динамику). Из недостатков можно отметить сложность определения момента, когда выбранные инструменты станут переоцененными и покажут обратную направленность.

Самым известным инвестором, практикующим «бычий» подход к рынку считается Уоррен Баффет. Американский миллиардер всегда делает ставку на бюджетные покупки и завышенные продажи (или вовсе оставляет активы не проданными, еще больше увеличивая их ценность).