Фондовая биржа и рынок – что это такое?

Фондовая биржа – это специально организованное место, которое предоставляет возможность совершить операции с ценными бумагами. Она обеспечивает контроль над участниками, а также гарантирует честность и быстроту сделок. Каждая совершенная операция подлежит регистрации.

Ежеминутно на бирже осуществляется большое количество операций, в которые вовлечены сразу несколько участников:

- Инвестор. Инвестором может выступать как юридическое, так и физическое лицо. Его цель – вложить капитал с целью получения прибыли. Для достижения своих финансовых целей инвестор может покупать и продавать акции, облигации, ПИФы, фьючерсы или другие инструменты фондового рынка.

- Эмитент.Он выпускает ценные бумаги, в основном для привлечения капитала. Эмитентом может быть компания, город и даже государство. Биржа для эмитентов является площадкой для продажи выпущенных бумаг.

- Брокер.Выступает посредником между эмитентом и инвестором. Совершая сделки на рынке, брокеры действуют исключительно по поручению инвестора. Инвестор, в свою очередь, не имеет права осуществлять какие-либо сделки на бирже без заключения договора с брокером и открытия брокерского счета.

- Регистратор.Он ведет реестр всех ценных бумаг. Таким образом, компания знает, кто стал ее акционером.

- Депозитарий.Это еще один профессиональный участник фондового рынка. Он хранит ценные бумаги, а также ведет учет перехода прав на них при заключении сделок.

- Регулятор.Деятельность биржи в России регулируется Центральный Банком. Также он выдает лицензии на осуществление деятельности профессиональным участникам рынка ценных бумаг. Это необходимо для защиты инвесторов от недобросовестных компаний.

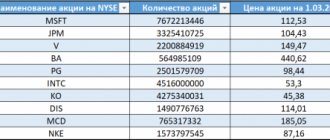

Рынок акций

Акции и облигации

Сегодня рынок акций и ценных бумаг доступен каждому благодаря интернету и глобальной коммуникации, позволяющей подключиться к торговле вне зависимости от местонахождения. Но перед тем как обратиться к брокеру и открыть свой счет на бирже, нужно получить необходимые знания, иначе фондовый рынок и его опытные игроки заберут ваши деньги.

Начать можно с краткой истории, списка определений, структуры рынка и конкретных шагов для начала торговли. Это поможет эффективно получать новые знания в дальнейшем. Важно помнить, что фондовый рынок требует постоянного развития и изучения ситуации, только тогда это может дать высокие финансовые результаты.

«То, чем вы занимаетесь, должно приносить вам радость»

Уоррен Баффет

Ну а материальная награда будет лишь дальнейшим стимулом к совершенствованию.

Немного истории

История фондового рынка

Впервые упоминания об операциях, которые с существенной натяжкой можно назвать «биржевыми», датируются XII веком. Именно тогда в итальянских торговых республиках (Венеция и Генуя) появился первый финансовый инструмент — вексель. Это еще не было биржей, а лишь взаимными операциями между отдельными лицами. Говоря иначе, это были документированные финансовые отношения с возможностью обращения в суд при отказе соблюдать ранее согласованные условия.

Вексель

— ценная бумага, содержащая информацию о взаимных двусторонних финансовых обязательствах участников, на основании которой можно требовать средства в полном объеме в при наступлении срока погашения.

В векселе есть две стороны — держатель и должник. Если вексель простой, обязательства и право владения не могут быть переоформлены на других лиц. Переводной вексель позволяет менять держателя и должника при соблюдении заданных условий.

Впервые централизованная площадка, по базовым принципам работы похожая на рынок акций, появилась в Брюгге. Ее основали итальянские купцы в 1531 году и по сути, она представляла собой международную площадку, работая с торговцами из многих стран. В 1592 году там опубликовали первый в истории биржевой бюллетень — лист с указанием ценных бумаг, торгуемых на площадке и их стоимостью. Эта дата считается годом возникновения концепции фондового рынка как учреждения для проведения регулярных торговых операций и обмена ценными бумагами.

Вторая голландская биржа с «национальным» уклоном была организована в 1556 году в Антверпене. Она впервые предложила инструменты, эмитированные правительством — серию облигаций для стимулирования вкладов населения в финансирование государственных проектов, связанных со строительством современного флота, колонизацией далеких земель, торговых операций с пряностями и редкими предметами, привезенными издалека.

Флот Голландии рос и креп, связи с колониями и поселениями становились прочнее, прибыль росла и в 1611 году голландская Ост-Индская компания выступила основной движущей силой создания Амстердамской биржи, которой было суждено стать основной торговой площадкой в Голландии XVII века. Специфические формы торговых операций с далекими странами потребовали новых подходов, там и тогда впервые возникают фьючерсные и форвардные контракты, сделки с точно обозначенными сроками, начинают проводиться краткосрочные операции со спекулятивными целями.

К этому периоду относится «тюльпаномания» — первый в истории пузырь на фондовом рынке 1636 — 1637 года. На пике стоимости цена одной луковицы редкого сорта тюльпана составляла сумму, которую средний голландский ремесленник зарабатывал за всю жизнь. Это сейчас звучит дико, но покупали.

В XVII — XVIII веках собственные центры оборота ценных бумаг появляются в Бельгии, Франции, Англии и остальных значимых странах Европы.

Впервые биржевая площадка в США была создана почти сразу после обретения североамериканскими штатами независимости, в 1791 году в Филадельфии. Чуть позже, в 1792 по итогам договора, который подписали между собой 24 основных финансовых игрока Нью-Йорка, возникла фондовая биржа NYSE (New York Stock Exchange), крупнейшая площадка современности.

К XX веку в результате развития новой формы ведения бизнеса — организации акционеров, торговля акциями заняла место основного актива на торговых площадках во всем мире. Во 2-й половине XX века в торговля на бирже началась фьючерсами и опционами, а сравнительно недавно возникли технический анализ и кредитно-дефолтные свопы. Рабочие места трейдеров уже немыслимы без производительных компьютеров: многие процессы автоматизированы, широко используются торговые роботы, разрабатываются все более сложные индикаторы и как сообщается, методы прогнозирования поведения рынка с использованием нейросетей и искусственного интеллекта.

Очевидно, что подобные разработки никто не выложит в открытый доступ, они останутся в частной собственности тех, ведь фондовый рынок — это место где зарабатывают деньги, а не делятся секретами своего успеха.

Что такое фондовый рынок

Краткий список определений

Терминология фондового рынка

Фондовый рынок и рынок ценных бумаг имеет свою специфическую терминологию:

- Лонг

— «длинная» позиция. Покупка актива по текущей цене с целью последующей продажи при росте стоимости. - Шорт

— «короткая» позиция. Продажа актива по текущей цене с целью последующего выкупа по более низкой стоимости. - Акция — основные финансовые инструменты на фондовом рынке. Они позволяют претендовать на долю в прибыли компании-эмитента, выплачиваемую в форме дивидендов и участвовать в выработке решений на собрании акционеров. Рынок акций достаточно обширен, бывают обычные акции, доход по которым прямо пропорционален доходности организации и привилегированные: с фиксированной доходностью, но отсутствием у держателя права влиять на внутреннюю политику компании.

- Облигация — пожалуй, самый надежный инструмент с гарантированной доходностью, как правило, относительно небольшой, позволяющий владельцу получить не только сумму вклада, но и проценты по окончанию расчетного периода. Выпускаются государственным структурами и реже — крупными частными компаниями.

- Форвард

— соглашение о поставке актива или товара, срок поставки которого наступит в будущем в точно определенное время (отсроченный договор). Оплата будущей операции производится заранее, в текущий временной отрезок. - Фьючерс

— вторичный финансовый инструмент с заранее обнародованными будущими сроками поставки основного актива. По общей схеме работы похож на форвард, но отличается большей стандартизацией и меньшей гибкостью решений по срокам, а главное — это регулярно возобновляемое предложение на рынке акций, присутствующее постоянно. - Опцион

— контракт, согласно которому покупатель обладает правом реализовать базовый актив по ранее согласованной цене и/или в предварительно определенные сроки, а продавец опциона обязан подтвердить сделку. Фактически, это игра на то, куда пойдет цена базового актива, каких пределов достигнет и в какие сроки. Важным нюансом и ключевым отличием от фьючерса является право, а не обязательство покупателя опциона в проведении дальнейших операций с базовым активов при наступлении указанных в опционе условий: можно отказаться продавать или покупать базовый актив. - Своп

— торгово-финансовая операция, подразумевающая проведение, помимо основной сделки, «контрсделки» на обратных условиях, которая обычно осуществляется спустя заранее определенное время. В результате, свопы предусматривают периодизацию платежного обмена. Они используются для наращивания активов, для сокращения рисков (хеджирования), для проведения операций на рынках другой юрисдикции. - Венчурная компания

— организация, занимающаяся высокорискованными инвестициями в расчете на повышенную финансовую отдачу в случае успеха. Вероятность потери капитала в одних проектах балансируется высокой прибылью в случае успеха других. Диверсификация вложений и работа в разных направлениях позволяет контролировать риск с заданной степенью надежности. - Хедж-фонд — полная противоположность венчурному капиталу. Это инвестиционная компания, работающая по принципу «максимум прибыли при заранее рассчитанном риске», либо «минимум риска при точно определенном целевом показателе прибыли». Во всех случаях хедж-фонд стремится к сокращению рисков. «Урезанным» вариантом хедж-фонда можно назвать достаточно широко распространенный в России ПИФ.

- «Голубые фишки

» — акции крупных компаний, обещающих устойчивую доходность. Как правило, показатели этих компании составляют индексную корзину фондового рынка. В качестве примера, для США это Apple, McDonalds, IBM. Для России — Сбербанк, Газпром. Недостаток «голубых фишек» — относительно невысокая доходность и хронически завышенная цена, подогреваемая спросом. - Дериватив

— общее название вторичных, производных финансовых инструментов, контрактов на фондовом рынке, по их условиям участники предварительно договариваются совершить определенные операции с базовыми активами. К деривативам относятся: контракты на разницу цен, фьючерсы, опционы, свопы. В то время как базовые активы — это валюты, продукция, услуги или ценные бумаги. Важно: каждый из вторичных финансовых инструментов может опираться на два или более базовых актива одновременно. - Форекс

(Foreign Exchange) — общемировая площадка торговли национальными валютами различных стран мира. Обменные операции, не только в спекулятивных целях, проводятся по свободным ценам в соответствии с текущими курсами торгуемых активов через коммерческие банки и дилинговые центры. Достоинство Форекс в доступности широкому кругу участников — для открытия счета и начала торговли нужен минимум усилий. Насколько это выгодно — вопрос, но популярность рынка Форекс последние годы неуклонно снижается, ведь фондовый рынок требует больше ресурсов чтобы войти в него.

Какие бывают биржи

Существует классификация бирж. В основном они различаются по таким характеристикам:

- Тип товара.Помимо фондовых бирж, существуют товарные, криптовалютные и валютные. Мы уже разобрались, что на фондовых рынках исполняются сделки купли-продажи ценных бумаг. На криптовалютных биржах, которые возникли совсем недавно, торгуют криптовалютой. На товарных биржах – реальными товарами (сельскохозяйственной продукцией, нефтью, газом, драгоценными металлами). Что касается валютных бирж, то на них торгуют валютой. Также существуют так называемые срочные рынки – это рынки, на которых происходит торговля производственными финансовыми инструментами (фьючерсами, опционами и т.д.).

- Форма участия.Существуют два типа бирж – открытая и закрытая. На открытых биржах сделки могут осуществляться продавцами, членами бирж, а также покупателями. На закрытых – право на торги имеют только члены биржи.

- Принцип организации.Большинство существующих бирж – акционерные общества. Биржи могут также относиться к смешанному типу, если акционером является государство вдобавок к частным компаниям.

- Роль в мировой торговле.Биржи делятся на национальные и международные. Национальные биржи сравнительно небольшие, и на них происходит торговля бумагами маленьких компаний, которые не соответствуют требованиям международной биржи.

Советы

Как только вы становитесь полноправным членом биржевой отрасли, и полностью соотносите собственные средства с деятельностью фондовых бирж, следует перенять практику опытных трейдеров, способную вывести доход на принципиально новый уровень:

- Как только вы примерили роль инвестора, приготовьтесь к тому, что придётся понести некоторые финансовые потери;

- Фондовая биржа любит настойчивых игроков, никогда не меняйте собственное мнение, будьте стабильны в собственных убеждениях;

- Инвестирование – серьёзное дело, которому невозможно научиться за короткий промежуток времени. Запаситесь терпением, внимайте всем советам, и успех будет вам обеспечен;

- Всегда настраивайтесь на позитивный лад, нельзя унывать в работе с ценными бумагами;

- Если вы действуете не самостоятельно, выбирайте правильного брокера с хорошей репутацией;

- Новичку стоит открыть маржинальный, но не наличный счёт;

- Новичку не следует на первых порах иметь дело с современными инструментами инвестирования – фьючерсами и опционами;

- Не «распыляйтесь» на разного рода акции, сконцентрируйте своё внимание на одном направлении.

Следуя простым правилам, проверенным годами, можно добиться успеха, и стать одним из лучших участников как отечественной, так и зарубежной фондовой биржи.

Основные задачи фондовой биржи

Биржа поддерживает справедливое ценообразование на рынке бумаг. Также она занимается организацией торгов. Все эмитенты обязаны предоставить бирже свою финансовую отчетность до допуска к торгам. Сделки происходят в определенное время согласно установленным на бирже правилам. Информация о них находится в публичном доступе, с ней можно ознакомиться на сайте интересующей вас биржи.

Если говорить об основных функциях биржи, то можно выделить следующие пункты:

- Создание постоянно действующего рынка ценных бумаг.

- Перераспределение средств между странами, различными секторами экономики и промышленности внутри одной страны, а также между отдельными организациями.

- Фиксация доли участия инвестора в том или ином ценном активе.

- Обеспечение ликвидности и гарантий выполнения заключенных на бирже сделок.

Что продают на фондовой бирже

На бирже торгуют акциями, паями паевых инвестиционных фондов, облигациями и другими финансовыми инструментами.

Мы уже выяснили, что бумаги выпускаются эмитентами для привлечения капитала. Эмитент может предложить покупателю долю в своей компании, выпустив акции. Приобретая такие акции, инвестор превращается в совладельца той или иной компании. При выпуске облигаций эмитенты берут в долг деньги у инвесторов, обещая выплату процентов за использование заемных средств.

У ценных бумаг есть свои ключевые параметры, которые определяются выпустившей их компанией, а именно: тип бумаги, номинал, количество. Бумаги проходят обязательную процедуру регистрации в специальном реестре, а затем размещаются на бирже.

Биржи в России

Основными биржами на территории РФ считаются Московская и Санкт-Петербургская. Ценные бумаги, иностранную валюту и драгоценные металлы можно приобрести на Московской бирже. Если вы хотите купить или продать иностранные ценные бумаги, то сделать это можно на Санкт-Петербургской бирже.

Регулятором бирж в России является Центробанк. Он публикует информацию о законности действий биржи, а также проведения торгов на ней.

Как проходят сделки на бирже

Многие представляют себе биржу местом, где постоянный шум, активная торговля, и крики – все как в фильмах. Раньше действительно все было именно так, и участники торгов выкрикивали предложения по купле-продаже. Сейчас почти вся активность на биржах трансформировалась в цифровой формат.

Каждая из сделок, совершенных на бирже, обязательно проходит несколько этапов:

- Заявка. Покупатель может оставить заявку через интернет или с помощью телефонного звонка. Затем заявка на покупку или продажу попадает в электронную систему.

- Сверка. Тщательно проверяются все параметры сделки как у инвестора, так и у продавца ценных бумаг.

- Клиринг (так называют взаимные расчеты, которые происходят на бирже). В ходе этой процедуры осуществляется проверка на правильность совершаемой сделки. Также на этом шаге происходит оформление документов.

- Исполнение сделки. На последнем этапе ценные бумаги непосредственно обмениваются на денежные средства инвестора.

Стоит отметить, что на фондовом рынке существуют определенные промежутки времени, в которые возможно совершить операции по купле-продаже. Например, если вы торгуете на Московской бирже, то следует знать, что осуществление сделок по акциям, облигациям и ETF (так называются иностранные инвестиционные фонды) могут быть выполнены с 10:00 до 18:44 (по мск) и только в рабочие дни. Существуют также вечерние сессии, которые проходят с 19:05 до 23:50, на них можно купить часть акций. Подробнее с расписанием вы всегда можете ознакомиться на официальном сайте московской биржи: https://www.moex.com/s1167. Время работы Санкт-Петербургской биржи немного отличается от Московской. Так, вы можете осуществлять торговлю ценными бумагами с 10:00 до 22:59 (по мск) в рабочие дни. С более точным и подробным описанием можно также ознакомиться на официальном сайте:https://spbexchange.ru/ru/stocks/inostrannye/raspisanie/. Важно запомнить, что по выходным дням биржи не работают. Московская биржа также не работает в государственные праздники России, а Санкт-Петербургская в государственные праздники США.

Тинькофф инвестиции

Банк Тинькофф стал самым популярным в России за последние годы. Он предоставляет уникальные условия для владельцев кредитных и дебетовых карт, а так же предлагает инвестировать в будущее с пользой.

Список фондовых бирж пополнился специальным предложение от Тинькофф, и далее мы рассмотрим, в чём заключается преимущество данных инвестиций.

Если вы желаете получать прибыль, можно вкладывать средства в ценные бумаги и валюту, «Тинькофф Инвестиции» — отличный способ приумножить деньги. Сервис способен предоставить качественные инструменты для управления инвестициями на расстоянии, без необходимости иметь постоянные контакты с менеджером.

Фондовый рынок, реализованный на базе Тинькофф инвестиций, не требует специальных навыков, но проанализировать его всегда полезно. Платформа имеет уникальные черты, о которых следует знать пользователям. Являясь физическим лицом, можно оформить брокерский счёт в дочерней компании, и вложить средства через данный счёт в финансовые организации.

Согласно утверждениям менеджеров банка, в «Тинькоф инвестициях» способны разобраться даже домохозяйки, не имеющие особых навыков в работе фондовых бирж. Всё, что необходимо для работы – открытие брокерского счёта. Но стоит понимать, что сам банк не является посредником, он имеет партнёра, через который пользователи и осуществляют операции на бирже.

Если вы твёрдо решили заняться брокерской деятельностью, и являетесь клиентом банка, то можно на официальном сайте компании оформить заявку на открытие специального брокерского счёта. Процедура займёт немного времени, и вы оперативно сможете приступить к «игре» на бирже.

Кроме того, фондовая биржа, доступ к которой предоставляет Тинькофф банк, имеет ряд привилегий для пользователей, а так же действующую партнёрскую программу. Регистрируйтесь на бирже и приводите друга, тогда вам гарантированно начисляют бонусы, что стимулирует брокера к дальнейшей деятельности в рамках спецпредложения от Тинькофф.

Как зарабатывают на бирже

Прибыль на бирже – это далеко не везение. Доход зависит от многих факторов: стратегии, тенденции рынка, состояния экономики. Так или иначе, доход можно спрогнозировать.

Рассмотрим на примере, как устроена торговля на бирже: вы покупаете и перепродаете акции и облигации. Со временем акции дорожают или дешевеют, доход приносит их своевременная продажа и покупка. Некоторые акции могут принести вам дивиденды, облигации дают доход в виде гарантированных процентов – купонов. Доходы от облигаций меньше, но надежнее.

Ваша прибыль будет также зависеть от выбранной стратегии. Как правило, чем выше доходность, тем выше риск потерять деньги. На фондовом рынке доходность может быть выше, чем по депозитам. Но важно иметь ввиду, что она не гарантирована. Так как инвестиции в ценные бумаги не застрахованы, у вас есть риск потерять часть, а иногда и все ваши вложения. Помните, что инвестировать нужно обдуманно. Перед осуществлением сделок на бирже начинающим инвесторам мы рекомендуем получить базовые знания и навыки, определиться со своей стратегией, а также выбрать надежного брокера или доверительного управляющего.

Риски, связанные с торговлей на фондовой бирже

Не забывайте, что, совершая операции на фондовом рынке, вы рискуете потерять часть своего капитала, даже если от вашего лица действует доверительный управляющий. В основном риск возникает из-за падения стоимости той или иной ценной бумаги. Неблагоприятная конъюнктура рынка может стать причиной падения цен на бирже. Например, введение каких-либо санкций против России может негативно отразиться на стоимости ценных бумаг. Новости об увеличении дивидендов компании могут, наоборот, позитивно сказаться на стоимости ценных бумаг. Однако не стоит забывать еще и о том, что есть риск банкротства компании. Так, может обанкротиться как брокер, так и управляющая компания. Инвесторы в России не застрахованы от такого риска, но, в случае неблагоприятного стечения обстоятельств могут перевести деньги другому брокеру.

Для чего он нужен

Разберемся, какие функции выполняет фондовый рынок и какую роль играет в экономике.

Основная задача фондовых рынков – перераспределение средств. Богатые люди и организации вкладывают деньги в акции или облигации, помогая нуждающимся фирмам развиваться с помощью материальных вложений. Взамен они получают прибыль в виде дивидендов и разницы между курсом.

То есть фондовой рынок помогает покупателям и продавцам находить друг друга и взаимодействовать. Компании находят вложения, а инвесторы множество способов преумножить свой капитал.

Кроме этого, на фондовых рынках происходит привлечение иностранных капиталов. Отечественные стартапы зачастую нуждаются в инвестировании, и они находят их от зарубежных инвесторов.

Что нужно запомнить

- На фондовой бирже торгуют ценными бумагами, которые выпускают эмитенты.

- Деятельность биржи в России находится под строгим контролем Центробанка.

- Осуществлять сделки на бирже проще, чем кажется, но для этого необходимы базовые знания.

- Для торгов на бирже вам нужен надежный брокер или доверительный управляющий.

- Помните, что доход на фондовом рынке не гарантирован, поэтому подходить к инвестициям необходимо обдуманно.

- Для консультации вы всегда можете обратиться к финансовому советнику.

- #Акции

- #Брокерский счет

- #Облигации

- #Советы начинающим

- #Финансовый советник

- #Начинающим

Статья была полезна?

Спасибо за ответ!

Резюме

- Фондовые рынки являются жизненно важными компонентами свободной рыночной экономики, поскольку они обеспечивают демократизированный доступ к торговле и обмену капиталом для всех инвесторов.

- Они выполняют несколько функций на рынках, включая эффективное определение цен и эффективные сделки.

- В США фондовый рынок регулируется SEC и местными регулирующими органами. В России регулятором является Банк России (ЦБ РФ).

А на это сегодня все про фондовый рынок и фондовую биржу, если остались вопросы — пишите их в комментариях! Также не забывайте, пожалуйста, добавлять статью и сайт в закладки! До скорых встреч на страницах проекта «Тюлягин»!

- 53

Поделились