Облигации (ценная бумага, далее по тексту ЦБ) выпускаются на определенный срок. Эмитент (продавец долговых бумаг) при продаже фиксирует, когда наступает дата погашения облигации. Помимо даты клиент обязан обратить внимание на процедуру выкупа, каким образом переводятся деньги с учетом начисленных процентов. Особое внимание следует уделить налогообложению. Рассмотрим, как можно вернуть деньги по ЦБ, нужно ли платить налоги и в каком случае предусмотрено досрочное расторжение оферты.

Что означает погашение облигаций

Погашение облигации – это дата, в которую они перестают существовать, и происходит выплата купона. Простыми словами, заканчивается долговая расписка, и продавец выплачивает покупателю проценты, в заранее установленные сроки.

Важно учитывать, что период действия зависит от их вида. Различают (можно приобретать по своему выбору разные):

- Краткосрочные, до 12 месяцев.

- Среднесрочные, от года до 5 лет.

- Долгосрочные, более 5 лет.

Срок, в течение которого действует ЦБ, принято называть обращение. По факту погашение – это окончание периода обращения, когда эмитент выкупает ее обратно.

Дата выкупа дополнительно прописывается в спецификации инструмента. К примеру, если сделка оформляется на Московской бирже, то дату можно посмотреть в карточке приобретенной ЦБ.

Хорошие времена

Нужно признать, что в последние годы инвесторы неплохо зарабатывали на долговых бумагах, пользуясь тем, что цены на них росли, когда снижались ставки. Например, крупнейший биржевой облигационный фонд американских компаний iShares Core U.S. Aggregate Bond ETF (AGG) с капитализацией около $90 млрд принес своим инвесторам общий доход в 2022 году в размере 8,68%, а в 2020 – 7,42%. В этому году при доходности 1,95% фонд пока в минусе на 1,08%.

Еще более впечатляющими были результаты уже упомянутого нами фонда корпоративных бумаг iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD) — 17,13% и 11,14% соотвественно.

Как уже отмечалось, сейчас велика вероятность, что цены на государственные и корпоративные долговые бумаги могут вскоре устремиться вниз, что, как мы видим, уже заложено в рынке. Те инвесторы, которые будут владеть этими активами, окажутся обречены на потери. Не исключено также, что не все компании будут в состоянии вернуть вовремя свои долги.

Процедура погашения

Погашение облигаций это стандартная процедура, единая для всех типов бумаг. Как и для получения купона, ждать даты выкупа необязательно. Можно купить или продать ценную бумагу в любое время, в течение обращения. Главное, обратить внимание на ликвидность, которая бывает низкой и высокой.

Облигации с фиксированной датой погашения

Большинство ЦБ выпускаются с фиксированной датой выкупа. Это означает, что в указанный день продавец сделает перевод денег, равный номинальной стоимости.

После того, как средства поступят на счет клиента, их можно снимать или использовать для приобретения новых активов. Если ЦБ была куплена по цене ниже номинала, то инвестор получит дополнительный доход. К примеру, рыночная цена на дату покупки была 900 р., а на дату продажи 1000 р. В данном случае 100 р. – это и есть прибыль.

При дисконтном типе предусмотрена только выплата номинала, без купонного дохода (КД). При этом выделяют 2 способа расчета:

- Денежный, когда переводится вся переменная сумма.

- Неденежный, при котором применяется альтернативный метод погашения.

Облигации с офертой

Этот случай намного сложнее способа с фиксированной датой. В этом случае заключается договор, согласно которому прописано требование досрочного возврата, ранее установленного срока. При этом оплата происходит по номинальной или установленной цене.

Важно принимать во внимание, что эмитент самостоятельно принимает решение о возврате денег.

Есть два вида оферт:

- PUT – когда погасить, решает покупатель.

- Call – решение остается за продавцом.

Погашение амортизационных облигаций

Амортизация – эта рассрочка по оплате дохода. Т.е. номинальная стоимость перечисляется на счет клиента не сразу, а несколькими платежами. Такой способ в первую очередь выгоден эмитентам, поскольку они сами принимают решение, в течение какого времени будут возвращены деньги.

Следует учитывать, что по купонным выплатам процент начисляется не со всей номинальной стоимости, а только от суммы задолженности. Рассмотрим на примере такой вид оплаты.

Пример! Илья Васильевич купил облигацию, стоимостью 3 000 р., со сроком обращения 3 года. Купонный процент – 15%. Оплата происходила следующим образом:

- 1 год. Получил 1 000 р. и дополнительный процент, рассчитанный по формуле: 3000 * 15% = 450 р.

- 2 год. Фиксированные 1 000 р. А проценты рассчитывались по формуле: 3000 – 1000 = 2000 * 15% = 300 р.

- 3 год. Как и за прежние годы 1000 р. и проценты 150 р. Расчет процентов: 3000 – 1000 – 1000 = 1000 * 15%.

Если бы по оферте был установленный купонный доход, то Илья Васильевич получил бы (при 15%) 1350 р. за весь промежуток времени, вместо 900 р. При этом 3000 р. вернулась бы покупателю в конце периода.

Погашение фондов облигаций

Особенность данного вида заключается в том, что у каждой ЦБ свой срок возврата. При этом в течение действия оферты состав фонда может изменяться (обновляться). Специалисты отмечают, что пай фонд – это своего рода вечная облигация, без фиксированной цены. Стоимость ее зависит исключительно от рынка, спроса и предложения. Также влияет ключевая ставка.

Дополнительно могут быть подобраны фонды ЦБ, по которым дата выплаты совпадает. В таком случае в назначенный день фонд расформировывается, и клиент получает деньги. Минус заключается в том, что заранее узнать стоимость пая практически невозможно. Можно только предугадать ориентировочную цену.

Налог на доходы от евробондов и иностранных бондов

Налог на облигации, эмитированные за рубежом, в 2022 году продолжает действовать. Российские резиденты должны в бюджет 13% от купонного дохода или дисконта (на нюансах обложения дисконта мы также подробнее остановимся далее ).

При расчете налога на такие облигации в 2022 году сохраняется возможность зачесть налоги, уплаченные в другом государстве, в уменьшение российского НДФЛ. Это допустимо, если у России со страной выпуска иностранной облигации есть соглашение об урегулировании двойного налогообложения для физических лиц.

Пример

Россиянину в 2022 году перечислен купон по облигациям фирмы, инкорпорированной в США, в размере 1000 USD. На дату выплаты доллар стоит 77 руб..

В стране инкорпорации сразу удержан 10%-ный местный налог. То есть владелец облигации из России получил:

1 000 – (1 000 * 10%) = 900 USD

Между странами действует соглашение об избежании двойного налогообложения, в том числе в отношении налогов, взимаемых с физлиц. Поэтому налог, взятый в США, можно зачесть в счет уплаты НДФЛ в России.

Доход всего: 1 000 * 77 = 77 000 рублей

Полная сумма налога в РФ: 77 000 * 13% = 10 010 рублей

Сумма налога , уплаченного в США, к зачету: 100 * 77 = 7 700 рублей

Доплатить НДФЛ в России: 10 010 – 7 700 =2 310 рублей.

Дополнительно упомянем про курсовые разницы, которые могут появляться при продаже номинированных в валюте зарубежных бондов. Курсовые разницы считаются доходом для целей обложения НДФЛ в России.

Пример

Российский гражданин приобрел облигацию за 2000 USD в момент, когда доллар стоил 70 рублей. А продал за те же 2000 USD, но курс на день продажи поднялся до 78 рублей.

Доход инвестора, подпадающий под российский НДФЛ:

2000 * 78 – 2000 *70 = 156 000 – 140 000 = 16 000 рублей

НДФЛ к доплате в бюджет РФ = 16 000 * 13% = 2 080 рублей

Досрочное погашение облигаций

Досрочное погашение облигаций (бонда) регулируется Законом «О рынке ценных бумаг». Согласно ст.17.1 покупатель имеет право досрочно расторгнуть оферту, если эмитент нарушил обязательства.

Причины:

- Эмитент не перевел на счет клиента начисленные проценты в установленные договором сроки (обычно дается на операцию 10 дней).

- Долговые обязательства без финансового обеспечения. В таком случае инвестор имеет право досрочно расторгнуть договор и получить в течение 15 дней деньги.

Можно расторгать договор по собственному желанию. Единственный нюанс, который следует учитывать – в таком случае инвестор практически всегда остается в убытке.

Дополнительно выделяют частичное погашение облигации (амортизация). Такой вид предлагают многие муниципалитеты. Выплата по амортизации означает, что средства переводятся частями.

Пример выплаты амортизации бонда:

Чтобы понять, стоит досрочно расторгать или нет, следует сделать расчет. Рассмотрим, как самостоятельно его сделать и понять процент потерь.

Допустим, приобретена ЦБ на 1 год, номинальной стоимостью 1000 р. За год предусмотрены четыре купонные выплаты по 60 р. Сделка оформлена по цене 120%.

Расчет:

| Условие | Выкуп в конце срока | Выкуп после первой купонной выплаты. Эмитент объявил цену 100%. |

| Расходы на покупку | 1000 р. (номинал) * 120% = 1 200 р. | 1000 р. (номинал) * 120% = 1 200 р. |

| Сумма к возврату клиенту | 1000 р. (номинал) + 60*4 (купоны) = 1240 р. | 1000 р. * 100% + 1 купонная выплата 60 р. = 1 060 р. |

| Доход | 1240 р. (сумма к возврату) – 1200 р. (расходы на покупку) = 40 р.40 р. (чистая прибыль) * 100/1200 р. = 3,33% годовых. | 1060 р. – 1200 р. = -140 р. (убыток)- 140 * 100/1200 = — 11,67% годовых. |

| Примечание | При расчете не учитывался купонный доход. | Потеря своих денег. Зависимость купонной выплаты в данном случае играет большую роль. |

Получается, если спустя первую купонную выплату будет оформлено досрочное расторжение, инвестор остается в минусе.

Ближе к жизни

Признаюсь, что я немного схитрил, когда сразу после государственных облигаций представил читателю биржевой фонд бумаг, которые обозначают как High Yield — выскодоходные, а еще их часто называют «мусорными» в силу относительно больших рисков дефолта. А сколько приносят облигации «нормальных» компаний?

Вот фонд уже знакомого нам семейства iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD). Его капитализация более $40 млрд и в портфель входят облигации компаний, которые находятся, как правило, в хорошем финансовом состоянии и имеют соответсвующие кредитные рейтинги. Вот некоторые из них: General Electric, Goldman Sachs Group, CVS Health, AT&T, Wells Fargo & Company и др. Доходность этого фонда намного ниже предыдущего — всего 2,48%, а общая доходность с начала года равняется -1,36%. Здесь мы уже подошли ближе к реальному соотношению риск-доходы для корпоративных облигаций, но и это еще не все.

Разумный риск: как пандемия сделала привлекательными облигации развивающихся стран

Налогообложение

Налоговое законодательство изменилось в конце 2022 года. Согласно новым изменениям инвесторы обязаны платить налоги с купонного дохода. Простыми словами – с прибыли, которую получили, надо заплатить 13% для граждан РФ и 30% для иностранцев. Поправка вступила в силу с 1 января 2022 г.

Если клиент оформил ИИС (индивидуальный инвестиционный счет), по которому куплены облигации и выбран вычет типа «А», то взносы с купона автоматически будет удерживать брокер. Клиенту ничего платить в этом случае не нужно! Многие российские брокеры выступают налоговыми агентами.

В случае, когда по ИИС выбран тип «Б», то инвестор освобождается от оплаты 13%. Если оформлен другой тип договора, то клиенту лучше всего заранее обратиться к брокеру, для уточнения информация по поводу налогообложения. Если 13% не будут оплачены брокером, клиенту потребуется самостоятельно подать декларацию.

Важно! НДФЛ с купонов можно вернуть с помощью налогового вычета. Все доступные вычеты представлены на официальном сайте ФНС. Подать декларацию можно удаленно, при наличии личного кабинета на сайте налоговой службы. При его отсутствии следует обратиться в федеральную налоговую службу.

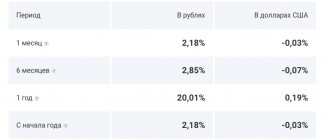

Купить ПИФы

Если вам не хочется разбираться в торговых программах или искать нужную бумагу, можно инвестировать средства в облигации через управляющую компанию (УК). Для этого достаточно купить пай в ПИФе (паевой инвестиционный фонд). ПИФ представляет из себя большой портфель с облигациями компаний из разных отраслей. Всю головную боль возьмёт на себя управляющий.

Сами управляющие утверждают, что вкладывать средства в облигации через них не только удобнее, но и выгоднее, чем самостоятельно, ведь за средствами присматривает профессионал.

«Прошлый год был очень успешным для рынка облигаций, и доходность облигационных ПИФов составила 13-14%», – рассказывает аналитик УК «Альфа-Капитал» Андрей Шенк.

Впрочем, ни один управляющий не может обещать гарантированную доходность, поэтому заработать на ПИФе можно как больше, так и меньше, чем на самостоятельно купленных облигациях.

Из суммы дохода нужно вычесть комиссии, которых в случае с управляющими компаниями гораздо больше, чем в случае с брокерами. Добавляется комиссия на управление (1-2% от активов фонда), скидки/надбавки, которые уплачиваются инвестором в момент покупки/погашении паев фонда. Всего от полученной прибыли придётся отнять ещё около 1,5-2% за управление и погашение пая. Впрочем, пай так же можно положить на ИИС и получить налоговый вычет в размере тех же 13% годовых.

Куда поступают деньги при погашении

При оформлении оферты брокер с покупателем оговаривают способ получения доходов. На практике используется несколько счетов:

- ИИС (Индивидуальный инвестиционный счет). Тинькофф банк предлагает открыть счет держателю ЦБ бесплатно и пополнять после, на любую сумму. В Сбербанке для открытия ИИС следует внести минимальный взнос – 10 000 рублей. На практике финансовые эксперты рекомендуют открывать инвестиционные счета для получения налогового вычета, или чтобы не платить с полученной прибыли налог.

- Обычный брокерский счет. Открыть его можно бесплатно в банке или через брокера, который продал ценные бумаги. При выборе счета следует обратить внимание на комиссию за вывод и сроки зачисления денег. К примеру, Тинькофф предлагает вывести бесплатно деньги только на карту своего банка. После снять деньги через банкомат другого банка без комиссии. Перечисления на карты сторонних банков у них не предусмотрены.

- Банковский счет. Открывается бесплатно и не требует обязательного размещения на нем денег. Снять полученный доход можно только через кассу офиса, в котором он открыт. В качестве альтернативного варианта можно оформить перевод на карту любого банка с учетом комиссии.

На практике доход выплачивается на счет, где они были размещены.

Подводя итог, можно отметить, что процедура погашения зависит от таких факторов, как: вид ЦБ, дата эмиссии, сколько действовала в выпуске (обращении). Следует понимать, что это может быть перевод одним взносом в конце действия оферты или частями (рассрочка, в случае амортизации). Ценная бумага может быть возвращена досрочно. Инициатором может выступить не только клиент, но и эмитент. Неважно, когда облигация продана, следует помнить про налогообложение. На практике 13% от полученного дохода выплачивает брокер, а не ее держатель.

Как отчитываются инвесторы в России

Все доходы от инвестирования можно поделить на полученные от источников, которые несут обязательства как налоговый агент по налогу на доходы, и от тех, кто соблюдать законы РФ в части удержания налогов за физлиц не обязан.

Обычно, если доход выплачивается российским лицом (компанией, брокером), то у него возникает обязанность удержать с выплаты налог и перечислить в бюджет РФ.

Если плательщик дохода – иностранное лицо, то (как мы убедились на примере выше) оно удержит налоги, положенные в его стране, а с российским НДФЛ выполнять расчеты не будет.

Когда НДФЛ удержан сразу у источника, а владелец облигации получил платеж, уменьшенный на налог, владельцу больше никаких действий предпринимать не надо.

Если же доход по облигации поступил от нерезидента, то российский владелец, получивший доход, обязан сам рассчитать и заплатить налог в своей стране.

Декларироваться по налогу на облигации для физических лиц с 2021 года нужно не позже 30 апреля года, идущего за отчетным. Но только в том случае, если есть не удержанный у источника налог (при сделках с иностранными бумагами).

Заплатить такой НДФЛ нужно до 15 июля года, в котором он задекларирован.

А вот декларировать вычет по ИИС можно в течение 3-х лет с года, когда такое право появилось.

При потере права на уже заявленные вычеты об этом тоже нужно заявить, подав 3-НДФЛ. В документе надо показать снятие ранее полученных вычетов и сумму налога, которую нужно вернуть. Такой отчет требуется сдавать в те же сроки, что и 3-НДФЛ с налогом к доплате — до 30 апреля следующего года. А заплатить надо до 15 июля (как и в ситуации с самостоятельным расчетом налога).