Даже самый длительный тренд когда-нибудь заканчивается. На графике это выглядит как остановка с последующим разворотом. Но как же определить разворот тренда? А самое главное найти место и время этого события. Возможно это будет вовсем не разворот, а не большой откат или коррекция текущего тренда.

В этой статье представлены торговые стратегии, которые содержат качественные и высоковероятностные сигналы разворота (свечные паттерны, модели и т.п.). С помощью них вы сможете извлечь максимальную прибыль из торговли на разворотах тренда.

Все знают, что наиболее выгодно торговать именно по тренду. Однако, что может быть выгоднее, чем поймать тренд в самом начале его зарождения?

Характеристики трендового рынка

Восходящий тренд — это рынок с более высокими максимумами и более высокими минимумами. Нисходящий тренд — это рынок с более низкие минимумами и более низкими максимумами.

Давайте визуализируем максимумы и минимумы за определенный период и посмотрим как они соотносятся между собой с течением времени.

Дневной график представленный ниже, является прекрасным примером того, как простое наблюдение за тем, как максимумы и минимумы рынка взаимодействуют друг с другом, может сигнализировать о смене тренда:

Первый более низкий максимум был явным признаком того, что восходящий тренд начал истощаться. Но только после появления первого более низкого минимума мы могли утверждать, что текущая тенденция изменилась.

Имейте в виду, что разворот тренда не всегда будет настолько очевидным. Но вы всегда сможете найти определенные признаки смены тенденции, просто иногда их будет сложнее увидеть.

Тройная вершина или тройное дно

Рисунок 7. Фигура ”Тройная вершина или тройное дно» схематически.

Как Вы уже успели догадаться, помимо фигур “Двойная вершина и двойное дно”, существуют графические модели под названием ”Тройная вершина или тройное дно». Это видоизмененная формация графической фигуры «голова и плечи», а также «двойная вершина».

На графике в МТ4 она может выглядеть следующим образом:

Рисунок 8. Фигура ”Тройная вершина».

Кстати, торговля на разворотах тренда будет вестись по следующей стратегии. Сперва мы видим, что вершина несколько раз достигает одного и того же ценового значения после чего откатывает, значит, чертим на их пиках линию сопротивления. Точно также поступаем с нисходящими ценовыми откатами – чертим линию поддержки. Затем ожидаем, когда будет пробита одна из этих линий. Спустя некоторое время мы видим, что была пробита именно зона поддержки. Таким образом, смеем предположить, что это была фигура ”тройная вершина». Это даёт сильный сигнал на разворот цены с восходящей на нисходящую. Кроме того, во время пробития линии шеи, должны наблюдаться повышенные объемы.

Определяем слабость в трендовом движении

Нам известно, что любой тренд состоит из самого трендового движения и периода откатов.

Трендовое движение — это сильная фаза рынка, когда цена движется в одном направлении и состоит преимущественно из бычьих свеч. Бычьи свечи больше медвежьих и закрываются вблизи максимумов. Когда бычьи свечи становятся меньше, это говорит о том, что силы покупателей ослабевают, или же появляется равное по силе давление продавцов.

Размер свечей не даст вам гарантию, что рынок развернется. Но это определенно сигнал, который говорит о слабости покупателей.

Откат — это противоположность трендового движения, когда цена движется против основной тенденции. В периоды откатов преобладают медвежьи свечи, которые относительно малы и обычно закрываются вблизи середины или минимума своего диапазона.

Когда медвежьи свечи становятся все больше, это говорит о том, что давление продавцов усиливается, поскольку покупатели не желают покупать по более высоким ценам.

Опять же, это не гарантирует, что рынок обязательно развернется. Но это верный признак того, что покупатели становятся слабее.

Parabolic SAR

Среди технических индикаторов выделяется своей наглядностью в определении направления и смены тренда Parabolic SAR. Он во многом похож на широко распространенную скользящую среднюю с тем отличием, что имеет большее ускорение и меньшее запаздывание относительно ценового графика. Точки параболика размещаются под или над графиком цены, что служит наглядной демонстрацией действующего тренда.

Еще более наглядно Parabolic SAR показывает себя при смене направления тренда – это одно из основных его достоинств. В такой ситуации взаимное положение индикатора и графика цены меняется на противоположное: при смене «медвежьего» тренда на «бычий» точки индикатора станут располагаться под ценой, аналогично, но наоборот, произойдет после разворота восходящей тенденции. Параболику нет равных в определении момента закрытия длинной позиции.

Когда происходит разворот тренда?

По мере того как тренд исчерпывает свой потенциал, он переходит в фазу распределения. Силы покупателей и продавцов уравновешиваются, и цена начинает двигаться в диапазоне. В этот момент становится очевидно, что область поддержки выступает важным уровнем, так как это последняя линия обороны для покупателей. Если поддержка не устоит — значит рынок перейдет под полный контроль продавцов.

Бывают ситуации, когда рынок долгое время движется вдоль линии тренда. И если линия тренда пробивается, это признак того, что покупатели окончательно потеряли свою инициативу.

Также всегда стоит обращать внимание на старшие таймфреймы. Если вы вдруг увидите, что рынок внезапно изменил свое направление, скорее всего, он вплотную подошел к значимому уровню поддержки либо сопротивления на старшем таймфрейме.

Это может быть полезно по двум причинам:

- Вы можете найти области разворота тренда с высокой вероятностью на основании более старшего таймфрейма.

- Вы можете избежать плохих точек входа, сверив свой торговый сетап со старшим таймфреймом.

Сильное трендовое движение обычно возникает, когда рынок находится в долгосрочном восходящем тренде, и цена внезапно начинает двигаться вертикально вверх. Диапазон свечей становится намного больше по сравнению с предыдущими свечами. Когда так происходит, это верный признак того, что умные деньги спешат выйти из рынка, а большинство трейдеров открывает новые сделки на возрастающей волатильности. Все это говорит о том, что тренд близок к своему завершению.

Дивергенции и конвергенции осциллятора с ценой

Если вы не знакомы с дивергенциями и конвергенциями, то можете узнать о них в статье: «Как пользоваться индикатором MACD. Настройка и стратегии торговли«. О них написано в заключительной части статьи.

Вкратце, дивергенция/конвергенция — это расхождение графика цены с графиком осциллятора. Например, когда индикатор показывает новые максимумы, а на графике цены они отсутствуют (дивергенция). Или наоборот (конвергенция), если речь идет о нисходящем движении. Выглядит это так:

Бычье расхождение (конвергенция)

На примере показана конвергенция, или как ее еще называют — бычье расхождение графика цены и данных индикатора (в данном случае MACD гистограммы). Это говорит трейдеру о возможной смене направления предыдущего движения.

В случае если рынок растет, и показания осциллятора расходятся с графиком цены, то речь идет о медвежьей дивергенции.

Медвежье расхождение (дивергенция)

Еще одним хорошим признаком разворота, является ускорение тренда. Известно, что тренд делится на фазы:

- начальная

- развитие

- завершение

С помощью линейной фигуры «складной метр» можно определять эти стадии.

Ускорение тренда. Фигура складной метр

Определяем разворот тренда

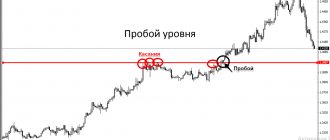

Существует распространенное заблуждение среди большинства трейдеров. Откуда-то пошло утверждение, что уровни поддержки и сопротивления становятся сильнее с каждым дополнительным тестированием. Однако это грубая ошибка. Многократные повторные тесты уровня делают этот уровень более заметным, однако не делают его более сильным. Видимый и сильный уровень не являются синонимами.

Если бы это было правдой, тогда уровни становились бы сильнее с каждым дополнительным тестом, и их пробой так бы никогда не состоялся. Если пробой уровня не происходит на третьем тесте, почему же тогда он происходит на шестом тесте, когда данный уровень должен был оказаться вдвое сильнее?

Если мы можем согласиться с тем, что многократные тестирования уровня не делают его сильнее, значит мы можем сделать вывод, что уровень становится слабее? Не совсем так. Конечно, рано или поздно случится его пробой, однако у нас должны быть достаточно данных, которые подтвердили бы нам вероятность пробоя.

Посмотрим на связь максимумов и минимумов цены с ключевым уровнем.

Иллюстрация ниже показывает трендовый рынок, который отскакивает от линии тренда, однако расстояние между каждым повторным тестированием с течением времени сокращается:

Обратите внимание, что цена тестировала этот уровень в качестве поддержки четыре раза с момента его образования. Интервалы между повторными тестированиями уменьшаются по мере развития тренда.

В дальнейшем происходит пробой уровня:

Почему он происходит?

Цена показывает вам, что спрос на рынке постепенно иссякает. Когда цены растут, спрос уменьшается, поскольку трейдеры все меньше готовы покупать по более высоким ценам. В то же самое время предложение увеличивается, поскольку участники рынка закрывают свои позиции, фиксируя прибыль.

На изображении выше спрос каждый раз уменьшался после повторного тестирования линии тренда. Таким образом, рынок пытается удержать данный уровень, и цена больше не может достигать более высоких максимумов.

Эта концепция также применима к медвежьему тренду, когда спрос увеличивается, а предложение падает вместе с ценой.

Посмотрим на реальный график:

Обратите внимание на то, как тренд все быстрее достигает уровня поддержки. Дальнейший пробой послужил отправной точкой для стремительного падения цены.

Последний признак потенциального пробоя — это движение цены вблизи ключевого уровня. То есть рынок начинает оказывать постоянное давление на ключевой уровень в течение короткого периода времени. Это верный признак того, что вскоре случится пробой, и тренд развернется.

Реальный пример:

Данную технику можно использовать на 1-часовом графике:

Цена стала группироваться возле уровня, что является верным признаком того, что бычий импульс вскоре закончится.

Еще один пример на 4-х часовом графике:

Также мы можем комбинировать данные методы с графическими фигурами движения цены. К примеру, рубежом обороны для покупателей были долгосрочная линия тренда и область поддержки. Также цена образует фигуру голову и плечи.

Как набирать позиции и ставить стопы при трендовой торговле

Трейдеры, торгующие по относительно спокойной стратегии, обычно открывают 1-2 сделки по тренду и просто сопровождают их, то выставляя, то перенося стопы. Их более агрессивные коллеги входят во вторую сделку, как только пробьется следующий уровень. И стоп на обе позиции переносится за последнюю волну — это защищает достигнутую потенциальную прибыль в первой сделке и привносит небольшой риск во вторую. Наращивать позиции подобным образом допустимо и оправдано при наличии хорошо наработанного навыка и опыта. Именно такая стратегия делает трендовую торговлю максимально прибыльной. По мере движения происходят добавления на каждом новом уровне. И стопы выставляются точно так же. Единственный недостаток метода — перенос стопов не позволяет поймать макушку тренда или его окончание на самом дне. Диапазон для торговли будет относительно небольшим, из-за чего какую-то потенциальную прибыль вы недополучите. Но зато сможете защитить уже имеющуюся фактическую прибыль. Вот тут уместно вспомнить народную поговорку про то, что всех денег не заработаешь.

Вы не можете предугадать, насколько далеко и как долго будет расти тренд. Просто старайтесь двигаться вместе с ним как можно дольше, не забывая защищать уже полученные дивиденды, чем пытаться поймать тренд до самого разворота. Это эффективнее, чем идти на необоснованный риск. Выходить из сделки таким образом — самый оптимальный вариант, что подтверждает опыт многочисленных учеников Александра Герчика и других опытных трейдеров. Есть еще один способ выхода — при пробое трендовой линии. Прекращайте сделку при появлении свечи, если она закрывается ниже, чем линия восходящего тренда, или выше, чем линия нисходящего. В теории момент выхода определяется рынком. На практике осторожные трейдеры могут закрывать сделки на порядок раньше, чем закончится движение, тем самым упускают «жирный» кусок движущегося тренда и недополучают прибыль. Но с другой стороны, уж лучше так, чем от жадности прозевать все на свете и влететь в убытки вплоть до потери депозита.

Торговые сетапы для входа в рынок

Есть 3 способа для входа в рынок:

- На уровне поддержки либо сопротивления.

- На пробое.

- На откате.

На уровне поддержки либо сопротивления

Минимум фазы накопления — это область поддержки, которая к тому же опирается на поддержку более старшего таймфрейма.

Плюсы этого метода:

Данная торговая установка предлагает очень выгодное соотношение риска к прибыли, поскольку вы входите в рынок в самой ранней стадии разворотного движения. Размер вашей потенциальной прибыли может быть очень большим.

Минусы:

Цена не всегда повторно тестирует уровень поддержки.

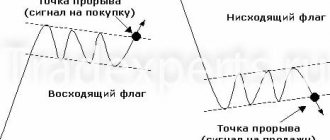

На пробое

Вы можете подождать пробоя, а затем войти в сделку.

Плюсы этого метода:

Вы сможете словить каждое движение рынка по мере его перехода от стадии накопления к стадии движения.

Минусы:

Любой пробой может оказаться ложный пробоем.

На откате

Вы можете дождаться отката, прежде чем войти в сделку.

Плюсы этого метода:

У нас есть логическое место для постановки стоп-лосса и неплохое соотношение риска к прибыли.

Минусы:

Откат может не случится, и вы рискуете пропустить все последующее движение.

Фундаментальные показатели экономики

Из всего фундаментального анализа действительно полезным можно назвать только лишь действия регулятора в каждой отдельной стране. Кредитно-денежная политика определяет поведение долгосрочный крупных инвесторов. Повышение процентной ставки приводит к тому, что валюта страны становится привлекательной и можно ожидать её роста в тех парах, где вторая валюта обладает меньшей ставкой.

Но это относится только к валютам развитых стран, потому как ставка по гривне более 10%, а она совсем непривлекательна. Циклы повышения и понижения ставок можно рассматривать как движущую силу трендов, а их окончания как потенциальные точки разворота. В периоды неизменности ставок происходить может что угодно и данный метод не применить, поэтому он может выступать лишь как вспомогательный.

Точки входа на разворот тренда

У нас есть два способа:

- С помощью лимитного ордера.

- С помощью разворотного свечного паттерна.

Лимитный ордер

Вы можете установить лимитный ордер и войти без подтверждения. В этом случае вы получаете благоприятное соотношение риска к прибыли, поскольку ваша точка входа будет находиться вблизи максимумов либо минимумов.

Недостатком является то, что вам будет психологически трудно покупать на падении рынка.

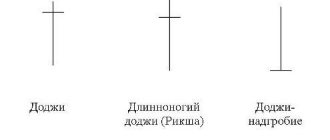

Разворотный свечной паттерн

Вы можете использовать разворотные свечные паттерны для точки входа. Таким образом, вы будете входить в рынок только после того, как появятся признаки разворота. Тем не менее, вы рискуете войти по гораздо более высокой цене.

Паттерн поглощения на уровне поддержки:

Три черные вороны и три наступающих солдата

Необычные названия, не правда?

На деле это три свечи, которые формируются на вершине/дне рынка. Закрытие у каждой из них находится у максимума(минимума), а тени практически отсутствуют:

На данном примере тренд трижды установил дно рынка. Все три падения были импульсивны: с каждым новым ударом продавцы расходовали свои силы.

Затем, буквально со дна, появились три белые свечи — предвестники хороших новостей для покупателей. У каждой из свечей закрытие было на максимуме, верхние тени небольшие или отсутствуют.

Вот зеркальный пример с «тремя черными воронами»:

Несмотря на то, что свечи были крупного размера, сигнал трех черных ворон дал весьма неплохую прибыль.

Заметим: оба паттерна — сигналы долгосрочного разворота тренда. Они всегда формируются на вершине/дне рынка.

Подведем итоги

Определение разворота тренда не обязательно должно быть сложным. Описанные мною техники — это все, что вам нужно знать для понимания, продолжится ли текущий тренд или закончится. Имейте в виду, что данные методы полезны как на медвежьих рынках, так и на бычьих, и могут быть использованы на любых инструментах или таймфремах.

Лучшее, что может сделать трейдер, когда он пытается оценить силу тренда, это постараться понять историю движения цены. Мы не можем знать, что случится на рынке в будущем. Наша задача как трейдера заключается в том, чтобы собирать подсказки, которые оставляет цена, и таким образом накапливать свое статистическое преимущество.

Завершение

Каждый трейдер должен использовать в своей торговле те или иные сигналы, указывающие на разворот тенденции. Ведь только в таком случае можно осознанно и стабильно брать прибыль на рынке. Мы разобрали основные, можно сказать, фундаментальные инструменты, но есть и другие. При внимательном изучении графиков, каждый трейдер может найти свои уникальные закономерности, которые будет знать только он.

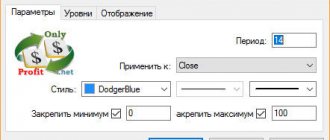

В целом, помимо вышеперечисленных инструментов и фигур разворота, в трейдинге также можно использовать индикаторы разворота тренда. К тому же есть и весьма неплохие варианты. в основном их использование обусловлено тем, что можно частично автоматизировать процесс торговли, подключив к индикаторам алерты – оповещения (звуковые или sms-уведомления. )

Кстати, если у вас есть рабочий индикатор, но у него нет алерта, то создать на базе этого индикатора новый можно с помощью конструкторов индикаторов и советников. Всё это можно сделать без знаний языка программирования.

Всем успехов и отличных трейдов!