На сегодняшний день достаточно остро стоит проблема преступного денежного оборота как на региональном уровне, так и на глобальном – между странами. Борьбой с этими незаконными операциями занимаются различные международные организации. В статье рассмотрим подробнее деятельность ФАТФ – это группа разработки мер финансового характера по борьбе с отмыванием денег. Важность ее сложно переоценить, поскольку она всеми силами противостоит финансированию преступных группировок и терроризма во всем мире.

Что это такое

Согласно общему определению, ФАТФ – это межнациональная организация, занимающаяся подготовкой мировых стандартов в области противостояния отмывания незаконных доходов и финансовому обеспечению террористических организаций. Кроме того, ФАТФ занимается тем, что оценивает национальные системы на предмет соответствия установленным международным стандартам. Главным инструментарием в деятельности описываемой организации считается сорок рекомендаций в области ПОД/ФТ, которые тщательно проходят ревизию ( ориентировочно каждые пять лет). Президентом группы ФАТФ является Сантьяго Отаменди.

Регулирование и децентрализация

KYC, AML и другие процедуры, разработанные регулирующими органами, усложняют незаконную деятельность организованной преступности и террористов, не позволяя превратить полученные преступным путем средства в легальные доходы. И сегодня криптовалютная и традиционная финансовые системы находят все больше точек соприкосновения. Некоторые адепты блокчейна и криптовалют считают, что верификация пользователей криптосервисов и концентрация их данных на стороне криптоплатформ нарушает принцип анонимности и децентрализации. Возможно, это отчасти так. Следует отметить, что это та цена, которую мы платим за безопасность и возможность пользоваться всем арсеналом финансовых инструментов криптовалютной и фиатной финансовых систем. При стремительном расширении крипторынка, множестве новых финансовых услуг на стыке двух систем, без внедрения AML-процедур невозможен полноценный доступ к разнообразным фиатным ресурсам. В результате клиент получает безопасность и широкий набор финансовых инструментов, обеспечивающих выгодные транзакции.

Структура и виды активности

Группа ФАТФ постоянно проводит пленарные заседания не реже трех раз в год, на которых принимаются те или иные решения. Также инструментом данного института являются его рабочие группы:

- по типологиям;

- по оцениванию и внедрению;

- по борьбе с финансированием террористических организаций;

- по изучению международной кооперации.

ФАТФ – это еще и организация, которая ведет активное взаимодействие со Всемирным банком, Международным валютным фондом и Управлением ООН по борьбе с преступностью и оборотом наркотиков. Все эти структуры разрабатывают и реализовывают программы по противодействию отмывания незаконных денежных средств и вложению финансов в преступную деятельность.

Одним из важнейших инструментов деятельности ФАТФ являются несколько подразделений финансовой разведки (или сокращенно ПФР), которые отвечают за сбор и изучение информации финансового характера в рамках одной страны с целью поиска и выявления незаконных денежных «миграций».

История вопроса

AML — аббревиатура, которую можно перевести, как Anti-Money Laundry — противодействие отмыванию денег. Полностью эта деятельность обозначается более длинно: anti-money laundering and counter-terrorist financing and counter-weapons of mass destruction financing (противодействие отмыванию денег, полученных преступным путем, противодействие финансированию терроризма и финансированию создания оружия массового уничтожения). Эта формулировка появилась в 1989 году в Париже по итогам создания международной неправительственной организации The Financial Action Task Force (Группа разработки финансовых мер борьбы с отмыванием денег), сокращенно FATF.

Понятие KYC (Know Your Client/Customer) — Знай Своего Клиента, как официальное, появилось гораздо позже, в 2016 году в США. Департамент Казначейства по борьбе с финансовыми преступлениями (FinCEN) ввел требования KYC, хотя раньше этот акроним в бизнес-обиходе уже использовался.

AML — более широкое понятие и включает в себя KYC. Часто эти понятия путают и они, действительно, идут рядом рука об руку, однако между ними нет знака равенства, давайте разберем их подробнее.

Требования KYC являются составной частью комплекса мероприятий по борьбе с отмыванием денег (AML). Степень сложности процедуры может варьироваться, но в общих чертах обязательные данные, которые захотят увидеть AML-офицеры, выглядят следующим образом:

- ФИО.

- Дата рождения.

- Адрес электронной почты.

- Номер телефона.

- Адрес проживания.

- ID (паспорт, права).

Большую часть данных так или иначе придется подтвердить с помощью фото или сканов документов, селфи с ними, верификации номера телефона через SMS. В некоторых случаях проводятся дистанционные или даже очные интервью. Процедуры верификации могут отличаться в зависимости от различных факторов. Но все действия направлены на одну и ту же цель — сбор и проверку данных о клиенте. Сюда же относится комплексная проверка и постоянный мониторинг.

Итак, KYC — часть мероприятий AML, которая заключается в верификации персональных данных и, возможно, расширенной комплексной проверке.

AML же состоит из гораздо более широкого перечня мероприятий по противостоянию финансовым правонарушениям. К AML, например, также относится аудит программного обеспечения и документации. То есть, кроме установления статуса клиента AML определяет легитимность оборота финансовых средств — они не должны быть получены преступным путем и не могут быть потрачены на противоправные деяния.

«Антиотмывочная» политика включает в себя более широкий, чем KYC, комплекс мер, например для криптовалют:

- Мониторинг транзакций.

- Проверка криптовалюты на чистоту.

- Комплексная оценка рисков.

- Проверка источников поступления и кошельков или счетов получения средств и так далее.

Такой же частью общей политики AML считаются:

- CDD — Customer Due Diligence (надлежащая проверка клиента).

- EDD — Enhanced Due Diligence (расширенная проверка клиента).

- KYCC — Know Your Customer’s Customer (знай клиента своего клиента).

Членство в ФАТФ

Более 35 государств являются членами всемирно известной Группы ФАТФ. Страны-участники следующие: Австралия, Новая Зеландия, страны Азии и Европы, США, Мексика, Бразилия, Аргентина, ЮАР, а также Российская Федерация. Последняя вошла в состав ФАТФ с июня 2003 года. Помимо стран, сюда входят две международные организации: Совет сотрудничества арабских стран Персидского залива и Европейская комиссия.

Примечательно, что именно по инициативе России в 2004 году в деятельности ФАТФ от имени РФ принимает участие Федеральная служба по финмониторингу.

Особенности рекомендаций

В документах международного института содержатся материалы, а именно свод организационных и правовых мер, которые должны быть приняты в каждой стране для создания эффективного режима борьбы с легализацией преступных доходов и с финансированием терроризма. Такие черты мер, как универсальность и комплексность, выражаются в следующем:

- максимально широкий охват вопросов по противодействию отмыванию преступных денежных средств;

- взаимосвязь с другими межнациональными конвенциями, актами профильных международных организаций, занимающихся ПОД/ФТ, резолюциями Совета Безопасности ООН и прочее;

- предоставление возможности странам вести гибкую политику, решая эти вопросы, с учетом национальных особенностей и специфики правовой системы.

Все рекомендации ФАТФ никоим образом не подменяют подобные резолюции других организаций и не дублируют их. Наоборот, они сводят принципы воедино, играя очень важную роль в ходе кодификации правил и норм в области ПОД/ФТ. Согласно одной из резолюций Совета безопасности, сорок рекомендаций ФАТФ считаются обязательными для выполнения для всех без исключения стран-членов ООН.

Не пропустите сигналы опасности // ФАТФ на страже виртуальных активов

Введение

Группа разработки финансовых мер по борьбе с отмыванием денег (ФАТФ) была создана более 30 лет назад. За это время она стала одним из ключевых международных игроков, занимающихся противодействием отмыванию доходов, полученных преступным путем. В этой связи данная международная организация многим известна благодаря разработанным отчетам, рекомендациям, руководствам и стандартам, которым следуют многие государства, в том числе Российская Федерация. В сентябре 2022 года ФАТФ выпустили отчет о категориях сигналов опасности при использовании виртуальных активов / криптовалюты для отмывания преступных доходов и финансирования терроризма (Отчет)[1]. Его следует воспринимать как полезный справочный материал для бизнеса и лиц, занимающихся комплаенсом, а также финансовых посредников, задействованных на рынке криптовалют.

Учитывая, что Верховный Суд РФ еще в прошлом году признал возможность использования криптовалюты для легализации преступных доходов, подобные документы как Отчет ФАТФ не должны проходить мимо нашего внимания. Более того, политика Российской Федерации как члена этой международной организации в сфере противодействия отмыванию доходов и финансирования терроризма корреспондирует актам ФАТФ. В этой связи Отчет позволяет сработать на опережение и приспособиться к будущему национальному регулированию виртуальных активов.

В данном посте я постараюсь помочь бизнесу и выделю сигналы опасности (red flag indicators) из Отчета, которые следует применять в практике для снижения рисков оказаться втянутым в нежелательные деловые отношения.

Акты ФАТФ о регулировании операций с виртуальными активами

В Рекомендациях ФАТФ по противодействию отмыванию денег, финансированию терроризма и финансированию распространения оружия массового уничтожения 2012 года[2] появился пункт, посвященный контролю и снижению рисков из-за появления новых технологий. Термин «использование новых технологий» был конкретизирован в последующих документах Группы.

Отчет ФАТФ «Виртуальные валюты — ключевые определения и риски в сфере противодействию отмыванию денег и финансирования терроризма» (2014);

Руководство ФАТФ «Виртуальные валюты» (2015);

Внесение изменений в стандарты ФАТФ и заявление ФАТФ по виртуальным активам (2018).

Кроме того, ФАТФ подготовили конфиденциальный Отчет, который посвящен финансовым расследования использования виртуальных активов для отмывания доходов и финансирования терроризма (2019).

Таким образом исследуемый Отчет стал продолжением деятельности ФАТФ по изучению новых технологий, в частности, виртуальных активов, и анализу рисков их использования.

Содержание Отчета

Положения и выводы Отчета основываются на изученной практике государств-членов за последние четыре года. При составлении Отчета его разработчики ставили целью усовершенствовать выявление подозрительной деловой активности. Содержание документа разбито на шесть частей, каждая из которых посвящена определенным категориям сигналов опасности:

- в связи с операциями;

- в связи со способом осуществления транзакций;

- в связи с анонимностью;

- в связи с плательщиками и получателями;

- в связи с источниками финансирования и происхождения благосостояния;

- в связи с географическими рисками.

Сигналы опасности

Каждый сигнал в отдельности не служит серьезным основанием для сомнений, однако в совокупности сигналы опасности свидетельствуют о потенциальном нелегальном использовании виртуальных активов (ВА). Более того, должно отсутствовать логичное и последовательное объяснение наличия этих сигналов. Исходя из анализа Отчета, можно выделить общие сигналы опасности, а также непосредственно относящиеся к ВА.

Под общими сигналами опасности имеются ввиду те, которые затрагивают операции с любым имуществом, а не только с ВА. Другими словами, они не обладают спецификой, которая возникает в связи с использованием новых технологий. Несмотря на то, что они не являются предметом нашего рассмотрения, обозначим некоторые, чтобы дать представление о них:

1. Взаимодействие с лицами, подозреваемыми в совершении незаконной деятельности, либо осуществление операций с имуществом, в отношении которого имеются предположения о его неправомерном приобретении;

2. Размер и частота транзакций не имеет логичного и последовательного объяснения с позиции ведения бизнеса;

3. Взаимодействие с контрагентами из юрисдикций со слабо развитым законодательством в области противодействия отмыванию денег и финансированию терроризма либо с теми, кого можно обозначить как высоко рисковые;

4. Использование множества различных расчетных инструментов;

5. Совершение заведомо убыточных операции;

6. Предоставление неполной, недостоверной или поддельной информации о контрагенте, транзакции и т.д.;

7. Контрагент связан с незаконной деятельностью либо известен правоохранительным органам в этой связи.

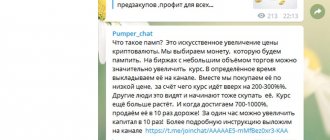

В свою очередь, если вернуться к предмету нашего рассмотрения, можно выделить следующие сигналы, которые свидетельствуют о недобросовестности при использовании ВА:

1. Транзакции, в осуществление которых вовлечено несколько поставщиков / провайдеров услуг виртуальных активов (ПУВА), особенно, если они находятся в разных государствах;

2. Операции с ВА на бирже без логичного и последовательного объяснения. К примеру, немедленный вывод активов без дополнительных операций либо в кратчайшие сроки после их появления на счете;

3. Внесение крупных депозитов для взаимодействия с ПУВА при наличии сведений о невозможности приобретения определенного объема ВА в связи с благосостоянием;

4. Использование всего объема ВА в операциях либо для их вывода;

5. Обладание несколькими аккаунтами или виртуальными машинами для совершения операций с активами без деловой необходимости;

6. Совершение множества операции несколькими лицами с одного IP-адреса;

7. Аккумуляция большого объема активов на одном кошельке с помощью различных невзаимосвязанных между собой онлайн-кошельков, в том числе, когда эти средства полностью обмениваются на фиатную валюту;

8. Использование ВА с повышенной анонимностью. К примеру, обмен биткоина, являющегося публичным и прозрачным, на монеты конфиденциальности;

9. Взаимодействие с незарегистрированным или нелицензированным ПУВА, сомнительными биржами либо с теми, кто не следует принципу «знай своего клиента» (KYC), а также использование платформ одноразового обмена;

10. Использование смещения, перемешивания, прокси или DNS для скрытия имен, шифровальных программ, не задокументированных устройств, изменения IP-адресов, частого изменения идентификационной информации и других приемов для осуществления незаконной деятельности;

11. Аффиляция с даркнетом, сомнительными или азартными сайтами, программами для вымогательства либо мошенническими схемами, ненадежными IP-адресами и т.д.;

12. Использование языка, символов или кодов, указывающих на транзакции, проводимые в поддержку или в связи незаконной деятельности;

13. Контрагенты взаимодействуют с юрисдикциями, в которых существуют законодательные пробелы, позволяющие использовать ВА в нелегальной деятельности. К примеру, юрисдикцией предусмотрены минимальные требования к прозрачности ПУВА, не соблюдаются рекомендации ФАФТ либо требования по KYC не соответствуют общепринятым.

Заключение

Несколько лет назад ВА стремительно ворвались в нашу жизнь и начали использоваться, в том числе для нелегальной деятельности. В этой связи ФАТФ уже разработали несколько рекомендательных актов, чтобы снизить потенциальные риски использования ВА для отмывания доходов и финансирования терроризма. Отчет – это один из таких документов ФАТФ.

Он посвящен сигналам опасности, которые свидетельствуют о возможном использовании ВА для отмывания преступных доходов и финансирования терроризма. К таким сигналам можно отнести использование нескольких виртуальных машин и аккаунтов, взаимодействие с незарегистрированными или нелицензированными ПУВА, совершение операции с мгновенным выводом ВА, использование различных приемов для сокрытия незаконной деятельности и т.д. При этом нужна совокупность сигналов опасности в отсутствие разумного и последовательного объяснения, чтобы говорить о потенциальной незаконной деятельности участника оборота.

Правила ФАТФ под воздействием ЦБ и Росфинмониторинга придётся соблюдать нам с Вами, иначе Россию могут включить в специальный чёрный список непрозрачных юрисдикций.

[1] FATF (2020), Money Laundering and Terrorist Financing Red Flag Indicators Associated with Virtual Assets, FATF, Paris, France, www.fatf-gafi.org/publications/fatfrecommendations/documents/Virtual-Assets-Red-Flag-Indicators.html

[2] FATF (2012-2019), International Standards on Combating Money Laundering and the Financing of Terrorism & Proliferation, FATF, Paris, France, www.fatf-gafi.org/recommendations.html

Как разрабатывались

Изначально сорок рекомендаций появились тогда, когда потребовалось в 1990 году разработать правила и защитить финансовые системы от преступных лиц, которые отмывали деньги, вырученные от реализации наркотических средств. Позднее, а именно через шесть лет, стандарты ФАТФ были пересмотрены по причине перемен в сфере технологий, появления новых тенденций и способов отмыть финансы.

В октябре 2001 года ФАТФ включила в мандат сначала восемь, а затем их оказалось девять специальных рекомендаций относительно борьбы с финансированием терроризма.

Второй раз стандарты группы подверглись пересмотру уже в 2003 году и были признаны в ста восьмидесяти странах. На данный момент они считаются международным стандартом по противостоянию незаконному отмыванию денег и финансированию террористических организаций.

Вся правда о ФАТФ!

В 1989 году была создана Группа разработки финансовых мер борьбы с отмыванием денег (ФАТФ) министрами юрисдикций членов организации. Основной целью ФАТФ являлось, как и является, по сей день, это установление стандартов и содействие эффективному осуществлению правовых, нормативных и эксплуатационных мер по борьбе с отмыванием денег, финансированием терроризма и другими угрозами, связанными с целостностью международной финансовой системы.

В рамках достижения своих целей ФАТФ разработала серию Рекомендаций, которые ныне считаются международными стандартами в борьбе с отмыванием денег, финансированием терроризма и распространением оружия массового уничтожения. Эти стандарты помогают странам ответственно относиться к целостности мировой финансовой системы и помогают обеспечить равные во всех странах. Впервые Рекомендации были выпушены в 1990 году, как раз сразу после начала борьбы с оффшорными юрисдикциями.

Об этом вы можете узнать на InternationalWealth.info:

Генеральная деофшоризация!

Помимо создания Рекомендаций ФАТФ также следит за прогрессом выполнения необходимых мер, проверяет техники для предотвращения процесса отмывания денег и финансирования терроризма, а также обеспечивает адаптацию и выполнение соответствующих мер в глобальном масштабе.

В настоящие время в ФАТФ состоят 34 юрисдикций и 2 региональные организации, которые представляют большинство основных финансовых центров во всех частях земного шара.

| Аргентина | Европейская комиссия | Индия | Новая Зеландия |

| Австралия | Финляндия | Ирландия | Норвегия |

| Австрия | Франция | Италия | Португалия |

| Бельгия | Германия | Япония | Россия |

| Бразилия | Греция | Республика Корея | Сингапур |

| Канада | Совет сотрудничества стран Персидского залива | Люксембург | ЮАР |

| Китай | Гонконг, Китай | Мексика | Испания |

| Дания | Исландия | Нидерланды | Швеция |

| Швейцария | Турция | Великобритания | США |

В настоящее время существуют 49 Рекомендаций разработанных ФАТФ с целью борьбы

с отмыванием денег и финансированием терроризма. Все 49 Рекомендаций должны соблюдать все 34 страны члены и 2 региональные организации, для того чтобы укрепить свои силы в борьбе с «мировым злом». Но, как Вы уже догадались, Рекомендации есть, а вот с их соблюдением не все так легко и гладко. Ведь это практически недостижимо, чтобы все страны могли на одинаковом уровне соблюдать международные стандарты. Так в таблице №1 Объем выполнения Рекомендаций ФАТФ, четко отслеживается то количество стандартов, которое соблюдает страна член ФАТФ. Каждая юрисдикция была проверена в определенный год, это также указывается в таблице.

Таблица №1. Объем выполнения Рекомендаций ФАТФ

Однако наибольшее возмущение вызвал не этот свод данных, а факт, что страны были разделены на определенные группы, которые в народе уже разделили по цветовым категориям- чёрный, тёмно-серый и серый список стран.

Конечно, ФАТФ отказывается от такого рода трактовки, но страны все же разделяются на три группы. Дело в том, что ФАТФ каждый год осуществляет проверку и оценку каждой юрисдикции на соответствие, и выполнение Рекомендаций. Оценка производиться на основании законодательства и реальных действий юрисдикции, предпринятых в рамках борьбы с поставленными задачами. Именно эти показатели в итоге и создают общую оценку страны. Также Рабочая группа по оценке международного сотрудничества (International Co-operation Review Group (ICRG)) три раза в год (в феврале, июне и октябре) проводит проверку исследований ФАТФ и публикует результаты в виде двух документов:

1. Это публично доступный отчет ФАТФ, которые выявляет юрисдикции с наиболее высоким уровнем риска по причине их негативного сотрудничества. Далее эти юрисдикции разделяются еще на две категории:

- А. Страны, имеющие стратегические недостатки в борьбе с поставленными угрозами. ФАТФ рекомендует всем странам членам и остальным странам мира применить контрмеры в целях защиты международной финансовой системы от рисков отмывания денег и финансирования терроризма. Это и есть страны, которые попали в так называемый «черный» список ФАТФ. В рамках последнего отчета, который вышел осенью этого года — это Иран и Корейская Народно-Демократическая Республика (КНДР).

- Б. Во вторую категорию попадают страны, которые схоже с первой имеют стратегические недостатки в борьбе с поставленными угрозами, а также не достигли достаточного прогресса в устранении недостатков или не выполняют разработанный совместно с ФАТФ план действий по устранению недостатков. Этот список стран называют «тёмно серым», как вы понимаете, это те страны, что находятся на грани. Список стран включает такие юрисдикции мира, как Алжир, Эквадор, Эфиопия, Индонезия, Кения, Мьянма, Пакистан, Сирия, Танзания, Турция, Йемен.

Попадание страны в выше представленные категории не может сулить ничем хорошим. Во-первых, имидж страны опускается до самого низкого уровня, во-вторых, появляется угроза применения к этим странам финансовых санкций со стороны международного сообщества за невыполнение Рекомендаций ФАТФ.

Оффшорная компания Бесплатная консультация

информация от специалиста о налогах и возможных налоговых льготах юрисдикции, подходящей структуре компании.

информация от специалиста о налогах и возможных налоговых льготах юрисдикции, подходящей структуре компании.

Свяжемся с вами в течение 10 минут

Свяжемся с вами в течение 10 минут

2. И наконец, второй документ – это Непрерывный процесс повышения глобального соответствия требованиям (ПОД/ФТ) (по отмыванию денег и финансированию терроризма) (Improving Global AML/CFT Compliance: On-going Process).

Это список стран, которые борются со своими проблемами и стараются выполнять Рекомендации ФАТФ, не смотря на то, что в этих странах все еще присутствуют стратегические недостатки. Дело в том, что ФАТФ осознает всю сложность поставленных целей, но если страна, а точнее ее правительство демонстрирует свой воинственный настрой для устранения недостатков за счет реализации плана действий разработанного ФАТФ, то страна непременно попадает во второй документ – «серый» список.

Если страна попадает в так называемый «серый» список, это означает, что полдела сделано. Точней, ФАТФ уже не будет применять столь радикальных мер по принуждению государств к выполнению 49 Рекомендаций, как это может быть в случае с «тёмно серыми и чёрным» списками. Однако это не означает, что страны «серого» списка не будут находиться под пристальным вниманием со стороны ПОД/ФТ.

В рамках последнего отчета в «сером» списка находиться только Монголия.

Но, не смотря на сформировавшиеся списки, как я уже описывала выше, очень сложно всем странам на одном уровне выполнять требования Рекомендаций ФАТФ. Для того чтобы каждая страна тянулась к лучшему результату в достижении общих поставленных целей — это побороть отмывание денег и финансирование терроризма, ФАТФ разработала совместно со многими странами план действий по их устранению недостатков. Таких стран, оказалось 19, это Афганистан, Албания, Ангола, Антигуа и Барбуда, Аргентина, Бангладеш, Камбоджа, Куба, Ирак, Кувейт, Киргизия, Лаосская НДР, Намибия, Непал, Никарагуа, Судан, Таджикистан, Вьетнам, Зимбабве. Все эти страны не выполняют Рекомендации в нужном объеме, но их правительство заявили, что готовы бороться. Самое интересное, что в списки ФАТФ не попала ни одна классическая оффшорная юрисдикция, однако это не может означать, что процесс деоффшоризации каким-то образом будет приостановлен. Пожалуйста, держите руку на пульсе и оставайтесь вместе с нами. Если у Вас есть вопросы о создании структуры, которая будет работать в эпоху деофшоризации, пожалуйста, обращайтесь к нам по е-майлу [email protected].

Подвиды рекомендаций

Весь перечень ФАТФ (в частности стандартов) можно разделить на несколько групп:

- координация и политика относительно противодействия незаконным денежным потокам;

- отмывание денежных средств и конфискация;

- финансирование террористических организаций;

- ряд превентивных мер;

- прозрачная собственность и деятельность юридических лиц;

- международная кооперация;

- ответственность и полномочия соответствующих органов и другие меры.

Региональные группы

Чтобы тщательно отслеживать межнациональные денежные потоки и операции, и пресекать преступную в этом отношении деятельность, существуют специальные региональные группы по типу ФАТФ. Они способствуют распространению международных стандартов по всему миру. Каждая из групп занимается своим конкретным регионом и изучает специфику денежного оборота. Кроме того, проводятся взаимные оценки национальных финансовых систем на предмет соответствия стандартам и исследования современных тенденций.

Что это за группы? Всего в мире их насчитывается восемь: Азиатско-Тихоокеанская, группа в Южной Америке, Евразийская, группа в Восточной и Южной Африке, группа на Ближнем Востоке и на территории Северной Африки, Комитет экспертов Европейского Совета, Карибская и группа в Западной Африке. Еще одна, по борьбе с отмыванием денег в Центральной Африке, пока еще не получила признание и не вошла в состав региональных по типу ФАТФ.

ФАТФ: Международная борьба с отмыванием денег

ФАТФ — это группа разработки финансовых мер по борьбе с отмыванием денег, по-английски Financial Action Task Force или FATF. Группа ФАТФ создает международные стандарты для борьбы с преступным отмыванием доходов и финансированием террористических организаций. Она же контролирует законодательство стран-участниц: оно должно быть созвучно разработанным стандартам.

Группа учреждена большой «семеркой» стран в ходе Парижской встречи 1989 года. Сегодня в состав межправительственной организации входят 35 государств, 2 организации. В качестве наблюдателей выступают 20 организаций и одна страна. Россия входит в состав ФАТФ с 19 января 2003 года.

40 рекомендаций ФАТФ (FATF)

Главный инструмент борьбы с преступным отмыванием денег по всему миру — это 40 рекомендаций, которые должны учитывать в своем законодательстве страны FATF. Эти рекомендации пересматриваются в среднем раз в пять лет — на специальном Пленарном заседании.

Впервые рекомендации FATF были выпущены в 1990 году.

- Законодательство государств ФАТФ должно рассматривать отмывание денег как уголовное преступление.

- Чтобы доказать вину тех, кто отмывал деньги, достаточно объективного анализа и приведенных фактов. Физические улики не обязательны.

- По закону одним из наказаний за это преступление должна быть конфискация имущества, которое получено через отмывание денег, и устранение средств отмывания.

- Банковская тайна — не причина игнорировать рекомендации ФАТФ.

- Банки и финансовые организации по закону должны собирать и хранить информацию о своих клиентах.

- Банки и финансовые организации особенно внимательно должны работать с чиновниками, их родственниками и близкими людьми.

- Банки не должны сотрудничать с кредитными организациями, которые не проверяют своих клиентов.

- Банкам и финансовым организациям необходимо следить за развитием технологий, которые могут повысить анонимность их клиентов.

- Если клиента, который уличен в отмывании денег, привлек посредник, наказание несет финансовая организация, которая наняла этого посредника.

- Архивы, связанные с клиентом, должны храниться не меньше пяти лет с тех пор, как клиент отказался от сотрудничества с финансовой организацией.

- Если операция выглядит подозрительной, банк вправе получить от клиента письменную объяснительную его действий и решений.

- Кроме банков сбором информации о своих клиентах занимаются казино, агентства недвижимости, ювелирные магазины, юристы, нотариусы, бухгалтеры и независимые финансовые эксперты.

- Банки должны сообщать правительству обо всех подозрительных операциях, которые через них проходят.

- Банки не несут ответственности за раскрытие информации о клиенте, который проводит подозрительные сделки.

- У всех банков и финансовых организаций страны должны быть свои программы и алгоритмы, которые мешают отмывать через них деньги.

- Бухгалтеры, юристы, нотариусы и аудиторы обязаны сообщать о подозрительных операциях юр. лиц, с которыми они работают.

- В законах должны быть предусмотрены эффективные наказания за игнорирование рекомендаций ФАТФ.

- Запрещено создавать фиктивные банки. Другим банкам запрещено проводить операции с фиктивными банками и организациями.

- Таможенные службы контролируют физическое перемещение материальных ценностей за границу. Банки обязаны сообщать обо всех международных валютных операциях, суммы которых превышают лимиты.

- Рекомендации ФАТФ распространяются на все сферы бизнеса.

- Банки и другие финансовые организации должны с осторожностью работать со странами, которые не следуют рекомендациям ФАТФ.

- Рекомендации ФАТФ распространяются на все филиалы и представительства, которые работают в любой другой стране.

- В законодательствах должны быть предусмотрены меры, которые помешают преступниками управлять финансовыми и банковскими организациями.

- В нефинансовой сфере контроль за выполнением рекомендаций ФАТФ ложится на государство и саморегулируемые организации.

- Для каждой сферы бизнеса необходимы инструкции по борьбе с отмыванием денег.

- Рекомендуется создание национальной организации по борьбе с отмыванием денег.

- Правоохранительные органы наделяются специальными правами для расследования преступлений, связанных с отмыванием денег.

- Они получают право требовать любые документы для расследования.

- Надзорный орган получает право на проведение проверок любых организаций, которые подозреваются в отмывании.

- Государство обеспечивает национальные организации по борьбе с отмыванием средств всеми техническими, финансовыми, человеческими и другими ресурсами.

- Организация, которая борется с отмыванием денег внутри страны, должна иметь тесные связи с силовыми структурами этой страны.

- Такая организация обязана вести учет эффективности мер, которые она применяет.

- Специальный орган должен получить полный доступ к информации о владельцах всех компаний внутри страны.

- Законодательство о доверительном управлении должно быть максимально открытым.

- Страны обязаны признать Венскую и Палермскую конвенции ООН: они регламентируют борьбу с финансированием терроризма.

- Нужно помогать другим странам в расследовании преступлений по отмыванию денег. В том числе, предоставлять необходимую для этого информацию и доступы.

- Стране нужно оказать помощь, даже если отмывание денег в ней не считается преступлением.

- Страна-участница ФАТФ должна помогать другим государствам в поиске, конфискации и замораживании активов, которые могут быть связаны с отмыванием денег.

- Законодательство должно допускать экстрадицию преступников, которые связаны с отмыванием денег.

- Нужно помогать государственным организациям (своим и иностранным) обмениваться информацией и средствами для борьбы с отмыванием денег.

Читайте также: Банковские услуги: открытие счетов нерезиденту за рубежом и в России

Черный и белый списки ФАТФ

ФАТФ разделяет страны мира на четыре группы — в зависимости от успешности их мер по борьбе с отмыванием и финансированию терроризма.

- Группа I

Это страны, которые полностью выполняют рекомендации ФАТФ — то есть, практически все государства Группы, в том числе, Россия.Полный список ФАТФ (FATF): Австралия, Австрия, Аргентина, Бельгия, Бразилия, Великобритания, Германия, Гонконг, Греция, Дания, Индия, Ирландия, Исландия, Испания, Италия, Канада, Китай, Люксембург, Малайзия, Мексика, Нидерланды, Новая Зеландия, Норвегия, Португалия, Российская Федерация, Сингапур, США, Турция, Финляндия, Франция, Швейцария, Швеция, ЮАР, Республика Корея, Япония.

- Группа II

Это страны, в которых не хватает внутренних ресурсов, чтобы регулировать отмывание денег. Но они предпринимают возможные меры.

В этом списке: Алжир, Ангола, Камбоджа, Намибия, Туркменистан и другие беднейшие страны.

- Группа III

Страны этой группы имеют существенные, стратегически важные пробелы в выполнении рекомендаций ФАТФ. Сюда относятся: Куба, Боливия, Пакистан, Сирия, Турция.

- Группа IV

Это группа, которая полностью игнорирует рекомендации ФАТФ и находится в режиме санкций. Сюда входят Северная Корея и Иран — они полностью отказываются сотрудничать с ФАТФ.

Вторая, третья и четвертая группы — это сферы риска для любого бизнеса. Все операции, которые проходят под юрисдикцией стран из этих групп автоматически попадают под подозрение и вызывают вопросы. Многие финансовые организации попросту отказываются проводить любые платежи в пользу получателей из этих государств.

Третья и четвертая группы – это черный список. Когда он был создан, в него попали большинство оффшорных стран Карибского бассейна и других регионов. Однако, за короткий срок этим государствам удалось привести свое законодательство в порядок и теперь бизнес на их территории является гораздо более безопасным и спокойным делом.

Черный список

Одним из направлений деятельности описываемого института является изучение того, какие страны и организации не выполняют рекомендации ФАТФ. Иными словами определяются так называемые некооперативные страны и территории, составляется их список, который называется «черным». Включение государства в этот перечень не приводит к применению санкций, однако оно свидетельствует о степени доверия к этой стране со стороны иностранных инвесторов.

Включение либо исключение из черного списка проводится на заседаниях ФАТФ в соответствии со следующими критериями, установленными в 2000 году:

- пробелы в финансовом регулировании — это могут быть транзакции в платежных системах без необходимой авторизации;

- препятствия законодательного характера, например, невозможность установить личность собственника компании;

- препятствия в международном сотрудничестве – сюда входит запрет давать информацию о компании на законодательном уровне;

- неадекватность мер для противодействия отмыванию денег, к примеру, недостаточная квалификация персонала, коррупция и прочее.

Согласно мировой статистике и данным Всемирного банка в области теневой экономики, каждый год производятся товары и предоставляются услуги более чем на десять триллионов долларов США.

Финансовая сфера

Февраль 2013 года

Опубликована Методология ФАТФ по оценке соответствия Рекомендациям ФАТФ и эффективности системы по противодействию легализации доходов, полученных преступным путем, и финансированию терроризма (Methodology for assessing technical compliance with the FATF Recommendations and the effectiveness of AML/CFT systems).

В данной публикации ФАТФ впервые обновила подход к оценке эффективности комплаенс-среды в рамках проведения операций с цифровыми активами (virtual assets) и осуществления деятельности поставщика услуг в области цифровых активов (VASP, Virtual Asset Service Providers).

Отметим, что точные критерии по цифровым валютам и поставщикам услуг в области цифровых активов в документе представлены не были.

Июнь 2014 года

ФАТФ определила ключевую терминологию в области цифровых валют и потенциальные риски противодействия легализации доходов, полученных преступным путем, и финансированию терроризма.

Июнь 2015 года

ФАФТ выпустила Руководство по риск-ориентированному подходу при операциях с цифровыми валютами (Guidance for a risk-based approach to virtual currencies), где дано определение платежных продуктов и услуг в области виртуальных валют, а также обозначены Рекомендации ФАТФ, распространяющиеся на организации, предоставляющих услуги по обмену цифровых валют.

Октябрь 2022 года

ФАТФ внесла изменения в Рекомендации с целью уточнить распространение на финансовую деятельность, связанную с виртуальными активами. Кроме того, в Глоссарий ФАТФ были включены два новых термина: «цифровые активы» и «поставщик услуг в области цифровых активов».

В Рекомендациях установлены требования, согласно которым поставщики услуг в области цифровых активов должны подлежать регулированию в целях противодействия отмыванию денег и финансированию терроризма, лицензированию и регистрации, и на них должны распространяться эффективные системы комплаенс-контроля.

Июнь 2022 года

ФАФТ выпустила Руководство по риск-ориентированному подходу к цифровым активам и поставщикам услуг в области цифровых активов (FATF Guidance for a Risk-Based Approach to Virtual Assets and Virtual Asset Service Providers), или так называемый Travel Rule.

Основная причина публикации данного документа — обеспокоенность ФАТФ ростом использования цифровых активов в преступных целях вследствие их анонимности. В Руководстве также подчеркивается, что помимо рисков криптовалюты обладают потенциалом по повышению эффективности платежей и при снижении транзакционных издержек.

Документ распространяется на поставщиков услуг в области цифровых активов, к которым относятся криптобиржи, хедж-фонды, провайдеры сервисов для совершения операций с криптовалютами. В соответствии с Руководством к провайдерам можно отнести и физических лиц, если они подпадают под определение поставщиков услуг в области цифровых валют: проводят транзакции с криптовалютами, являются P2P-трейдерами и так далее.

К основным новациям документа можно отнести следующие требования:

- получение лицензии поставщиками услуг;

- обмен между VASP-информацией о своих клиентах (имена, адреса, номера кошельков) при транзакциях между ними от 1000 долларов или 1000 евро;

- возможность отслеживания операций, их заморозка и отказ от проведения;

- одобрение от регулятора при изменении структуры собственности криптобизнеса.

Данные изменения должны были быть внедрены до июня 2020 года.

Была утверждена Пояснительная записка к Рекомендации 15 в целях разъяснения требований ФАТФ к применению в отношении виртуальных активов и поставщиков услуг в области цифровых активов. В частности, это касается применения риск-ориентированного подхода к деятельности и операциям, связанным с цифровыми активами, надзора или контроля за поставщиками услуг в области цифровых активов; их лицензирования или регистрации; предупредительных мер, в том числе надлежащей проверки клиентов, хранения записей и документов и направления сообщений о подозрительных операциях; санкций и других правоприменительных мер; международного сотрудничества.

Октябрь 2022 года

Страны Большой двадцатки направили ФАТФ пожелание рассмотреть риски отмывания доходов, полученных преступным путем, и финансирования терроризма при использовании стейблкоинов, в том числе глобальных стейблкоинов, которые могут быть использованы в обменных операциях и выступать средством платежа при трансграничных расчетах в большом объеме.

Июнь 2022 года

ФАФТ представила Доклад странам Большой двадцатки о так называемых стейблкоинах (FATF Report to G20 on So-Called Stablecoins), в котором впервые дала определение стейблкоинам, а также подтвердила, что стейблкоины подвержены тем же рискам, что и другие цифровые валюты. Особое внимание в Отчете уделяется глобальным (широкого распространения) стейблкоинам ввиду высокого риска которых FATF призывает внедрять централизированный подход к контролю за операциями с ними.

Июль 2022 года

ФАФТ опубликовала Отчет, содержащий результаты анализа имплементации странами обновлений Рекомендаций ФАТФ в части цифровых активов и поставщиков услуг в области цифровых активов (12-Month Review of Revised FATF Standards on Virtual Assets and VASPs).

В Отчете представлены результаты анализа по следующим направлениям:

- статус внедрения юрисдикциями новых требований ФАТФ в локальные нормативные акты в части цифровых активов и деятельности поставщиков услуг в области цифровых активов;

- статус внесения изменений в бизнес-процессы самими VASP в целях соблюдения требований ФАТФ, в том числе с использованием новейших решений и протоколов защиты данных;

- анализ деятельности поставщиков услуг в области криптоактивов в целях выявления дополнительных рисков или их индикаторов для последующих изменений контрольной среды.

Так, по данным Отчета, только 32 страны имплементировали подход к поставщикам услуг в области цифровых активов, а пять стран запретили какую-либо деятельность VASP на своих территориях.

Март 2022 года

ФАТФ опубликовала проект обновленного Руководства по риск-ориентированному подходу к цифровым активам и поставщикам услуг в области цифровых активов (FATF Guidance for a Risk-Based Approach to Virtual Assets and Virtual Asset Service Providers), которое должно вступить в силу в ноябре 2022 года после получения мнений участников рынка. Проект вносит обязательства для NFT (Non-Fungible Tokens, уникальных токенов) маркетплейсов, стейблкоинов и их поставщиков, децентрализированных криптоплатформ.

Июль 2022 года

Опубликован второй Отчет, содержащий результаты анализа имплементации странами обновлений Рекомендаций ФАТФ в части цифровых активов и поставщиков услуг в области цифровых активов (2nd 12-Month Review of Revised FATF Standards on Virtual Assets and VASPs).

Подход к анализу был такой же, как к Отчету, выпущенному годом ранее.

ФАТФ отметила, что, несмотря на существенный прогресс в адаптации требований в локальном законодательстве, темпы все же невысоки. Так, только 58 стран окончательно определили свою регуляторную базу по отношению к поставщикам услуг в области цифровых активов.

Октябрь 2021

ФАФТ представила обновленное Руководство по применению риск-ориентированного подхода при совершении операций с цифровыми активами и к деятельности поставщиков услуг в области цифровых активов. Были даны разъяснения в области применения риск-ориентированного подхода до момента выпуска стейблкоинов, а также при совершении peer-to-peer операций с ними с целью выявления риска ОД/ФТ.

Кроме этого, была определена применимость Руководства к невзаимозаменяемым токенам (цифровой криптографический сертификат, который подтверждает право на владение цифровым активом), DeFi (децентрализованным финансам), DApp (децентрализованным приложениям), возможности мультиподписи.

Рекомендация 16 была расширена понятиями транзакционных расходов и определением подхода к проведению процедур «Знай Своего клиента» и санкционному комплаенсу.

В Руководстве были также представлены дополнительные требования к поставщикам услуг в области цифровых активов.

С развитием цифровых активов подход ФАТФ, а затем и регуляторная база юрисдикций, претерпевают существенные изменения. Исчезает фрагментация регулирования, что способствует устранению лазеек для преступных действий. При активном диалоге с рынком формируется новый, динамичный подход, адаптирующийся под реалии той или иной страны.