Здравствуйте, товарищи форекс трейдеры.

Давайте взглянем правде в глаза – многие из нас ищут “тот самый грааль“. Каждый раз, скачивая тот или иной индикатор или стратегию, в нас теплится маленькая, но надежда: “а вдруг ?”. Если вспомнить “Алхимика” Коэльо, то богатство часто стоит искать у себя под носом. В нашем случае – прямо в торговом терминале.

Сегодня мы поговорим о классическом индикаторе MACD : разберем его устройство, выявим основные тактики применения, в том числе малоизвестные и постараемся понять, в чем секрет долголетия (а ведь ему почти 40 лет) этого инструмента.

Индикатор MACD — секреты применения

Все знают, что индикаторы бывают трендовые, предназначенные, собственно, для работы в тренде, а бывают осцилляторы, которые лучше всего работают во флете. Индикатор, о котором мы сегодня будем говорить – трендовый осциллятор MACD. Полное название – торговый метод схождения-расхождения скользящих средних (Moving Average Convergence/Divergence Trading Method), произносится как «Эм Эй Си Ди» и ничего общего не имеет с Макдональдс.

История возникновения

Индикатор MACD показывает нам именно то, что говорится в его названии – в какой степени сошлись или разошлись на графике скользящие средние. Разработан этот индикатор был известным Нью-Йоркским трейдером Джералдом Аппелем в 1979 году для анализа рынка акций, а затем, как это часто случается, перекочевал и на другие финансовые рынки, в том числе и на Форекс. Основная причина такой популярности индикатора MACD состоит в том, что он действительно предоставляет много полезной информации о рынке, при этом сочетая в себе свойства и трендового индикатора, и осциллятора. Автор индикатора, Джеральд Аппель, также является автором нескольких книг, таких как «Winning Marker System: 83 ways to beat the market», «Stock market trading systems» «New directions in technical analysis» и других, а также выпускал собственный бюллетень «Systems and Forecasts».

Как определить взрывные движения цены с помощью MACD?

Взрывные движения цены обычно происходят после периода низкой волатильности, когда диапазон свечей становится более плотным, а сами свечи небольшого размера.

Гистограмма MACD поможет нам определять такие периоды на рынке.

- Цена достигает структурной области на графике (горизонтального уровня, трендовой линии, скользящей средней).

- Гистограмма MACD выглядит практически плоской без видимых пиков или впадин.

- Открываем позицию на пробой, когда он происходит.

Вот несколько примеров:

Расчет индикатора MACD

Индикатор MACD использует в расчетах целых три скользящие средние, хотя на графике мы видим только две – значение длинной скользящей средней вычитается из значения более короткой, а затем разность еще раз сглаживается. Зачем столько сглаживаний? Зачем вообще нужно что-то сглаживать? Ответ очевиден – просто посмотрите на графики цен. Порой «за деревьями лес не видно», и, особенно, когда цены дерганые от большого количества новостей, сложно проследить истинную тенденцию, понять, куда же все-таки движется цена. Сглаживание убирает все эти рывки и обманные маневры, оставляя от цен только общее направление. Ну а платой за сглаживание являются отстающие сигналы. При трендовой торговле это даже хорошо – отсеиваются все ложные движения и шумы, но при скальпинге, конечно, недопустимо – пока вы соберетесь войти наступит время выхода. Так вот, при построении индикатора MACD используется аж двойное сглаживание, что гарантирует – раз уж MACD пошел вниз, значит тенденция действительно меняется.

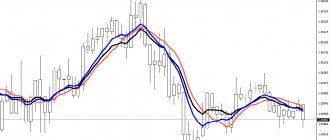

Индикатор MACD рисуется «в подвале» терминала, как и все осцилляторы. Оригинальный индикатор, предложенный автором, выглядел, как две скользящие средние, пересечение которых и давало сигналы к действию:

Впоследствии одну из линий стали изображать в виде гистограммы (полосочек или столбиков, колеблющихся вокруг нулевой линии). Именно современный вид индикатора MACD вы и видите в терминале:

Итак, MACD просто вычисляет разницу между быстрой и медленной скользящими средними. Когда MACD находится выше нуля, это говорит о том, что быстрая скользящая средняя выше медленной. Когда ниже нуля – быстрая ниже медленной. Соответственно, рост MACD говорит о нарастающей бычьей тенденции, падение – о медвежьей.

Ну а теперь давайте взглянем на формулу расчета MACD. Первым делом нам нужно приготовить две экспоненциальные скользящие средние – длинную и короткую, а затем найти их разницу:

MACD=EMA(CLOSE,PL)-EMA(CLOSE,PS), где

EMA –экспоненциальная скользящая средняя;

PL и PS – длинный и короткий периоды экспоненциальной скользящей средней;

Это и есть та линия, которую вы в современном варианте построения индикатора MACD видите, как гистограмму. Она называется быстрой линией MACD, еще с тех времен, когда она была еще линией.

Следующим шагом будет рассчитать сигнальную линию, как простую скользящую среднюю от высчитанной выше разнице двух экспоненциальных скользящих средних:

Signal=SMA(MACD,Pa), где

SMA – простая скользящая средняя;

Pa – период сигнальной линии индикатора.

Вот и получилась та самая красная линия на графике. Называется она медленной линией MACD или сигнальной линией.

Также часто упоминается так называемая гистограмма MACD. Это не то же самое, что и собственно описанный выше индикатор MACD. Гистограмма – это разница между значением MACD и сигнальной линией, то есть:

MACDHistogram = MACD – Signal:

Я давно не встречал применение именно MACD гистограммы, да и в терминале вы ее не найдете. Но если вдруг вы встретите где-то в литературе по техническому анализу MACD гистограмму, то уже не спутаете с индикатором MACD.

Как настроить индикатор

И хотя в большинстве случаев настройки выставлены по умолчанию в терминале MetaTrader4, являются универсальными нам нужно понимать за что отвечает каждый из параметров.

Давайте разберем каждый параметр, на что он влияет и какой диапазон величин имеет смысл выбирать.

Но сначала:

Где найти MACD в MetaTrader4

Чтобы установить индикатор на график в МТ4 для работы со стандартными версиями, существует несколько способов:

- открывают вкладку «Вставка», далее переходят в «Индикаторы». В появившемся списке выбирают «Осцилляторы» и нажимают «MACD». После этого открывается окно для настройки алгоритма.

- Второй способ — из окна «Навигатор» перетащить нужную валютную пару на график.

- Третий — на панель инструментов, нажать кнопку «Список индикаторов», из выпавшего списка выбрать MACD.

Таймфреймы

Для MACD действует общее правило выбора ТФ — чем ниже период тем больше шумов и ложных сигналов.

Само собой чем старше ТФ тем меньше будет сигналов для входа.

Потому тут ищет каждый для себя свой баланс. Если вы хотите торговать внутри дня то используйте ТФ до Н1, если наоборот у вас мало времени то выбирайте ТФ Н1 — Н4 или Д1.

Рекомендуемые параметры MACD

При настройке учитываются четыре основных параметра:

- быстрый интервал МА;

- медленный интервал МА;

- сигнальный интервал МА;

- к какой точке цены применять расчёт;

Периоды скользящих обычно выставляют следующие:

- расчетная цена — цена закрытия свечи;

- значение ЕМА — 12 и 26;

- SMA — 9.

Настройки

Параметров у индикатора четыре – период медленной скользящей средней, период быстрой скользящей средней, период сигнальной скользящей средней и цена для расчета.

Как правило, периоды берутся 12, 26 и 9, а цена для расчетов – закрытие свечи. Именно такие периоды (12 и 26) рекомендовал сам Аппель для желающих продавать. Для покупателей автор рекомендовал использовать 8 и 17. Но это касалось рынка акций, а для других рынков можно смело использовать стандартные периоды или подобрать свои.

Дивергенция

Дивергенция с MACD ничем не отличается от таковой для Стохастика. Принцип абсолютно тот же. Если MACD идет вверх, а цена — вниз, то слушать нужно MACD: цена изменится и тоже пойдет вверх.

Позитивная дивергенция (цена вверх)

К примеру, на рисунке ниже, мы видим, что цена за выделенный стрелкой период падает, а вот MACD, напротив, стремится вверх. Индикатор прав и видит ситуацию заранее — цена пойдет вверх. Так и происходит.

Негативная дивергенция (цена вниз)

Те же яйца, только в профиль. MACD стремится вниз и скоро за ним последует и цена.

Пересечения

Скользящая средняя, как я уже говорил, сглаживает влияние случайных колебаний цены. Разница двух скользящих средних еще сильнее сглаживает цену. В итоге это приводит к тому, что MACD генерирует меньше ложных сигналов, но при этом прилично запаздывает. Тем не менее, MACD в узком рендже ведет себя намного лучше, чем просто пересечение двух скользящих средних.

При применении этого типа сигнала покупки берутся, когда гистограмма MACD пересекает сигнальную линию снизу вверх. Для продаж все наоборот. Данный тип сигнала берется при наличии хорошего тренда. Например, на медвежьем тренде входят в продажи при пересечении индикатором MACD сигнальной линии сверху вниз, а выход из сделки осуществляется при обратном пересечении. То есть вход в сделку происходит зачастую как раз на окончании отката против тренда, а выход при признаках его начала. На картинке выше представлен пример торговли на пересечении MACD и сигнальной линии. Тренд определяется по классическим правилам – у нас есть локальный максимум и локальный минимум. Когда появился новый локальный максимум ниже предыдущего, появилась возможность для смены тренда. Когда уровень предыдущего минимума был пробит, можно было предположить о появлении нового медвежьего тренда и начать ждать сигналы на продажу по индикатору MACD. Прежде, чем нарушился порядок high-low (новый хай в конце концов оказался выше предыдущего, что сигнализирует о возможной смене или окончании тренда), мы совершили 4 сделки, три из которых завершились приличной прибылью и одна небольшим убытком.

Как правильно использовать гистограмму MACD для определения разворота?

Когда я только начинал заниматься трейдингом, чаще всего я торговал пробои. Чем больше были свечи, тем чаще я входил в рынок. Однако результатом такой стратегии были постоянные убытки. Именно тогда я понял, что мой вход в рынок был слишком поздним. Я обычно открывал свои сделки, и после этого цена сразу же разворачивалась в противоположном направлении.

Тогда я подумал: «Что если я буду поступать наоборот и открывать позицию в противоположную сторону от текущего импульса?» В итоге мои результаты в торговле стали намного лучше.

В определении сильного импульса нам может помочь гистограмма MACD. Вот как это работает:

- Мы дожидаемся, пока цена достигнет структурной области на графике (к примеру, горизонтального уровня, трендовой линии, скользящей средней).

- Гистограмма MACD должна показывать сильный импульс.

- На отскоке цены мы открываем позицию в противоположную сторону.

Вот пример:

Осциллятор

В чем же логика этого индикатора? MACD – это разница двух скользящих средних, быстрой и медленной. Быстрая скользящая характеризует краткосрочную тенденцию, а медленная – более долгосрочную. Чем больше расхождение между этими скользящими средними (чем выше или ниже нуля гистограмма MACD), тем рынок более бычий или медвежий. Есть такое понятие, как возврат к средней. Так вот, ценовые колебания всегда возвращаются к своей средней цене. В случае индикатора MACD ценовые колебания (немного сглаженные) представляет из себя быстрая скользящая средняя, а собственно среднее цен – медленная. Соответственно, быстрая средняя всегда возвращается к медленной, а разница этих скользящих средних всегда возвращается к нулю. При этом, чем дальше расходятся средние, тем выше поднимается или ниже падает гистограмма, тем больше вероятность, что вот-вот начнется схождение, то есть движение гистограммы развернется в сторону нуля.

Поэтому следующий тип сигнала от этого индикатора – появление максимумов и минимумов, которые используются так же, как и в случае с другими осцилляторами. Единственный момент – у MACD нет определенных заранее уровней перекупленности и перепроданности. Анализ производится на глаз. На картинке выше я визуально определил уровень 0,0085 и нанес его на график. Как видно, пересечение уровня перекупленности/перепроданности в обратную сторону часто служит разворотной точкой для цены, ну или как минимум началом коррекции. Не всегда это работает с большой точностью, как, например, при работе с верхним уровнем на картинке, но, тем не менее, данный сигнал гораздо более надежен, чем у многих других осцилляторов. А в сочетании с уровнями точность или при работе по тренду точность увеличивается многократно.

Кстати, при наличии тренда можно использовать следующий трюк, основанный на запаздывании медленных осцилляторов. Я уже рассказывал про него в статье про Stochastic Oscillator. Смысл в том, что после пробоя уровня перекупленности/перепроданности в случае трендового движения цена еще долго может продолжать двигаться в том же направлении, а осциллятор – болтаться за уровнями. На картинке выше отчетливо виден хороший восходящий тренд. Вход в покупку осуществляется при пробое индикатором MACD определенного уровня, а выход из сделки – при простом пересечении индикатора с его сигнальной линией. Использование отложенных ордеров сделает входы еще точнее. Смысл здесь в том, что подняв уровень выше нулевой линии мы просто фильтруем малозначительные всплески цены. Наш уровень пробивают только действительно сильные движения, которые мы и берем.

Сильные и слабые стороны MACD

Из преимуществ индикатора отмечу:

- хорошую фильтрацию ценового шума;

- возможность работать и во время тренда, и во время флета;

- может использоваться и как основа ТС, и просто в качестве фильтра. Например, его можно добавить в стратегию исключительно для поиска дивергенций, которые могут выступать как повод для закрытия сделки.

Недостатки также есть:

- из-за того, что с помощью скользящих средних значение цены сглаживается несколько раз, сигналы запаздывают. Если движение начинается резко, то к моменту, когда MACD даст сигнал на вход, будет уже поздно. Слишком невыгодным станет соотношение между потенциальной прибылью и убытком;

- хотя он и относится к осцилляторам в МТ4, но в нем нет уровней перепроданности/перекупленности, как в Стохастике. Так что пользоваться им в качестве осциллятора не совсем удобно.

Но недостатки нельзя считать критическими, преимущества куда более значимые. Не забывайте, что на результат торговли влияет не только качество сигналов, но и ряд второстепенных вопросов, например, выбор брокера. Вопрос, где лучше всего открыть брокерский счет я уже рассматривал, новичкам стоит ознакомиться с этим материалом. Здесь дополнительно приведу таблицу с условиями крупных брокеров.

| Компания | Just2trade | United Traders | БКС | Тинькофф инвестиции |

| Минимальный депозит | От $100 | $300 | от 50 000 руб. | Не ограничен, купить можно даже 1 акцию, рекомендуют от 30 000 руб. |

| Комиссия за цикл (сделка на покупку + на продажу) | 0.006 USD за акцию (мин. 1.5 USD), 0.25 USD за каждую заявку. то есть за круг – $3,50 | Тариф «Начинающий» – $0,02 за акцию Средняя 4$ за круг | На тарифе «Инвестор» – 0,1% от суммы сделок, на тарифе «Трейдер» снижается до 0,015% | 0,3% для тарифа «Инвестор» |

| Дополнительные сборы | Платформа ROX обойдется минимум в $39/мес. (для американского рынка), за дополнительные $34,50 подключают Канаду/TSE, Level II На внебиржевом рынке дополнительный сбор составляет 0,75% от объема сделки (минимум $30), в случае с дивидендами – 3% с эмитента (минимум $3) | На тарифе «Дейтрейдер» за платформу Aurora берут $60/мес., на других тарифах бесплатно | Если на счету меньше 30 000 рублей — 300 руб./мес. за доступ к QUIK и 200 руб./мес. за доступ к мобильной версии QUIK, | — |

| Стоимость обслуживания счёта | $5/€5/350 руб. снижается на величину уплаченной комиссии | — | 0 руб./мес. на тарифе «Инвестор», На других тарифах средства списываются только если по счету была активность в этом месяце | Бесплатно для тарифа «Инвестор» |

| Кредитное плечо | для Форекса До 1 к 500 для акций до 1 к 20 (дневное) до 1 к 5 (ночное) | 1 к 20 на тарифе «Дейтрейдер», это максимальное плечо (дневное) | Рассчитывается для каждой акции, в пределах 1 к 2 – 1 к 5 | Рассчитывается для разных инструментов, расчет привязан к ставке риска |

| Маржин колл | -90% | Стандартно -30% от депозита, в тех. поддержке можно установить -80% | Рассчитывается на основе риска для каждой бумаги | Зависит от актива |

| Торговые терминалы | MetaTrader5, ROX | Аврора, Sterling Trader, Fusion, Laser Trader, Volfix.Net, Pair Trader | Мой брокер, QUIK, WebQUIK, мобильный QUIK, MetaTrader5 | Покупка акций реализована наподобие интернет-магазина, профессиональное ПО не используется |

| Доступные рынки для торговли | Форекс, американский, европейский и прочие фондовые рынки, криптовалюта | Американский и прочие фондовые рынки, всего более 10000 активов, криптовалюта | Валютный, фондовый, товарный рынок, есть выход на зарубежные площадки | Американский и российский фондовые рынки |

| Лицензия | CySEC | Облегченная лицензия ЦБ РФ | ЦБ РФ | ЦБ РФ |

| Открыть счёт | Открыть счёт | Открыть счёт | Открыть счёт |

Положение относительно нулевой линии

При наличии направленного тренда очень неплохо получается входить в его сторону прямо на пиках и впадинах. Но что, если направление тренда непонятно, но движения происходят очень волатильные, в широком диапазоне? Просто нужно учитывать положение индикатора относительно нулевой линии. На картинке выше сигналы на продажу берутся при пересечении MACD и сигнальной линии выше уровня нуля, а на покупку – ниже. То есть по сути мы соединили два вышеперечисленных подхода – использование MACD в качестве индикатора и использование пересечений. Если брать все подряд сигналы по этим правилам, как на рисунке выше, то можно на таких вот широких диапазонах зарабатывать приличное количество пунктов. В первой сделке произошли продажи, во второй закрытие продаж и, так как мы оказались ниже нулевой линии, открытие покупок. В третьей точке закрытие покупок и снова открытие продаж. Причем такая незамысловатая торговля принесла бы нам 16 сделок, две из которых закрылись бы примерно в ноль, а остальные принесли бы прибыль в районе 4500 старых пунктов.

Можно пойти еще дальше и нанести на график MACD пару уровней выше и ниже нуля для фильтрации незначительных колебаний. В этом случае можно брать только те сделки, при появлении сигнала к которым MACD предварительно пробивал эти уровни. То есть пересечения произошли выше или ниже этих уровней или рядом с ними. В этом случае мы еще полнее будем использовать осцилляторные свойства MACD.

Вообще же, наиболее эффективно использовать MACD можно именно в таких условиях – когда рынок не находится в определенном тренде и при этом размах колебаний достаточно велик.

Повышаем эффективность сигналов MACD

Для повышения эффективности использования индикатора подбирают дополнительные инструменты — фильтры, отсекая ложные сигналы.

Добавляем уровни

Проблема отсутствия четких границ критических зон, при которой гистограмма некорректно масштабируется, и позволяет провести анализ рынка только визуально, решается добавлением уровней по шкале индикатора.

С целью подтверждения подлинности пробоя используют симметричные уровни, расположенные выше или ниже нулевой линии, с диапазоном от 0.0005 до 0.1, учитывая волатильность актива.

Значения выше/ниже этих уровней можно трактовать как перекупленность/перепроданность.

Добавляем фильтр Moving Average

Moving Average (Скользящая средняя) — трендовый индикатор, рассчитывается как среднее значение цены за выбранный период. На графике это кривая, плавно повторяющая движения цены.

Помогает трейдеру определить тренд: после добавления на график скользящей средней определяют положение цены затем отмечают пересечение линии и цены.

Если цена поднялась над скользящей средней, значит тренд восходящий, если ниже — нисходящий. Пересечение ценой скользящей снизу вверх выступает сигналом к покупке, сверху вниз — к продаже.

Фильтр входа с RSI

Осциллятор RSI определяет зоны перекупленности и перепроданности.

Для настройки выставляется параметр периода используемого при расчетах. Обычно это значение 14, но для сокращения количества сигналов, повышения точности данный параметр увеличивают до 21.

Основной сигнал от RSI это выход за уровени 80 и 20, таким образом, если сигнал от MACD говорит нам, что нужно покупать, то мы проверяем, чтобы RSI был в зоне перепроданности, т.е. ниже уровня 20.

Фильтр сигнала с помощью CCI

Это наиболее простая форекс стратегия, используется на временных промежутках от минуты до часа.

После добавления индикатора на график наблюдают за поведением торговых сигналов: если цена перевалила за отметку +100, пора задуматься о продаже, если цена опустилась ниже -100, покупаем.

Само собой сигнал должен совпадать с MACD.

Как определить тренд с помощью MACD

После того, как индикатор добавлен на график цены, смотрим на гистограмму Макди: если каждый столбик выше предыдущего — тренд восходящий, если столбики уменьшаются, то — значит тренд нисходящий.

Определение дальнейшего краткосрочного тренда по столбикам гистограммы

Итак, по столбикам гистограммы можно определить продолжение текущего краткосрочного тренда и даже построить на этом свойстве индикатора простую торговую систему.

Очень часто при появлении нового пика сразу после пересечения индикатором MACD нулевой отметки появляется еще один пик, более высокий. Как правило, после пробоя первого пика цена продолжает движение либо сразу разворачивается. Если устанавливать отложенные ордера над первой свечой, на которой индикатор MACD пробил свой предыдущий максимум, может получиться вполне прибыльная торговая система.

Выводы

- MACD – абсолютный ценовый индикатор, который не подходит для сравнения двух бумаг;

- Линейная МАСД является несомненно трендовым (отстающим) индикатором. Он подходит для анализа тренда и импульса цены акции, поскольку свои значения получает с графика;

- Гистограмма МАКД с большей вероятностью можно назвать осциллятором. Больше подойдет для принятия торговых решений;

- Дивергенция – один из самых сильных сигналов в трейдинге. MACD прекрасно отображает его;

- Цветной MACD, combo, с точками входа – эти и другие модификации сильно упрощают работу трейдера.

Друзья, вот это и все. Уверен у вас найдутся вопросы, которые вы можете свободно задавать в комментариях. А у нас по биржевому индикатору MACD еще две большие темы: как применять и дивергенция. Удачи и будьте успешными!

Фигуры технического анализа

При внимательном рассмотрении гистограммы, рисуемой индикатором MACD, можно заметить, что и фигуры на нем отрабатывают вполне неплохо.

На картинке выше отчетливо видно, что при использовании принципа, описанного в предыдущем пункте, можно также успешно торговать и классические фигуры, такие, как голова и плечи, двойное дно. На рисунке выше изображено двойное дно индикатора MACD. При пробое правого плеча можно установить отложенный ордер (на покупку в данном случае) и войти в самом начале нового движения.

Индикаторы для скальпинга скользящие средние. Пример торговли на CFD на Фьючерс нефти

- 27.11.14 16:25 открывлись по сигналам пересечения скользящих средних на продажу десятью лотами.

- На CFD на фьючерс на нефть, то поддерживающая маржа за 1 лот 2000 долларов, за 10 лотов 20000 долларов.

- !!! Через два часа двадцать пять минут в 27.11.14 18:50 сигнал от индикаторов для скальпинга скользящих средних меняется, и мы выходим из рынка, получив прибыль 323 пункта. Один пункт равен 10 долларам на одном лоте, а так как мы входили 10 лотами, то наша прибыль составляет 32300 долларов. Что составляет 161,5% процента от залоговой суммы. Получается, что индикаторы для скальпинга, например, скользящие средние могут нам помочь хорошо заработать за короткий промежуток времени, в зависимости от выбранного финансового инструмента.

Совместное использование с другими индикаторами

Совместное использование индикаторов — всегда хорошая идея. Каждый индикатор имеет свои сильные и слабые стороны. Компьютер позволит вам построить столько индикаторов на своем ценовом графике, сколько вы хотите. Попытайтесь их объединять. Осцилляторы работают особенно хорошо в окружении неспокойного рынка и при важных поворотных пунктах, когда тренд теряет момент. Во время сильного тренда вверх на рынке осцилляторы могут больше навредить, чем помочь.

Сигналы, генерируемые линиями стохастика, бывает, слишком часто появляются и ненадежны при использовании только стохастика. Пересечения MACD менее часты и более надежны (хотя обычно более медленны). Способом увеличения ценности обоих индикаторов является их комбинирование. Почему бы, например, не использовать характеристики следования за трендом системы MACD в качестве фильтра стохастика? Другими словами, следуйте сигналам покупки на пересечениях стохастика только тогда, когда линии MACD имеют положительную проекцию.

А можно также использовать в качестве фильтра на дневные сигналы стохастика недельную гистограмму MACD. Вы будете использовать сигналы покупки на дневном графике стохастика для входа на сторону покупки, только когда недельная гистограмма MACD имеет положительное значение или повышается. В таком бычьем окружении вам лучше игнорировать краткосрочные сигналы продажи более чувствительной системы стохастика.

Перекупленность и перепроданность

Индикатор MACD также может давать сигналы о перекупленности или перепроданности.

- MACD перекуплен, когда линия MACD проходит относительно большое расстояние от сигнальной линии. В таких случаях мы ожидаем, что бычье движение исчерпает себя после сильного роста и появления медвежьего движения.

- MACD перепродан, когда линия MACD проходит значительное медвежье расстояние от сигнальной линии. В этом случае мы ожидаем, что цена исчерпает себя и перейдет в бычью фазу.

В зеленом прямоугольнике вы видите случай, когда быстрая линия MACD находится на относительно большом расстоянии от красной сигнальной линии. Это указывает на перепроданность.

Преимущества MACD

Одним из основных преимуществ MACD является то, что он включает элементы и импульса и тренда в одном индикаторе. Как следующий за трендом индикатор, он не будет слишком долго давать ложную информацию. Использование скользящих средних гарантирует, что индикатор будет следовать за движениями рыночного инструмента. Используя вместо простых скользящих средних экспоненциальные скользящие средние, удалось снизить запаздывание. Дивергенции в MACD могут быть ключевыми факторами в прогнозировании изменения тренда. Отрицательные дивергенции сигнализируют, что бычий импульс снижается и возможно изменение тренда с бычьего на медвежий. Это может служить тревожным сигналом для трейдеров, чтобы зафиксировать часть прибыли в длинных позициях или для агрессивных трейдеров, чтобы рассмотреть открытие коротких позиций.

Итоги

В пользу MACD говорит хотя бы то, что трейдеры используют его уже более 40 лет на всех типах рынков. Это доказывает эффективность алгоритма. В то же время хочу предостеречь новичков. Это ни в коем случае не грааль, просто еще один эффективный инструмент, который стоит включить в свой арсенал. Он не даст вам 100% прибыльных сигналов, но сможет повысить КПД вашей торговли, если вы грамотно подойдете к использованию его сигналов.

На этом обзор предлагаю считать оконченным. Не забывайте подписываться на обновления моего блога, вас ожидает ещё немало интересных материалов!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Недостатки MACD

Одно из преимуществ MACD также может быть и недостатком. Скользящие средние, будь они простыми, экспоненциальными или взвешенными, являются запаздывающими индикаторами. Даже при том, что MACD представляет разницу между двумя скользящими средними, все равно может быть некоторая задержка в самом индикаторе. MACD не особенно хорош для определения уровней перекупленности и перепроданности. Хотя возможно определить уровни, которые исторически представляют перекупленность и перепроданность, MACD не имеет каких-либо верхних или нижних пределов, ограничивающих его движения. MACD может продолжать движения за пределами исторических экстремумов. MACD вычисляет абсолютную, а не относительную, разницу между двумя скользящими средними. Она рассчитывается вычитанием одной скользящей средней из другой. Если рыночный инструмент растет в цене, то разница (и положительная и отрицательная) между двумя скользящими средними будет расти. Поэтому трудно сравнивать уровни MACD за длительный период времени, особенно для инструментов, которые росли экспоненциально.

Стратегия MACD + ADX приносящая прибыль

Индикатор MACD (схождение / расхождение скользящих средних) используется для проверки силы тренда, возможного направления тренда и потенциальных точек разворота. Настройки этого индикатора по умолчанию — 12, 26, 9. MACD нравится многим трейдерам и, следовательно, является широко используемым индикатором из-за его простоты и четких сигналов о точках входа в сделки.

Основное назначение индикатора ADX — измерение тренда. Итак, если вы ищете индикатор, чтобы увидеть, движется ли тренд или истощается, это не тот индикатор, который подходит — он только показывает, является ли тренд сильным или рынок консолидируется.

Тренд сильный и не заканчивается если индикатор выше 25. Напротив, если индикатор опускается ниже 25, тренд слабый или рынок не трендовый, поэтому в этот период лучше не торговать.

Сигналы ADX выше 30 показывают сильный тренд — это, безусловно, лучшее время для входа в рынок.

Некоторые трейдеры предпочитают использовать все три линии индикатора: сам ADX, линии + Di и -Di, рассматривая пересечение этих линий как дополнительный сигнал о приближающемся спаде и развороте тренда. Именно эту точную интерпретацию индикатора ADX мы будем использовать при тестировании принятой стратегии на исторических данных.

Короче говоря, MACD обнаружит для нас разворот тренда, в то время как ADX покажет, является ли тренд сильным или, возможно, исчезающим. Это хорошее сочетание.

Стратегия MACD — ADX — установка и описание

Временной интервал (таймфрейм): 15 минут и выше (обратные тесты основаны на 30-минутном интервале).

Валютная пара: любая.

Индикаторы:

- MACD (настройки по умолчанию 12, 26, 9);

- ADX (с настройками по умолчанию).

Stop Loss / Take Profit: установите SL / TP выше / ниже ближайшей вершины / впадины свинга (колебания).

Правила входа для длинных позиций:

- MACD растет над линией 0

- Подтверждение сигнала: — линия + DІ индикатора ADX, пересекает линию -DI.

- Линия ADX также движется вверх.

Сделка на покупку открывается на свече, где выполняются оба условия.

В случае, если один из индикаторов дает сигнал на покупку, а другой нет, сделку не открываем и ждем появления двух сигналов, чтобы получить сильное подтверждение восходящего тренда.

Правила входа для коротких позиций:

- MACD опускается ниже линии 0.

- Подтверждением сигнала является линия -DI индикатора ADX, пересекающая линию +DI и расположенная над ней

- Линия ADX также движется вверх

Сделка на продажу открывается на свече, где выполняются оба условия.

В случае, если один из индикаторов дает сигнал продажи, а другой нет, в рынок не входим и ждем появления двух сигналов, чтобы получить сильное подтверждение нисходящего тренда.

Результаты бэк-тестирования

| Рынок | Таймфрейм 1 | Таймфрейм 2 |

| Бычий | 589,45 pips | 390,55 pips |

| Медвежий | 53,39 pips | 12,67 pips |

| Консолидация | 126,7 pips | 185 pips |

| Рынок | Таймфрейм 1 | Таймфрейм 2 |

| Бычий | 01/03/2011 – 22/04/2011 | 09/06/2010 – 02/07/2010 |

| Медвежий | 01/01/15 – 19/02/2015 | 01/09/2014 – 17/09/2014 |

| Консолидация | 01/09/2016 – 29/10/2016 | 04/05/2015 – 21/05/2015 |

Время, необходимое для входа в 50 транзакций в таймфрейм 1 и 20 транзакций в таймфрейм 2.

Напоминание: чтобы сэкономить ваше драгоценное время и усилия, мы внедрили систему обратного тестирования, где вы делаете только 50 сделок на 3 разных типах рынков (бычий, медвежий и флэт), а затем снова 20 сделок на тех же рынках, но в другие периоды. Затем с помощью простых математических расчетов мы можем сделать выводы об эффективности или несущественности выбранной стратегии.

Посмотрите результаты тестирования на бычьих рынках. Они выглядят значительными. Однако, чтобы заработать эту сумму, потребовалось почти два месяца. Потребовалось немного больше времени, чтобы совершить сделку 50/20 в период флетовых рынков, возможно, потому, что это стратегия ловли тренда. Однако результаты все равно удовлетворительные.

Улучшение стратегии, подборка других параметров

Существует несколько способов чтения индикатора ADX, автор метода указывает, что если ADX превысит уровень 20 – тогда тренд будет сильнее, а если ADX превысит 30 — тренд приобретет еще большую силу.

Некоторые предлагают выйти на рынок, когда ADX находится ниже линии 20, поэтому это дает возможность захватить восходящий тренд и не пропустить его начало. Основная идея заключается в том, что чем зрелее тенденция, тем более вероятным становится ее разворот; Другие трейдеры используют все три линии индикатора: ADX, линии +DI и – DI видя скрещивания этих линий, как дополнительный сигнал (), в то время как некоторые трейдеры игнорируют эти линии и торгуют непосредственно на ADX.

Кроме того, следует упомянуть несколько мнений о том, что пересечение линии 20 не так важно, как наклон индикатора и его направление. Мы не можем утверждать, что эти отзывы являются ложными или правдивыми, потому что, конечно, каждый трейдер находит свой способ читать популярные индикаторы и адаптировать их к своим потребностям. Опять же, лучший способ узнать это — проверить любые из этих настроек индикаторов и выбрать те, которые будут лучше для вас.

Тестирование стратегии проводилось в программе в Forex Tester с историческими данными, включенными в программу.

Чтобы проверить эффективность этой (или другой) стратегии, вы можете .

Источник стратегии MACD + ADX — блог на сайте Forex Tester

Правила пользования Alligatorом

Они простые и благодаря ассоциативной трактовке их легко запомнить:

- «Если все скользящие переплетены, значит рот аллигатора закрыт и он спит, причем чем дольше он спит, тем голоднее становится” — Если скользящие находятся близко друг к другу, то рынок в боковике и чем дольше продлится боковик, тем сильнее потом будет тренд.

- “Если скользящие расходятся и смотрят вверх(вниз), значит аллигатор проснулся”. А добыча аллигатора известна — медведи или быки, смотря кто встал против нарастающего тренда.

- “После того как аллигатор наелся одной пищи, он либо снова ложиться спать, либо ищет себе другую еду”. После тренда либо станет боковик, либо тренд перевернется в другую сторону.

Еще одно применение Аlligator — так как скользящие сдвинуты по времени, то по ним можно ставить стопы. По какой из них ставить зависит только от вашего доверия к индикатору и рискованности. По зеленой — консервативный взгляд, особо много вы точно не потеряете, но и вряд ли что-то приобретете. По красной — баланс, по синей — рискованно.

Выводы:

- Хороший индикатор для определения тренда, но его нельзя использовать чистым (к нему очень хорошо подходят другие индикаторы Вилльямса, такие как AC и Фрактал)

- Подходит для установки стопов, но тут надо обязательно учитывать риск менеджмент

Индикаторы технического анализа хороши тем, что с их помощью можно автоматизировать торговлю. Торговый робот «Индикатор MACD» работает по принципам, описанным в этой статье.