Один из классических осцилляторов, доступный для понимания опытных и начинающих трейдеров – индикатор Моментум. История и год его создания неизвестны, однако этот математический алгоритм был неоднократно описан в классических пособиях по трейдингу, например, в книге «Теханализ рынков фьючерсов» (автор Джон Мерфи, 2008 г.). С тех пор он активно применяется для изучения динамики криптовалюты и других активов.

Что из себя представляет индикатор моментум?

Индикатор моментум относится к классу осцилляторов. Показания индикатора колеблются от центральной оси 100, которая может отображаться или не отображаться в зависимости от текущих настроек индикатора. Кроме того, индикатор моментум является ведущим индикатором. Это означает, что он может предсказать потенциальное изменения тренда.

Данный индикатор измеряет скорость изменения или скорость движения цены финансового инструмента, сравнивая последнюю свечу до предыдущей за определенное количество периодов. Анализируя скорость изменения, мы можем измерить силу или импульс финансового инструмента.

Убывающая динамика говорит о том, что рынок истощается и вскоре может произойти откат или разворот. Состояние ускорения импульса предполагает, что тренд сильный и, скорее всего, он продолжится. Многие методы импульсной торговли, такие как пробой диапазона, опираются на идею ускорения импульса.

Индикатор моментум является универсальным индикатором и может использоваться несколькими различными способами. Его можно использовать как сигнал подтверждения тренда, а также как сигнал для торговли на разворот. Работа трейдера состоит в том, чтобы понять текущую рыночную среду и использовать наиболее подходящий сигнал индикатора с учетом общего контекста.

Например, в трендовой фазе мы можем рассмотрвать сигналы на продолжение тенденции, в то время как на рынке, который находится в консолидации, мы можем ограничиться сигналам на разворот. Важно помнить, что индикатор моментум предоставляет полезную информацию как на рынках, которые находятся в диапазоне, так и в трендовой фазе.

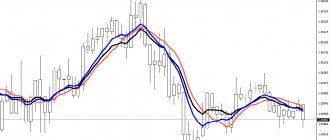

Индикатор состоит из одной линии, однако многие трейдеры также предпочитают добавлять в индикатор дополнительную линию, которая действует для сглаживания сигналов. Вторая линия обычно является скользящей средней определенного периода. Популярная настройка 9, 14 или 21.

Имейте в виду, что чем короче настройка периода X, тем более шумным могут быть показания второй линии, что может привести к ложным сигналам. Входы с более длительным периодом для настройки X приведут к получению сигналов более высокого качества, однако сигналы будут появляться намного позже.

Как правило, индикатор моментум будет отображаться в отдельном окне в нижней части панели графика. Давайте посмотрим на график ниже, который отображает 10-периодный индикатор Momentum вместе с 21-периодной простой скользящей средней.

Определение и расчетная формула

Моментум – это один из простейших осцилляторов. К этой категории относят индикаторы, которые отражают цикл движения цены криптовалюты или другого актива. В основе лежит идея о том, что график не может бесконечно расти или падать – в определенный момент он разворачивается. При этом на любом рынке цена периодически заходит в 2 экстремальные зоны:

- Перепроданность – актив сильно упал в цене, развивается нисходящий тренд, но скоро он сменится восходящим. Поэтому теперь нужно не продавать, а покупать (BUY).

- Перекупленность – актив сильно вырос в цене, развивается восходящий тренд, однако вскоре он сменится нисходящим. Поэтому необходимо не покупать, а продавать (SELL).

Визуально определить эти зоны невозможно, поскольку трейдер должен понимать, до какого именно значения цена может расти или опускаться, прежде чем начнет развиваться противоположная тенденция.

Подробнее читайте в статье: Что такое перепроданность и перекупленность в трейдинге?

Чтобы четко ответить на этот вопрос, можно использовать либо уровни поддержки/сопротивления, либо индикаторы-осцилляторы, к которым относится и Моментум. Разумеется, оба инструмента можно использовать совместно – тогда точность сигналов увеличится.

В основе Momentum (M) лежит простая формула:

M = (Closei / Close(i-n) )*100

Здесь Closei – это цена, по которой закрылась текущая свеча, а Close(i—n) – цена закрытия n свечей назад. В классическом варианте используется период n = 14, однако допускается применение и других настроек.

Графически индикатор выглядит как линия под графиком, которая движется вслед за ценой и периодически формирует максимумы или минимумы.

Чем более выражены эти пики, тем быстрее меняется цена. Поэтому можно сказать, что моментум показывает:

- скорость изменения цены, что особенно важно для криптовалюты, котировки которой могут довольно сильно колебаться даже в течение 1 дня;

- текущий тренд (линия индикатора идет вверх или вниз вслед за ценой);

- возможные точки разворота (пики, т. е. максимумы и минимумы сигналят о завершении тренда и о вероятном зарождении противоположной тенденции).

Как рассчитывается индикатор моментум?

Индикатор моментум сравнивает текущую цену закрытия с «n» периодами цены закрытия в прошлом. Период «n» является входным значением, которое определяется трейдером. Большинство программ для построения графиков используют значения индикатора импульса 10 или 14. Итак, если вы установите «n» равным 10, это будет сравнивать текущую цену закрытия с ценой закрытия 10 периодов назад.

M = (CP / CPn) * 100

Где M = импульс, CP = цена закрытия, n = цена закрытия n баров назад.

Давайте рассмотрим пример, используя следующие входные данные:

CP = 109,10

CPn = 102,50

М = (109,10 / 102,50) * 100

М = 106,43

Инструмент подтверждения

«Моментум» начинает выполнять действительно полезную функцию, когда используется как средство подтверждения сигналов отдельного первичного индикатора. Одним из лучших методов является поиск расхождения между ценой и импульсом как способ измерения силы тренда. Дивергенция импульса – простая, но мощная концепция технического анализа.

Таким образом, сигнал на покупку или продажу будет поступать от заранее выбранного основного индикатора. Затем его следует проверить на соответствие расхождения цены и импульса бычьим или медвежьим тенденциям.

Сигналы индикатора моментум

Осциллятор импульса помогает определить силу, стоящую за движением цены. Мы можем использовать импульс, чтобы точно определить, когда рынок, скорее всего, продолжит движение в направлении основного тренда. Кроме того, анализ импульса может помочь нам определить ситуации, когда ценовое движение теряет силу, чтобы мы могли подготовиться к потенциальному изменению тренда.

Три основных сигнала, которые предоставляет индикатор моментум:

- Пересечение 100 линии.

- Пересечение скользящей средней.

- Сигнал дивергенции.

Рассмотрим каждый из этих типов сигналов.

Индикатор momentum настройка

Настройка данного индикатора очень проста, так как у него есть информативное меню, в котором надо лишь выбрать необходимые параметры. С самого начала стоит определить для себя торговый период, с которым индикатор будет работать. Изначально его значение равно 14.

Диапазон движения обычно равен от -100 до +100. Такой разброс значений необходим для движения линии индикатора в пределах этих цифр, что способствует точному определению тенденции тренда.

Есть еще меню для дополнительных настроек. В нем можно изменить цвет линии и выставить дополнительные уровни. Также есть выбор таймфрейма, на котором индикатор будет включаться автоматически.

Пересечение 100 линии

Одним из типов сигналов, предоставляемых индикатором, является пересечение 100 линии. Когда цена движется ниже линии 100 и пересекает ее вверх, это указывает на то, что цены движутся вверх, и вы можете открывать бычьи позиции. И точно так же, когда цена движется выше линии 100 и пересекает ее вниз, это указывает на то, что цены снижаются и что вы можете открывать медвежьи позиции.

Имейте в виду, что вы не должны использовать пересечение 100 линии изолированно. Суть в том, чтобы следить за ценой по отношению к линии 100 и использовать другие фильтры, чтобы найти наилучшие возможности для входа. Например, в восходящем тренде вы можете дождаться отката цены к линии 100 и войти в рынок после пересечения цены данной линии. Также вы можете отфильтровать это условие с помощью пробоя 3 свечей.

Применение в качестве осциллятора

Как бы ни было удобно пользоваться этим индикатором, возникает следующий вопрос. Осцилляторный анализ наиболее удобен в случае экстремальных положений цены. Но как можно определить, насколько силен или слаб момент рынка в настоящее время, если мы не задали никаких критериев, кроме нулевой линии? Эту проблему можно решить двумя способами: либо визуально оценивать величину Моментума по сравнению с его предыдущими спадами и подъемами, либо обратиться к другим осцилляторам.

Нельзя сказать, что первое решение проблемы совсем неприемлемо. Просто определим исторические высшие и низшие уровни Momentum и каждый раз будем сравнивать их с текущим значением. Сигнал на продажу появляется, когда Momentum или его скользящее среднее поднимается на существенную величину, разворачивается и начинает падать.

Сигнал на покупку появляется, когда Momentum или его скользящее среднее падает на значительную величину, разворачивается и начинает подниматься вверх. Эта “значительная величина” будет различаться на каждой валютной паре на Forex и ее нужно тестировать отдельно. Более того, данная величина будет разной на протяжении различных временных отрезков.

При этом, более удобно нормализовать график Момента, деля значения на наибольшую достигнутую амплитуду. В результате он будет изменяться от – 1 до + 1. Достигая опасной зоны, т.е. приближаясь по модулю к единице, значение Момента сигнализирует об ослаблении или усилении ценового тренда. Например, достигнутое значение 0.95 говорит о том, что цена поднимается слишком быстрыми темпами и следующей стадией будет консолидация или даже спад.

Идея нормализации Момента была воплощена в жизнь в качестве Индекса Товарного Канала (Commodity Channel Index). Дональд Ламберт, автор этого индекса, использует в качестве делителя среднее значение цен за те несколько дней, для которых ведется расчет, после этого умножая получившееся значение на 1.5. Результирующая кривая полностью сходна с Моментом, но ее колебания рассматриваются по отношению к уровням -100 и +100.

Пересечение скользящей средней

Для использования сигнала пересечения необходимо построить как линию импульса, так и линию МА.

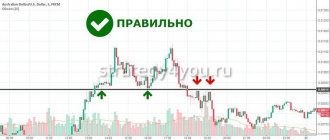

Основная идея заключается в том, чтобы покупать, когда линия импульса пересекает скользящую среднюю снизу, и продавать, когда линия импульса пересекает скользящую среднюю сверху. Мы можем усилить эти типы сигналов, совершая сделки только в направлении текущего тренда или принимая сигналы только после того, как будут выполнены условия перекупленности или перепроданности.

Посмотрите на график ниже, который показывает сигнал на покупку пересечения Momentum в сочетании со значением перепроданности индикатора RSI.

Стратегии на основе Momentum

Индикатор Моментум используется не так уж и часто: в качестве трендового индикатора он часто просто повторяет цену, а как осциллятор проигрывает многим аналогичным. Так, Forexstart, к примеру, указывает, что MACD или Stochastic намного более эффективны. Тем не менее, есть хорошие системы, которые работают по Momentum и другим инструментам в комбинациях.

Стратегии на базе Моментум:

1) Стратегия «Моментум Элдера» в сочетании с Moving Average аналогичного периода – подходит для большинства стандартных временных промежутков, делает более эффективным использование Моментума. Сигналы формируются при соблюдении двух условий: пересечение ЕМА ценой и проход Моментума через нулевой уровень. Когда перекрещивание в обоих случаях проходит сверху – сделка на продажу, снизу – позиция на покупку.

2) Система «Моментум Пинбол» — создана Линдой Рашке, сигналы дает не очень частые, но прибыльные, мультивалютная, сделки заключаются в соответствии с сигналами двух интервалов (часовой и дневной). Для работы по стратегии достаточно скачать и установить на график индикатор Форекс Momentum Pinball и правильно его настроить.

Сигнал дивергенции

Дивергенция — это очень простая, но мощная концепция технического анализа. Бычья дивергенция возникает, когда цены достигают более низких минимумов, но индикатор моментум (или другой осциллятор) делает более высокие минимумы. Соответственно медвежья дивергенция возникает, когда цены достигают более высокого максимума, но индикатор моментум (или другой осциллятор) делает более низкий максимум.

Дивергенция дает трейдеру намек на ослабление импульса, что может привести к полному изменению тренда. Расхождения импульса, как правило, происходят в крайних рыночных условиях, когда цены зашли слишком далеко, и, подобно эффекту резиновой ленты, они должны вернуться в значимую область.

Стоит учитывать, что во время сильных трендов дивергенции будут давать много ложных сигналов. Поэтому важно не использовать дивергенцию в изоляции. Понимание того, что происходит на старшем таймфрейме, часто очень полезно при фильтрации сделок. Поиск ключевых областей уровней поддержки и сопротивления и использование этого в качестве фона для установки дивергенции может значительно увеличить ваши шансы на прибыльную сделку.

Во время трендового рынка вы также можете искать откат, когда цена отклоняется от индикатора моментум. Торговля по дивергенции, которая происходит по тренду, обеспечит более высокий уровень успеха, чем торговля против тренда и попытка войти на вершине или основании рынка.

При попытке торговли против тренда по дивергенции важно, чтобы у вас были дополнительные доказательства вероятности разворота. Неважно, насколько расширился рынок или насколько хорошо выглядит сигнал дивергенции встречного тренда, это вполне может быть ложным сигналом, и трендовое движение может продолжиться. Вспомните старую поговорку: «Рынки могут оставаться иррациональными дольше, чем вы можете оставаться платежеспособными».

Обратите внимание на крайний правый угол графика, где цена показывает более высокий максимум, а импульсный осциллятор делает более низкий максимум. Это качественная установка дивергенции. Теперь давайте взглянем на дивергенции, которые произошли во время сильного снижения рынка.

На графике выше видно, что цена находится в сильном нисходящем тренде. Далее отмечены три сигнала дивергенции импульса. Все они оказались ложными, поскольку ценовое движение продолжило тенденцию к снижению. Это должно заставить вас дважды подумать о торговле дивергенциями во время сильных трендов.

Принцип работы

Основная задача индикатора отслеживать тренд и ускорение цены.

Если моментум растёт и рисует новый максимум, то чаще всего это говорит о бычьих настроениях, и есть вероятность продолжения роста. Если рисует минимум новый, то тренд может дальше идти вниз.

По графику моментума и цене можно рассматривать сигналы конвергенции и дивергенции или по-другому их схождения и расхождения. Если котировки растут, а график моментума загибается вниз и начинает откатывать, это может означать скорый разворот движения. В такой ситуации можно переносить стопы в безубыток и подумывать о выходе из позиций. Для продаж всё зеркально. Если цена снова растёт и рисует новый максимум выше предыдущего, а вот моментум свои максимумы не обновляет, то значит есть дивергенция, говорящая о спаде интереса покупателей, и велика вероятность движения вниз. Ну а для продаж всё аналогично.

Но моментум не грааль. Сигналы ложные для него тоже не чужды. Поэтому важно больший вес придавать именно сигналам в сторону тренда.

Дивергенция и индикатор Zig Zag

Паттерн Zig Zag — это довольно простой паттерн, основанный на теории волн Эллиотта. Он состоит из трех волн — A, B и C. Волна A — это начальная волна паттерна, которая продолжается волной B. Волна B должна откатиться менее чем на 100% от волны А. Волна С движется в том же направлении, что и волна А, и должна выходить за ее пределы.

Давайте объединим все элементы для создания торговой стратегии. Во-первых, мы ищем трендовый рынок. Во-вторых, мы хотим увидеть коррекцию зигзага на этом трендовом рынке. И затем, наконец, мы дожидаемся образования дивергенции в рамках модели зигзага.

Если мы сможем подтвердить дивергенцию индикатора Momentum и ценой, то это будет нашей торговой настройкой. Наш сигнал на вход будет происходить на пробое линии тренда, которая начинается от начала волны A и соединяется с началом волны C. Мы будем называть это линией тренда A-C.

Мы постараемся разместить наш стоп-лосс за пределами самого последнего колебания, созданного до пробоя линии тренда A-C. А для тейк-профита мы нацелимся на область как раз в начале волны А.

В дальнем левом углу графика видно, что цена находится в устойчивом нисходящем тренде. В какой-то момент ценовое движение начинает ускоряться, и вскоре на графике формируется модель зигзаг. Также мы видим, что формируется паттерн медвежьей дивергенции. Все это свидетельствует о возможном развороте, поэтому мы рассматриваем короткие позиции.

Через некоторое время после того, как сформировалась модель дивергенции, у нас происходит сильный пробой, и цена закрепляется за пределами линии тренда A-C. Это сигнал входа, которого мы ждем для входа в шорт.

Стоп-лосс будет размещен чуть выше пин бара, который появился несколько свечей назад. Сразу после нашего входа цена протестировала пробитую линию тренда A-C и затем резко сместилось в сторону снижения.

Совмещение методов

Стоит отметить, что более надежным является использование Momentum в качестве осциллятора совместно с индикатором тренда. Причем эту роль может исполнять сам Momentum с большим периодом. Если трендовый Momentum находится выше 100 (в идеальном случае – с последовательным обновлением собственных максимумов), то следует совершать покупки, когда более короткий Momentum снижается до 100 и отталкивается вверх. На открытии следующей свечи после такого отталкивания следует совершать покупку, разместив стоп ниже последнего экстремума. Обратное справедливо и для нисходящего тренда.

После того, как на графике выше длинный Momentum перестал совершать обновление минимумов и пробил нулевую линию вверх, продажи больше не совершались. Таким образом – Momentum с более крупным периодом может являться указателем тренда, причем давать опережающую информацию о развитии тренда. Трейдеру следует смотреть на характер образования экстремумов на трендовом Momentum для подтверждения тренда.

Причем трендовый Momentum может образовывать дивергенции с ценой, перестав обновлять экстремумы в теле тренда по индикатору при обновлении экстремума ценой. Этот сигнал особенно хорош, когда трендовый Momentum пробивает свою линию тренда и более короткий Momentum дает сигнал о покупке, касаясь и отталкиваясь от линии 100 в сторону дивергенции.

Моментум, дивергенция и горизонтальные уровни

Уровни поддержки — это области, где цена может изменить свое направление или найти спрос (давление покупателей). Уровни сопротивления — это области, где цена может найти предложение (давление продавцов). Когда уровень поддержки пробивается, он превращается в новое сопротивление. Когда уровень сопротивления пробивается, он превращается в новую поддержку. Важно отметить, что поддержка и сопротивление должны рассматриваться как зоны или области, а не как фиксированная линия.

Одна из главных ошибок, которую совершают трейдеры, заключается в том, что они обычно смотрят только на один таймфрейм — свой торговый период. Делая это, они упускают из виду то, что происходит на более широкой картине, часто открывая позиции прямо на ключевом уровене поддержки и сопротивления, даже не подозревая об этом. Поэтому всегда важно знать, где находятся основные области поддержки и сопротивления, чтобы вы могли ориентироваться на них в своей торговле.

На этот раз мы будем торговать дивергенцией от ключевых уровней более высокого уровня таймфрейма. Таким образом, если вы торгуете на 60-минутном графике, ваши ключевые уровни будут отображаться на 240-минутном графике, который является следующим более высоким таймфреймом. Или, если вы торгуете на 240-минутном графике, ваши ключевые уровни будут отображаться на дневном графике. Как правило, старший таймфрейм будет в 4-6 раз больше вашего торгового периода.

В этой стратегии мы сначала будем ждать, пока цена приблизится к ключевому уровню, основываясь на более высоком таймфрейме. Затем мы внимательно следим за движением цены и дожидаемся появления дивергенции вблизи уровня. Наш сигнал на вход будет происходить при пересечении индикатора моментум.

Для стоп-лосса мы будем использовать самые последние колебания до сигнала пересечения моментум. Для выхода будем ждать пересечения индикатора моментум в обратном направлении.

Цена находится в нисходящем тренде. Когда движение вниз стало замедляться, цена начала разворачиваться. Когда цена достигла уровня сопротивления, сформировалась хорошая модель дивергенции. Это подтолкнуло нас к потенциальной сделки на шорт.

Далее нам нужно будет дождаться сигнала пересечения индикатора моментум, прежде чем мы сможем совершить сделку. И действительно, этот сигнал вскоре появился. В результате мы бы открыли короткую позицию и разместили наш стоп-лосс выше недавнего максимума колебания, как отмечено на графике. Цены быстро упали, и спустя несколько дней на индикаторе моментум произошел перекрестный сигнал, на котором мы могли закрыть сделку с хорошей прибылью.

Моделирование

Под моделированием подразумевается тестирование индикатора на исторических данных с помощью программы Excel.

Архив котировок взят из терминала компании Alpari. Пара – EUR/USD, таймфрейм – Daily (период тестирования 15 лет – с 01.01.2001 по 29.07.2016). Комиссия (спред, проскальзывание, своп) была взята в среднем 1,5 пункта на 4-х знаке. Все результаты также отображены в пунктах на 4-х знаке. Тестирование проводилось при условии взятия доходности бара («свечи») от цены открытия (Open) до цены закрытия (Close). Открытие сделки происходит после закрытия предыдущего бара («свечи»).

Тест 1. Тестируем индикатор Momentum с периодом 14.

Сигнал 1.1. Покупаем, если значения индикатора находятся выше 100. Продаем, если значения индикатора находятся ниже 100.

Отчет результатов тестирования по сигналу 1.1:

Сигнал 1.2. Покупаем, если индикатор пересекает уровень 100 снизу вверх. Продаем, если индикатор пересекает уровень 100 сверху вниз. Данный сигнал одиночный и не подразумевает держание позиции в дальнейшем.

Отчет результатов тестирования по сигналу 1.2:

Сигнал 1.3. Покупаем, если значения индикатора показывают рост. Продаем, если значения индикатора показывают падение. Используем весь диапазон значений.

Отчет результатов тестирования по сигналу 1.3:

Сигнал 1.4. Покупаем, если значения индикатора показывают рост выше уровня 100. Продаем, если значения индикатора показывают падение ниже уровня 100.

Отчет результатов тестирования по сигналу 1.4:

Сигнал 1.5. Для периода 14 методом подбора мы выделили границы перекупленности (уровень 103) и перепроданности (уровень 97). Покупаем, если цена выходит из зоны перепроданности (поднимается выше 97). Продаем, если цены выходит из зоны перекупленности (опускается ниже 103). Данный сигнал одиночный и не подразумевает держание позиции в дальнейшем.

Отчет результатов тестирования по сигналу 1.5:

Сигнал 1.6. Покупаем, если цена находится в зоне перекупленности (выше 103). Продаем, если цена находится в зоне перепроданности (ниже 97).

Отчет результатов тестирования по сигналу 1.6:

Сигнал 1.7. Покупаем, если цена находится в зоне перепроданности (ниже 97). Продаем, если цена находится в зоне перекупленности (выше 103).

Отчет результатов тестирования по сигналу 1.7:

Предварительный итог по тесту 1: лучше всего проявил себя сигнал на торговлю в зонах перекупленности/перепроданности на продолжение тренда. Сигнал на пересечение уровня 100 также оказался профитным, но из-за небольшого количества сделок интерес к данному сигналу невысокий. Худший результат показал сигнал 1.2, когда мы открывали позиции в зависимости от изменения значений индикатора по критерию рост/падение.

Тест 2. Тестируем индикатор Momentum с периодом 21.

Сигнал 2.1. Покупаем, если значения индикатора находятся выше 100. Продаем, если значения индикатора находятся ниже 100.

Отчет результатов тестирования по сигналу 2.1:

Сигнал 2.2. Покупаем, если индикатор пересекает уровень 100 снизу вверх. Продаем, если индикатор пересекает уровень 100 сверху вниз. Данный сигнал одиночный и не подразумевает держание позиции в дальнейшем.

Отчет результатов тестирования по сигналу 2.2:

Сигнал 2.3. Покупаем, если значения индикатора показывают рост. Продаем, если значения индикатора показывают падение. Используем весь диапазон значений.

Отчет результатов тестирования по сигналу 2.3:

Сигнал 2.4. Покупаем, если значения индикатора показывают рост выше уровня 100. Продаем, если значения индикатора показывают падение ниже уровня 100.

Отчет результатов тестирования по сигналу 2.4:

Сигнал 2.5. Для периода 21 методом подбора мы выделили границы перекупленности (уровень 103) и перепроданности (уровень 97). Покупаем, если цена выходит из зоны перепроданности (поднимается выше 97). Продаем, если цены выходит из зоны перекупленности (опускается ниже 103). Данный сигнал одиночный и не подразумевает держание позиции в дальнейшем.

Отчет результатов тестирования по сигналу 2.5:

Сигнал 2.6. Покупаем, если цена находится в зоне перекупленности (выше 103). Продаем, если цена находится в зоне перепроданности (ниже 97).

Отчет результатов тестирования по сигналу 2.6:

Сигнал 2.7. Покупаем, если цена находится в зоне перепроданности (ниже 97). Продаем, если цена находится в зоне перекупленности (выше 103).

Отчет результатов тестирования по сигналу 2.7:

Предварительный итог по тесту 2: только один сигнал показал чистую прибыль – это сигнал на пересечение уровня 100. Но несмотря на это, общий суммарный результат лучше, чем в тесте 1. Худший результат вновь у сигнала на торговлю значений индикатора на предмет рост/падение.

Тест 3. Для самых перспективных сигналов (1.1, 1.6, 2.1 и 2.3) моделируем ограничение по убыткам (стоп лосс) в 100 пунктов на 4-х знаке.

Сигнал 3.1. Momentum с периодом 14. Покупаем, если значения индикатора находятся выше 100. Продаем, если значения индикатора находятся ниже 100. Добавляем стоп лосс 100 пунктов на 4-х знаке.

Отчет результатов тестирования по сигналу 3.1:

Сигнал 3.2. Momentum с периодом 14. Покупаем, если цена находится в зоне перекупленности (выше 103). Продаем, если цена находится в зоне перепроданности (ниже 97). Добавляем стоп лосс 100 пунктов на 4-х знаке.

Отчет результатов тестирования по сигналу 3.2:

Сигнал 3.3. Momentum с периодом 21. Покупаем, если значения индикатора находятся выше 100. Продаем, если значения индикатора находятся ниже 100. Добавляем стоп лосс 100 пунктов на 4-х знаке.

Отчет результатов тестирования по сигналу 3.3:

Сигнал 3.4. Momentum с периодом 21. Покупаем, если значения индикатора показывают рост. Продаем, если значения индикатора показывают падение. Добавляем стоп лосс 100 пунктов на 4-х знаке.

Отчет результатов тестирования по сигналу 3.4:

Предварительный итог по тесту 3: лучший результат оказался у сигнала на покупку/продажу выше/ниже уровня 100. Данный сигнал показал наибольший прирост баланса и с периодом 14 (14 421 пункт на 4-х знаке), и с периодом 21 (16 245 пунктов на 4-х знаке). Но есть один неприятный нюанс – больше половины периода (до конца лета 2008 года) общий профит колеблется около нуля или же прилично проседает в минус. У других сигналов данная проблема также присутствует.

Мы также протестировали индикатор Momentum с периодом 7, но результаты оказались настолько неудовлетворительными, что нет смысла их публиковать.

Подведем итоги

Есть три основных торговых сигнала, которые могут использоваться с индикатором моментум. Эти сигналы включают пересечение 100 линий, пересечение импульса и сигнал дивергенции. Лучшим сигналом индикатора моментум является сигнал дивергенции. Но независимо от того, какой тип сигнала вы используете, настоятельно рекомендуется использовать другие структурные факторы технического анализа.

Вы не должны торговать индикатором моментум без предварительного анализа основного общей картины на рынке. Если вы будете придерживаться этого принципа, то вы будете менее подвержены ошибкам и ложным точкам входа.

Индикатор momentum описание

Как уже было сказано ранее, индикатор относится к инструментам технического анализа. Потому при долгосрочной торговле 14 период не используется, а выбирается более длительный. Значение более продолжительного периода определяется зависимо от используемого торгового инструмента и его характеристик. Если период не изменять, то получится запаздывание сигналов и их точность резко упадет.

На практике, сигналы от этого индикаторы достоверны, потому он и обрел такую популярность. Но для большей его эффективности следует использовать сигналы для подтверждения от сторонних осцилляторов или любых других индикаторов.

По своей сути, индикатор momentum показывает лишь дальнейшую активность рыночной деятельности в плане покупки и продаж активов валюты. Вторым его назначением является точное определение рыночного направления. Использования двух данный критериев вполне достаточно, чтобы трейдеры с опытом могли определить достоверные места, в которых будет происходить вход на рынок, и уровни цен, на которых сделка будет закрыта.

Чтобы минимизировать риски и ошибки, стоит воспользоваться скользящей средней или другими индикаторами тренда.

Индикатор сжатия импульса

Часто бывает полезно комбинировать разные показатели, чтобы их различные аспекты дополняли друг друга. Примером этого является сочетание индикатора «Моментум» и измерениями волатильности с формированием индикатора сжатия импульса.

Полоса Боллинджера образует коридор, расширяющийся во времена высокой волатильности и сужающийся при низкой. Сжатие полосы наблюдается, когда волатильность сокращается до исторически низкого уровня. Согласно теории, за такими периодами последует что-то значительное.

Однако индикатор полос Боллинджера не указывает направление прорыва. В стратегии сжатия импульса последний используется как средство измерения того, куда движется рынок.

Выводы

Что сказать, индикатор Моментум – это старая забытая классика жанра. В действительности, инструмент очень интересный и многие, как мне кажется, незаслуженно его игнорируют. Момент вполне может вписаться в любую торговую систему, так как сигналы он дает весьма качественные, и на выхлопе может получиться прекрасная торговая система.

Дебетовая карта от Сбербанка

Само собой, есть определенные нюансы, требующие понимания, но многое придет со временем. Главное, вам не нужно торопить события, пусть все идет своим чередом. Фокусируйтесь на своем процесс обучения, стремитесь быть системным трейдером и с течением времени результат обязательно придет.

Понимаю вас, очень хочется, чтобы результаты были быстрыми и ошеломительными, но, к сожалению, так это все просто не работает. Только ваши решительные действия и подпитка мотивацией поможет вам пройти этот путь.