Одним из способов заработать на падающих акциях является продажа в шорт (короткая продажа, продажа без покрытия). Короткая продажа является довольно простой операцией: трейдер берет в долг у брокера акции, продает их на бирже, а затем, когда они упадут в цене, выкупает и возвращает их брокеру.

Шортисты делают ставку на то, что акции, которые они продают, упадут в цене. Если акции после продажи действительно падают, продавец акций выкупает их обратно по более низкой цене и возвращает брокеру. Разница между ценой продажи и ценой покупки является прибылью продавца.

Ключевые моменты

- Продавцы делают ставку на то, что акции упадут в цене.

- Продажи без покрытия более рискованны, чем длинные позиции, потому что теоретически нет предела сумме, которую можно потерять на этой операции.

- Спекулянты открывают короткие позиции, чтобы заработать на снижении, в то время как хеджеры открывают короткие позиции для защиты прибыли или минимизации потерь.

- Продажа без покрытия за непродолжительное время может принести инвестору хорошую прибыль, поскольку акции имеют тенденцию терять стоимость быстрее, чем они растут.

Но что же дальше?

Дальше все успокоится, вирусы пройдут и люди опять перестанут гуглить «как зарабатывать на падении рубля». Они забудут свой ужас, забудут все сделанные (и не сделанные) выводы и вернутся к своей не очень-то роскошной жизни, чтобы столкнуться с очередным падением вновь, совсем скоро.

А эта статья, написанная в 2014 году на падении рубля в 2 раза и серьезно переписанная в 2022 на вирусном падении рубля в 1.5 раза останется жить поживать, добра наживать. С огромным удовольствием ее дополню, когда рубль рухнет в очередной раз, улетит за 100 и мы вновь встретимся тут, на развалинах любимой национальной валюты )

До новых встреч, милые рублевые погорельцы и мое глубочайшее уважение матерым спекулям, что вновь срубили камазы зеленых денежек этой коронавирусной весной.

Обожаю и обнимаю вас всех.

Как совершить продажу без покрытия

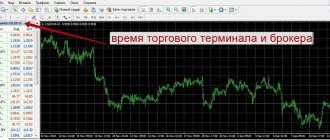

Продать акцию в шорт можно через своего брокера, где у вас открыт брокерский счет. Это делается в торговом терминале, который вы получили у брокера (QUIK, TRANSAQ), или позвонив его трейдерам. Шортить можно только те акции, которых у вас нет на счете. Если у вас куплены 1 000 акций Газпрома и вы хотите зашортить 700, то в этом случае брокер просто продаст 700 ваших акций и на счете останется 300 акций Газпрома.

Механизм открытия шорта акций примерно такой же, как и продажа существующих акций. Вы находите необходимую акцию, открываете окно «ввод заявки» и ставите на продажу необходимое количество акций. Так как у вас их нет в наличии, брокер автоматически даст их в долг. Зашортить можно только акции, которые являются «Голубыми фишками». С полным списком акций, доступных для шорта, можно ознакомиться на сайте брокера.

Цену продажи можно поставить немного выше рыночной или сразу продать по рынку. Еще раз проверьте правильность заполнения окна «Ввод заявки» и нажмите «Да».

Заявка на шорт

После исполнения заявки у вас появится позиция со знаком минус. Если вы зашортили 1 000 акций Сбербанка, то на вашем счете будет позиция -1 000 акций Сбербанка и деньги, полученные за продажу акций. Эти деньги нельзя выводить с брокерского счета, так как они являются обеспечением вашей позиции и будут использоваться для покупки акций Сбербанка, чтобы вернуть их брокеру.

Деньги, появившиеся на брокерском счете за короткую продажу акций, можно использовать для создания хеджирующих стратегий. Допустим, вы решили, что акции Сбербанка должны упасть, а акции Норильского никеля вырасти. Зашортив акции Сбербанка, можно использовать полученные деньги для покупки акций Норильского никеля. В этом случае акции Норильского никеля будут являться обеспечением короткой позиции по акциям Сбербанка.

Закрытие короткой позиции осуществляется обычной покупкой необходимого количества акций. Купленные акции автоматически возвращаются брокеру. Разница между продажей и последующей покупкой акций является финансовым результатом вашей сделки.

Для закрытия хеджированной позиции необходимо сначала продать акции, купленные в лонг, затем откупить акции, которые вы зашортили. Если просто откупить зашорченные акции, то собственных денег для удержания длинной позиции может быть недостаточно и брокер автоматически даст в долг недостающую сумму.

Акции зарубежных эмитентов

Эти активы, торгующиеся в рублях, можно приобрести на Санкт-Петербургской фондовой бирже, где представлено множество компаний-эмитентов, а с недавнего времени – ещё и на основной фондовой бирже Москвы.

Самым рискованным вариантом в данном случае является приобретение акций зарубежных компаний. Разница с ETF заключается в том, что инвестору придётся озаботиться самостоятельным выбором компаний-эмитентов, а для этого необходимо знать хотя бы начала фундаментального анализа.

Тем, кто способен оценить финансовое состояние компаний-эмитентов, В. Верещак советует потратить время на поиск надёжных иностранных компаний, по каким-либо причинам недооценённых на зарубежных рынках. Бумаги этих эмитентов имеют номинал в соответствующих денежных единицах (евро, доллар США, британский фунт и т. д.). В дальнейшем, помимо получения дивидендов и извлечения выгоды из вероятного падения рубля и разницы курсов акций, такие активы помогут усилить надёжность инвестиций, а также уменьшить комиссии и налоговое бремя (например, позволив избежать принятого в США налога на наследство для нерезидентов).

Пример продажи без покрытия

Трейдер предполагает, что акции Tesla (TSLA) переоценены по цене 965 долларов за акцию, и собираются упасть в цене. Он может взять в долг 10 акций TSLA у своего брокера, затем продать их по текущей рыночной цене 965 долларов на бирже.

Если акции упадут до 400 долларов, трейдер может выкупить 10 акций обратно по этой цене, вернуть акции своему брокеру и получить чистую прибыль в размере 5 650 долларов (9 650 – 4 000). Однако если цена TSLA вырастет до 1 100 долларов, трейдер потеряет 1 350 долларов (9 650 – 11 000).

Будет ли курс рубля падать дальше? Это вообще надолго?

“Да” на оба вопроса. Будет и да — это надолго. Здесь дело даже не в санкциях, не в нефти и вирусах, а в самой экономике. Еще до всей этой заварухи состояние российской экономики оставляло желать лучшего.

Чем слабее экономика, тем слабее национальная валюта — это элементарно. И не нужно быть доцентом экономического ВУЗа, чтобы понять сию простую истину.

Именно поэтому, вы должны запомнить на будущее:

Доллар будет неизбежно стоить более 100 рублей

Это событие — произойдет. Рубль уже почти там. Он шел туда всю свою историю, начиная с Ельцина. И он дойдет. Может через год, а может через 5, но он там будет. Именно поэтому…. не ждите. И как только рубль будет временно укрепляется, начинайте покупать доллары себе в заначку.

Наличные, красивые доллары. Ибо только так вы можете сберечь деньги в этой стране. Только и исключительно так. Покупайте доллары, други и подруги. Покупайте $.

Риски продаж без покрытия

Короткие продажи связаны с повышенным риском. Когда инвестор покупает акции (открывает длинные позиции), он может потерять только те деньги, которые вложил. Таким образом, если инвестор купил одну акцию TSLA по цене 965, максимум, что он может потерять, составляет 965 долларов, потому что акции не могут упасть ниже 0.

Когда трейдер открывает короткие позиции, он теоретически может потерять бесконечную сумму денег, потому что цена акций может расти вечно. В отдельных случаях трейдеры могут даже потерять собственные деньги и остаться должны брокеру.

Как и в приведенном выше примере, если у трейдера была короткая позиция в TSLA и цена выросла до 5 000 долларов, прежде чем трейдер вышел из позиции, он потерял бы 4 035 долларов.

Вывод

Заработок на падении рынка с помощью коротких позиций – это повышенные риски, которые могут быть оправданы только в случае правильного распределения инвестиционных портфелей. Если речь идёт о торговле в период глобального кризиса с предсказуемым падением стоимости актива, то подобные ордера способны сработать в пользу трейдера. Но и в этом случае доход можно получить только при условии правильного краткосрочного прогноза, основанного на глубоком информационном и техническом мониторинге.

Открыть счетДемо-счет

Почему трейдеры открывают короткие позиции

Короткие продажи могут быть использованы для спекуляций или хеджирования. Спекулянты используют шорт, чтобы извлечь выгоду из потенциального снижения отдельной ценной бумаги или всего рынка в целом. Хеджеры используют эту стратегию для защиты прибыли или уменьшения убытков в портфеле ценных бумаг.

Опытные трейдеры и институциональные инвесторы часто используют стратегии коротких продаж одновременно для спекуляций и хеджирования. Хедж-фонды являются одними из самых активных продавцов коротких позиций и используют короткие позиции в отдельных акциях или секторах для хеджирования своих длинных позиций.

Короткие продажи предоставляют спекулянтам возможность получать прибыль на снижающемся рынке, но эти стратегии должны использоваться только опытными трейдерами и продвинутыми инвесторами из-за риска больших потерь.

Суть шортинга

В этой статье рассмотрю игру на понижение касательно частного трейдера (физического лица) на Московской бирже. Трейдер имеет договор на брокерское обслуживание на бирже с профессиональным участником рынка (брокером), торгует личными средствами.

Отдельное направление — дилер, работающий на понижение на Форексе. Механизм сделок одинаковый. Берем взаймы ценные бумаги, фьючерсы у брокера взаймы, откупаем ниже по ценовым уровнем после снижения. Если не повезло — выше с убытком.

Когда стоит открывать короткие позиции

Продажа без покрытия не относится к стратегиям, которые использует большинство трейдеров. Хотя у фондового рынка бывают периоды, когда акции резко снижаются, в долгосрочной перспективе акции растут в цене.

Для инвесторов, которые привыкли длительное время удерживать активы, покупка акций менее рискованна, чем открытие коротких позиций.

Продажа без покрытия имеет смысл, если трейдер уверен, что в краткосрочной перспективе акции могут упасть. Например, если компания испытывает трудности и может объявить дефолт по своим долговым обязательствам.

Идеальные условия для игры на понижение рынка

Когда речь заходит о продажах без покрытия, решающее значение имеет время открытия позиции. Акции, как правило, снижаются гораздо быстрее, чем растут, и долгосрочный рост акций может быть уничтожен в течение нескольких дней или недель из-за медвежьих настроений на рынке и панических распродаж.

Открывая короткие позиции, трейдер должен довести время входа в сделку до практически идеального уровня. Слишком поздний вход в сделку может привести к упущенной выгоде, поскольку большая часть снижения акций уже произошла. Слишком ранний вход в сделку может затруднить удержание короткой позиции в связи с издержками, связанными с обслуживанием маржинальной позиции, и потенциальными потерями, которые резко возрастут, если акции начнут расти в цене.

Существуют моменты, когда шансы заработать на продажах без покрытия резко повышаются:

Медвежий рынок

Если на фондовом рынке преобладает медвежий тренд, то трейдеры, которые считают, что «тренд — это ваш друг», имеют больше шансов заработать на коротких позициях во время медвежьего рынка, чем во время сильной бычьей фазы рынка. Во времена медвежьей фазы рынка падение происходит быстро и глубоко — как на глобальном медвежьем рынке 2008-09 годов. В такие периоды медведи могут получить большую прибыль.

Ухудшение экономических показателей

Фундаментальные показатели акций могут ухудшаться по ряду причин — замедление роста прибыли, увеличение проблем для бизнеса, рост издержек производства.

На ухудшение фундаментальных показателей могут указывать слабые статистические данные, замедление экономического роста, неблагоприятные геополитические события или медвежьи технические сигналы.

Опытные продавцы, прежде чем открывать сделки на понижение, предпочитают дождаться подтверждения медвежьего тренда. Это происходит из-за риска того что, несмотря на ухудшение фундаментальных показателей, рынок может продолжать расти в течение нескольких недель или месяцев. Обычно это происходит на заключительных стадиях бычьего рынка.

Технические индикаторы подтверждают медвежий тренд

Продажа без покрытия имеет высокую вероятность получения прибыли, когда медвежий тренд подтверждается несколькими техническими индикаторами. Эти индикаторы могут включать пробой ключевого уровня поддержки или медвежье пересечение скользящей средней (когда 50-дневная скользящая средняя падает ниже 200-дневной скользящей средней).

Если текущая цена пробивает скользящую среднюю, либо вниз, либо вверх, это может сигнализировать о начале нового тренда.

Иностранная валюта

Наиболее очевидный вариант, к которому обращались практически все. Покупка зарубежной валюты является одним из самых популярных способов сохранить и прирастить капитал. Большинство соотечественников приобретают валюту в обменных пунктах банков. Однако этот вариант не является оптимальным по нескольким причинам: более высокий курс по сравнению с установленным Банком России, большой спред между ценой покупки и продажи, а также ограниченный запас валюты в отдельных банках (в период высокого спроса она быстро кончается).

Эксперты советуют приобретать валюту на рынке Московской биржи. Выбрав этот вариант, не придётся тратить время в очередях и нести убытки, совершая покупку на выгодных банку условиях, – необходимо лишь завести брокерский счёт. Главным же преимуществом станет стоимость покупки, которая на бирже наиболее близка к действительному рыночному курсу. Этот путь куда более выгоден, чем приобретение долларов в обменном пункте с накруткой до 2–3 рублей. Только не стоит на волне паники приобретать валюту в момент, когда стоимость достигнет пика. И не стоит забывать, что этот способ подходит для крупных сумм, т.к. комиссии брокера за обслуживание счета и сами операции никто не отменял.

В. Верещак называет вложение в валюту наиболее простым и надёжным способом заработать на колебаниях курса по причине отсутствия сторонних факторов, определяющих финансовый результат. Однако стоит помнить, что прогнозы на валютном рынке не отличаются точностью. Эксперт советует принимать во внимание основополагающие факторы и не обменивать деньги, которые потребуются в ближайшем будущем. Приобретать валюту В. Верещак рекомендует через биржевого брокера.

А. Янковская утверждает, что выиграть на курсовой разнице имеют шанс те, кто регулярно (то есть ежемесячно или хотя бы ежеквартально) покупает валюту. Даже при последующем открытии валютных вкладов за прошедшие 12 лет они получили более 2% реальной доходности (в отличие от поклонников рубля – им удалось заработать не более 0,17% с учётом инфляции).

- Похожие записи

- ETF – как при незначительных вложениях снизить риски и существенно повысить диверсификацию портфеля

- Преимущества и недостатки ETF

- Выбор лучшего ETF: в какие фонды стоит инвестировать?