Здравствуйте! В этой статье мы расскажем о финансовом рынке и его участниках.

Сегодня вы узнаете:

- Что такое финансовый рынок;

- Какова структура финансового рынка;

- Кто относится к основным участникам рынка;

- Известные брокеры российского рынка – кто они?

Когда речь заходит о понятии рынка в государственных или международных масштабах, чаще всего представляется обмен товара или сырья на денежные знаки. То есть нечто материальное отдается в обмен на ликвидные средства. Обычному человеку трудно вообразить себе, что по обе стороны подобного обмена могут стоять деньги в той или иной форме, выступая в качестве товара. Какой бы странной ни показалась эта роль на первый взгляд, именно она краеугольным камнем лежит в основе финансового рынка как внутреннего, так и мирового.

Что такое финансовые рынки

Финансовые рынки играют жизненно важную роль в обеспечении бесперебойной работы капиталистической экономики путем распределения ресурсов и создания ликвидности для предприятий и предпринимателей.

Рынки позволяют покупателям и продавцам легко торговать своими финансовыми активами. Финансовые рынки создают ценные бумаги, которые обеспечивают доход для лиц/компаний с избыточными средствами (инвесторы/кредиторы), и делают эти средства доступными для тех, кто нуждается в дополнительных деньгах (заемщиков).

Фондовый рынок – это всего лишь один из видов финансового рынка. Финансовые рынки создаются путем покупки и продажи многочисленных типов финансовых инструментов, включая акции, облигации, валюты и деривативы. Финансовые рынки в значительной степени полагаются на информационную прозрачность, чтобы гарантировать, что рынки устанавливают эффективные и приемлемые цены. Рыночные цены ценных бумаг могут не указывать на их внутреннюю стоимость из-за макроэкономических факторов, таких как налоги.

Некоторые финансовые рынки являются небольшими с небольшой активностью, а другие, например, Нью-Йоркская фондовая биржа (NYSE), ежедневно торгуют ценными бумагами на триллионы долларов.

Рынок акций (фондовый) – это финансовый рынок, который позволяет инвесторам покупать и продавать акции публично торгуемых компаний. Первичный фондовый рынок – это место, где продаются новые выпуски акций, называемые первичными публичными предложениями (IPO). Любая последующая торговля акциями происходит на вторичном рынке, где инвесторы покупают и продают ценные бумаги, которыми они уже владеют.

Цены на ценные бумаги, торгуемые на финансовых рынках, не обязательно могут отражать их истинную внутреннюю стоимость.

Крупнейшие представители

С повышением активности торгов появляются биржевые платформы, которые занимают лидирующие позиции и пользуются спросом у трейдеров со всего мира. К наиболее популярным биржам стоит отнести:

- Нью-Йоркская — работает с 2007 года, предлагает огромный выбор инструментов, считается одной из наиболее крупных с позиции капитализации.

- Лондонская — отличается уникальной интернациональностью, ведь почти половина сделок приходится на акции. При этом сама биржа работает почти четыре сотни лет.

- Токийская — одна из крупнейших платформ, работающая с конца 19 века. На ней проводится почти 80% сделок всей страны.

- Московская — постепенно приближается к конкурентам по объему торгов и показывает отличную динамику. Занимает лидирующие позиции в СНГ. Работает с 1992 года, но в 2011-м произошло крупное объединение с РТС, что привело к новому скачку популярности.

Как видно, мировые рынки финансовых услуг являются основой для развития экономики страны и критерием, по которому можно судить об успехах государства на международной арене.

Типы финансовых рынков

Вот основные типы финансовых рынков.

Фондовые рынки

Пожалуй, самыми распространенными финансовыми рынками являются фондовые рынки. Это места, где компании размещают свои акции, и их покупают и продают трейдеры и инвесторы.

Фондовые рынки или рынки акций используются компаниями для привлечения капитала посредством первичного публичного предложения (IPO), при этом акции впоследствии торгуются между различными покупателями и продавцами на так называемом вторичном рынке.

Акции могут торговаться на торгуемых биржах, таких как Нью-Йоркская фондовая биржа (NYSE) или NASDAQ, или на внебиржевых рынках (OTC). Большая часть торговли акциями осуществляется через регулируемые биржи – они играют важную роль в экономике и являются показателем общего состояния экономики, и обеспечивают прирост капитала и дивидендный доход инвесторам, в том числе имеющим пенсионные счета.

Типичными участниками фондового рынка являются (как розничными, так и институциональными) инвесторы и трейдеры, а также маркетмейкеры и специалисты, которые поддерживают ликвидность и обеспечивают двусторонние рынки.

Брокеры – это третья сторона, которая облегчает сделки между покупателями и продавцами, но не занимают фактическую позицию по акциям.

Внебиржевые рынки

Внебиржевой рынок (OTC) – это децентрализованный рынок, то есть у него нет физических мест, а торговля ведется в электронном виде, на котором участники рынка торгуют ценными бумагами напрямую между двумя сторонами без брокера.

В то время как внебиржевые рынки могут обрабатывать торговлю определенными акциями (например, меньших или более рискованных компаний, которые не соответствуют критериям листинга бирж), большая часть торговли акциями осуществляется через биржи. Однако некоторые рынки деривативов являются исключительно внебиржевыми и поэтому составляют важный сегмент финансовых рынков.

Вообще говоря, внебиржевые рынки и операции, которые на них происходят, гораздо меньше регулируются, менее ликвидны и более непрозрачны.

Рынки облигаций

Облигация – это ценная бумага, по которой инвестор ссужает деньги на определенный период по заранее установленной процентной ставке. Вы можете думать об облигации как о соглашении между кредитором и заемщиком, в котором содержится подробная информация о ссуде и ее платежах.

Облигации выпускаются корпорациями, а также муниципалитетами, штатами и суверенными правительствами для финансирования проектов и операций. На рынке облигаций продаются такие ценные бумаги, как банкноты и векселя, выпущенные, например, Казначейством США. Рынок облигаций также называют долговым, кредитным или рынком с фиксированной доходностью.

Денежные рынки

Обычно на денежных рынках торгуют продуктами с высоколиквидными краткосрочными сроками погашения (менее одного года), которые характеризуются высокой степенью безопасности и относительно низкой доходностью процентов.

На оптовом уровне денежные рынки включают в себя крупные сделки между учреждениями и трейдерами. На розничном уровне они включают паевые инвестиционные фонды денежного рынка, позволяющие индивидуальными инвесторами инвестировать даже небольшие деньги, и счета денежного рынка, открытые клиентами банка.

Физические лица также могут инвестировать в денежные рынки, покупая краткосрочные депозитные сертификаты (ДС), муниципальные векселя или казначейские векселя, среди других примеров.

Срочные рынки

Производный финансовый инструмент (дериватив) – это контракт между двумя или более сторонами, стоимость которого основана на согласованном базовом финансовом активе (например, ценной бумаге) или наборе активов (например, индексе).

Производные финансовые инструменты – это вторичные ценные бумаги, стоимость которых определяется исключительно стоимостью основной ценной бумаги, с которой они связаны. Сам по себе дериватив ничего не стоит.

Вместо того, чтобы торговать напрямую акциями, рынок производных финансовых инструментов торгует фьючерсными и опционными контрактами и другими передовыми финансовыми продуктами, стоимость которых определяется базовыми инструментами, такими как облигации, товары, валюты, процентные ставки, рыночные индексы и акции.

На фьючерсных рынках котируются и торгуются фьючерсные контракты. В отличие от форвардов, которые торгуются на внебиржевых рынках, фьючерсные рынки используют стандартные спецификации контрактов, хорошо регулируются и используют клиринговые палаты для расчетов и подтверждения сделок.

Опционные рынки, такие как Чикагская биржа опционов (CBOE), аналогичным образом перечисляют и регулируют опционные контракты. Как фьючерсные, так и опционные биржи могут перечислять контракты на различные классы активов, такие как акции, ценные бумаги с фиксированным доходом, товары и так далее.

Рынок Форекс

Валютный рынок Форекс – это рынок, на котором участники могут покупать, продавать, хеджировать и спекулировать на обменных курсах между валютными парами. Рынок форекс – самый ликвидный рынок в мире, так как наличные деньги – самый ликвидный из активов.

Валютный рынок обрабатывает более 5 триллионов долларов в ежедневных транзакциях, что больше, чем на фьючерсных и фондовых рынках вместе взятых. Как и внебиржевые рынки, рынок Форекс также децентрализован и состоит из глобальной сети компьютеров и брокеров со всего мира. Рынок форекс состоит из банков, коммерческих компаний, центральных банков, фирм по управлению инвестициями, хедж-фондов, а также розничных брокеров Форекс и инвесторов.

Товарные рынки

Товарные рынки – это места, где производители и потребители встречаются для обмена физическими товарами, такими как сельскохозяйственные продукты (например, кукуруза, домашний скот, соя), энергетические продукты (нефть, газ, углеродные кредиты), драгоценные металлы (золото, серебро, платина) или «мягкие» товары (например, хлопок, кофе и сахар). Они известны как спотовые товарные рынки, на которых физические товары обмениваются на деньги.

Однако основная часть торговли этими товарами происходит на рынках производных финансовых инструментов, которые используют спотовые товары в качестве базовых активов. Форварды, фьючерсы и опционы на товары обмениваются как на внебиржевых, так и на зарегистрированных биржах по всему миру, таких как Чикагская товарная биржа (CME) и Межконтинентальная биржа (ICE).

Рынки криптовалюты

В последние несколько лет наблюдается появление и рост криптовалют, таких как Биткойн и Эфириум, децентрализованных цифровых активов, основанных на технологии блокчейн. Сегодня сотни токенов криптовалюты доступны и торгуются по всему миру через независимые онлайн-биржи.

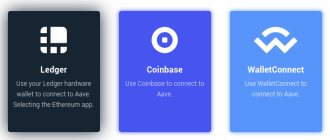

На этих биржах размещаются цифровые кошельки, в которых трейдеры могут обменивать одну криптовалюту на другую или на фиатные деньги, такие как доллары или евро. Поскольку большинство криптобирж являются централизованными платформами, пользователи уязвимы для взлома или мошенничества.

Также доступны децентрализованные биржи, которые работают без какого-либо центрального управления. Эти биржи позволяют осуществлять прямую одноранговую (P2P) торговлю цифровыми валютами без необходимости в фактическом органе обмена для облегчения транзакций. Торговля фьючерсами и опционами также доступна для основных криптовалют.

Кто такой трейдер

Чаще всего вам наверняка представляется эдакий человек в строгом деловом костюме, внимательно следящий за показателями на нескольких мониторах и изучающий разные схемы вперемешку со сложными графиками. И чаще всего образ оказывается на удивление правдивым. Только вот костюм здесь вообще необязателен. Современный трейдер уже давно получил доступ к торгам посредством высоких технологий. При помощи интернет-платформ он получает всю необходимую для заключения сделок информацию.

Этот человек следит за изменением валютных курсов, индексов ценных бумаг, изучает экономические новости. Для него крайне важна дисциплина и выдержка. Нужно иметь крепкие нервы, чтобы дождаться необходимого показателя и не сорваться раньше срока. В целом, работа трейдера состоит из двух частей: анализа и совершения сделки.

Эти участники рынка могут быть как профессионалами, так и любителями. Первые имеют узкоспециализированное образование, работают в брокерских компаниях, различных аналитических центрах, банках. Причем им обязательно необходима лицензия на осуществление своей деятельности. Такой документ выдается ЦБ РФ.

Профессия трейдера связана с огромными рисками и является очень ответственным трудом. Любой провал (случайный или намеренный) грозит компании масштабными убытками. Я могу привести один такой наглядный пример. В 2011 году банк Швейцарии UBS мгновенно лишился чуть более $2 млрд по вине своего специалиста Квеку Адаболи, который совершал несанкционированные сделки и скрывал это от начальства .

Есть 4 вида трейдеров, деятельность которых несколько отличается друг от друга, так как при совершении торговых операций они преследуют разные цели:

- спекулянты;

- арбитражеры;

- хеджеры;

- инвесторы.

Любители представляют собой всех, кто хочет заработать на биржевой торговле активами. Главное условие – наличие стартового капитала. А вот образование в данном случае отходит на второй план. Как правило, новички обращаются за помощью к профессионалам или торгуют через посреднические фирмы.

Преимущества финансового рынка

Ниже перечислены преимущества финансового рынка.

- Он предоставляет компаниям платформу для сбора денег как в долгосрочной, так и в краткосрочной перспективе.

- Компании могут привлекать капитал с меньшими затратами по сравнению с получением кредита в коммерческих банках под более высокую процентную ставку. Кроме того, коммерческие банки не выдают больших объемов кредитов.

- Компании могут время от времени привлекать капитал с рынка по мере необходимости, пока он не исчерпает свой уставный акционерный капитал.

- Посредники на финансовых рынках, такие как банки и финансовые учреждения, предоставляют финансовые и стратегические консультации компаниям и инвесторам. Они предоставляют информацию, рекомендации и экспертные услуги, которые иначе могут быть недоступны.

- Он предоставляет платформу для одновременной торговли несколькими акциями, ценными бумагами, облигациями, деривативами и т. д.

- Строгие правила и нормы на финансовом рынке вызывают доверие как инвесторов, так и компаний, и помогают стимулировать экономику.

- Предоставляет платформу для международного валютного кредитования и заимствования.

Недостатки финансового рынка

Здесь мы видим некоторые недостатки финансового рынка.

- Слишком большое количество формальностей со стороны регулирующих органов может сделать весь процесс длительным.

- Иногда компании не могут позволить себе выйти на финансовый рынок из-за строгих правил и положений. Они не могут настроить ресурсы, которые нуждаются в постоянном мониторинге и процедуре проверки соответствия.

- Инвесторы могут потерять свои деньги из-за отсутствия информации или из-за незнания.

- Компании могут стать более ориентированными на прибыль, чем на инвесторов. Очень важно, чтобы Совет директоров принимал решения с учетом всех заинтересованных сторон и избегал использования денег инвесторов для получения собственной прибыли.

Примеры

Вышеупомянутые разделы ясно показывают, что «финансовые рынки» широки по своему охвату и масштабу. Ниже мы рассмотрим два примера – роль фондовых рынков в выводе компании на IPO, и внебиржевой рынок деривативов, который содействовал финансовому кризису 2008–2009 годов.

Фондовые рынки и IPO

Когда компания учреждается, ей потребуется доступ к капиталу от инвесторов. По мере роста компания часто нуждается в доступе к гораздо большим суммам капитала, чем она может получить от текущих операций или традиционной банковской ссуды.

Фирмы могут увеличить этот размер капитала, продавая акции населению посредством первичного публичного предложения (IPO). Это изменяет статус фирмы, акции которой принадлежат нескольким акционерам, на публично торгуемую компанию, акции которой впоследствии будут принадлежать многочисленным представителям общественности.

IPO также предлагает ранним инвесторам компании возможность обналичить часть своей доли, часто получая при этом очень приличное вознаграждение. Первоначально цена IPO обычно устанавливается андеррайтерами в ходе их премаркетингового процесса.

После того, как акции компании будут зарегистрированы на фондовой бирже и начнутся торги на ней, цена этих акций будет колебаться, поскольку инвесторы и трейдеры будут оценивать и переоценивать их внутреннюю стоимость, а также спрос и предложение на эти акции в любой момент времени.

Внебиржевые деривативы и финансовый кризис 2008 года: MBS и CDO

Хотя финансовый кризис 2008–2009 годов был вызван и усугубился несколькими факторами, одним из широко известных факторов является рынок ценных бумаг с ипотечным покрытием (MBS). Это тип внебиржевых деривативов, в которых денежные потоки от отдельных ипотечных кредитов объединяются, разделяются и продаются инвесторам.

Кризис стал результатом череды событий, каждое из которых имеет свой триггер и завершилось почти крахом банковской системы. Утверждалось, что семена кризиса были посеяны еще в 1970-х годах с принятием Закона о развитии сообществ, который требовал от банков ослабить свои кредитные требования для потребителей с низкими доходами, создав рынок для субстандартной ипотеки.

Объем субстандартного ипотечного долга, который был гарантирован Freddie Mac и Fannie Mae, продолжал расти в начале 2000-х годов, когда совет Федеральной резервной системы начал резко снижать процентные ставки, чтобы избежать рецессии.

Сочетание слабых требований к кредитам и дешевых денег спровоцировало жилищный бум, который вызвал спекуляции, подняв цены на жилье и создав пузырь на рынке недвижимости. Тем временем инвестиционные банки, ищущие легкую прибыль после краха доткомов и рецессии 2001 года, создали из ипотечных кредитов, приобретенных на вторичном рынке, вид MBS, называемый обеспеченными долговыми обязательствами (CDO).

Поскольку субстандартная ипотека была связана с первоклассной ипотекой, инвесторы не могли понять риски, связанные с продуктом. Когда рынок CDO начал накаляться, пузырь на рынке недвижимости, который создавался в течение нескольких лет, наконец лопнул. Когда цены на жилье упали, субстандартные заемщики начали отказываться от кредитов, стоимость которых превышала стоимость их домов, что ускорило падение цен.

Когда инвесторы осознали, что MBS и CDO бесполезны из-за токсичного долга, который они представляют, они попытались избавиться от обязательств. Однако рынка для CDO не было. Последовавший за этим каскад банкротств субстандартных кредиторов создал цепную реакцию ликвидности, которая достигла верхних ярусов банковской системы.

Два крупных инвестиционных банка, Lehman Brothers и Bear Stearns, рухнули под тяжестью своих рискованных кредитов, и более 450 банков обанкротились в течение следующих пяти лет. Несколько крупных банков оказались на грани банкротства и были спасены с помощью финансовой помощи, финансируемой налогоплательщиками.

Особенности

При рассмотрении принципов работы МФР необходимо учитывать его особенности в текущих условиях. Базовые моменты:

- Отсутствие четких границ во времени и пространстве. Работа ведется без перерывов и препятствий со стороны часовых поясов.

- Ускорение масштабов и темпов развития, которые с каждым годом становятся все более заметными.

- Ограниченность участников. Чаще всего главные функции возлагаются на банки, международные структуры, правительства и брокеров. В этом отношении страдают развивающиеся страны, которые имеют меньшие возможности.

- Главной валютой является доллар США, а на следующих ролях — фунт, иена и франк. В частности, на главную валюту приходится почти 60 процентов всех операций, и это количество постоянно растет.

- Основной поток средств идет через транснациональные банки / корпорации, государственные предприятия, биржи, государственные / местные структуры.

- Главной особенностью является простота проведения операций с применением современной компьютерной техники и новых систем. К примеру, основная доля расчетов проходит с помощью SWIFT.

- МФР отличается универсальностью, ведь через него проходит множество разных операций: фондовых, кредитных, расчетных и иных.

Часто задаваемые вопросы

Вот ряд часто задаваемых вопросов о финансовых рынках.

Какие существуют типы финансовых рынков?

Некоторыми примерами финансовых рынков и их роли являются фондовый рынок, рынок облигаций, Форекс, рынок товаров и недвижимости, а также ряд других. Финансовые рынки также можно разделить на рынки капитала, денежные рынки, первичные и вторичные рынки, а также котируемые и внебиржевые рынки.

Как работают финансовые рынки?

Несмотря на то, что они охватывают множество различных классов активов и имеют различные структуры и правила, все финансовые рынки работают, по сути, путем объединения покупателей и продавцов в отношении некоторых активов или контрактов и предоставления им возможности торговать друг с другом. Это часто делается через аукцион или механизм определения цены.

Каковы основные функции финансовых рынков?

Финансовые рынки существуют по нескольким причинам, но наиболее фундаментальная функция заключается в обеспечении эффективного распределения капитала и активов в финансовой экономике. Предоставляя свободный рынок для движения капитала, финансовых обязательств и денег, финансовые рынки делают глобальную экономику более плавной, а также позволяют инвесторам участвовать в приросте капитала с течением времени.

Почему финансовые рынки важны?

Без финансовых рынков невозможно было бы эффективно распределить капитал, и экономическая деятельность, такая как коммерция и торговля, инвестиции и возможности роста, были бы значительно сокращены.

Кто является основными участниками финансовых рынков?

Фирмы используют рынки акций и облигаций для привлечения капитала от инвесторов; спекулянты обращаются к различным классам активов, чтобы делать направленные ставки на будущие цены; хеджеры используют рынки деривативов для снижения различных рисков; а арбитражёры стремятся воспользоваться ошибками в ценообразовании или аномалиями, наблюдаемыми на различных рынках. Брокеры часто выступают в качестве посредников, которые объединяют покупателей и продавцов, получая комиссию или плату за свои услуги.

Игорь Титов

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Функции

Выделяется две основные функции мирового финансового рынка, делающие его неизменным помощником в развитии экономики государства. К основным стоит отнести:

- Аккумулирование денежных потоков в виде инвестиций и накоплений. Происходит инвестирование сбережений, а точнее их перераспределение в капитал. Суть инвестиций состоит в передаче валюты / активов в пользование правительству других стран / предприятий для получения прибыли в будущем.

- Формирование стоимости активов на базе спроса / предложения. Цена зависит от доходности (дивидендных / процентных платежей, разницы курсов, прибыли), которую получает инвестор в процессе вложений.

Кроме того, МФР финансовые операции на мировом рынке позволяют реализовать еще ряд дополнительных функций:

- Мобилизация валютных ресурсов на глобальном уровне.

- Ускорение обмена валют, что способствует развитию мирового торгового оборота.

- Обеспечение посреднической функции между продавцами / покупателями.

- Создание условий для снижения финансовых рисков.

- Ускорение оборота валюты, оптимизирующее развитие МФР.

- Выявление наиболее перспективных направлений для инвестирования.