Рейтинг надежности

| Показатель | Позиция Тинькофф Инвестиции в рейтинге |

| Количество активных клиентов на ММВБ | 1 из 43 |

| Количество зарегистрированных клиентов на ММВБ | 1 из 41 |

| Количество ИИС на ММВБ | 3 из 30 |

| Рейтинг по отзывам трейдеров – физических лиц | 20 из 130 |

| Суммарный объем сделок на ММВБ | 19 из 38 |

Плюсы и минусы Тинькофф Инвестиции

Преимущества

- Лучшая инвестиционная платформа в мире по версии агентства Global Finance

- Доступно более 1 000 биржевых инструментов разных стран – акции, облигации, валюта, фонды, ETF

- Работает с Московской и Санкт-Петербургской биржами, на которых также торгуются иностранные акции с бирж NYSE, NASDAQ и LSE

- Разберутся даже домохозяйки

- Мультивалютный брокерский счет – можно совершать сделки в рублях и валюте

- Есть рекомендации опытных аналитиков Tinkoff банка

- Интеллектуальный робот-советник

- Мгновенное пополнение и вывод денежных средств круглосуточно

- Круглосуточная поддержка специалистов

- Маржинальная торговля бесплатно в течение дня

- Удобное выставление заявок

- Торговли с плечом и «в шорт»

- Стоп-лосс и тейк-профит

- Стакан и свечные графики

- В Тинькофф Инвестициях есть социальная сеть «Пульс для инвесторов», где более 10 000 участников обмениваются опытом, идеями и мнениями, размещаются актуальные новости и есть возможность следить за действиями других инвесторов.

- Приставы не могут арестовать инвестиционный счет, потому что оно не приравнивается к банковскому, в отношении которого могут быть применен арест.

- Есть депозитарий, где хранятся права инвесторов на ценные бумаги – инвестор может запросить и получить соответствующую выписку.

- Защита от невыгодных сделок: если во время подтверждения цена изменится в худшую сторону больше чем на 0,3%, сделка автоматически отменится.

- Есть Инвесткопилка — это счет, на который автоматически будут откладываться деньги, которые затем будут инвестируются. Копилка не имеет прямого отношения к сервису и работает в связке с дебетовой картой банка.

- Предоставляется отчет с детализацией движений, в котором отражаются движения денежных средств, сделки, а также остатки по ценным бумагам и валюте.

Тинькофф Инвестиции – в чем «подвох»?

- Риск не получить ожидаемый доход и потерять деньги.

- Плата за обслуживание списывается за расчетный период, который длится месяц и начинается в дату открытия счета или смены тарифа.

- Доверительного управления активами не поддерживается.

- Время работы биржи – с 10:00 до 23:49 по московскому времени в рабочие дни.

- Бывают технические проблемы, когда на время пропадают или отображаются не все инструменты.

- Берутся проценты за «Овернайт» – в зависимости от суммы непокрытых позиций по вашему тарифу.

- Невыгодные скальпинг-сделки, которые рассчитаны на небольшое движение цены.

- Клиенты тарифа «Премиум», имеющие статус квалифицированного инвестора, могут инвестировать в IPO – акции компаний при их выходе на биржу.

ВИДЕО-Обзор

Выводы

Кому подойдут «Тинькофф Инвестиции»: в первую очередь услуги такого онлайн-брокера подходят начинающим инвесторам, которые хотят познакомиться с миром трейдинга и инвестиций, совершить первые торговые операции, осуществить первые вложения. Для этого отлично подходит тариф «Инвестор» с бесплатным обслуживанием. Для более серьезных финансистов стоит рассмотреть платные тарифы. Ну, а тем, кто зарабатывает на скальпинге или другой профессиональной торговле, «Тинькофф Инвестиции» подойдут только в качестве вспомогательного мобильного решения.

Если раздумываете, какое приложение лучше подойдет именно вам – прочитайте обзор Финтолка, где мы собрали топ приложений для инвестиций.

Брокерский счет Тинькофф банка – Условия и стоимость

- Тинькофф Инвестиции позволяют инвестировать деньги в акции, облигации и ETF-фонды. На бирже можно покупать, продавать и обменивать валюту.

- На всех новых аккаунтах устанавливается базовый тариф «Инвестор» который оптимален для начинающего инвестора с ежемесячным объемом сделок до 116 000 рублей.

- Тариф «Трейдер» рекомендуется при обороте более 2 000 000 рублей или вы являетесь держателем премиальной карты банка — тогда обслуживание будет бесплатно.

- Тариф «Премиум» подойдет для крупных инвестиций.

На всех тарифах бесплатно предоставляются:

- Открытие

- Услуги депозитария, включая его обслуживание

- Операции с паями Tinkoff Капитал

- Бесплатное пополнение с карт других банков

- Аналитика

- Рекомендации робота-советника

- Мобильное приложение

- Торговый терминал

- Биржевой стакан заявок

- Мгновенный круглосуточный вывод денег, в том числе валюты

Открыть брокерский счет онлайн

Условия тарифного плана «Инвестор»

- Комиссия за сделку, включая покупку или продажу валюты, российских и иностранных акций, облигаций и ETF – 0,3%

- Все условия тарифа «Инвестор» в формате PDF

Условия тарифного плана «Трейдер»

Обслуживание бесплатно, если:

- Торговля не ведется

- Если есть карта Тинькофф банка премиальной серии

- Если оборот за предыдущий расчетный период превысил 5 000 000

- Баланс 2 000 000+

В остальных случаях плата за обслуживание составляет 290 рублей

- Оборот — объем сделок, совершенных на бирже за определенный период

- Комиссия за сделку – 0,05%

- Пониженная комиссия за операцию – 0,025% (действует после того, как ваш оборот за день превысил 200 000 и до закрытия биржи)

- Все условия тарифа «Трейдер» в формате PDF

Тариф «Премиум»

- Круглосуточная поддержка персонального менеджера

- Индивидуальные рекомендации аналитиков Tinkoff банка

- Сопровождение при получении статуса квалифицированного инвестора

- Помощь в формировании инвестиционного профиля

- Доступ к бумагам мировых бирж

- Внебиржевые финансовые инструменты

- Обзоры рынков

- Дополнительные идеи инвестиций

- Отчеты по компаниям

- Расширенный функции приложения для торговли

- Премиальная карта в подарок

- Круглосуточный консьерж-сервис Prime

- Доступ в бизнес-залы Lounge Key

- Бесплатная медицинская страховка в поездках для всей семьи с покрытием до 100 000 долларов

- Комиссия за сделки 0,025%

- Комиссия для операций с внебиржевыми иностранными ценными бумагами – От 0,25% до 4%

Стоимость обслуживания:

- 3000 рублей в месяц для портфелей до 1 000 000 руб.

- Бесплатно для инвестиционных портфелей от 3 000 000 руб.

- 990 рублей – для портфелей от 1 до 3 млн рублей

- Полные условия тарифа «Премиум»

Смена тарифа в Тинькофф Инвестиции

- В личном кабинете на официальном сайте.

- В мобильном приложении.

- Подтвердить смену тарифа можно через СМС.

- Новый тарифный план начинает действовать через несколько минут.

- Каждый раз после смены тарифа начнется новый расчетный период.

- После первой операции в каждом расчетном периоде списывается ежемесячная стоимость обслуживания.

Какая комиссия?

- Комиссия брокера Tinkoff за сделку рассчитывается в зависимости от тарифа по биржевому курсу валюты.

- Списание происходит в рублях РФ.

- Если вы оплачиваете иностранные акции рублями, то произойдет конвертация в валюту сделки по курсу банка.

Кредитное плечо

Маржинальной торговлей обычно называют заключение таких сделок, для которых требуется получение кредита от брокера. То же самое можно делать на бирже: покупать ценные бумаги в кредит и использовать их как обеспечение. Сделками с кредитным плечом называют такие операции, объем которых превышает собственные средства.

- Размер кредитного плеча показывает, во сколько раз сумма, которую вы можете потратить, превышает ту, которая у вас есть на самом деле.

- Обычно доступное кредитное плечо уже рассчитано в торговом терминале.

- Размер плеча зависит от используемых инструментов, вашего материального статуса и желания.

- Стоимость плеча определяется тарифом.

На тарифе «Трейдер»:

- Бесплатно при наличии непокрытых позиций на конец дня на сумму до 3 000

- от 25 рублей в день при наличии непокрытых позиций на конец дня на сумму 3 000+

ETF

Брокерский счет позволяет внести часть средств для фондов, в том числе актуально долевое участие в Америке. Схема действий дает хорошие возможности даже без наличия значительного капитала. Также можно диверсифицировать портфель, поскольку в ходе вложения в доле, автоматически предоставляют части в разных компаниях. Отзывы по подобным вложениям обычно хорошие, ведь разные организации в один день стать банкротами не должны. По среднестатистическим данным за полгода удается увеличить капитал на 20%.

Регистрация и подключение к Тинькофф Инвестиции

- Заполните онлайн-форму, укажите данные российского паспорта и телефон.

- Отправьте заявку на открытие брокерского счета.

- Скачайте приложение Тинькофф Инвестиций.

- В течение 30 минут специалисты проверят заявку и откроют брокерский счет.

- Вы получите СМС-подтверждение и письмо на e-mail.

- Если у вас есть вклад или карта банка, то подписать документы можно онлайн кодом из СМС.

- Если вы еще не являетесь клиентом банка, то менеджер свяжется с вами для согласования времени и места встречи.

- После подписания документов вы сможете работать на бирже.

Открыть инвестиционный счет в Тинькофф Банке может только гражданин России старше 18 лет, который имеет статус налогового резидента.

Сколько открывается по времени?

- Если у вас есть договор с банком на какой-либо продукт, то обычно инвестиционный счет открывается онлайн в течение 30 минут.

- Если текущий день выходной или праздничный и биржа не работает, то брокерский счет откроется следующий торговый день.

- Если вы только начинаете работу с Tinkoff, то необходима встреча с сотрудником банка для подписания договора – в этом случае открытие счета занимает 1-3 дня.

Получите +2000 при регистрации

Можно ли пользоваться Тинькофф Инвестициями без карты

- Зарегистрироваться и торговать в Инвестициях можно без карты, но для вывода денежных средств обязательно нужно дебетовая карта Tinkoff.

- Если у вас еще нет карты, то ее привезет представитель банка и передаст вам при подписании документов.

Есть ли в Тинькофф Инвестиции демо счет?

Демо-счета в нет, но вы можете открыть инвестиционный счет по спецпредложению от банка и пользоваться 1 месяц совершенно бесплатно.

Со скольки лет можно инвестировать?

- Использовать Тинькофф Инвестиции можно с 18 лет.

- Ребенок от 14 до 18 лет может производить операции на бирже с письменного разрешения одного из родителей.

Резюме

В прессе предложение Tinkoff иногда называют решением для домохозяек, намекая на упрощенный выход на фондовый рынок. С этим можно согласиться. Разобраться с тем, как пользоваться приложением Тинькофф инвестиции, сможет любой, даже школьник. Работа с акциями упрощена до предела.

С другой стороны, вопрос, как заработать, проще не становится. То, что процесс покупки акций стал легким, не значит, что получать профит сможет каждый. Ключевая проблема осталась – нужно уметь анализировать рынок и подбирать инструменты, способные дать профит в будущем.

Сервис Тинькофф инвестиции – удобный инструмент. Но конечный результат зависит от вас, брокер не будет за вас подбирать состав портфеля и следить за его КПД. Так что рекомендую перед серьезными вложениями повысить финансовую грамотность и разобраться в принципах работы на фондовом рынке. На оставшиеся вопросы будут рад ответить в комментариях, если есть опыт работы с Tinkoff просьба поделиться им. Сервис неплох, но он молодой, постоянно устраняются проблемы, добавляется функционал.

Не забывайте подписываться на обновления моего блога. Подписка – гарантия того, что вы не пропустите новые публикации.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Инвестиции для начинающих за 10 шагов от Tinkoff

- Школа Tinkoff предлагает бесплатное обучение для начинающих инвесторов.

- На онлайн курсе рассказывается, как новичку начать инвестирование.

- В конце курса обучающиеся сдают экзамен.

- Ученикам школы выдается учебник, и пошаговая инструкция, с чего начать и как торговать «с нуля».

По завершении курса обучения вы:

- узнаете, как работают базовые инструменты: ИИС, акции, облигации, ОФЗ, дивиденды, ETF.

- изучите, как Инвестиции помогают сохранить и защитить деньги от инфляции;

- попробуете собрать свой портфель;

- научитесь оценивать риски сделок, рассчитывать вероятную доходность;

- посмотрите видео о том, как вкладывать долгосрочно и безопасно;

- прочитаете о существующих стратегиях торговли и попробуете построить собственную.

Официальная страница бесплатного онлайн курса «Как начать инвестировать».

Как правильно инвестировать?

- Всем трейдерам Тинькофф Инвестиций бесплатно доступен робот-советник, который подскажет, куда вложить деньги и что купить начинающему инвестору.

- Робот сформирует персональный биржевой портфель и предоставит отчет о динамике их цен за несколько лет.

- Для опытных инвесторов робот поможет найти новые инвестиционные идеи.

- Чтобы купить портфель, который собрал робот-советник, вам нужен брокерский счет. По закону оплачивать ценные бумаги можно только с него.

- Если его еще нет, открыть его можно бесплатно, оставив заявку на сайте или в мобильном приложении по инструкции.

Аналитика

- Прогнозы и графики могут пригодиться для поиска новых инвестиционных идей.

- Аналитика от специалистов Тинькофф Инвестиции доступны только для зарегистрированных пользователей.

Работа аналитиков заключается в следующем:

- Изучение новостей и отчетов компаний

- Оценка перспектив роста стоимости инструментов

- Составление прогнозов по выплатам дивидендов

- Подготовка рекомендаций по действия с ценными бумагами и валютой: покупать, продавать или ждать изменений на рынке

Любому участнику торгов нужно понимать, что нельзя со 100% уверенностью предсказать будущее состояние рынка.

Какой тариф выбрать

- Если планируете торговать меньше чем на 116 тысяч рублей в месяц, выберите тариф «Инвестор»

- «Трейдер» подойдет для тех, кто планирует торговать более чем на 116 тысяч рублей

- «Премиум» разработан для крупных инвестиций

По умолчанию новый брокерский счет будет подключен к тарифу «Инвестор». При необходимости выберите другой тариф в своей учетной записи.

Сколько можно заработать на инвестициях в Tinkoff?

Заработать вполне реально, Tinkoff является провайдером биржи, поэтому все зависит больше от вас, а не от платформы.

Основных способов заработка 2:

- Купить акции, по которым платят дивиденды, и не продавать их до даты закрытия реестра.

- Купить акции и продать их позже. Если цена вырастет, то вы заработаете.

- Ориентируйтесь на прошлую дивидендную доходность. Показатели за последние 3 года доступны онлайн на ММВБ.

- Можно использовать одновременно оба способа.

- Следите за спросом и предложением, применяйте технический анализ и оценивайте движение цены

Кэшбэк +1000 при подключении

Как шортить: Видео-инструкция

- Заработать на бирже можно как на росте, так и на падении цены – «торговле в шорт».

- Смысл сделок «в шорт» в том, что брокер дает вам виртуальные акции или облигации в долг.

Торговый терминал Тинькофф Инвестиции

В Тинькофф Инвестициях есть мобильные приложения для торговли на бирже и удобный веб-терминал для работы с компьютера.

Приложение APK и App Gallery

- Приложение для iOS

- Приложение для Android

Как работает приложение?

- Скачайте и установите приложение в телефон.

- Выбирайте инструмент, делайте ставку и покупайте.

- Настройте уведомление о достижении желаемой цены на интересующие вас акции.

- В приложении также есть чат технической поддержки.

Программа-терминал QUIK для компьютера

- Тинькофф Инвестиции можно использовать только в мобильных приложениях банка или с компьютера через веб-версию торгового терминала.

- Сторонние программы типа Quik (Квик) брокер не поддерживает.

Веб терминал

- Веб-версия терминала позволяет вести торговлю с любого устройства через браузер – необходим только Интернет.

- Веб-терминал поддерживает множество различных виджетов, которые можно размещать в удобном месте экрана.

Вход в личный кабинет брокера

Зайти в личный кабинет можно по адресу: https://www.tinkoff.ru/login/?redirectTo=/invest/

Отзывы

В целом пользователи лояльно относятся к Тинькофф Инвестициям. Приложение регулярно получает полезные обновления, улучшающие его работу и добавляющие новые функции, а на торговой площадке время от времени появляются новые инвестиционные инструменты.

Однако есть и те, кто остался недоволен. В основном они негодуют по поводу высоких комиссий (что справедливо) и не слишком отзывчивой технической поддержки (с этой проблемой я не сталкивался).

Стоит помнить, что ни один сервис не является идеальным, к тому же в случае с Tinkoff большинство пользователей остаются довольны.

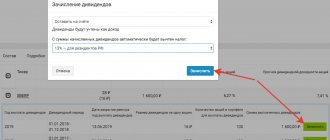

Налогообложение брокерского и индивидуального инвестиционного счетов

- Если вы получаете прибыль при торговле на бирже, дивиденды или купонный доход, то нужно заплатить налоги.

- Если вы торгуете в рублях, доход будет состоять из курсовой разницы между ценой покупки и продажи бумаг.

- Если вы торгуете валютой или бумагами в валюте, то при налогообложении учитывается разница в валютном курсе.

- Почти всегда налог на прибыль рассчитает и удержит брокер.

- Депозитарий сам платит налоги по дивидендам с российских акций.

- Если вы используете индивидуальный инвестиционный счет (ИИС), то можете получить налоговый вычет – можно вернуть до 52 000 ₽ в год или 13% с дохода от инвестиций, для этого нужно подать заявление на вычет в налоговую инспекцию.

- Налог с купонов и дивидендов удерживается автоматически – вы получаете их уже за вычетом НДФЛ.

- Налог с дохода от продажи ценных бумаг списывается в течение года при выводе денег на карту.

- Если вы понесли убытки после оплаты налога, то брокер вернет излишне списанный налог на счет.

- Если вы подписали форму W-8BEN, с дивидендов американских компаний автоматически удержится 13% налога в пользу США и России. Если вы не подписали форму W-8BEN, с дивидендов по американским акциям автоматически спишется 30% налога в пользу США.

- Комиссия уменьшает сумму, с которой нужно платить налог.

Размер налога:

- 13% с дохода от роста курса на ММВБ, NASDAQ, NYSE и LSE;

- 13% с дохода по купонам с облигаций и от дивидендов с Московской Биржи;

- 13% с дохода по еврооблигациям.

Самостоятельно подавать декларацию требуется в случаях:

- Получения девидендов от иностранной компании;

- Отсутсвие на балансе суммы налога в конце года;

- Получение дохода от торговли валютой.

С чего начать путь инвестора?

Оставить заявку на открытие ИИС

Если у вас нет большого опыта в инвестициях, не пользуйтесь агрессивными стратегиями – это почти всегда приводит к убыткам. Если вы хотите сохранить капитал и не готовы к большому риску, следуйте рекомендациям робота-советника или менеджера. При самостоятельном планировании портфеля давайте предпочтение акциям стабильных компаний с хорошими дивидендами либо надежным облигациям. Активы с высоким риском должны занимать меньшую часть портфеля.

Самая плохая стратегия – инвестирование на ощупь, исходя из обрывочных знаний рынка и рекомендаций аналитиков. Если очень повезет, такая торговля может принести прибыль, но со временем баланс неизбежно начнет уменьшаться.

Хорошим результатом считается доходность выше уровня инфляции. Прибыль в десятки процентов годовых свидетельствует либо о большом везении, либо о высоких рисках. Удерживать доходность выше 20% в год на длинной дистанции удается немногим.

Инструменты Тинькофф Инвестиции

Список и Инструкция – как купить акции?

- Акция — это доля в компании. Покупая ее, физическое лицо становится акционером, получает права на дивиденды и участие в управлении.

- Оплатить ценные бумаги можно с помощью брокерского счета или любой дебетовой карты Tinkoff.

- Акции иностранных компаний можно оплатить рублями с конвертацией по курсу или долларами, если заранее пополнить брокерский счет валютой.

Отложенная и лимитная заявки – в чем отличие?

- Если вы хотите, оставить заявку без ограничения цены, вам подойдет рыночная заявка.

- Чтобы не следить за котировками вручную, вы можете оставить отложенную лимитную заявку — указание брокеру, какую бумагу или валюту, сколько лотов и по какой цене готовы купить или продать.

- Как правило, биржа ограничивает цену, которую можно указать в заявке, крайними предложениями в биржевом стакане.

- Заявки можно оставлять только на целые биржевые лоты.

- По каждой бумаге или валюте можно одновременно открыть несколько заявок как на покупку так и на продажу.

- Заявка действует один день — до закрытия биржи, потом надо создавать новую.

Как продать?

- Если текущая цена на бирже вас не устраивает, то можно продать активы прямо сейчас.

- Если котировки резко изменятся, банк приостановит операцию до вашего решения.

- Если текущая ставка не устраивает, можно оставить отложенную заявку на продажу с указанием желаемой стоимости.

Покупка, продажа и обмен долларов

- С помощью брокера Tinkoff на бирже можно покупать ,продавать и обменивать 8 мировых валют: евро, доллар США, фунт стерлингов, швейцарский франк, китайский юань, японская иена, гонконгский доллар, турецкая лира.

- Ограничения на минимальный объем отсутствуют – можете покупать от 1 единицы.

- За покупку валюты берется стандартная комиссия в соответствии с тарифом.

Как купить фьючерсы?

Фьючерс — это соглашение между покупателем и продавцом о покупке/продаже какого-то актива, например, нефти через определенный срок по заранее согласованной цене.

Облигации

- Облигация – это долговая ценная бумага, по которой государство или компания берет деньги в долг и возвращает их с процентами.

- До момента возврата денег владелец облигации будет получать за него купоны (проценты).

- В каталоге брокера Tinkoff представлено более 100 облигаций.

- Основной риск покупки облигаций – дефолт, в этом случае владельцы облигаций не вернут вложенные деньги.

Торговля на бирже через фонды

- В торговле на бирже можно покупать как акции и облигации, так и наборы или фонды, которые формируются профессионалами рынка, снижают риски и упрощают торговлю частному инвестору. В металлы (золото и серебро) также можно инвестировать как напрямую, так и через соответствующие фонды.

- Фонд Exchange Traded Fund (ETF) — это набор акций и облигаций, который можно купить и продать на бирже. Также фонды бывают на нефть, золото и серебро.

- Фонд «Вечный портфель» – совместный проект Тинькофф банка и Московской биржи, включающий Инвестиции в золото, акции, облигации.

Краткий обзор сервиса

Удобство

Сервис имеет простой интерфейс и предоставляет информацию в удобном и понятном виде

Условия

При отсутствии операций обслуживание счета бесплатное

Надежность

Тинькофф поддерживает достаточно высокий уровень надежности

Доступность

Брокерский счет можно открыть быстро и в любом регионе страны

Преимущества: Клиент Тинькофф может подключиться к Инвестициям за несколько минут. Для новых пользователей счет открывается через 1-3 дня.

Платить нужно только за операции с активами и ведение счета при наличии сделок. Во всех остальных случаях использование сервиса бесплатное.

В Инвестициях вы найдете подробные инструкции, справочные материалы и идеи для инвестиций. Есть встроенный сервис, который автоматически подберет оптимальный портфель ценных бумаг.

Тинькофф сам уплатит НДФЛ с дохода от инвестиций, как того требует государство. Также он поможет оформить инвестиционный налоговый вычет.

Все акции и облигации, которые вы покупаете в Инвестициях, принадлежат вам. Если сервис вдруг прекратит работу, то вы сможете перевести их к другому брокеру.

Недостатки: Для доступа к сервису необходима дебетовая карта Тинькофф Блэк. Пополнять счет и выводить с него деньги можно только с помощью этой карты.

Комиссия за каждую операцию составляет 0,3% — она выше, чем у многих других брокеров. Есть тариф со сниженной комиссией, но его обслуживание стоит дороже.

Тинькофф может обновлять котировки бумаг с задержкой или публиковать неактуальные новости. Поэтому стоит сверять информацию о бумагах с разными источниками.

Тинькофф не предусматривает многих инструментов, популярных у профессиональных трейдеров – например, маржинальной торговли или установки своей цены. Возможно, они появятся в будущем.

В работе сервиса возможны различные сбои и неполадки. Тинькофф старается их исправлять как можно скорее после их обнаружения.

Перейти

Как пополнить?

- Можно заранее пополнить баланс необходимой суммой, которую планируете использовать на бирже.

- Можно не пополнять счет, а оплачивать покупку ценных бумаг сразу при покупке дебетовой картой Тинькофф Банка.

- Если планируете покупать иностранные ценные бумаги, можно заранее обменять рубли на доллары через брокерский счет.

Как вывести деньги из Тинькофф Инвестиций?

- Деньги (рубли, доллары США и евро) можно вывести в любой момент на карту Тинькофф банка без ограничений и комиссии.

- Если нужно вывести на карту или счет другого банка, то это можно сделать переводом с карты Тинькофф по реквизитам, операция бесплатна.

Альтернативы

Выбирать брокера нужно таким образом, чтобы условия были максимально выгодными именно для вас. Поэтому советую почитать мои обзоры по другим, кроме Тинькофф, брокерским конторам.

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Стоит ли инвестировать в Тинькофф Инвестиции?

- Торговля на бирже это всегда риск, поэтому решать вам.

- Заработать на бирже вполне реально, как и потерять все вложенные деньги.

- Платформа современна и удобна для торговли, есть множество преимуществ по сравнению с другими сервисами.

- Тинькофф Инвестиции имеет все необходимые лицензии Центрального Банка России.

Чем отличается ИИС от брокерского счета?

- ИИС (индивидуальный инвестиционный счет) — это специальный счет для физических лиц с ограничениями, позволяющий торговать на бирже и получить дополнительные преимущества.

- Одновременно можно иметь только один ИИС.

- Для ИИС в отличие от брокерского счета есть два типа налогового вычета.

- Максимальная сумма, которую можно внести на ИИС, составляет 1 000 000 в год. При превышении этой цифры используйте брокерский счет.

- Пополнять ИИС в валюте нельзя.

- Оплатить покупку с помощью рублевой банковской карты также запрещено. Но можно покупать валюту на бирже и уже ей оплачивать иностранные ценные бумаги.

Статус квалифицированного инвестора

Чтобы получить статус квалифицированного инвестора в Тинькофф Инвестициях, вам достаточно выполнить одно из условий:

- Владеть активами или иметь на счетах от 6 000 000 рублей (есть ограничения).

- Иметь опыт работы 2 год по направлению в профильной организации, которая является квалифицированным инвестором, и 3 года в других случаях.

- Получить экономическое образование в ВУЗе, иметь аттестат специалиста финансового рынка или один из сертификатов CFA, CIIA, FRM.

- За последний год вести торговлю на бирже оборотом от 6 млн. руб.

- Ежемесячно совершать не менее одной сделки.

- По закону только квалифицированный инвестор может покупать любые ценные бумаги и инвестировать во все финансовые инструменты.

- Для получения статуса квалифицированного инвестора отправьте своему персональному менеджеру подтверждающие документы.

- В течение 5 рабочих дней ваше заявление рассмотрят, и при соответствии требованиям вам будет бесплатно присвоен статус квалифицированного инвестора бесплатно.

Аналоги

Похожие сервисы есть почти у каждого банка — Сбербанк Инвестор, Альфа Директ, ВТБ Мои инвестиции и пр. У каждого из них есть свои плюсы и минусы. Например, у Сбера к покупке доступны лишь отечественные бумаги, в Альфе деньги можно выводить только в определенные дни и время и полностью отсутствует какая-либо информация о дивидендах, у ВТБ большая комиссия, которая становится приемлемой только при обороте в 1 млн. руб.

Тинькофф Инвестиции также имеет высокую комиссию за сделки, однако этот минус компенсируют собой множество плюсов, которые особенно приглянутся новичкам. Однако если этот сервис вас по какой-то причине всё же не устроит, можно попробовать и Альфа Инвестиции. На мой взгляд, это неплохой аналог (хотя в конечном итоге ему я предпочёл Tinkoff).

Помощь, поддержка и контакты

- Официальный сайт брокера: https://www.tinkoff.ru/invest/

- Адрес для подачи заявлений на выписки: 123060, 1-й Волоколамский проезд, д. 10, стр. 1.

- Номер телефона поддержки

- Чат техподдержки доступен в личном кабинете или мобильном приложении.

- Помощь и решение проблем с ошибками: https://help.tinkoff.ru/trading-account/

- Договор брокера – https://www.tinkoff.ru/about/documents/disclosure/