- Тренд

- ADX для тренда

- Тренды и скользящие средние

- Тренды и полосы Боллинджера

- Консолидация (боковое движение цены)

- Консолидация: ADX

- Консолидация: полосы Боллинджера

- Консолидация: осцилляторы

- Откат или разворот?

- Откат против тренда

- Разворот

- Как определить разворот

- Разворот: уровни фибоначчи

- Разворот: точки пивот

- Разворот: линии тренда

- Разворот: ценовые максимумы и минимумы

- Рыночное состояние цены

Когда мы открываем графики, то первое, что нужно понять — что с рынком. В каком он состоянии? От ответа на этот критически важный вопрос зависит успешность вашей торговой системы. Ибо волшебной системы под все условия рынка мне что-то не попадалось. Чтобы знать, какой инструмент и как использовать нужно точно понимать, для какого состояния рынка он предназначен.

В трендовых рынках и рынках в консолидации действуют разные рыночные механизмы. Адаптация под них — задача, которую должен решить каждый трейдер прежде чем тратить свои кровные.

Именно поэтому линии тренда и каналы используются в трендовых рынках, а поддержка/сопротивление, точки пивот и другие инструменты так хороши при боковом движении.

А состояний у рынка, строго говоря, всего 3:

- тренд вверх;

- тренд вниз;

- консолидация.

Есть много способов для определениях этих состояний рынка, мы воспользуемся несколькими, наиболее доступными для понимания. Включая линии тренда, индикатор ADX, полосы Боллинджера и скользящие средние.

Что из себя представляет конслолидация или флэт?

Консолидация на форекс — это состояние рынка, когда он зажат между поддержкой и сопротивлением. Данное состояние означает, что на рынке возникло некоторое состояние баланса между продавцами или покупателями, то есть спрос уравновесил предложение. Другими словами, рынок находится в состоянии накопления или распределения. По статистике примерно 80% времени рынки находятся именно в состоянии флэта, поэтому торговля в боковом диапазоне всегда будет выгодной для трейдеров.

Чтобы консолидация стала очевидной цена должна как миниум два раза коснуться уровень поддержки и сопротивления.

Консолидации могут расширяться и сжиматься.

Расширяющаяся консолидация происходит, когда цена совершает ложный пробой и возвращается обратно в диапазон, тем самым расширяя пространство между поддержкой и сопротивлением. Продажа на сопротивлении заставит вас словить стоп, поскольку цена ломает текущий уровень сопротивления, чтобы потом снова вернуться в диапазон.

Сжимающаяся консолидация происходит, когда рынок вступает в период низкой волатильности, как правило, из-за надвигающегося выпуска новостей.

В периоды узкой консолидации лучше воздержаться от входа в рынок и заключения сделок. А вот в периоды широкой консолидации можно торговать от ее границ. Это даст нам хороший потенциал соотношения риска к прибыли. Однако всегда нужно помнить, что рано или поздно цена выйдет за пределы диапазона, случится истинный пробой уровня, и рынок перейдет в трендовую фазу.

Чем длительнее рынок находится в флэте, тем большей силы тренд последует после того, как цена выйдет за пределы диапазона. Любое спокойное движение на форекс сменяется взрывным, и наоборот.

Другие типы консолидации: различные паттерны консолидации

Помимо прямоугольника, консолидация цен может принимать любую из следующих форм:

- Клинья. Это паттерны ценовой консолидации, в которых ценовые бары лежат внутри двух линий тренда, наклоненных вверх или вниз, но одна линия тренда имеет больший наклон, чем другая. Поскольку границы в конечном итоге будут пересекать друг друга, колебания цен внутри границ паттерна со временем становятся все меньше и меньше, пока цена не вырвется из какой-либо из структур. Есть два типа: восходящий клин (когда обе линии тренда растут) и нисходящий клин (когда обе линии тренда нисходящие).

- Треугольники. Это паттерны консолидации цен, имеющие форму треугольника. Есть три типа треугольника: восходящий треугольник, нисходящий треугольник и симметричный треугольник. Как и в случае с паттерном «клин», колебания цены внутри границ паттерна продолжают уменьшаться, пока цена не выйдет за любую из границ. Оба паттерна считаются паттернами продолжения, поэтому вероятность прорыва цены в направлении тренда, предшествующего формированию паттерна треугольника, выше. Однако прорыв может произойти и в обратном направлении.

- Флаги и вымпелы. Это небольшие паттерны консолидации цен, которые возникают после быстрого движения цены в направлении тренда. Оба они представляют собой модели продолжения, а это означает, что цена, скорее всего, продолжит движение в направлении тренда. В то время как флаги представляют собой наклонные вверх или вниз прямоугольные узоры, вымпелы представляют собой небольшие треугольники. Когда они возникают в восходящем тренде, они называются бычьими флагами/вымпелами, а когда они возникают в нисходящем тренде, они называются медвежьими флагами/вымпелами.

- Двойные и тройные вершины/основания. Паттерны «тройная вершина/основание» и «двойная вершина/основание» представляют собой ценовые консолидации, которые происходят после продолжительного восходящего/нисходящего тренда. Поскольку они часто представляют собой переходный период от одного тренда к противоположному, эти паттерны известны как паттерны разворотного графика. Они представляют период накопления или распределения, в зависимости от случая, с образцом тройной или двойной вершины, представляющим период распределения, тогда как образец тройного или двойного дна представляет период накопления. Хотя эти модели рассматриваются как модели разворотной консолидации, цена может пробиться в любом направлении.

Флэт — убийца депозитов

Все мы слышали или читали на различных форумах о том, что флэт — это убийца депозитов трендовых трейдеров. На самом деле, это так. Если ваша торговая система показывает выдающиеся результаты в трендовом состоянии рынка, то, как только начнётся боковое движение, можете распрощаться со всеми полученными прибылями.

Почему так получается?

Все дело в том, что трендовые методы будут давать вам сигналы на вход в рынок возле уровней поддержки и сопротивления, и как только вы открываете сделку на покупку, то буквально через пару пунктов цена врезается в уровень, а после этого начинается разворот. В среднем торговая система даст 4 ложных сигнала, которые полностью перекроют прибыли, полученные при торговле по тренду. Поэтому, если вы научитесь определять флэт в ранних стадиях его формирования, то ущерб, нанесённый им, будет сведён к минимуму, или того лучше, сможете использовать такое состояние рынка себе во благо.

Если постараться сравнить эти два состояния рынка, то мы получим, что тренд — это спринтер, а флэт — это старый дед, у которого путь от дома до магазина, а потом обратно, является самым любимым.

Рыночное состояние цены

Как видите, используя нехитрые приемы, мы можем наработать практические варианты решений для определения того, разворачивается ли цена или идет дальше по тренду.

Тренды, откаты и консолидация — три столпа любого рынка. Я также советую крайне внимательно отнестись к свечным комбинациям в зонах разворота, будь-то линии тренда, пивоты или другие инструменты.

Изучайте их. Сохраняйте скриншоты. Ищите на истории. Не ленитесь. Только так можно научиться, со временем, лучше определять поведение цены. В какой-то момент, вы будете это чувствовать на интуитивном уровне. Но это лишь продолжение вашей трейдерской практики, что перешло, после многомесячной отработки, на новый уровень.

Опытные водители не задумываются о том, когда выжимать сцепление, а когда дергать ручку КПП. Мало того: они даже чувствуют габариты машины. Казалось бы, невероятное дело: ты внутри, она снаружи, а ты чувствуешь, что от бампера до тротуара осталось 5 см. В трейдинге нужно просто дойти до аналогичного уровня интуитивного восприятия, основанного на многочасовой теории и практике. Поэтому конкретный инструмент не так уж важен – куда актуальнее ваш уровень владения им.

- Назад: Дивергенция

- Вперед: Мультифреймовый анализ

Флэт на форекс и его характеристика

Боковое движение цены имеет определённый характер, который можно описать несколькими пунктами. Достаточно их изучить, и вы будете уже на шаг ближе к профессионализму в области определения текущих условий на графиках различных валютных пар. Итак, поехали!

Флэтовый рынок пассивен

На нём редко возникают сильные целенаправленные движения в сторону одной из его границ. Такое поведение цены можно объяснить неопределённостью. Никто из участников наверняка не знает направление, в котором двинется рынок, ведь при каждом касании одной из границ, существует потенциал на её пробой.

Неопределённость

Вы уже знаете, что на рынке нет ничего 100%-го. Так вот, флэтовая зона является пристанищем для полной неразберихи, где хоть какая-то вероятность возникает лишь тогда, когда цена подходит к одному из уровней, но вы не можете с достаточной уверенностью сказать, что после этого она достигнет противоположной зоны.

Обманчивость

Иногда, возникают мысли, что флэт окончился, был пробит диапазон и цена начинает двигаться в выбранном направлении. К сожалению, не всё так просто. Маркет мейкеры (большие дяди) знают, что множество новичков откроют ордера в сторону пробитого уровня, поэтому, после пробоя можно наблюдать разворотное движение и обратный вход в зону флэта.

На графике выше показан отличный пример ложного пробоя нижней границы с последующим разворотом, который закончился прорывом верхнего уровня. Конечно, обидно! Ничего, далее мы разберёмся с тем, как нам нужно поступать в подобных ситуациях.

Инструменты

Помочь отследить консолидацию цены могут и некоторые индикаторы:

Рисунок 3 – Трейдер в деле

- полосы Боллинджера;

- АDX (Индекс Среднего Направления Движения);

- АТR (Средний истинный диапазон).

ADX

Индикатор ADX был разработан, как трендовый, но стал одним из самых популярных инструментов определения консолидации. При показателе на шкале индикатора от 25 и выше на рынке присутствует выраженный тренд. Если же показатель меньше 25, то велика вероятность появления консолидации.

Полосы Боллинджера

Хотя индикатор Полосы Боллинджера является трендовым, многие трейдеры используют его и для определения волотильности рынка. Определяется она просто: если верхняя и нижняя полоса расходятся, увеличивая ценовой канал, то волатильность увеличивается, и наоборот.

Во время консолидации ценовой канал становится очень узким, и выход цены за его границы хорошо заметен. Но надо учитывать, что при наступлении консолидации сразу после сильных подвижек цены Полосы Боллинджера становятся мало эффективными — они хотя и сходятся, но недостаточно быстро, чтобы дать четкий сигнал о завершении консолидации цены и возобновлении ее движения.

Подробнее: Что такое хеджирование валютных рисков и когда оно применяется?

Осцилляторы

Предназначение осцилляторов — определять зоны перекупленности/перепроданности актива и вероятные точки разворота тренда.

Рисунок 4 – Осцилляторы в трейдинге

В период консолидации цена движется в узком канале, и области возле его внешних границ как раз и становятся зонами перекупленности или перерепроданности.

При касании цены к верхней или нижней границе вероятность ее разворота в противоположную сторону достаточно высокая.

Все осцилляторы работают по одному принципу, поэтому принципиальной разницы, какой использовать в торговле, нет.

Самые популярные из них — Стохастик и RSI (индекс относительной силы).

Но использование осцилляторов имеет одну особенность – они не способны перестраиваться в зависимости от ситуации на рынке. Т.е. даже на четко выраженном тренде они будут показывать зоны перекупленности и перепроданности, и выдавать немало сигналов на разворот цены, большей частью в такой ситуации ложных.

Как определить флэт?

Для того, чтобы правильно научиться определять флэт, мы должны вспомнить как он выглядит. Боковое движение — это движение между двумя максимумами и минимумами, пожалуй, этого будет достаточно. Посмотрим на график, постараемся выявить какое-нибудь колебание цены между последними максимумами и минимумами.

Синими кружочками отмечены первый минимум и максимум. Как мы можем видеть, последующее движение цены заключено в диапазоне нарисованных нами границ. Далее мы можем наблюдать, как цена пробивает верхний уровень и начинается восходящий тренд, но стоит отметить, что цена перед этим сделала 4 отскока от уровней, которые мы могли бы использовать для получения прибыли.

А сейчас, поговорим о главном. Нам необходимо вернуться к первому графику и узнать, как мы должны были поступить при ложном пробое, ведь очень неприятно получать убытки из-за подобного рода ситуаций.

Нет смысла обижаться на маркет мейкеров, они были, есть и будут. Нам необходимо научиться мыслить как они, а также видеть то, что видят они. Разберём пример.

Итак, что мы видим? Цена пробивает нижнюю границу, но мы не считаем пробой истинным до тех пор, пока он не подтвердит свой статус, сидим в ожидании. Далее рынок подходит к пробитому уровню, и что мы можем наблюдать? На графике был образован бычий Пин-Бар, да ещё и с длинным хвостом, это сразу говорит нам о том, что подтверждения ждать нет смысла, открываем сделку на покупку, рынок начинает расти. Это просто, если хватает терпения.

Поиск моделей HH, HL и LH, LL

Первая тактика использовалась сотни лет, и для этого есть веские причины — она работает.

Мой любимый способ определить, находится ли рынок в тренде, просто смотреть на поведение цены. Это очень просто, я ищу повторяющиеся паттерны более высоких максимумов (HH) и более минимумов (HL) на рынке в восходящем тренде, а также более низкие максимумы (LH) и более низкие минимумы (LL) в нисходящем тренде.

Ниже приведен пример рынка, который имеет явную тенденцию к снижению, о чем свидетельствуют более низкие максимумы (LH) и более низкие минимумы (LL).

Более низкие хаи и более низкие лоу означают нисходящий тренд …

Следующий рисунок — пример рынка, который находится в очевидной области роста, о чем свидетельствует последовательность более высоких максимумов (HH) и более высоких минимумов (HL).

Более высокие минимумы и более высокие максимумы означают тенденцию к росту …

Часто трейдеры задаются вопросом — как узнать когда начинается новый тренд, а когда заканчивается старый.

Самое простое — использовать описанную выше тактику, основанную на поиске более высоких максимумов и минимумов для восходящего, и более низких минимумов им максимумов — для нисходящего тренда.

Например, вы замечаете, что последовательность более высоких максимумов и более высоких минимумов была прервана путем появления более низкого максимума, а это раннее предупреждение о том, что тренд может закончится.

Но для того, чтобы начать рассматривать ситуацию смены восходящего тренда, необходимо появление по крайней мере одной последовательности из более низкого максимума и более низкого минимума .Это означает, что когда цена создает более низкую вершину (не удалось создать более высокий максимум), следует дождаться формирования более низкого минимума. Именно в этот момент следует начинать поиск возможностей для продаж.

Как торговать в боковом рынке?

Лучшая стратегия для торговли на боковых рынках — это ложный пробой. Обычно он дает мощный импульс для движения цены в противоположном направлении. Маркет-мейкеры всегда собирают стоп-лоссы трейдеров на уровнях для набора ликвидности и последующего движения в противоположном направлении. Это всегда нужно учитывать, торгуя ложные пробои. Ставить тейк-профит и выходить из сделки можно на другой стороне торгового диапазона.

Если рынок слишком хаотичен, его торговый диапазон рваный, и цена двигается слишком резко и волатильно, лучше всего будет воздержаться от торговли.

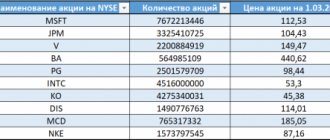

Отличия МСФО и РСБУ

- Различные подходы к определению налоговой базы;

- В РСБУ применяется один план счетов, в МСФО единый план счетов отсутствует;

- А МСФО краткосрочные финансовые инвестиции и банковские овердрафты могут быть включены в состав операционной деятельности;

- Согласно МСФО, организация может представлять денежные потоки прямым или косвенным методом, в РСБУ предусмотрен только прямой метод;

- Различные подходы к учету активов (в РСБУ не учитывается степень ликвидности активов);

- Согласно МСФО, организация может сама устанавливать отчетный период;

- Основанием для отражения данных в учете в РСБУ служит первичная документация, в МСФО – профессиональное суждение;

- В МСФО отчет о финансовых результатах содержит большее число показателей.

Как происходит пробой границ флэта?

Подобрались к последней части данной статьи. Прорыв бокового движения можно предугадать, достаточно знать, что необходимо искать на графике. Разберём два основных метода.

Метод «Разворот через пробой»

Это именно то, что мы недавно разобрали на графике, расположенном выше. Цена пробивает нижнюю границу, и вместо её тестирования, она возвращается в зону. Такое поведение рынка сигнализирует нам о потенциальном пробое противоположного уровня, и у нас появляется шанс на вход в начинающийся тренд по лучшим ценам. То, как это должно выглядеть, можете посмотреть выше.

Метод «Неполное завершение»

Под этим названием понимается недоход цены к противоположному уровню. Это происходит потому, что определённые силы (медведей или быков) взяли рынок под свой контроль, не дожидаясь касания «своей» границы. Поэтому как только мы видим, что цена добралась лишь до середины флэтовой зоны или проделала только 1/3 намеченного пути, мы должны быть готовы открывать сделки в сторону разворота. На графике, это выглядит так.

Можно заметить, как цена начала своё снижение от уровня сопротивления, но не коснувшись поддержки, начала разворот, который привёл к пробою верхней границы. После этого, возник восходящий тренд.

Как выглядит консолидированная финансовая отчетность и что собой представляет

Подготовкой консолидированной отчетности занимается, как правило, материнская компания. Полученный сводный отчет дает возможность увидеть объективные и максимально точные данные инвесторам и управляющим. Требование подготовки консолидированного отчета вполне оправданно, поскольку только по данным материнской компании невозможно судить о реальном финансовом положении группы предприятий. И, соответственно, реально оценить возможную прибыльность инвестиций.

Консолидированная финансовая отчетность готовится в соответствии с требованиями международных стандартов. В состав такой отчетности входят следующие пакеты документов:

- балансовый отчет;

- данные о полученной прибыли и убытках;

- информация об изменениях, которые произошли в собственном капитале;

- данные о фактическом и реальном движении денежных средств.

Кроме того, в консолидированном отчете присутствуют примечания – пояснения к цифрам в разных отчетах.

Торговля на отскок от границ торгового диапазона

Отскок от границ консолидации является одним из лучших и прибыльных торговых сетапов в системе прайс экшен. Есть несколько причин, которые делают торговлю в диапазоне потенциально выгодной для трейдера. Давайте рассмотрим нюансы и особенности торговли на отскок.

Возможная прибыль

Самое замечательное в торговле по прайс экшен — это гибкость, которую она предлагает. Прайс экшен может успешно вписываться в различные торговые стили и предлагает множество возможностей для кастомизации трейдинга.

Консолидации могут встречаться на разных таймфреймах — H1, H4, D1. В большинстве диапазонов вы можете успешно открыть как минимум две сделки и даже больше.

На H4 вы можете рассчитывать получить в среднем 40 пунктов за одну сделку, что по двум сделкам даст вам около 80 пунктов прибыли. Если торговый диапазон формируется на дневном графике, вы можете получить в среднем 80 пунктов за сделку. Таким образом, совершая всего 2 сделки на дневном графике, вы можете получить более 160 пунктов прибыли.

Прибыльность торговых диапазонов не имеет себе равных. Главное уметь вовремя открыть сделку.

Надежность

Консолидации предоставляют идеальные возможности для получения прибыли, потому что они образуются между уровнями поддержки и областью сопротивления, которые сами по себе являются зонами для покупки и продажи. Таким образом, когда цена движется вверх, она попадает в зону продажи. Когда цена движется вниз, она попадает в зону покупки.

Это дает нам надежные точки для входа в рынок. Давайте рассмотрим некоторые примеры.

Выше вы можете увидеть график валютной пары USD/CAD, которая была в диапазоне. Пунктирная линия на графике — психологический уровень 1.0000. У этого диапазона было несколько торговых возможностей, которыми можно было воспользоваться.

Стратегия торговли на разворотах была подробно описана в статье Стратегия прайс экшен для начинающих: торгуем разворотные сетапы. Основная идея состоит в том, чтобы найти направленное движение, за которым следует свеча неопределенности на уровне поддержки или сопротивления.

Я выделил 5 отскоков, которые сформировались в зоне консолидации USD/CAD. Из 5 сделок только первая оказалась неудачной. Так как торговый диапазон валютной пары составляет 80 пунктов, мы можем забирать по 60 пунктов прибыли в сделках на отскок.

Стратегия торговли

Вы должны сосредоточится на зонах поддержки (мест для покупки) и зонах сопротивления (место для продажи). Как только цена достигнет этих областей, вы можете искать возможности для открытия позиций. Как только ваша позиция открыта, вам нужно выбрать другую сторону диапазона для получения целевой прибыли.

Если цена достигает вашей цели, вы можете немедленно открыть сделку в противоположную сторону. Торговля в консолидациях невероятно проста и требует минимальных затрат, если вы все делаете правильно.

Определить диапазон просто. Вам просто нужно найти два отскока от уровня поддержки и два отскока от уровня сопротивлении. Когда они возникнут, вы будете знать, что диапазон подтвердился, и сможете входить в рынок.

Теоретически, вы можете входить на каждом касании от уровней поддержки либо сопротивления, однако это будет слишком опасно. Вы никогда не сможете знать, когда цена выйдет из зоны и случится пробой уровня. Если вы ищете только надеждные торговые установки, формирующиеся в зонах покупки или продажи, обращайте внимание на паттерны прайс экшен, которые должны появляться на уровнях.

Основные методы консолидации финансовой отчетности

Полная консолидация

Метод применяется для дочерних организаций, которые прошли процедуры приобретения или слияния. В этом случае под консолидацию попадают все активы подразделений одной структуры. В пассиве отражаются права «дочек». Группа компаний воспринимается как один экономический объект, осуществляющий хозяйственную деятельность.

Пропорциональная консолидация

Предполагает, что в отчете будут фигурировать только те финансовые активы, которыми материнская компания указанной группы владеет, имеет право управлять.

Долевое участие

Предусматривает отражение в отчетах данных об инвестициях, которые были произведены в ассоциированные предприятия. Инвестиции отражены в виде номинальной стоимости с возникновением гудвилла.

Консолидация в бизнесе

В контексте ведения бизнеса консолидация подразумевает процесс объединения двух или более юридических лиц в одно новое предприятие. В данном случае консолидация может происходить несколькими путями:

- Поглощение. Речь идет об объединении бизнеса, в результате которого активы приобретаемой компании ликвидируются, при этом выживает более крупная и финансово устойчивая организация («поглотитель»).

- Слияние. Объединение происходит на равных условиях, в результате данного процесса обе компании ликвидируются, на их основании возникает новая фирма с объединенными активами.

- Покупка акций. Объединение бизнеса происходит за счет приобретения одной компанией более 50% акций (контрольного пакета) другой компании. Обе фирмы продолжают свое существование, однако деятельность подконтрольной организации в большей степени будет зависеть от решений юридического лица, владеющего контрольным пакетом акций.

Консолидация в бизнесе происходит по различным причинам. За счет объединения организации могут получить доступ к новым технологиям, выйти на новые рынки, оптимизировать затраты на производство, усилить свои позиции среди конкурентов, занять монопольное (привилегированное) положение и т. п.

Индикатор зон консолидации Форекс

Чтобы не тратить время на обнаружение и рисование каналов на графике, существует неплохой индикатор зон консолидации. Его название Consolidation Breakout.

Индикатор Форекс, рисующий консолидацию в трейдинге, будет показывать направление прорыва ценового движения, а также в каких местах выставлять приказы Стоп Лосс, чтобы вовремя ограничить возможные убытки.

На графике он выглядит так:

Рисунок 4. Индикатор Consolidation Breakout.