Приветствую вас, читатели моего блога! Сегодня я решил уделить внимание вопросу волатильности и инструментов, с помощью которых ее можно определить. Волатильный рынок позволяет брать бо’льший профит с каждой сделки, цена проходит большее расстояние, а значит и потенциальная прибыль больше по сравнению со спокойным рынком, размер стопов также зависит от этого параметра. Индикатор волатильности позволяет оценить потенциал рынка, выделить для себя те валютные пары или акции, которые могут дать максимальный профит, так что эта информация лишней явно не будет.

Разбираемся с терминологией

Википедия дает следующее определение того, что значит волатильность – это показатель, характеризующий изменчивость цены. Применительно к рынкам можно сказать, что чем большее расстояние проходит цена за определенный промежуток времени, тем более волатилен актив.

Максимальная волатильность наблюдается в то время, когда торгует основная часть игроков, то есть во время работы европейских и американских бирж. Самые популярные пары именно в это время демонстрируют максимальный ход. Работу желательно вести именно во время торгов на рынках Европы и США.

На графике любой валютной пары можно выделить периоды высокой и низкой волатильности. Когда рынок спокоен, потенциал сделок снижается, вместо, например, 70-90 пунктов по сделке брать удается только 20-40, да и то не всегда, стоп при этом тоже снижается. Есть даже отдельный термин «риск волатильности» – вероятность понести потери, имея открытую сделку, в результате сильного движения.

Как примеры пар с высокой волатильностью приведу GBP/JPY, EUR/JPY – в день для них пройти 150-200 пунктов не проблема. Подробнее этот вопрос я рассматривал в отдельном материале – статья о том, что такое волатильность целиком посвящена именно ему.

Учтите – волатильность сильно увеличивается и в случае ГЭПа на графике. Например, в индикаторе ATR алгоритм расчета разрывы на графике не учитывает. Про ГЭП и его использование читайте в моей статье.

В МТ4 есть индикаторы для определения этого показателя, но это не единственный способ оценить активность участников торгов. Для этого может использоваться так называемый индекс волатильности VIX, но он подходит только для фондового рынка. Для торговли, например, по EUR/USD или любой другой валютной паре толку от него не так много. Трейдеры еще называют его индексом страха.

Этот коэффициент волатильности рассчитывается с 1993 года на Чикагской бирже СВОЕ. Исходные данные для расчета – опционы на SPX.

Индекс волатильности — это индекс ожидания

Как вы уже знаете, цена на рынке движется под влиянием ожиданий. Чтобы понять, насколько участники рынка «спокойны» и уверены в перспективах экономики, а также измерить влияние опасений о будущем и изменение аппетитов к риску, используют индексы волатильности.

Измерение этих индексов ведется в процентах и рассчитывается, как правило, на годовой период. Их рост — признак рыночных волнений, а низкие значения говорят о стабильности и высоких аппетитах к риску.

Таким образом, индекс на волатильность — это показатель того, есть на рынке паника или нет. А следовательно, его динамика может быть подсказкой о периодах роста или падения цен на так называемые активы-убежища: золото, иену, а временами и доллар США.

ATR – первый индикатор волатильности

Именно этот индикатор чаще всего используют трейдеры в работе, появился он почти 40 лет назад. В 1978 году встречается первое упоминание ATR в книге Уэллса Уайлдера. Разработка оказалась настолько популярной, что этот индикатор интегрирован практически во все современные торговые терминалы. Его вы встретите и в МетаТрейдере, и в TOS, и в QUIK.

ATR используется во множестве других индикаторов волатильности, поэтому на алгоритме его расчета остановлюсь чуть подробнее. Значения ATR рассчитываются по следующему алгоритму:

- Рассчитывается истинный диапазон, выбирается максимальное значение из трех

- Затем True Range усредняется простой скользящей средней.

На графике в МТ4 он отображается в отдельном окне (рисуется в «подвале»). Волнистая линия показывает диапазон, усредненный за определенное количество свечей. Может использоваться:

- Для оценки состояния рынка – чем больше значение ATR, тем выше волатильность. Во время ярко выраженного тренда линия быстро повышается. Чем больше значение ATR, тем выше вероятность разворота. Растущий ATR указывает на тренд, если предпочитаете торговать в направлении сформировавшейся тенденции, учитывайте это. Подробнее вопрос о том, как торговать по тренду, я уже рассматривал.

- Для выставления стопа;

- В качестве фильтра. Задается пороговое значение волатильности, если значение ATR ниже, то торговля не ведется. Такие фильтры часто используются в трендовых торговых стратегиях, когда важна высокая волатильность.

Как основа торговой стратегии индикатор используется редко, гораздо чаще — в качестве фильтра.

Факторы влияющие на волатильность

На текущую и будущую волатильность существенное влияние может оказывать целый ряд факторов, основные из которых описаны ниже:

- В первую очередь влияние на будущую волатильность оказывает её значение в прошлом, то есть, волатильность историческая. Чем больше значение исторической волатильности, тем больше ожидаемые её значения в настоящем и в будущем;

- Важные события в сфере политики и экономики могут оказывать значительное влияние на стабилизацию или дестабилизацию цен целых групп финансовых инструментов;

- Ожидания участников рынка перед выходом важных экономических новостей также могут существенно повлиять на волатильность после выхода последних;

- Изменение уровня ликвидности конкретного финансового инструмента также, как правило на волатильности его цены;

- Временные периоды тоже оказывают своё действие. Например, волатильность может изменяться в зависимости от дня недели или от времени в течение одной торговой сессии. Например, на валютном рынке Форекс всплеск волатильности определённых валютных пар, как правило, связан со временем открытия финансовых учреждений в странах их представляющих.

- Технические уровни поддержки и сопротивления также оказывают своё влияние на волатильность. Пробой этих уровней, как правило, всегда сопровождается ощутимым всплеском волатильности.

Полезные индикаторы волатильности

Помимо ATR перечислить можно не один десяток других индикаторов (многие из них получены путем комбинирования нескольких стандартных алгоритмов), по которым можно судить об активности на рынке. Часть из них я перечислю ниже.

Стандартные индикаторы

Все нижеперечисленные алгоритмы есть в большинстве торговых терминалов. Об активности трейдеров судить можно по:

- полосам Боллинджера – когда линии канала расходятся, это совпадает с сильным движением графика. Если они продолжают расходиться, то на рынке оживление, ярко выраженное трендовое или импульсное движение.

- каналу Кельтнера – волатильность курса на него влияет не так сильно, как на ВВ, но все же понять то, что активность на рынке растет, можно. Во время всплесков цена выходит за пределы канала, сам канал своим направлением указывает на тренд.

- CCI (индекс товарного канала) – когда линия осциллятора выходит за пределы границ диапазона ±100, можно говорить, что волатильность повышается.

Можно перечислить еще несколько индикаторов из категории стандартных. Но объединяет их одно – волатильность они помогают определить только в целом, не давая конкретных значений.

iMACD ATR

В окне индикатора отображается гистограмма MACD, а также линия, сдвинутая на величину ATR. Когда гистограмма находится над нулевым уровнем, линия сдвигается вниз, под нулевым уровнем – вверх. Главное преимущество этого инструмента – возможна торговля волатильностью:

- Сделки открываются в момент пересечения гистограммой нулевого уровня – рискованный подход;

- Можно дождаться, пока в соответствующий цвет окрасится столбец гистограммы, и входить в рынок уже после этого. Происходит это когда и линия, и гистограмма находятся по одну сторону от нулевой линии.

Из-за того, что линия сдвинута на величину ATR, столбцы гистограммы окрашиваются в красный/зеленый цвет с большим запаздыванием. Если движение было импульсным, то сигнал индикатор выдает ближе к его завершению.

ATRMA_SS

Необычный индикатор, по сути – готовая торговая стратегия. В алгоритме используются:

- ATR с периодом 14;

- Усредняющая его значения сглаженная скользящая средняя.

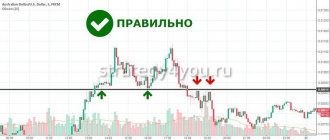

Торговля ведется по пересечениям линий. Для удобства трейдера на графике эти ситуации обозначаются стрелками, отмечаются и моменты для выхода из рынка.

Некоторые трейдеры используют его и на малых таймфреймах, вплоть до M5, пробуя работать не только на форекс, но и с бинарными опционами. На малых таймфреймах особое значение приобретает скорость исполнения заявок, так что подбирайте брокера с умом. Например, брокер Exness с этой точки зрения выглядит неплохо, даже во время сильных движений проскальзывания минимальны.

Уровни по ATR

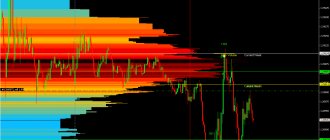

Есть целый набор индикаторов, которые строят уровни поддержки/сопротивления в зависимости от текущей волатильности и диапазона движения графика в прошлом. Их можно использовать, например, при выставлении стопа или ордера тейк-профит. Иногда такие уровни отрабатывают даже лучше, чем уровни, построенные по локальным максимумам/минимумам. О том, что такое уровни сопротивления и поддержки, читайте в одной из прошлых статей.

На скриншоте выше уровни построены с помощью индикатора Body_ATR. Их можно использовать при работе на младших временных интервалах.

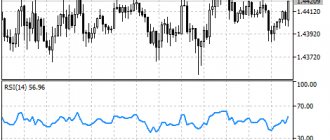

Еще один интересный индикатор из этой категории – Ku-Klux. Положение уровней он рассчитывает на основе активности трейдеров за прошлый день. Также учитывается общее направление тренда. Если дополнить его показаниями, например, Стохастика или RSI, то получится неплохая основа для торговой стратегии.

Важность для инвесторов

Для инвесторов значение такой величины как волатильность очень важно, по крайней мере, по пяти причинам перечисленным ниже:

- Чем шире диапазон колебаний цены объекта инвестирования, тем больше потенциальный риск и тем большее беспокойство это вызывает у инвестора

- Уровень волатильности финансового инструмента может влиять на размер его позиции в инвестиционном портфеле;

- Если денежные средства, вырученные от продажи ценных бумаг, могут потребоваться в какой либо конкретный момент времени, большая волатильность этих бумаг может стать причиной дефицита этих средств (по причине того, что большая часть бумаг может быть продана на низшей фазе их ценового колебания);

- Волатильность цен даёт возможность дёшево покупать и дорого продавать активы при переоценке;

- Большая волатильность бумаг входящих в инвестиционный портфель негативным образом влияет на его совокупный среднегодовой темп роста (CAGR — Compound annual growth rate).

Как использовать волатильность в торговле

Волатильность рынка – это информация, помогающая скорее не в поиске точек входа, а в оценке рынка и принятии решения, стоит ли торговать вообще. В большинстве индикаторов, работающих с этой характеристикой рынка, используется стандартный ATR, некоторые из таких алгоритмов могут использоваться как самостоятельная торговая стратегия.

Я могу выделить 3 способа использования волатильности в торговле:

- Как фильтр – в трендовых торговых стратегиях. Если волатильность ниже определенного значения, торговля просто не ведется, в это время на рынке штиль, и трендовая тактика торговли принесет одни лишь убытки.

- Для выставления ордеров ТР и SL, делать это можно по стандартному ATR.

Что касается того, как рассчитать волатильность для выставления стопа, то просто берете значение, соответствующее сигнальной свече и откладываете от точки входа либо по модифицированному индикатору. Такие инструменты отображают на графике линии по обе стороны от свечей. Именно за них следует выносить стопы. - Как основу для торговой стратегии. Как пример приведу ТС, основанную на пересечениях линий ATR разных периодов. Пример такого стрелочника — на скриншоте ниже.

Иногда сигналы получаются перспективными, но и ложных входов немало. При работе на малых таймфреймах сигналов очень много, бо’льшая половина – убыточные. Даже если сделки будут заключаться без проскальзываний, например, брокер just2trade обеспечивает практически мгновенное исполнение заявок, все равно прибыль по таким сигналам взять не удастся.

Лично я в торговле данные по волатильности использую исключительно для определения размера стопов и оценки рынка в целом.

Как рассчитать волатильность на рынке Форекс. Таблица и калькулятор волатильности.

Рассчитать волатильность для валютной пары Форекс довольно просто. Например, суточная волатильность — это разница между суточным максимумом и суточным минимумом. Допустим минимум для пары EURUSD за конкретный день был на отметке 1,0808, а максимум — 1,0958. Тогда волатильность составила:

1,0958-1,0808=0,0150=150 пунктов за сутки.

В том, что волатильность непостоянна можно заметить, если изучить таблицу или калькулятор волатильности. Пользоваться таким калькулятором очень легко. Выбирайте валютную пару и временной интвервал. После чего вы увидите графики этой валютной пары с волатильностью в пунтках (по часам, по дням и т.п.). Рассчитать волатильность можно для всех валютных пар. Используя такой калькулятор, можно выбрать максимально эффективный способ торговли.

Также можно воспользоваться таблицей волатильности валютных пар.

Таблица волатильности валютных пар (онлайн)

Однако даже такой таблицей бывает не всегда удобно пользоваться. В таком случае на помощь приходят индикаторы волатильности для MT4(5), применив которые на графике, вы можете увидеть в какие часы и дни недели пара отличается наибольшей/наименьшей волатильностью.

Подведение итогов

Информация по волатильности позволяет оценивать состояние рынка (не только форекс, но и фондового). Если активность трейдеров высока, то и вероятность сильных движений возрастает. Не обязательно использовать эти данные как основу для торговой стратегии, но для общей оценки рынка она лишней не будет.

Я надеюсь, что после ознакомления с этим материалом вы серьезнее станете относиться к такой характеристике рынка как изменчивость движения цены. Я же на этом буду заканчивать этот небольшой обзор. Не забывайте подписываться на обновления моего блога. Это далеко не последний полезный материал, посвященный трейдингу и финансовым рынкам. До скорых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Популярные индексы волатильности

Для различных рынков были созданы свои измерители волатильности: индекс VIX — для фондового S&P 500, VXD — для промышленного Dow Jones Industrial Average, VXN — для американского технологического Nasdaq Composite.

Для российского рынка также существует такой индекс. Он называется RVI и расшифровывается как Relative Volatility Index.

Что это за показатели? Они создавались для опционной биржи в Чикаго (CBOE). Их значения отражают рыночные ожидания относительно того, какой будет цена опционов на основные фондовые индексы.

Названные индикаторы индекса волатильности —далеко не полный список. Однако самым популярным и часто используемым остается VIX. Рассмотрим его свойства отдельно.

Российский индекс волатильности

Мы рассмотрели американские инструменты индекса волатильности. Однако, как уже упоминалось, такой индикатор есть и для российского индекса PTC. Он называется Relative Volatility Index (RVI), и его расчет проводит Московская биржа.

В основе лежат котировки опционов на РТС, а значения используются трейдерами для того, чтобы определить периоды, благоприятные для покупки и продажи фондовых активов.

Вот основные рекомендации о том, как использовать RVI:

1. Рост Relative Volatility Index говорит о том, что необходимо готовиться к сделкам на покупку. Первый вход в длинную позицию можно осуществлять, когда значение индекса закрепилось выше уровня 50. Следующим сигналом на покупку будет закрепление выше отметки 60. 2. Закрытие сделок на покупку необходимо осуществлять после падения Relative Volatility Index под уровень 40. 3. Снижение индекса RVI под уровень 50 свидетельствует о хорошем моменте для продаж. Закрепление индекса волатильности ниже отметки 40 считается позитивным сигналом для открытия коротких позиций. 4. Закрытие продаж уместно при переходе индекса к росту и закреплении выше значения 60.