Автор:

Антонина Тер-Аствацатурова

Прошло почти четыре года с момента появления индивидуальных инвестиционных счетов (ИИС) в России. Но мало кто из частных инвесторов на российском фондовом рынке знает обо всех тонкостях этого инструмента и умеет ими пользоваться.

Мы отобрали 5 лайфхаков по работе с ИИС, которые вам точно пригодятся, если вы уже используете или только планируете открыть индивидуальный инвестиционный счет. Проверьте, вдруг вы что-то упускаете.

ЧИТАЙТЕ В СТАТЬЕ:

✔ ИИС у брокера или в УК: что выбрать и почему? ✔ Опцион от государства, а не «заморозка» ✔ А и Б: какой тип вычета выгоднее? ✔ Максимальный взнос на ИИС: а нужен ли миллион? ✔ Просто пополнить счет или купить облигации?

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

ИИС что это

Индивидуальный инвестиционный счет или ИИС – специальный тип брокерского счета или доверительного управления, на который можно покупать акции, облигации и другие ценные бумаги. Основное предназначение счета – накапливать и зарабатывать, а уже потом тратить.

Впервые ИИС появились в 2015 году, а к маю 2022 года их количество по данным Московской биржи превысило 4 млн. При сохранении тенденций, который наблюдались за последние 1,5 года к концу текущего года количество ИИС в РФ приблизится к отметке 5 или даже 5,5 млн счетов.

Индивидуальные инвестиционные счета специально созданы государством для популяризации долгосрочного инвестирования. Правительство преследует сразу несколько целей:

- увеличение числа частных инвесторов внутри страны;

- ликвидацию финансовой безграмотности населения;

- рост благосостояния россиян;

- формирование у населения внутреннего стремления к самостоятельному пенсионному обеспечению;

- уменьшение количества работников, которые получают неофициальные доходы.

На ИИС не обязательно вносить какие-либо суммы при открытии: ни в тот же день, ни в следующем месяце. При этом срок действия счета уже запущен. Даже если открыть ИИС 01 января 2022, а пополнить его только 31 декабря 2022 года, в 2022 году владелец счета вправе претендовать на налоговый вычет.

Цифры

2 200 000

инвесторов — физических лиц зарегистрировано на сегодняшний день в России, по данным Мосбиржи. Всего с начала 2015 года на рынок пришли около 750 тыс. новых частных инвесторов.341 тыс. человек совершили хотя бы одну сделку на биржевых рынках в течение последних шести месяцев.

400 000

превысило количество зарегистрированных на Московской бирже индивидуальных инвестиционных счетов (ИИС) по состоянию на 20 августа 2022 года. На конец 2022 года в России было открыто 302 тыс. ИИС, в 2016 г. — 195,2 тыс., в 2015 г. — 88,9 тыс. ИИС.

850 000 000 000 руб.

составил объем торгов на ИИС за период 2015 г. — 9М 2022 г.

Источник: Московская Биржа

Очевидно, что индивидуальный инвестиционный счет — весьма интересная возможность для частных инвесторов, которая позволяет не только инвестировать, но и получать за это бонус от государства.

Однако, дьявол в деталях. Вот несколько практических советов по использованию ИИС, которые помогут сделать инвестирование через индивидуальный инвестиционный счет еще выгоднее.

Lifehack#1

Преимущества и недостатки

Главный плюс ИИС, которым привлекают новых инвесторов, – право на налоговый вычет. Владельцы таких счетов могут совершать сделки на бирже, а потом вернуть часть ранее уплаченных налогов или сэкономить на их уплате при закрытии счета. Вычет доступен, даже если операций на бирже не будет.

Основные недостатки ИИС:

- Деньги на счете не застрахованы. Инвестированные средства не защищены, поэтому, если брокер обанкротится, вернуть деньги можно только в судебном порядке. При вложении средств в ценные бумаги, положение инвестора безопаснее. Он не сможет лишиться активов при банкротстве брокера.

- Доходность бумаг, которые куплены на ИИС, не гарантирована. Результат инвестиционной деятельности находится под полной ответственностью инвестора, даже если капитал передан под управление квалифицированной компании. Самый низкий риск при покупке облигаций федерального займа. В этом случае эмитентом выступает государство, поэтому вероятность банкротства минимально, но и доход слишком низкий Если взять облигации корпораций, риск банкротства становится выше, но растет и доходность вложения.

- Нельзя снимать средства с ИИС до его закрытия. При этом доходы от акций и облигаций брокер может переводить сразу на банковский счет, откуда их можно тратить. Обратите внимание что купон по облигациям и дивидендам подлежит налогообложению.

- Можно покупать только ценные бумаги, которые торгуются на российских фондовых биржах, что значительно сужает возможности инвесторов.

- На ИИС можно вносить только российские рубли в сумме до 1 млн рублей.

Кроме недостатков у индивидуального инвестиционного счета есть ограничения, которые потребуется учесть, чтобы не нарушить законодательство и получить максимальную выгоду.

Куда можно вложить деньги через ИИС

В теории куда угодно: акции, облигации, фьючерсы, опционы, ETF, валюты. Можно вкладывать во всё, что есть на российской бирже. Иногда некоторые брокеры ограничивают выбор инструментов. Это нужно смотреть при заключении договора.

Доходность ИИС – сколько можно заработать

Потенциальная прибыль зависит от стратегии, от того, какие инструменты вы будете использовать:

- Консервативная стратегия. Ничего не делать с деньгами на счёте и получать доход от вычетов (за налоги на зарплату).

- Оптимальная стратегия. Покупать ценные бумаги, например, облигации ОФЗ, которые гарантированно дают 5-7% доходности.

Консервативная стратегия

Этот план очень прост: вы каждый год пополняете счёт, например, на 400 000 рублей и получаете на эти взносы вычеты. В первый год вам нужно отложить 400 000, а во второй и третий – по 348 000, потому что 52 000 получите вычетами.

Свои вложения за 3 года: 400 000 + 348 000 + 348 000 = 1 096 000 рублей.

Прибыль за счёт вычетов: 156 000 рублей.

Доходность: 156/1096 = 14,23%.

Оптимальная стратегия

Если с помощью денег на ИИС покупать государственные облигации (ОФЗ), прибыль вырастет: вы будете получать и вычеты, и купонный доход (доход по облигациям, который платят с определённой периодичностью).

ОФЗ – это финансовый инструмент с самым низким риском. Они не облагаются налогом, если вы не продадите их раньше срока. Поэтому инвесторы держат их до даты погашения, когда облигацию выкупают обратно за её первоначальную стоимость.

Ограничения ИИС

Некоторые брокеры, продвигают клиентам ИИС как услугу не очень корректно. Они преподносят информацию, что все кто откроет индивидуальный инвестиционный счет, получат по 52 000 рублей. Но это не так. Чтобы государство вернуло такую сумму, должны быть выполнены сразу несколько условий:

- У одного физлица открыт только один ИИС. Нельзя оформлять нескольких инвестиционных счетов у разных брокеров. Это нарушение законодательства.

- Владелец счета официально и платит НДФЛ 13%. Если налог взимают по другому режиму, претендовать на вычет не получится.

- Ежемесячная заработная плата не ниже 33 400 рублей. С такого дохода в течение года удержат чуть более 52 000 рублей, значит, появится право на максимальную сумму вычета. Если заработная плата всего 15 000 рублей, сумма, которую удастся вернуть из бюджета, составит 23 400 рублей. Но даже если ежемесячный доход 100 000 рублей, ФНС не возместит больше, чем 52 000 рублей.

- Владелец счета вносит на ИИС не меньше 400 000 рублей в год. Тут также срабатывает правило, если положить только 100 000 – вернут 13 000 рублей. Однако если внести 1 млн, больше, чем 52 000 рублей все равно не компенсируют. Положить деньги на ИИС можно в любой день года до 31 декабря, чтобы получить право на налоговый вычет за этот год.

- Владелец ИИС подаст декларацию 3-НДФЛ вместе с заявлением, где подтверждено право на получение вычета.

- Срок владения счетом не менее 3 лет. В течение этого периода нельзя выводить деньги с ИИС.

Если закрыть счет до истечения трех лет, придется вернуть все полученные вычеты, если они уже были компенсированы государством. В такой ситуации ФНС также обяжет заплатить пеню за пользование возвращенными из бюджета деньгами.

Если от даты открытия ИИС прошло больше трех лет, закрывать его не обязательно, можно продолжать им пользовать и сохранять право на ежегодные вычеты.

Опцион от государства, а не «заморозка»

Многие начинающие частные инвесторы уверены в том, что с ИИС невозможно вывести деньги в течение первых трех лет после открытия и первого пополнения счета, то есть деньги фактически оказываются заморожены на трехлетний срок. По крайней мере, именно так говорят и пишут об ИИС некоторые брокеры и УК. Хорошая новость — это не так! Объясняем почему.

Никто не может запретить вам распоряжаться вашими деньгами. Открывая ИИС, вы получаете те же права, что и владелец обычного брокерского счета и можете пользоваться всеми возможностями частного инвестора на российском фондовом рынке. Если возникла острая необходимость и вам нужно срочно вывести деньги с ИИС, вы сможете это сделать и через год, и через два. Просто в этом случае вы не получите налоговый вычет на взнос или вынуждены будете вернуть его, если уже получили бонус из бюджета ранее.

Так что фактически ИИС — это не шоковая «заморозка», а опцион от государства, позволяющий ежегодно получать дополнительный пассивный доход в размере до 52 000 руб. в течение трех лет. Было бы глупо этим опционом не воспользоваться.

Lifehack#3

Что делать с деньгами на ИИС

Деньги с ИИС не обязательно инвестировать. Они там могут просто лежать, и все равно инвестор вправе подать заявление на налоговый вычет по типу А. Но оформить вычет по типу В не получится, так как у владельца счета нет прибыли.

Чтобы получить доход от инвестиционной деятельности через ИИС можно:

- купить государственные, муниципальные и корпоративные облигации;

- вложить в ПИФы и ETF-фонды, которые размещены на Московской бирже;

- купить акции российских и зарубежных компаний;

- конвертировать рубли на бирже в иностранную валюту, которую можно хранить или потратить на покупку активов зарубежных государств;

- вложить деньги в опционы, фьючерсы или другие структурные финансовые инструменты.

При этом выводить деньги с ИИС можно только в рублях. При закрытии счета все ценные бумаги и валюта пересчитываются по биржевому курсу.

Нельзя деньги с ИИС использовать на покупку облигаций федерального займа для населения (ОФЗ-н).

Деньги на ИИС можно передать в доверительное управление. Тогда все решения по поводу покупки и продажи активов принимает управляющая компания.

Недоступные активы

На ИИС нельзя приобрести ОФЗ-Н (народные облигации), это специальный инвестиционный инструмент, похожий на банковский вклад, но с большей доходностью и особыми условиями. Подобные активы доступны только в банковских учреждениях.

Согласно нормам законодательства, нельзя покупать иностранные ценные бумаги, торгующиеся вне Московской и Санкт-Петербургской биржах. Однако есть альтернатива – ETF или БПИФ, состоящие из зарубежных акций, облигаций, индексов.

Суть ИИС – ближе познакомиться с фондовым рынком, научиться строить собственные стратегии, наращивать капитал, вкладываясь, преимущественно, в отечественные компании. Для неопытных участников торгов – это лучшее решение, объединившее простоту заключения сделок и защиту от утраты накоплений из-за недостаточной финансовой грамотности.

Типы вычетов по ИИС

У инвестора с ИИС есть выбор, на какой тип вычета претендовать А или В:

- Тип А. Такой вычет можно получать ежегодно. Налоговая возвращает деньги на банковский счет. Сумму можно потратить на что угодно: рассчитаться за товары, оплатить ЖКХ, завести на ИИС или купить активы через брокерский счет. С 2022 года некоторым налогоплательщикам станет проще получить компенсацию от государства. В личном кабинете налогоплательщика ФНС выставит уведомление, которое надо подтвердить. Если в результате инвестиционной деятельности при закрытии счета получена прибыль, с нее потребуется уплатить 13% НДФЛ.

- Тип В. Реализован по другому принципу – это освобождение от налога с дохода, который получен в результате операций с активами на индивидуальном инвестиционном счете. Право на вычет по типу В доступно при закрытии ИИС, если с даты его оформления прошло больше трех лет. Сумму вычета никуда не переводят, она остается у владельца ИИС.

Совмещать оба типа вычета невозможно. Если инвестор хотя бы раз получит компенсацию по типу А, получить по этому ИИС вычет по типу В не получится. Указывать тип вычета при оформлении ИИС не обязательно. С этим можно определиться и через месяц, полгода, год или при закрытии счета.

Налоговый вычет на полученный доход по типу В подходит:

- трейдерам, которые проводят много сделок с ценными бумагами и получают высокий доход;

- работающим россиянам с неофициальным заработком или с официальным, но очень низким доходом;

- успешным инвесторам с портфелем, доходность которого выше 40% годовых, а взносы за три года превысили 1,5-2,5 млн рублей.

Если ни один из трех вариантов не подходит, инвестору с официальным доходом выгоднее получать налоговый вычет по типу А.

Просто пополнить ИИС или купить облигации?

Осенью брокеры и управляющие компании, как правило, начинают настойчиво напоминать своим клиентам о том, что важно успеть пополнить индивидуальный инвестиционный счет до конца года. И это разумно, так как даст вам возможность подать документы на получение налогового вычета за 2022 год уже в первом квартале 2019-го.

Но если вы открыли ИИС не только для того, чтобы получить бонус от государства в то время, как деньги просто пролежат на счете три года, а хотите, чтобы внесенные на ИИС средства еще и работали, то есть приносили стабильный пассивный доход, то сейчас самое время не просто пополнить ИИС, но и купить на внесенные средства высоконадежные облигации по выгодным ценам.

Из-за высокой волатильности, цены облигаций большинства бумаг, торгующихся на российском рынке, серьезно просели, а доходности выросли. Это хороший момент, чтобы зайти на рынок, купив в портфель бумаги интересных эмитентов.Эксперты Yango отобрали для вас несколько интересных идей для покупки облигаций на ИИС.

Источник: Yango

ИИС, брокерский счет и депозит в банке

Для наглядного понимания, надо открывать ИИС или нет, составлена таблица:

| Параметр сравнения | ИИС | Брокерский счет | Банковский вклад |

| Количество счетов, указанного типа | Один | Без ограничений | Без ограничений |

| Максимальная сумма ежегодного пополнения | Максимум 1 млн рублей | Без ограничений | Ограничена только условиями договора. Если пополнение вклада не предусмотрено – внести деньги нельзя |

| Размер ставки по налогу на доход | 13%. Можно получить ежегодный налоговый вычет или освобождение от уплаты налога с полученной прибыли | 13% от дохода по итогу каждого календарного года либо при закрытии счета. Доступна льгота на трехлетнее владение активом | 13% от полученных процентов с суммы превышения 1 млн рублей * на ключевую ставку на 1 января отчетного года |

| Надо ли платить налог на дивиденды | Да, на них не распространяются вычеты | Да | Дивидендов нет |

| Доступные валюты пополнения | Рубли. Для покупки активов в иностранной валюте ее можно купить на бирже | Рубли, доллары и евро | Зависит от того, в какой валюте открыт вклад |

| Вывод полученного дохода | Не раньше, чем через три года, чтобы сохранить право на налоговый вычет | В любое время | Зависит от условий договора. Выплаты по вкладам бывают ежемесячные, ежеквартальные, раз в полгода, год или с капитализацией процентов |

| Срок действия счета | Без ограничений, но не меньше 3 лет для получения права на налоговый вычет | Без ограничений | Ограничен условиями договора, если только это не вклад до востребования |

| Защита денег на счете государством | Нет | Нет | Защищены 1,4 млн рублей |

У брокерского счета меньше ограничений, чем у ИИС, но нет права на вычет. Банковский вклад наиболее безопасный, но в то же время самый неприбыльный вариант накопления.

Кто должен отчитываться и уплачивать налоги

Согласно Налоговому кодексу РФ при выплате дохода физлицу источник дохода, за некоторыми исключениями, становится налоговым агентом по НДФЛ. Это означает, что источник дохода обязан исчислить НДФЛ, удержать его из доходов, которые он выплачивает физлицу, и перевести в государственный бюджет. Отказаться от роли налогового агента нельзя. Так же, как и переложить бремя уплаты налога на физлицо.

ОБРАТИТЕ ВНИМАНИЕ! В случае торговли ценными бумагами на ИИС налоговым агентом для гражданина становится брокер или доверительный управляющий.

Инвестор не сдает декларацию 3-НДФЛ и не уплачивает налог самостоятельно. Это обязанность его брокера. Однако есть пара исключений, о которых мы расскажем ниже.

Вывод: полученный купонный доход или дивиденды приходят на счет физлица уже без налогов.

По итогам года налоговый агент отчитывается перед контролирующими органами и передает им справку о доходах физлица, относящихся к инвестиционной деятельности. Это следует иметь в виду при оформлении различного рода пособий, где важен размер дохода.

Расходы на открытие, закрытие и ведение ИИС

Для оформления ИИС не нужны деньги. Открывают его бесплатно. Расходы у инвестора возникнут, если он начнет проводить сделки на фондовом рынке:

- комиссия по операциям покупки-продажи активов;

- оплата депозитария за хранение ценных бумаг;

- комиссии за консультирование, программное обеспечение, другие дополнительные услуги;

- расходы, которые могут возникнуть при пополнении или выводе средств со счета.

Все эти затраты в общей сложности снизят эффективность инвестирования на 0,1-1,5%. Если расходы превышают этот показатель, поищите более выгодные тарифы, чем предлагает нынешний брокер.

Чаще всего ведение и закрытие ИИС у брокеров бесплатное. Но лучше просмотреть тарифы у нескольких брокерских компаний до заключения договора.

Как выбрать между брокерским счетом, ИИС и вкладом

Любой россиянин старше 18 лет может открыть одновременно ИИС, брокерский счет и банковский вклад. Большинство долгосрочных инвесторов именно так и поступают:

- на ИИС хранят ценные бумаги, с которыми ничего не планируют делать больше 3 лет;

- через брокерский счет проводят краткосрочные сделки;

- вклад используют для хранения финансовой подушки.

Если речь идет только об инвестировании, придется выбирать между брокерским счетом и ИИС. Для этого ответьте на 2 вопроса:

- Планируете инвестировать на срок более трех лет? Если да – рассматривайте ИИС.

- Хотите инвестировать больше 1 млн рублей в год? Если да – выбирайте брокерский счет.

Оба этих счета дают инвестору выход на фондовую биржу. Учтите ряд ограничений, которые установлены по ИИС, которых у брокерского счета нет. После этого принимайте решение.

Большинство брокеров при подаче заявки на ИИС автоматически открывают и брокерский счет, так что инвестору можно ничего не решать, а пользоваться обоими счетами одновременно.

Как оформить вычет?

К сожалению, вычеты не начисляются автоматически. Для получения льготы требуется подать документы в ФНС, включая заполненную декларацию. Проще всего это сделать на сайте налоговой через ЛК налогоплательщика.

Чтобы вернуть налоги, уплаченные в 2022 году, отправьте запрос в начале 2022 года. Крайний срок подачи декларации за 2022 год — 31 декабря 2023 года. Если хотите получить вычет сразу за три года, придется подавать декларацию за каждый год.

Пакет документов для подачи заявления:

- уведомление об открытии счета;

- справка, подтверждающая доход за год;

- заполненная декларация по форме 3-НДФЛ;

- документ о пополнение ИИС;

- брокерский отчет.

Для подачи документов на сайте ФНС требуется зарегистрированная учетная запись и электронная подпись. Если ее нет, зайдите через аккаунт Госуслуги или получите пароль в ближайшем отделении ФНС.

Читайте статью «Виды вкладов: какой депозит выбрать?»

В каких ситуациях ИИС открывать не следует

ИИС лучше не открывать, если:

- брокер предлагает инвестору отдать счет под управление, не говорит ничего о рисках и стратегиях, но при этом берет высокую комиссию за свои услуги в размере 5-7%;

- не сможете вносить на ИИС больше 5-10 тысяч рублей в год и при этом планируете часто проводить сделки на фондовой бирже, комиссия брокеру может обнулить всю доходность. К примеру, вы купили облигации с доходностью 6% годовых и комиссией брокера 1%, если вы будете оперировать только этой суммой, продавать и повторно покупать ценные бумаги с такой же доходностью еще 5 раз, прибыли не будет.

- уверены, что не сможете держать средства на ИИС три года;

- нет средств на текущие нужды и не сформирована подушка безопасности на ближайшие 6-12 месяцев;

- хотите начать инвестирование на заемный капитал, такой вариант слишком рискован, можно остаться без кредитных денег и с долгами, которые придется возвращать.

Во всех остальных случаях с открытием ИИС лучше не медлить. Даже если нет денег и планов заниматься инвестициями всерьез в ближайший год или два, время от даты открытия инвестиционного счета все равно засчитают. Поэтому если финансовая ситуация и отношение к инвестированию изменится, как минимум одно ограничение по сроку действия ИИС уже будет снято.

Поставьте свою оценку

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Как открыть индивидуальный инвестиционный счёт

Вам нужно обратиться к биржевому брокеру, который предоставляет такие услуги и условия которого вам подходят. Проверьте, есть ли у него соответствующая лицензия Список брокеров Центробанка.

На всякий случай можете ознакомиться с рейтингом Рейтинг участников торгов по количеству зарегистрированных Индивидуальных инвестиционных счетов участников торгов по количеству зарегистрированных ИИС от Московской биржи, чтобы понимать, какие крупные игроки есть на рынке.

При выборе брокера обратите внимание на следующие пункты:

- Размер комиссии — сколько, когда и за что вам придётся платить.

- Набор ценных бумаг — что вы сможете купить, если откроете ИИС. Разные брокеры дают вам разные возможности.

- Система вывода дивидендов и купонных доходов — на случай, если вы захотите их получить и не лишиться налогового вычета.

- Отзывы клиентов — было бы странно их игнорировать.

- Удобство взаимодействия — быстрая техподдержка, комфортные сайт и приложение для торгов.

Как и всегда, внимательно читайте договор и следите, чтобы все пункты в нём были вам понятны. После подписания договора брокер откроет счёт, а потом пришлёт вам его реквизиты. Вы сможете перевести по ним деньги и торговать ценными бумагами, если речь не идёт о доверительном управлении.

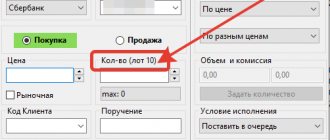

Ограничений по частоте пополнения ИИС нет, вы можете переводить деньги так часто, как хотите. Главное, чтобы общая сумма не превышала одного миллиона в год.

Комментарии: 2

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Михаил

17.11.2021 в 12:55 Добрый день! Могу ли я покупать и продавать валюту на бирже через ИИС в течение срока от его открытия и закрытия без уплаты налога при условии невывода средств? И как это будет считаться (отражаться) в случае получения прибыли или убытка от продажи или покупки валюты?

Ответить ↓ Анна Попович

17.11.2021 в 22:52Уважаемый Михаил, можете покупать и продавать валюту, если в течение года вы не выводили деньги, то налог все равно спишется, но уже по итогам календарного года

Ответить ↓

Итоги

ИИС — удобный финансовый инструмент, позволяющий получить больший доход по инвестиционным операциям, так как он предполагает применение налоговых льгот. Финансовый результат от операций на ИСС полностью освобожден от уплаты налога. Но для этого требуется соблюдение некоторых условий. Исключение составляют дивиденды как российских, так и иностранных компаний: они в любом случае подлежат налогообложению, вычеты к ним не применяются. Также по операциям с валютой требуется самостоятельное декларирование доходов и уплата налога.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 22.04.1996 № 39-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.